Основы IFRS 9 «Финансовые инструменты»

Новый стандарт по учету финансовых инструментов заменил IAS 39 в январе 2018 года. Он внес значительные изменения в действовавшие до этого правила. Рассмотрим основные изменения и положения IFRS 9, а также вопросы, связанные с переходом на стандарт.

IFRS 9 действует в большинстве юрисдикций. Даже рынок капитала США также принимает отчетность по МСФО для иностранных компаний. Стандарт IFRS 9 чрезвычайно повлиял на финансовые учреждения, но не только на них. Многие правила IFRS 9 влияют также на торговые компании, лизинговые компании и многие другие предприятия.

Рассмотрим:

- Наиболее значительные недостатки старого стандарта МСФО (IAS) 39 «Финансовые инструменты: признание и оценка»,

- Основные изменения, внесенные в МСФО (IFRS) 9 «Финансовые инструменты»,

- Сложности перехода на IFRS 9.

- Основные положения IFRS 9.

[см. также полный текст стандарта]

Слабые стороны МСФО (IAS) 39.

Во время и после глобального финансового кризиса 2008 года МСФО (IAS) 39 подвергался яростной критике за свои недостатки.

Основные критические аргументы:

1. Несогласованная классификация.

Логика классификации IAS 39 плохо согласована, ее трудно понять и реализовать.

Например, категория кредитов и дебиторской задолженности определяется юридической формой, а категория финансовых активов «имеющихся в наличии для продажи» (англ. 'available for sale' или AFS) классифицируется по намерению и способности владельца и, наконец, категория «удерживаемые до погашения» (англ. 'held to maturity' или HTM) определяется всеми вышеперечисленными факторами.

Кроме того, у AFS есть два подтипа: долговые инструменты и долевые инструменты.

2. Недостаточное и несвоевременное резервирование.

В соответствии с моделью понесенных убытков, предусмотренной МСФО (IAS) 39, резервы кредитных убытков были «слишком маленькими и слишком запоздавшими».

Это означает, что недостаточные резервы не позволили своевременно отразить ускоренное ухудшение кредитов во время глобального финансового кризиса 2008 года.

Кроме того, в AFS разные критерии убытков по кредитам для кредитов и дебиторской задолженности.

3. Учет хеджирования.

Было трудно соблюдать принципы учета хеджирования (согласно IAS 39) из-за их жестких требований.

Например, коэффициент эффективности хеджирования должен находиться в пределах 80% -125%, что очень сложно контролировать и проверять.

Кроме того, если отчитывающаяся компания не может выполнить эти ограничения, они должны подготовить другой набор раскрытий для отражения результатов хеджирования, а не включать деятельность по управлению рисками в финансовую отчетность.

Ключевые изменения, внесенные в IFRS 9.

Кратко перечислим основные изменения в учете финансовых инструментов:

1. Классификация и оценка.

IFRS 9 разработан с более последовательной логикой для классификации и оценки финансовых активов.

Финансовые активы распределены на группы:

- FVPL / Справедливая стоимость через прибыль и убыток (англ. 'fair value through profit or loss'),

- FVOCI / Справедливая стоимость через прочий совокупный доход (англ. 'fair value through other comprehensive income') для долевых и долговых инструментов и

- AMC / Амортизированная стоимость (англ. 'Amortized сost').

Эти категории определяются типами договорных денежных потоков, бизнес-моделью и статусом определения справедливой стоимости.

2. Модель ожидаемых кредитных убытков.

Хотя классификация и оценка являются очень важной основой, наиболее значительным изменением является обесценение финансовых активов. Трехступенчатая модель ECL (ожидаемых кредитных убытков) с перспективным подходом заменила модель понесенных убытков, которая в значительной степени зависела от исторической информации.

Модель ECL более соответствует экономической стоимости финансового актива и более актуальна в период экономического спада.

Тем не менее, трехступенчатое признание кредитных убытков, требует передовых навыков моделирования и высокого качества данных, и поэтому оказалась достаточно сложно и дорогой задачей для большинства банков и финансовых организаций.

По прогнозам, модель ожидаемых кредитных убытков в перспективе приведет к значительным сокращениям и колебаниям прибыли банков.

3. Учет хеджирования.

Учет хеджирования более тесно связан с деятельностью по управлению рисками более гибкими способами.

Изменения заключаются в определении и требованиях к установлению связи хеджирования, объему инструментов хеджирования и хеджируемых рисков.

Учет хеджирования не может создать какую-либо реальную экономическую стоимость сам по себе, поэтому его цель - компенсировать колебания чистой прибыли или другого совокупного дохода путем учета противоположных изменений в инструменте хеджирования и хеджируемых воздействий в тот же период.

В соответствии с IFRS 9 экономические связи между инструментом хеджирования и объектом хеджирования становятся наиболее значимыми критериями.

Кроме того, некоторые издержки на инструмент хеджирования, непосредственно связанные с периодами хеджирования, могут амортизироваться равномерно, а не списываться на прибыль в самом начале.

Область применения IFRS 9 и влияние на другие стандарты.

Помимо IFRS 9, существуют также некоторые другие стандарты, которые предписывают определение, оценку и представление в отчетности финансовых инструментов и инструментов хеджирования, такие как:

- IAS 32 «Финансовые инструменты: представление» - для определения финансовых активов и обязательств,

- IFRS 13 «Оценка справедливой стоимости» и

- IFRS 7 «Финансовые инструменты: раскрытие информации».

Классификация и оценка финансовой аренды исключена из IFRS 9, поскольку в дальнейшем она будет регулироваться стандартом IFRS 16 «Аренда».

Однако обесценение дебиторской задолженности по финансовой аренде относится к модели ожидаемого кредитного убытка по IFRS 9.

Кроме того, учет хеджирования, вероятно, имеет самую широкую сферу действия, поскольку он применим к нефинансовым активам или обязательствам в качестве объекта хеджирования.

В целом, наиболее значительные изменения в учете финансового инструмента относятся к оценке и обесценению финансовых активов.

Сложности перехода на IFRS 9.

МСФО (IFRS) 9 касается финансового учета, управления рисками, отчетности перед регуляторами и управления капиталом, что означает сильное влияние на корпоративное управление и управление кредитными и рыночными рисками.

Поэтому гибкая комбинация системы учета и системы управления рисками должна быть прочной основой для полного перехода на этот стандарт.

Согласно опросу Deloitte, переход на IFRS 9 занимает около трех лет и дополнительно увеличивает резервы убытков более чем на 50%.

Британская ассоциация банкиров также заявила, что внедрение IFRS 9 представляет собой сложный процесс, сопоставимый с первоначальным принятием МСФО и уступающим по сложности только Базелю II.

Основными проблемами перехода являются:

- Модернизация системы ведения бизнеса и бухгалтерского учета,

- Внедрение модели ECL,

- Управление колебаниями прибыли и KPI (ключевыми показателями эффективности),

- Согласование финансовой отчетности с режимом Basel III и

- Согласование учета хеджирования с деятельностью по управлению рисками.

Реорганизация бухгалтерского процесса.

Некоторые новые профессиональные суждения, требуемые IFRS 9, такие как договорной денежный поток, бизнес-модель и значительное увеличение кредитного риска, могут выходить за рамки возможностей обычных бухгалтеров. Таким образом, рабочий процесс может нуждаться в модификации с помощью других отделов.

Возможные значительные колебания чистой прибыли, KPI и цен на акции отчитывающейся организации могут привести к последующим негативным отзывам о компании и огромному давлению на управленческую команду.

Таким образом, создание модели ECL с гибкой системой настройки для достижения приемлемых и хорошо управляемых результатов обесценения является ключом к успеху.

Согласование с Basel III и управление рисками.

Несмотря на непрерывную связь между IASB и BCBS (Базельский комитет по банковскому надзору), между этими двумя системами все еще существуют пробелы, особенно в случае с убытком от обесценения.

Поэтому, возможные несоответствия между бухгалтерским учетом и управлением капиталом могут требовать согласования.

Отчитывающейся компании необходимо совершенствовать процедуры отслеживания, идентификации и оценки кредитного и рыночного риска в качестве надежной основы учета ECL и хеджирования.

Основные положения IFRS 9.

Не вдаваясь в подробности, рассмотрим основные требования IFRS 9.

МСФО (IFRS) 9 устанавливает принципы составления финансовой отчетности по финансовым активам и финансовым обязательствам.

Обратите внимание на то, что IFRS 9:

- не определяет финансовые инструменты. Определение финансовых инструментов приведено в МСФО (IAS) 32 «Финансовые инструменты: представление».

- не распространяется собственные (эмитированные) долевые инструменты, такими как собственные акции компании, варранты и опционы на акции и т.д.

- распространяется на долевые инструменты других компаний, поскольку они представляют собой финансовые активы с точки зрения компании-субъекта.

- не рассматривает инвестиции в дочерние компании, ассоциированные компании и совместные предприятия (это попадает в сферу действия IFRS 10, IAS 28 и связанных с ними стандартов).

Когда признавать финансовый инструмент?

Компания должна признать финансовый актив или финансовое обязательство в отчете о финансовом положении, когда она становится стороной по договору, определяющему условия соответствующего инструмента (параграф 3.1.1).

В отличие от других стандартов МСФО, в которых основное внимание уделяется будущим экономическим выгодам, IFRS 9 больше опирается на договор.

Когда прекратить признание финансового инструмента?

Другими словами, когда необходимо удалить финансовый инструмент из вашей финансовой отчетности?

IFRS 9 рассматривает прекращение признания финансовых активов ином образом, чем прекращение признания финансовых обязательств.

Прекращение признания финансовых активов.

В то время как признать финансовый актив очень легко, в некоторых случаях прекратить признание может быть очень сложно.

IFRS 9 очень «дотошен» в этом вопросе, и причина заключается в том, чтобы запретить компаниям избавляться от токсичных активов.

Прежде чем принимать решение о прекращении признания, вам необходимо определить, с чем вы имеете дело (параграф 3.2.2):

- С целым финансовым активом (или группой аналогичных финансовых активов) или

- Частью финансового актива (или частью группы аналогичных финансовых активов), отвечающей определенным условиям.

После того, как вы определяете, признание ЧЕГО именно вы хотите прекратить, вам необходимо прекратить признание актива только в том случае, если (параграф 3.2.3):

- Истекает срок действия договорных прав на денежные потоки от финансового актива - это простой и понятный вариант; или

- Компания передает финансовый актив, и передача прав соответствует требованиям прекращения признания - это сложнее.

Передача финансовых активов рассматривается в стандарте более подробно и если суммировать, вам необходимо выполнить следующие шаги:

- Решить, был ли передан актив (или его часть) или нет,

- Определить, были ли переданы риски и выгоды от финансового актива.

- Если вы не сохранили и не передали практически все риски и выгоды от актива, вам необходимо оценить, сохранили ли вы контроль над активом или нет.

МСФО (IFRS) 9 суммирует шаги прекращения признания в простом дереве решений (см. параграф B3.2.1.)

Прекращение признания финансового обязательства.

Компания прекращает признание финансового обязательства, когда оно погашено.

Это происходит, когда обязательство, указанное в договоре, погашается, аннулируется или истекает.

Классификация финансовых инструментов.

Как классифицировать финансовые активы?

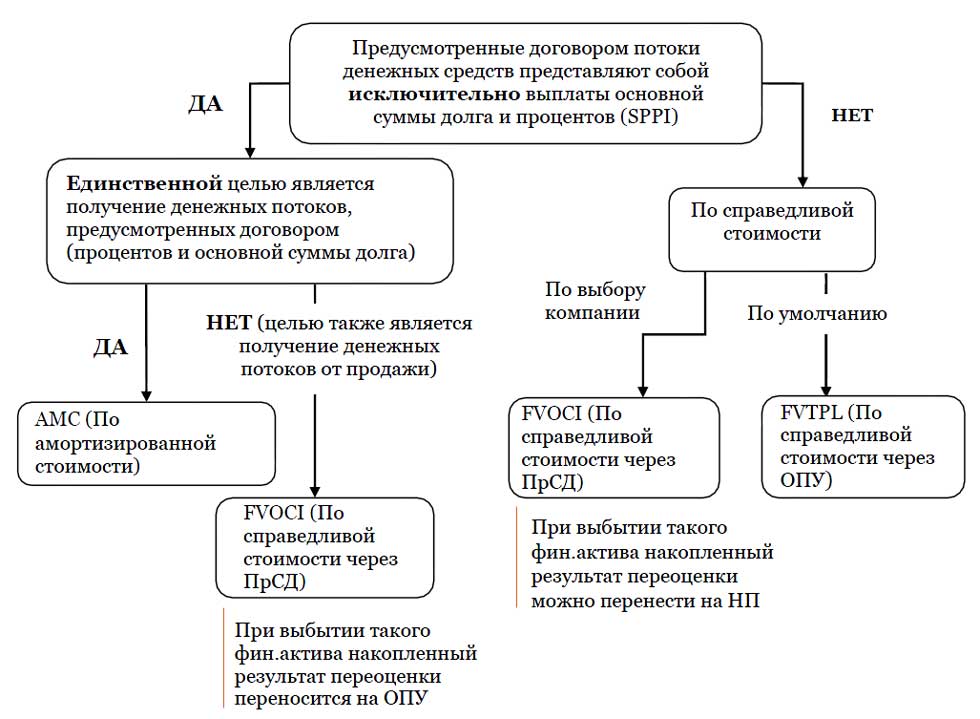

МСФО (IFRS) 9 классифицирует финансовые активы на основе двух характеристик:

1. Тест бизнес-модели.

Какова цель удерживания финансовых активов? Получение денежных потоков, предусмотренных договором? Продажа актива?

2. Проверка характеристик денежных потоков по договору.

Являются ли денежные потоки от финансовых активов в указанные даты исключительно выплатой основной суммы и процентов (SPPI-тест) по непогашенной части долга? Или в них есть что-то еще?

На основе этих двух тестов финансовые активы могут быть классифицированы в следующих категориях:

1. По амортизированной стоимости.

Финансовый актив относится к этой категории, если выполнены оба следующих условия:

- Выполнен тест бизнес-модели, т. е. финансовые активы предназначены только для получения денежных потоков по договору (не для их продажи), и

- Выполнен SPPI-тест, то есть денежные потоки от актива представляют собой только выплаты основного долга и процентов.

Примеры: долговые ценные бумаги, дебиторская задолженность, кредиты.

2. По справедливой стоимости через прочий совокупный доход (FVOCI).

Здесь есть две подкатегории:

2.1. Если финансовый актив соответствует критерию характеристик денежных потоков по договору (например, только долговые активы), а бизнес-модель предназначена для получения денежных потоков по договору и ПРОДАЖИ финансовых активов, тогда такой актив обязательно относится к этой категории (если не выбран вариант FVTPL, см. ниже).

2.2. Вы можете добровольно выбрать оценку некоторых долевых инструментов в FVOCI. Это безотзывный выбор при первоначальном признании.

3. По справедливой стоимости через прибыль или убыток (FVTPL).

Все прочие финансовые активы относятся к этой категории.

Производные финансовые активы автоматически классифицируются по FVTPL.

Более того, независимо от указанных выше 2 категорий, вы можете принять решение о классификации финансового актива как FVTPL при его первоначальном признании.

Следующая схема объясняет это:

Классификация финансовых активов

Классификация финансовых активов

Как классифицировать финансовые обязательства?

МСФО (IFRS) 9 классифицирует финансовые обязательства следующим образом:

- Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток: эти финансовые обязательства впоследствии оцениваются по справедливой стоимости, и к этой категории относятся все деривативы.

- Прочие финансовые обязательства, оцениваемые по амортизированной стоимости с использованием метода эффективной процентной ставки.

В IFRS 9 отдельно упоминаются некоторые другие виды финансовых обязательств, оцениваемые иным способом, например, договора финансовых гарантий и обязательства по предоставлению кредита по ставке ниже рыночной. Но здесь мы рассмотрим две основные категории.

Как оценивать финансовые инструменты?

Первоначальная оценка.

Финансовый актив или финансовое обязательство первоначально оцениваются по:

- Справедливой стоимости: все финансовые инструменты, учитываемые по FVTPL;

- Справедливой стоимости плюс затраты по сделке: все прочие финансовые инструменты (по амортизированной стоимости или по FVOCI).

Последующая оценка.

Последующая оценка зависит от категории финансового инструмента, и она соответствует названию категории:

- Финансовые активы впоследствии оцениваются как по справедливой стоимости, так и по амортизированной стоимости;

- Финансовые обязательства оцениваются по амортизированной стоимости, если не применяется метод справедливой стоимости.

Обесценение финансовых активов.

Это самая важная часть, даже для тех, кто «не имеет финансовых инструментов в своей финансовой отчетности».

Почему?

Потому что, упоминалось выше, даже дебиторская задолженность торговой компании - это тоже финансовые инструменты. Также это важно для тех, кто учитывает резерв по сомнительным долгам.

По терминологии IFRS 9 «резерв по сомнительным долгам» - это обесценение финансовых активов (англ. 'impairment of financial assets') или оценочный резерв под убытки (англ. 'loss allowance').

Новые правила об обесценении финансовых активов были добавлены только в июле 2014 года.

Правила обесценения НЕ влияют на все финансовые активы. Например, акции и другие долевые инструменты исключаются, поскольку их потенциальное обесценение учитывается при переоценке этих инвестиций до их справедливой стоимости.

IFRS 9 требует, чтобы компании оценивали и учитывали ожидаемые кредитные убытки по всем соответствующим финансовым активам (в основном, это долговые ценные бумаги, дебиторская задолженность, включая дебиторскую задолженность по аренде, активы по договорам в соответствии с IFRS 15, займы), начиная с момента первичного приобретения финансового инструмента.

При оценке ожидаемых кредитных убытков (ECL) компаниям необходимо будет использовать всю имеющуюся у них соответствующую информацию (без неоправданных затрат или усилий).

МСФО (IFRS) 9 предлагает два подхода:

1. Общая модель для оценки резерва под убытки:

Этот подход признает убыток в зависимости от стадии (этапа), на которой находится финансовый актив. Есть три этапа:

- Этап 1 - Надежные активы: Резервы под убытки признаются в размере 12-месячного ECL;

- Этап 2 - Финансовые активы со значительно повышенным кредитным риском: Резерв под убытки признается в полном объеме (за весь срок действия финансового инструмента), и

- Этап 3 - Обесценившиеся финансовые активы: Резервы под убытки признается полностью (за весь срок действия финансового инструмента), а процентная выручка по этому инструменту признается на основе амортизированной стоимости.

2. Упрощенная модель.

Вам не нужно определять стадию финансового актива, поскольку резерв под убыток всегда признается полностью - за весь срок действия финансового инструмента.

(См. также: IFRS 9 - Как рассчитать резерв под кредитные убытки с использованием матрицы резервов?)

Встроенные производные инструменты.

Встроенный производный инструмент (англ. 'embedded derivative') представляет собой просто компонент гибридного (составного) инструмента, который также включает в себя основной непроизводный договор.

Учет встроенных производных инструментов зависит от того, что представляет собой основной договор. Если основной договор представляет собой:

- финансовый актив в рамках IFRS 9, то весь гибридный контракт оценивается как один актив и не разделяется.

- финансовое обязательство в рамках IFRS 9 или договор, выходящий за рамки IFRS 9 (например, договор на обслуживание, договор аренды и т.д.), вы должны разделить его при выполнении необходимых условий.

Разделение означает, что вы учитываете встроенные деривативы отдельно в соответствии с IFRS 9, а основной договор - в соответствии с другим соответствующим стандартом.

Если компания не в состоянии это сделать, то весь договор должен учитываться как финансовый инструмент, оцениваемый по FVTPL.