IFRS 17 - Бухгалтерский учет договоров страхования, отражающий экономику страхования

Многие еще недооценивают тот факт, что в модели МСФО (IFRS) 17 единица учета является краеугольным камнем, способствующим значительному улучшению прозрачности бухгалтерского учета и отчетности. Рассмотрим основные особенности модели учета IFRS 17.

Напомним, что в соответствии с МСФО (IFRS) 17 «Договоры страхования» в отчетной прибыли не отражается незаработанная прибыль.

МСФО (IFRS) 17 основан на концепции, согласно которой прибыль признается только тогда, когда предоставляются соответствующие услуги. Следовательно, незаработанная прибыль за страховые услуги или маржа за предусмотренные договором услуги (англ. 'contractual service margin') - отражается на балансе страховщика как часть обязательства по договору страхования.

С другой стороны, страховые убытки будут отражаться в отчете о прибылях и убытках страховщика в соответствии с ожиданиями страховщика.

Требования к определению единицы учета в IFRS 17 отражают экономическую практику отрасли страхования. Когда страховщики начнут применять МСФО (IFRS) 17 в 2021 году (согласно решению IASB от 14 ноября 2018 г. принятие стандарта может быть отложено до 2022 года), они смогут учитывать договора со своими клиентами на агрегированной основе, который для страховых компаний более предпочтителен, чем учет на основе отдельных договоров.

[см. также полный текст стандарта IFRS 17]

Другие стандарты МСФО, как правило, предписывают учет по отдельным договорам, чтобы предоставить наиболее прозрачную информацию по каждому договору.

Когда страховщики начнут применять IFRS 17 в 2021 году, они будут первоначально учитывать убыточные (обременительные) договоры, договоры с низкой прибыльностью и прибыльные договоры в трех отдельных сегментах (группах). Благодаря этому, прибыль от прибыльных договоров не будет вуалировать убытки по прочим, менее прибыльным договорам.

С течением времени прибыль по некоторым договорам страхования будет компенсировать убытки по другим договорам страхования в том же сегменте. Однако договоры не могут быть сгруппированы, если они заключены с интервалом более 12 месяцев.

В результате этого, различия в прибыльности договоров, заключенных в разные периоды, будут наглядно отражаться в финансовой отчетности страховщиков, предоставляя инвесторам информацию, которой у них нет сегодня.

Как работает современное страхование?

Люди, которые приобретают страховые полисы (договоры страхования, англ. 'insurance contracts'), готовы заплатить определенную сумму денег (страховую премию, англ. 'insurance premium'), чтобы страховщик принял на себя финансовые последствия будущих неопределенностей (страховые убытки, англ. 'insurance claims').

Страховщик принимает на себя риски и ответственность за многих страхователей, зная, что:

- большинство договоров пожизненного страхования приведет к страховым убыткам, но сроки возникновения убытков не определены; а также

- страховые убытки также будут возникать по некоторым договорам страхования, не связанным со страхованием жизни (или по договорам срочного страхования жизни), но невозможно заранее определить, какие из этих договоров приведут к страховым убыткам.

Объединение договоров в группы снижает волатильность убытков, а уровень неопределенности сужается. Другими словами, за счет объединения множества договоров, убытки для группы в целом становятся более предсказуемыми.

Почему учетная единица в МСФО (IFRS) 17 имеет такое большое значение?

Единица учета была спорным вопросом в ходе разработки IFRS 17, поскольку она влияет на сроки признания прибыли от страховых услуг.

Однако учетная единица не влияет на общую прибыль, признанную в течение срока действия договора, или на денежные потоки по договорам страхования.

Что касается учета денежных потоков, страховщики могут оценить ожидаемые денежные потоки на любом уровне объединения - на уровне контракта, уровне страхового портфеля или уровне группы договоров, а затем распределить эти ожидаемые денежные потоки по различным группам договоров.

Единица учета также имеет значение для определения показателей прибыльности. IFRS 17 нацелен на то, чтобы изменения в прибыльности страхового портфеля своевременно были представлены в финансовой отчетности страховщиков, отражая:

- прибыль при предоставлении страхового покрытия, и

- убытки, как только становится очевидно, что эти убытки ожидаются.

В то же время учетная единица обеспечивает страховщикам снижение издержек и лучшее отражение экономической практики страхования, позволяя им группировать договоры страхования для целей оценки на основе характеристик договоров и исходя из подхода страховщиков к управлению страховыми договорами.

Что такое единица учета?

«Единица учета» (англ. 'unit of account') является ключевым понятием в бухгалтерском учете, которое определяет, что должно учитываться в финансовой отчетности компании.

Она относится к уровню агрегации, на котором актив или обязательство признается и оценивается.

Например, учетная единица определяет, должен ли портфель договоров компании оцениваться на уровне отдельного договора или на совокупном (агрегированном) уровне.

В зависимости от выбранной единицы учета, суммы, указанные в финансовой отчетности компании, могут отличаться. Единица учета может влиять на модель признания прибыли и, в конечном счете, на понимание финансовых результатов инвесторами и другими пользователями отчетности.

Из каких компонентов состоит обязательство по договору страхования в соответствии с МСФО (IFRS) 17?

Из каких компонентов состоит обязательство по договору страхования в соответствии с МСФО (IFRS) 17?

Для компаний, применяющих МСФО 17, учетной единицей является группа страховых договоров.

Способ группировки договоров влияет на сроки признания прибыли от страховых услуг, но не влияет на оценку денежных потоков по выполнению договоров страхования.

Несмотря на различия в единицах учета в стандартах МСФО, ключевые принципы IFRS 17 соответствуют общим принципам, которые применяют компании, использующие другие стандарты МСФО.

Например, при применении МСФО (IFRS) 15 «Выручка по договорам с покупателями» компании сферы услуг обычно признают прибыль, когда услуга предоставляется покупателю.

При применении МСФО (IAS) 37 «Оценочные обязательства, условные обязательства и условные активы» строительные компании формируют резерв под убыточные договоры, когда затраты на выполнение договора превышают экономические выгоды, ожидаемые по договору.

Почему нужно объединять договоры страхования для целей бухгалтерского учета?

В приведенном ниже примере объясняется, почему объединение (агрегирование) договоров страхования для целей бухгалтерского учета является уместным, и предоставляет полезную информацию для инвесторов и других пользователей финансовой отчетности.

Предположим, что:

- страховщик заключает 3 договора страхования со сроком действия 3 года.

- каждый страхователь выплачивает единовременную премию в размере 10 д.е.

- страховщик ожидает, что каждый договор будет приносить страховые убытки в размере 3.5 д.е. ежегодно, до момента прекращения договора; а также

- страховщик ожидает, что в конце каждого года 1 договор будет прекращен.

Соответственно, с самого начала страховщик рассчитывает предоставить страховое покрытие по всем 3-м договорам в 1-м году, по 2-м договорам в 2-м году и только по 1-му договору в 3-м году. Однако страховщик не знает, на какую дату какой договор будет прекращен.

Как это принято в страховой отрасли, страховщик оценивает суммы и сроки денежных потоков, которые возникнут при выполнении договоров. Эти оценки справедливы в среднем для каждого договора в группе договоров страхования, хотя фактические данные по отдельному договору в конечном итоге будут отличаться от средней оценки.

Следовательно, ожидаемый срок исполнения каждого договора составляет 2 года, ожидаемый отток денежных средств составляет 7 д.е., а ожидаемая прибыль - 3 д.е. Однако только по 1-му из 3-х договоров будут фактические денежные потоки равные планируемым средним денежным потокам, даже если все произойдет так, как ожидает страховщик.

Ожидаемые денежные потоки представлены в таблице ниже:

|

Суммы в д.е. |

договор A |

договор B |

договор C |

Итого |

Среднее значение по договору |

|---|---|---|---|---|---|

|

Ожидаемый срок выполнения договора |

1 год |

2 года |

3 года |

6 лет |

2 года |

|

Страховые премии |

10.0 |

10.0 |

10.0 |

30.0 |

10.0 |

|

Страховые убытки |

(3.5) |

(7.0) |

(10.5) |

(21.0) |

(7.0) |

|

Прибыль / убыток по договору |

6.5 |

3.0 |

(0.5) |

9.0 |

3.0 |

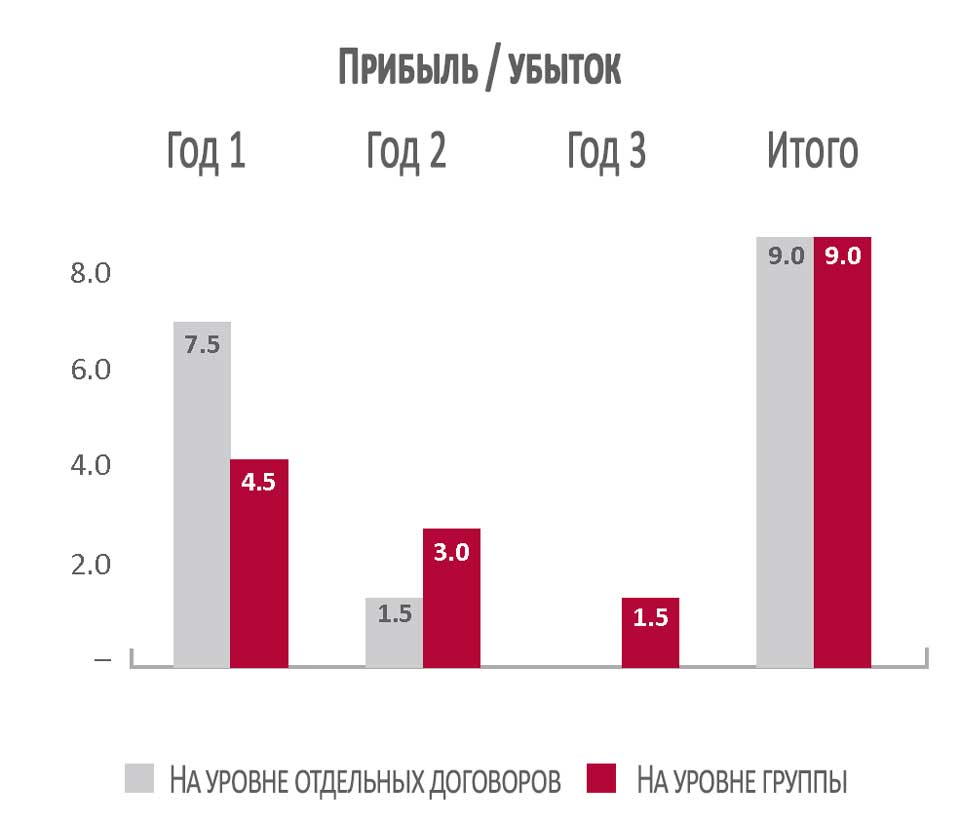

Через год страховщик узнает, что договор А расторгнут. Прибыль, отражаемая в финансовой отчетности страховщика за каждый год, будет зависеть от принятой страховщиком учетной единицы.

Бухгалтерский учет на уровне группы страховых договоров.

Если страховщик учитывает страховые договоры на групповой основе, это позволяет лучше представить в отчетности экономическую сущность договоров. Это связано с тем, что после прекращения договора А, группа контрактов в целом продолжает демонстрировать ожидаемые показатели, и, следовательно, ожидания в отношении нее не меняются.

Страховщик по-прежнему ожидает признания общей ожидаемой прибыли в размере 9 д.е. за общий период действия договоров. При групповом подходе прибыль будет признана пропорционально страховому покрытию, предусмотренному в течение ожидаемого срока действия договоров в рамках группы.

Например, распределяя ожидаемую прибыль пропорционально годам предоставленного за период покрытия, страховщик признает 4.5 д.е. ожидаемой прибыли в 1-м году.

Это происходит потому, что доля покрытия, предоставленного за период, равна половине ожидаемого покрытия для всей группы: в течение 1-го года предоставлено покрытие 3-х договоров, по отношению к общему для группы 6-летнему сроку покрытия). Соответственно, будет признана половина ожидаемой прибыли 9 д.е., то есть 4,5 д.е.

Вместе с тем, после 1-го года на уровне группы нет изменений по сравнению с ожиданиями. Тем не менее, на уровне отдельных договоров наблюдается изменение ожиданий по всем 3-м договорам.

Пример расчета прибыли для агрегированных договоров страхования.

Пример расчета прибыли для агрегированных договоров страхования.

Примечание: на уровне отдельных договоров в конце 2-го года страховщик знает, что 1 договор является обременительным. Прибыль/убыток за 2-й год отражает ожидаемые убытки по этому договору.

Бухгалтерский учет на уровне отдельных страховых договоров.

Если бы страховщик должен был учитывать каждый отдельный договор на индивидуальной основе, то, как объяснялось выше, среднее допущение будет применяться к каждому договору в отдельности.

Таким образом, после прекращения действия договора А ожидания по всем договорам изменятся. Это связано с тем, что договор A показал результат лучше среднего, и теперь ожидается, что договоры B и C покажут соответственно результат хуже среднего.

Рассмотрим приведенный пример более детально.

Для договора А произошли изменения в ожиданиях, потому что этот договор прекратил действие по истечении 1-го года и, следовательно, он принес убытки в течение 1-го года вместо ожидаемых средних убытков за 2 года.

Следовательно, ожидаемый отток денежных средств по этому договору будет уменьшаться, и ожидаемая прибыль по договору соответственно увеличится с 3 д.е. до 6.5 д.е., при этом прибыль по каждому договору будет признана в год прекращения договора.

Для остальных 2-х договоров средний ожидаемый отток денежных средств, напротив, увеличится.

Это увеличение отражает тот факт, что, исходя из средних значений на начало срока действия, каждый из двух договоров должен был принести только 1 убыток. Однако теперь ожидается, что по одному из оставшихся договоров будет предъявлено 3 страховых требования и будет, соответственно 3 страховых убытка. Как следствие, пересмотренная ожидаемая прибыль по двум договорам в совокупности уменьшится с 6 д.е. до 2.5 д.е.

В 1-м году страховщик признает прибыль в размере 7.5 д.е., включая прибыль в размере 6.5 д.е. по прекращенному договору A и часть ожидаемой прибыли в течение 1-го года для оставшихся в силе договоров в размере 1 д.е. (2.5 д.е. / 2.5 года * 1 год).

Что демонстрирует этот пример?

Этот пример показывает, что инвесторы вряд ли найдут в отчетности информацию об убытках, когда ожидаемые убытки по группе аналогичных договоров в целом не изменились, но теперь становится понятнее, какие договоры в этой группе приведут к убыткам.

Это связано с тем, изменение ожиданий, которое может привести к тому, что некоторые договоры будут приносить убытки, также сделает некоторые договоры менее прибыльными.

Что влияет на объединение страховых договоров в финансовой отчетности?

Сложность объединения страховых договоров для точного отражения лежащей в основе договоров экономической сущности определяет, что движет объединением (агрегированием).

В принципе, агрегирование не должно происходить на уровне, который скрывает реальные экономические различия.

Каждый страховой договор, заключенный страховщиком, может по существу привести:

- к прибыли, когда полученные от страхователя страховые премии, рассчитанные с учетом дисконтирования и рисковой корректировки, превышают выплаты страхователю; или же

- к убытку, когда полученные от страхователя страховые премии, рассчитанные с учетом дисконтирования и рисковой корректировки, оказываются ниже выплат страхователю.

При применении МСФО (IFRS) 17 порядок учета ожидаемой прибыли по договору страхования отличается от учета ожидаемого убытка.

Страховщик признает:

- ожидаемую прибыль за предоставление страхового покрытия, поскольку покрытие предоставляется с течением времени; а также

- ожидаемые убытки, как только становится очевидно, что убытки ожидаются (в начале действия договора или впоследствии).

Требования МСФО (IFRS) 17 в отношении единицы учета нацелены на уменьшение потери информации в результате неприемлемого взаимозачета, с тем чтобы финансовая отчетность достоверно отражала результаты управления договорами страхования на агрегированном уровне.

Как будут объединяться договоры страхования в соответствии с IFRS 17?

При применении МСФО (IFRS) 17 страховщик сначала идентифицирует свои портфели договоров страхования (см. параграф IFRS 17:14).

Портфель страховых договоров состоит из договоров, которые:

- (а) подвержены аналогичным рискам; а также

- (б) управляются совместно.

Например, договоры страхования жизни, аннуитеты и договоры автострахования представляют собой три различных портфеля договоров.

Как только страховщик определит портфели договоров страхования, он разделит каждый портфель на группы с учетом различий в ожидаемой прибыльности договоров.

- Для договоров, которые при первоначальном признании должны быть убыточными (то есть обременительными), страховщик немедленно признает убытки в отчете о прибылях и убытках. Таким образом, убытки и прибыль не будут взаимоисключаться при объединении убыточных договоров с прибыльными договорами.

- Для договоров, которые при первоначальном признании, как ожидается, будут прибыльными, страховщик будет признавать ожидаемую прибыль, поскольку он предоставляет страховое покрытие. Ожидаемая прибыль будет распределена на две группы:

- (а) группа договоров, которые при первоначальном признании не имеют существенной возможности стать впоследствии обременительными; а также

- (б) остальные контракты.

Это означает, что договоры, в отношении которых есть значительная вероятность того, что они впоследствии станут обременительными, не будут сгруппированы с договорами, которые имеют меньшую вероятность стать обременительными.

В результате неожиданные убытки по будущим обременительным контрактам, скорее всего, можно будет своевременно выявить в финансовой отчетности страховщиков, что позволит инвесторам оценивать, как со временем меняются результаты деятельности страховщиков.

Каждый страховой портфель делится на группы.

Каждый страховой портфель делится на группы.

Способ агрегирования договоров будет влиять на признание прибыли, полученной по договорам страхования, при условии предоставления страхового покрытия.

Ожидаемые убытки по договорам в рамках группы будут признаваться только тогда, когда вся группа договоров обременительна (то есть, когда ожидаемые убытки по группе договоров превышают оставшуюся часть ожидаемой прибыли для этой группы).

Чтобы обеспечить предоставление трендовой информации (в динамике) о прибыльности договоров, заключенных в разные периоды, договора нельзя группировать, если они заключены с интервалом более 12 месяцев.

Например, договор, заключенный в мае 2021 года, не может быть сгруппирован с договором, заключенным в июне 2022 года.

Применительно к IFRS 17 это требование иногда упоминается как «требование годовой когорты» (англ. 'annual cohort requirement').

Почему годовые когорты дают инвесторам больше информации?

Требование годовой когорты в МСФО (IFRS) 17 направлено на предотвращение появления постоянно открытых портфелей, в которых срок действия каждой группы договоров постоянно увеличивается за счет постоянного оформления новых полисов (договоров страхования).

Постоянно открытые портфели приводят к тому, что прибыльность старых договоров нивелируется (усредняется) более высокой прибыльностью новых договоров.

Это требование смягчает проблему «сглаживания прибыли», поскольку убытки по договорам, заключенным в прошлом, больше не будут перекрываться прибылью от нового бизнеса или наоборот (что встречается в случае некоторых страховщиков сейчас).

Важно отметить, что после применения МСФО (IFRS) 17 инвесторы смогут анализировать динамику прибыльности договоров, заключенных в разные годы.

Реализация требования годовой когорты приведет к двум основным преимуществам с точки зрения информации о финансовых результатах страховщиков:

- своевременное признание убытков; а также

- признание прибыли в тот момент, когда предоставляется страховое покрытие.

Следующие примеры иллюстрируют эти преимущества для инвесторов и других пользователей финансовой отчетности.

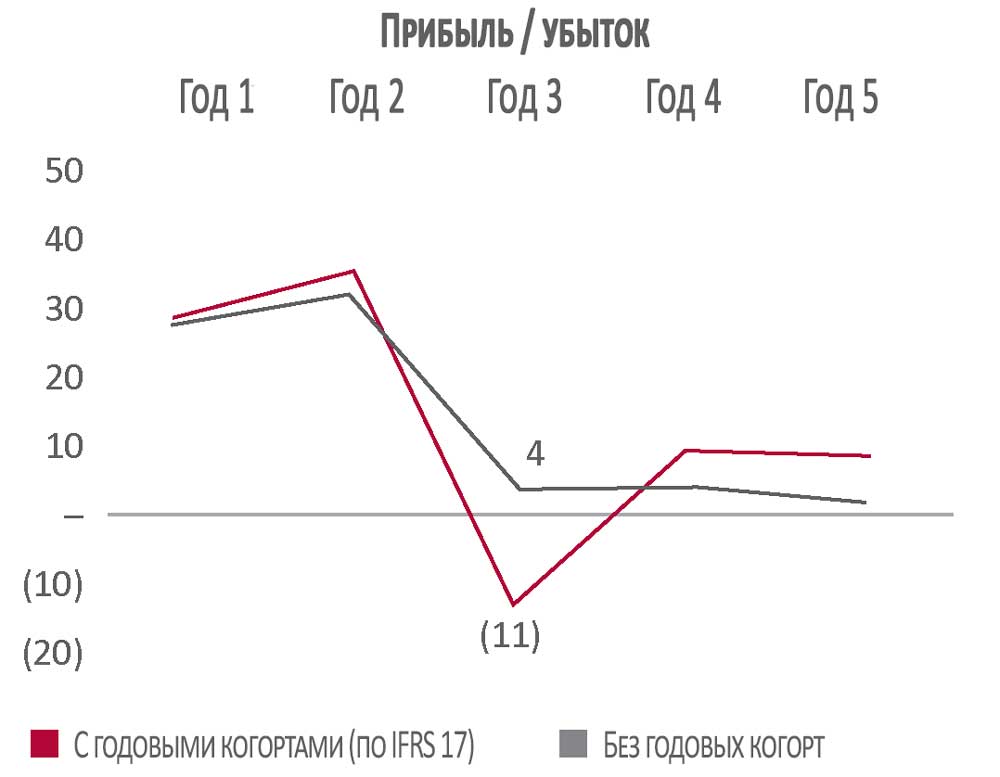

Пример своевременного признания страховых убытков.

Предположим, что:

- В 1-ый год страховщик заключает 4-летние договоры с общей ожидаемой прибылью в 120 млн. д.е. Ежегодная ожидаемая прибыль составляет 30 млн. д.е.

- Во 2-й год страховщик заключает 4-хлетние контракты с общей ожидаемой прибылью 36 млн. д.е. Ежегодная ожидаемая прибыль составляет 9 млн. д.е.

- В 3-м году из-за изменений в ожиданиях группа договоров, заключенных в 1-м году, стала обременительной, при этом ожидаемые убытки составили в 20 млн. д.е.

- Все договоры обеспечивают одинаковый уровень покрытия в год. Это означает, что, если договоры, заключенные в 1-й и 2-й годы, сгруппированы, то в 1-м году (только договоры 1-го года) и в 5-м году (только договоры 2-го года) есть 1 единица покрытия, а в годах 2-4 (договоры 1-2 годов) - 2 единицы покрытия.

- Для простоты в этом примере не учитывается временная стоимость денег.

Пример своевременного признания страховых убытков.

Пример своевременного признания страховых убытков.

Подробные расчеты, относящиеся к данному примеру, приведены ниже.

|

Суммы в млн. д.е. |

Год 1 |

Год 2 |

Год 3 |

Год 4 |

Год 5 |

Итого |

|---|---|---|---|---|---|---|

|

|

||||||

|

Договоры, заключенные в год 1 |

30 |

30 |

(20) |

0 |

- |

40 |

|

Договоры, заключенные в год 2 |

- |

9 |

9 |

9 |

9 |

36 |

|

Прибыль / убыток |

30 |

39 |

(11) |

9 |

9 |

76 |

|

Суммы в млн. д.е. |

Год 1 |

Год 2 |

Год 3 |

Год 4 |

Год 5 |

Итого |

|---|---|---|---|---|---|---|

|

|

||||||

|

Договоры, заключенные в |

30 |

36 |

4 |

4 |

2 |

76 |

|

Прибыль / убыток |

30 |

36 |

4 |

4 |

2 |

76 |

|

Незаработанная прибыль |

- |

90 |

90 |

6 |

2 |

|

|

Новые договоры |

120 |

36 |

- |

- |

- |

|

|

Изменения в ожиданиях |

- |

- |

(80) |

- |

- |

|

|

Распределение в отчете о прибылях и убытках |

(30) |

(36) |

(4) |

(4) |

(2) |

|

|

Оставшаяся незаработанная прибыль (на конец года) |

90 |

90 |

6 |

2 |

- |

|

|

Количество единиц страхового покрытия в год |

1 |

2 |

2 |

2 |

1 |

|

|

Покрытие предоставленное / покрытие к предоставлению |

1/4 |

2/7 |

2/5 |

2/3 |

1/1 |

|

Таблица выше показывает, что без требования годовой когорты:

- договоры, заключенные в 1-2 годы, будут сгруппированы.

- во 2-м году незаработанная прибыль по договорам, заключенным в 2-м году (36 млн. д.е.), будет сгруппирована с оставшейся незаработанной прибылью по договорам, заключенным в 1-м году (90 д.е.), в результате чего накопленная оставшаяся незаработанная прибыль составит 126 млн. д.е.;

- 2/7 этой незаработанной прибыли будет распределено во 2-м году, что приведет к признанию прибыли в отчете о прибылях и убытках в размере 36 млн. д.е. (126 млн. д.е. / 7 * 2);

- в 3-м году незаработанная прибыль будет скорректирована с учетом изменений в ожиданиях в размере 80 млн. д.е. для договоров, заключенных в 1-м году (60 млн. д.е. для ранее ожидаемой прибыли за годы 3-4 и 20 млн. д.е. для нового ожидаемого убытка за эти годы);

- в 3-м году скорректированная незаработанная прибыль в размере 10 млн. д.е. (90 млн. д.е. - 80 млн. д.е.) будет распределена на годы 3-5 на основе покрытия, которое будет предоставлено в годы 3-5, следующим образом:

- 4 млн. д.е. - на 3 год (10 млн. д.е. / 5 * 2),

- 4 млн. д.е. - на 4 год (6 млн. д.е. / 3 * 2) и

- 2 млн. д.е. - на 5 год (2 млн. д.е. / 1 * 1).

При бухгалтерском учете без требования годовой когорты:

- Информация об изменении прибыльности не будет своевременно отражена в отчете о прибылях и убытках страховщика.

- В 3-м году страховщик по-прежнему будет отчитываться о прибыли в 4 млн. д.е. В отчете о прибылях и убытках он может не полностью отразить убыток в 20 млн. д.е. для договоров, которые более не являются прибыльными (договоры, заключенные в 1-м году). Это связано с тем, что он мог бы сгруппировать эти убыточные договоры с прибыльными договорами, заключенными в другом периоде (договоры, заключенные во 2 году).

- Убыток в размере 20 млн. д.е., связанный с договорами, заключенными в 1-м году, будет усреднен благодаря оставшейся ожидаемой прибыли по договорам, заключенным во 2-м году, и будет отражен как более низкая прибыль в отчете о прибылях и убытках в период с 3-го по 5-й год.

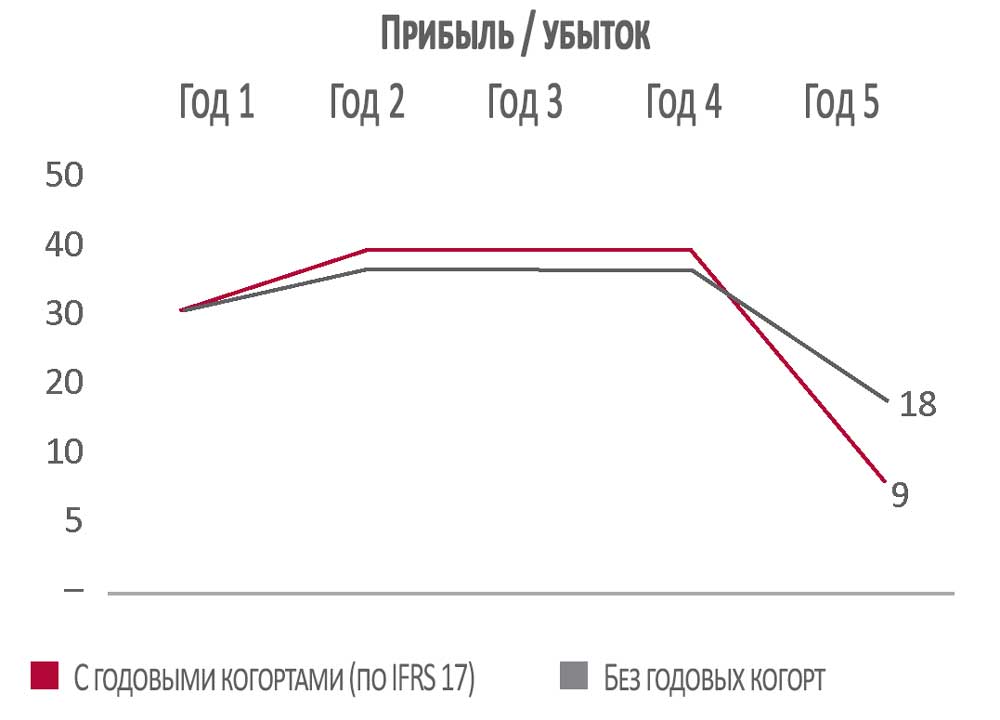

Пример учета прибыли при предоставлении страхового покрытия.

Рассмотрим аналогичный пример, когда после заключения договора не происходит никаких изменений в ожиданиях. Как и в предыдущем примере, предположим, что:

- В 1-й год страховщик заключает 4-летние договоры с общей ожидаемой прибылью в 120 млн. д.е. Ожидаемая прибыль составляет 30 млн. д.е. за каждый год.

- Во 2-м году страховщик заключает 4-летние договоры с общей ожидаемой прибылью в 36 млн. д.е. Ожидаемая прибыль составляет 9 млн. д.е. за каждый год.

- Все договоры обеспечивают одинаковый уровень покрытия в год. Это означает, что, если договоры, заключенные в 1-й и 2-й годы, сгруппированы, то в 1-м году (только договоры 1-го года) и в 5-м году (только договоры 2-го года) есть 1 единица покрытия, а в годах 2-4 (договоры 1-2 годов) - 2 единицы покрытия.

- Для простоты в этом примере не учитывается временная стоимость денег.

Годовые когорты необходимы для поддержания отдельных групп, чтобы прибыль групп с разной прибыльностью не усреднялась.

Пример учета прибыли при предоставлении страхового покрытия.

Пример учета прибыли при предоставлении страхового покрытия.

См. далее подробные расчеты, относящиеся к данному примеру.

|

Суммы в млн. д.е. |

Год 1 |

Год 2 |

Год 3 |

Год 4 |

Год 5 |

Итого |

|---|---|---|---|---|---|---|

|

|

||||||

|

Договоры, заключенные в год 1 |

30 |

30 |

30 |

30 |

- |

120 |

|

Договоры, заключенные в год 2 |

- |

9 |

9 |

9 |

9 |

36 |

|

Прибыль / убыток |

30 |

39 |

39 |

39 |

9 |

156 |

|

Суммы в млн. д.е. |

Год 1 |

Год 2 |

Год 3 |

Год 4 |

Год 5 |

Итого |

|---|---|---|---|---|---|---|

|

|

||||||

|

Договоры, заключенные в годы 1 и 2 |

30 |

36 |

36 |

36 |

18 |

156 |

|

Прибыль / убыток |

30 |

36 |

36 |

36 |

18 |

156 |

|

Незаработанная прибыль (на начало года) |

- |

90 |

90 |

54 |

18 |

|

|

Новые договоры |

120 |

36 |

- |

- |

- |

|

|

Изменения в ожиданиях |

- |

- |

- |

- |

- |

|

|

Распределение в отчете о прибылях и убытках |

(30) |

(36) |

(36) |

(36) |

(18) |

|

|

Оставшаяся незаработанная прибыль (на конец года) |

90 |

90 |

54 |

18 |

- |

|

|

Количество единиц страхового покрытия в год |

1 |

2 |

2 |

2 |

1 |

|

|

Покрытие предоставленное / покрытие к предоставлению |

1/4 |

2/7 |

2/5 |

2/3 |

1/1 |

|

Таблица выше показывает, что без требования годовой когорты:

- договоры, заключенные в 1-2 годы, будут сгруппированы.

- во 2-м году незаработанная прибыль по договорам, заключенным в 2-м году (36 д.е.), будет сгруппирована с оставшейся незаработанной прибылью по договорам, заключенным в 1-м году (90 д.е.), в результате чего накопленная оставшаяся незаработанная прибыль составит 126 д.е.;

- 2/7 этой незаработанной прибыли будет распределено во 2-м году, что приведет к признанию прибыли в отчете о прибылях и убытках в размере 36 д.е. (126 д.е. / 7 * 2);

- в 3-м году 2/5 незаработанной прибыли в размере 90 д.е. будут распределены на 3-й год, что приведет к признанию прибыли в отчете о прибылях и убытках в размере 36 д.е. (90 / 5 * 2);

- в 4-м году 2/3 незаработанной прибыли в размере 54 д.е. будут распределено на 4-й год, что приведет к признанию прибыли в отчете о прибылях и убытках в размере 36 д.е. (54 / 3 * 2); а также

- в 5-м году незаработанная прибыль в размере 18 д.е. будет полностью распределена на 5-й год, поскольку после 5-го года покрытие не будет предоставлено.

Без требования годовой когорты прибыль от страховых услуг не была бы признана в соответствующие периоды:

- Прибыльность договоров, заключенных в 1-м году, будет усреднена более низкой прибыльностью договоров, заключенных во 2-м году. Это приведет к тому, что смешанная прибыль будет признана в течение более длительного периода времени (то есть в течение 1-5 лет, а не в течение 1-4 лет).

- В 5-м году эффект усреднения приведет к признанию прибыли от страховых услуг в размере 18 млн. д.е., несмотря на то, что действующие договоры (заключенные во 2-м году) имеют ожидаемую прибыль всего в 9 млн. д.е. В этом случае сглаживание увеличило бы прибыль 5-го года на 100%.

Этот пример иллюстрирует, что требование годовой когорты МСФО (IFRS) 17 предотвращает смешение прибыли договоров с разными сроками.

Какие раскрытия информации вводит IFRS 17?

МСФО (IFRS) 17 вводит много новых требований к раскрытию информации, одним из которых является требование к страховщикам раскрывать информацию о динамике ожидаемой прибыли по договорам страхования в течение отчетного периода, например, по основным линейкам продуктов, географическому региону и отчетному сегменту.

Это требование о раскрытии информации позволит получить пользователям отчетности представление о тенденциях прибыльности договоров страхования, чего сейчас они сделать не могут.

Что изменится в бухгалтерском учете при применении МСФО (IFRS) 17?

Действующий сейчас стандарт МСФО для договоров страхования - МСФО (IFRS) 4 «Договоры страхования» - не содержит конкретных требований, касающихся большинства аспектов учета договоров страхования.

IFRS 4 в значительной степени позволяет страховщикам определять свою собственную методологию при агрегировании договоров.

В результате страховщики используют широкий спектр методов страхового учета, основанных на местных требованиях к бухгалтерскому учету (некоторые из которых могли быть введены до внедрения стандартов МСФО) или вариациях этих требований для представления отчетности по ключевым аспектам их бизнеса.

Хотя сегодня большинство страховщиков не раскрывают в отчетности то, объединяются ли договоры страхования (и каким образом они объединяются) для признания ожидаемых прибылей и убытков, некоторые страховщики агрегируют договоры на высоком уровне, чтобы компенсировать убытки по обременительным договорам за счет прибыльных договоров.

Кроме того, некоторые страховщики могут признать ожидаемую прибыль от группы договоров в начале срока их действия, если нет никаких ограничений. Это позволяет им скрывать различия в доходности договоров, заключенных в разные годы.

МСФО (IFRS) 17 вводит согласованную основу для учета договоров страхования, что позволит повысить прозрачность учетной политики, применяемой многими компаниями, а также позволит инвесторам лучше анализировать прибыльность страховых договоров.

Согласно IFRS 17 механизм признания прибыли от страховых услуг в отчете о прибылях и убытках будет менее подвержен искажению в результате искусственного сглаживания.