IFRS 7 - Какую информацию следует раскрывать в соответствии с IFRS 7 «Финансовые инструменты: раскрытие информации»?

Рассмотрим, какие раскрытия требуются в соответствии МСФО (IFRS) 7. Требования IFRS 7 к раскрытию информации о финансовых инструментах актуальны для любых компаний, даже являющихся финансовыми учреждениями. Рассмотрим основные положения этого стандарта.

Представьте ситуацию, характерную для аудита финансовой организации. Вы проверяете отчетность компании среднего размера, предоставляющей потребительские кредиты.

Компании требуется финансовая отчетность по МСФО из-за большого количества займов, полученных от иностранных банков. Обычно эти банки требуют от крупных должников ежегодного предоставления финансовой отчетности.

При поверхностной проверке примечаний к финансовым отчетам на первый взгляд все выглядит чисто и красиво - числа складываются и все сбалансировано.

Но при более пристальном взгляде оказывается, что компания не представила никаких примечаний о финансовых инструментах (полученных и предоставленные кредитах), за исключением остатков балансовой стоимости.

Причина такой проблемы отчасти в том, что МСФО (IFRS) 9 «Финансовые инструменты» является слишком сложным и громоздким, и поэтому разработчики стандартов решили установить требования раскрытия в совершенно другом стандарте - МСФО (IFRS) 7 «Финансовые инструменты: раскрытие информации».

Фактически, этот стандарт - продолжение IFRS 9.

Рассмотрим, какие раскрытия требуются в соответствии МСФО (IFRS) 7. Эти требования актуальны в том числе для компаний, которые НЕ являются финансовыми учреждениями, поскольку этот стандарт применяется к любым компаниям, удерживающим финансовые инструменты.

Без исключений.

Таким образом, даже если у вашей компании есть только торговая дебиторская задолженность и кредиторская задолженность по кредитам, вы должны следить за тем, чтобы в отчетности были сделаны соответствующие раскрытия о финансовых инструментах.

[см. также полный текст стандарта IFRS 7]

Сфера применения стандарта МСФО (IFRS) 7 «Финансовые инструменты: раскрытие информации».

Стандарт МСФО (IFRS) 7 предписывает требования к раскрытию информации для всех юридических лиц, имеющих на балансе финансовые инструменты.

Стандарт был впервые опубликован в 2005 году и заменил собой очень старый стандарт МСФО (IAS) 30 «Раскрытие информации в финансовой отчетности банков и аналогичных финансовых институтов».

Но, хотя МСФО (IAS) 30 применялся только для банков и финансовых учреждений, МСФО (IFRS) 7 применяется ко всем компаниям.

Поэтому, даже если вы работаете в торговой компании, и у вас есть некоторые займы и торговая дебиторская задолженность, вы должны быть знакомы с IFRS 7, чтобы знать, что включать в свои примечания к финансовой отчетности.

Есть несколько типов инструментов, на которые МСФО (IFRS) 7 не распространяется, и вы должны раскрывать информацию о них в соответствии с другими стандартами. Это такие инструменты как:

- Доли в дочерних компаниях, совместных предприятиях и ассоциированных компаниях [см. IAS 28];

- Договоры страхования [см. IFRS 4, IFRS 17];

- Программы вознаграждения работников [см. IAS 19];

- Выплаты на основе акций [см. IFRS 2];

- Составные инструменты в соответствии с МСФО (IAS) 32 (здесь исключаются собственные долевые инструменты вашей компании, а не долевые инструменты других компаний, которые являются вашими финансовыми активами).

Какие раскрытия информации требуются в соответствии с МСФО (IFRS) 7?

МСФО (IFRS) 7 требует определенных раскрытий в двух основных областях:

- Существенность финансовых инструментов и

- Характер и степень рисков финансовых инструментов, и способы управления этими рисками.

Существенность финансовых инструментов.

Эти раскрытия необходимы для понимания того, являются ли финансовые инструменты значимыми для финансового положения и эффективности компании.

Они разделены на несколько подгрупп в соответствии с основными финансовыми отчетами. Перечислим некоторые из них:

1. Раскрытие информации отчета о финансовом положении:

- Балансовая стоимость финансовых инструментов по перечисленным в стандарте категориям.

- Финансовые активы или финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток (FVTPL).

- Инвестиции в долевые инструменты, оцениваемые по справедливой стоимости через прочий совокупный доход (FVOCI).

- Реклассификации.

- Взаимозачеты финансовых активов и финансовых обязательств.

- Обеспечение обязательств.

- Счет учета оценочных резервов по кредитным убыткам.

- Составные финансовые инструменты со встроенными производными инструментами.

- Дефолт финансовых инструментов и нарушение обязательств.

2. Раскрытие информации отчета о совокупном доходе. Необходимо раскрывать данные о доходах, расходах, прибылях или убытках, в основном по следующим статьям:

- Чистые прибыли или убытки по каждой категории финансовых инструментов.

- Общие суммы процентных доходов и расходов.

- Доходы и расходы в виде процентных комиссий и сборов.

- Анализ прибыли или убытка от прекращения признания финансовых активов по амортизированной стоимости.

3. Прочие раскрытия.

- Учетная политика.

- Раскрытие учета хеджирования (стратегии управления рисками, эффект от учета хеджирования и т.д.)

- Справедливая стоимость (ее определение; справедливая стоимость финансовых активов и обязательств; разъяснение ситауций, когда справедливая стоимость не может быть определена).

Вы должны раскрывать большую часть информации, указанной выше, детализировав ее, по крайней мере, по категориям финансовых инструментов.

Характер и уровень рисков финансовых инструментов.

Эта часть раскрытий весьма трудоемкая, поскольку она требует дополнительного анализа и работы, особенно для раскрытия рыночного риска.

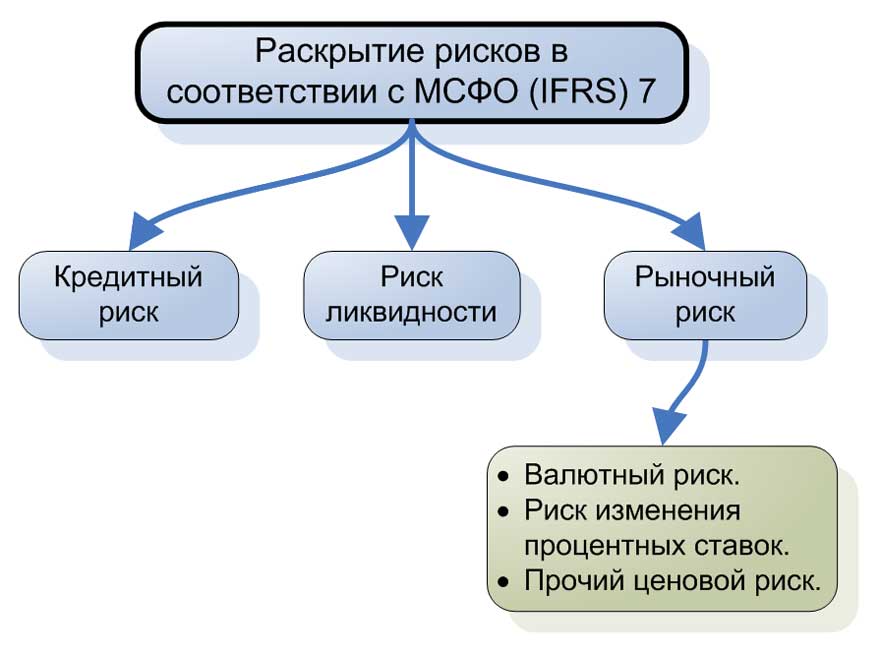

МСФО (IFRS) 7 требует качественного и количественного раскрытия информации по трем основным рискам:

- Кредитный риск ('market risk');

- Риск ликвидности ('liquidity risk');

- Рыночный риск ('credit risk').

Раскрытие рисков в соответствии с МСФО (IFRS) 7.

Раскрытие рисков в соответствии с МСФО (IFRS) 7.

Для каждого типа риска вам следует делать:

Качественные раскрытия ('qualitative disclosures'):

Здесь вы обычно описываете, как компания подвержена рискам, как возникают риски и как компания управляет этими рисками.

[см. параграф IFRS 7:33]

Количественные раскрытия ('qualitative disclosures

quantitative disclosures'):

Вам необходимо предоставить сводку количественных данных (цифр) об уровнях риска.

Здесь очень много деталей, и МСФО (IFRS) 7 требует конкретных количественных раскрытий для каждого типа риска (см. пример ниже).

Вы также должны предоставить информацию о концентрациях рисков.

[см. параграфы IFRS 7:34 - 42]

Раскрытие кредитного риска.

Кредитный риск связан с вашими финансовыми активами, и, проще говоря, это риск того, что вы понесете финансовые убытки из-за того, что контрагент не выполнил свои обязательства.

Если у вас есть торговая дебиторская задолженность или вы предоставляете кредиты, тогда вы подвергаетесь кредитному риску, и вам следует сосредоточиться на этой части стандарта.

См. также:

Вы должны раскрыть:

- Методы управления кредитным риском.

- Информацию о суммах, связанных с ожидаемыми кредитными убытками.

- Подверженность кредитному риску.

- Обеспечение и другие повышения кредитного качества, снижающие подверженность кредитному риску.

Вот один из примеров того, как может выглядеть количественное раскрытие кредитного риска для торговой дебиторской задолженности:

|

Сегмент |

Анализ сроков погашения торговой дебиторской задолженности |

||||

|---|---|---|---|---|---|

|

Текущая |

>30 дней |

>60 дней |

>90 дней |

Итого |

|

|

|

|||||

|

Ожидаемый коэффициент кредитных убытков |

0,05% |

1,5% |

6% |

15% |

|

|

Оценочная балансовая стоимость дефолта |

53 400 |

3 700 |

1240 |

480 |

58 820 |

|

ECL на весь срок погашения дебиторской задолженности |

27 |

56 |

74 |

72 |

229 |

|

|

|||||

|

Ожидаемый коэффициент кредитных убытков |

0,15% |

3,5% |

9% |

20,00% |

|

|

Оценочная балансовая стоимость дефолта |

62 800 |

5 900 |

2 700 |

1500 |

72 900 |

|

ECL на весь срок погашения дебиторской задолженности |

94 |

207 |

243 |

300 |

844 |

Раскрытие риска ликвидности.

Риск ликвидности связан с вашими финансовыми обязательствами и является своего рода «противоположностью» кредитным рискам.

Это риск того, что ваша компания не сможет погашать свои финансовые обязательства с помощью денежных средств или других финансовых активов.

См. также:

Вы должны раскрыть:

- анализ сроков погашения финансовых обязательств (отдельно для непроизводных и производных финансовых рисков);

- как вы управляете риском ликвидности.

Ниже представлена иллюстрация количественного раскрытия для риска ликвидности:

|

тыс. д.е. |

Сроки погашения финансовых обязательств |

|||

|---|---|---|---|---|

|

<1 года |

1-5 лет |

> 5 лет |

Всего |

|

|

Банковские кредиты |

3 830 |

2 570 |

1200 |

7600 |

|

Кредиторская задолженность |

33 200 |

1600 |

0 |

34 800 |

|

Производные финансовые обязательства |

8 700 |

3 670 |

2 900 |

15 270 |

|

Прочие финансовые обязательства |

2 500 |

800 |

0 |

3 300 |

|

Итого |

48 230 |

8 640 |

4 100 |

60 970 |

Раскрытие рыночного риска.

Рыночный риск - это риск того, что как справедливая стоимость, так и будущие денежные потоки от ваших финансовых активов или финансовых обязательств будут колебаться в связи с изменениями рыночных цен.

Рыночный риск имеет несколько составляющих, связанных с тем, что вызывает изменение будущих денежных потоков или справедливой стоимости:

- Валютный риск ('currency risk'). Риск изменения валютного курса вызывает колебания денежных потоков или справедливой стоимости;

- Риск изменения процентных ставок ('interest rate risk'). Колебания денежных потоков вызваны изменениями процентных ставок;

- Прочий ценовой риск ('other price risk'). Колебания вызваны изменениями прочих рыночных цен, такими как цены на сырьевые товары, цены на акции и т. д.

Раскрытие информации о рыночном риске является довольно сложным и требует некоторых усилий, потому что необходимо провести анализ чувствительности.

Существует два типа анализа чувствительности, и вы можете выбрать тот, который лучше всего подходит в вашей ситуации:

- «Базовый» анализ чувствительности. Здесь необходимо смоделировать изменения определенной переменной (процентной ставки, обменного курса и т. д.) И показать, как эти изменения повлияют на прибыль или убыток и капитал.

- Анализ рисковой суммы. Здесь необходимо проанализировать взаимозависимости между переменными, например, между процентными ставками и обменными курсами.

Прочие раскрытия.

За исключением двух больших групп раскрытия информации (значимость и характер риска), требуется также раскрытие дополнительной информации:

- Информация о передаче финансовых активов и

- Информация, необходимая при первоначальном применении МСФО (IFRS) 9.

Как представить раскрытие информации?

Как видно из приведенных выше положений, МСФО (IFRS) 7 требует представления значительного объема информации.

Если вы хотите, чтобы раскрытия были полезными для пользователей отчетности, учитывайте следующее:

1. Множество раскрытий требуется в соответствии с классами финансовых инструментов (например, раскрытие кредитного риска или раскрытие информации о риске ликвидности).

Классы не совпадают с категориями финансовых инструментов, и здесь вы должны сгруппировать свои финансовые инструменты в классы согласно вашему мнению о том, что лучше всего подходит пользователям отчетности. Также не следует использовать одни и те же классы для разных рисков.

2. Вы можете объединять раскрытия информации. Таким образом, одно раскрытие может удовлетворить нескольким требованиями.

3. Найдите правильный баланс между уровнем детализации и существенностью.

Удостоверьтесь, что вы включили всю существенную информацию, но опустили чрезмерную информацию о деталях, которые не так существенны. В противном случае пользователи будут сбиты с толку, и раскрытие информации будет бесполезным.

О раскрытии информации о рисках можно прочитать здесь.