Что такое чистая прибыль?

Рассмотрим, что такое чистая прибыль и как она отражается в отчете о финансовом положении и кэш-фло по косвенному методу через нераспределенную прибыль.

Чистая прибыль - это сумма бухгалтерской прибыли, которая осталась у компании после погашения всех ее расходов.

Чистая прибыль определяется путем вычитания из выручки от продаж: себестоимости проданных товаров; коммерческих, общих и административных расходов; амортизации; процентных расходов; налогов и прочих расходов.

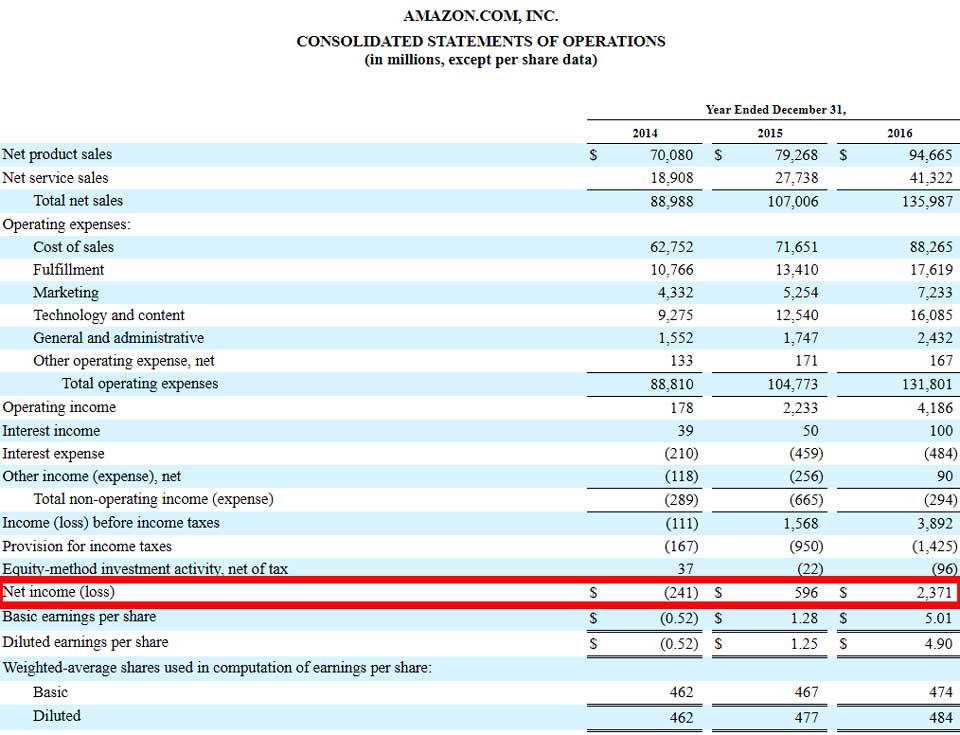

Чистая прибыль - это последняя позиция в отчете о прибылях и убытках. Однако некоторые отчеты о доходах содержат отдельный раздел в нижней части, начинающийся с нераспределенной прибыли на начало периода и заканчивающийся нераспределенной прибылью на конец периода с учетом чистой прибыли и дивидендов за период.

Чистая прибыль в консолидированном отчете о прибылях и убытках Amazon.com

Чистая прибыль в консолидированном отчете о прибылях и убытках Amazon.com

Другие варианты наименования чистой прибыли в отчетности.

В нижней строке отчета о прибылях и убытках можно встретить такие названия:

- Чистый доход;

- Чистая прибыль;

- Net Income;

- Net Profit;

- Net Earnings.

Все эти термины означают одно и то же, что иногда может вводить в заблуждение начинающих специалистов и людей, не специализирующихся на финансах и бухгалтерском учете.

Связь чистой прибыли с финансовыми отчетами и показателями.

Чистая прибыль очень важна тем, что является центральной позицией для всех трех основных финансовых отчетов, предписанных МСФО. Хотя чистая прибыль непосредственно указывается в отчете о прибылях и убытках и прочем совокупном доходе, она также используется и в балансовом отчете, и в отчете о движении денежных средств (косвенным методом).

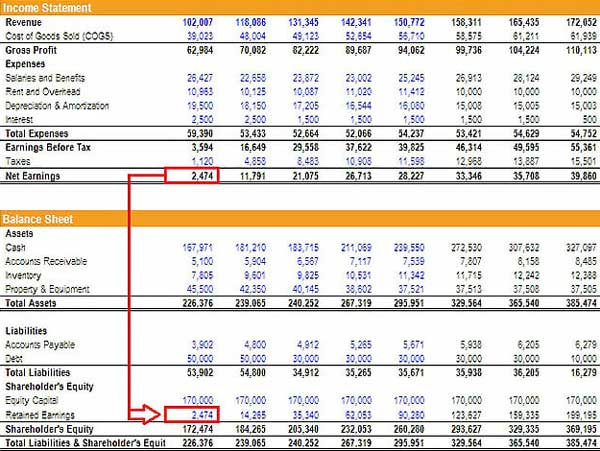

Чистая прибыль отражается в отчете о финансовом положении (балансовом отчете) в составе нераспределенной прибыли ('retained earnings'):

НП на конец периода =

НП на конец периода +

Чистая прибыль -

Распределение дивидендов

Если предположить, что в текущем периоде нет выплаты дивидендов, изменение нераспределенной прибыли должно быть равно чистой прибыли за тот же период.

Даже если в финансовой отчетности нет упоминания о дивидендах, но изменение нераспределенной прибыли не равно чистой прибыли, то можно с уверенностью предположить, что разница была выплачена в виде дивидендов.

В отчете о движении денежных средств (кэш-фло) чистая прибыль используется для расчета операционных денежных потоков по косвенному методу. Здесь кэш-фло начинается с чистой прибыли, которая затем корректируется на суммы любых неденежных расходов из отчета о прибылях и убытках. Из ОПУ также переносится изменение чистого оборотного капитала, чтобы получить денежный поток от операционной деятельности.

Расчет показателей рентабельности и ROE.

Чистая прибыль также используется для определения рентабельности продаж по чистой прибыли (от англ. 'net profit margin', таже иногда упоминается как 'операционная рентабельность', 'маржинальная рентабельность', 'норма прибыли'). Это удобный показательно того, насколько выгодна компания, по сравнению с ее прошлыми показателями или в сравнении с другими компаниями.

Рентабельность продаж также используется в методе анализа DuPont как компонент формулы рентабельности собственного капитала (ROE, от англ. 'return on equity'). Основная формула DuPont разбивает ROE на три компонента:

ROE =

Маржинальная рентабельность \(\times\)

Оборачиваемость активов \(\times\)

Финансовый рычаг

Анализ ROE компании с помощью этого метода позволяет аналитику определить операционную стратегию компании. Например, компания с высоким ROE из-за высокой чистой прибыли, как правило, может использовать стратегию дифференциации продукта.

В чем разница между чистой прибылью и денежным потоком?

Чистая прибыль - это учетная метрика (бухгалтерский показатель), который не представляет собой экономическую прибыль или денежный поток бизнеса.

Поскольку чистая прибыль включает в себя различные неденежные расходы, такие как амортизация, обесценение, и т. д., она не равна сумме денежных потоков, сгенерированных компанией за период.

По этой причине финансовые аналитики, вычисляющие кэш-фло косвенным методом, проходят долгий путь, чтобы исключить все операции по начислениям и получить денежный поток для оценки компании.