С приходом Трампа глобальные инвесторы продают облигации и скупают акции

Глобальные инвесторы считают, что следует продавать государственные облигации и вкладываться в акции, которые будут приносить максимальную выгоду от возрождающейся экономики США.

Глобальные инвесторы вынесли свой вердикт Дональду Трампу в качестве нового президента: следует продавать государственные облигации и вкладываться в акции, которые будут приносить максимальную выгоду от возрождающейся экономики Соединенных Штатов.

От Индонезии до Соединенных Штатов, государственные облигации массово распродаются инвесторами - крупными государственными инвестиционными фондами и хедж-фондами, а также американскими пенсионерами. Инвестиционные портфели срочно реструктуризируются, в попытке воспользоваться плодами того, что как они ожидают, принесет политика внутренних расходов Трампа.

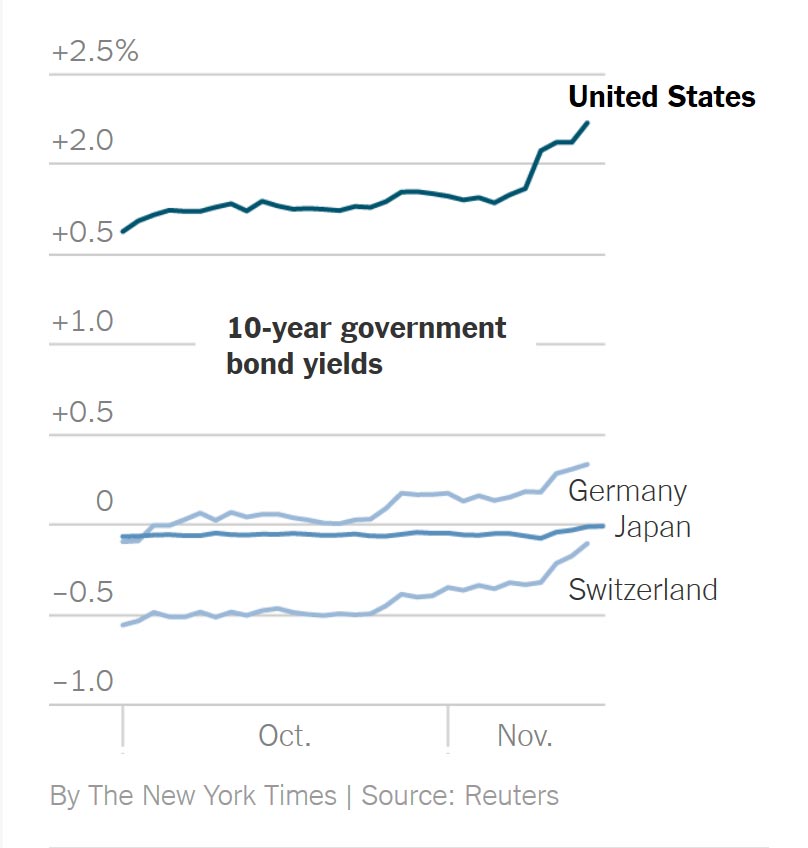

На волне распродаж, доходность этих облигаций движется вверх. Доходность 10-летних США казначейских облигаций - ориентир для ипотеки и других ставок по кредитам - возросла до 2,2 процента с 1,5 процента меньше, чем за два месяца. Для таких широко распространенных ценных бумаг это необычно резкое движение.

Пешеходы, идущие мимо электронного табло Бомбейской фондовой биржи в Мумбаи, Индия.

Пешеходы, идущие мимо электронного табло Бомбейской фондовой биржи в Мумбаи, Индия.

Другие облигации, ставшие привычными убежищами капиталов, столкнулись с аналогичной реакцией. Доходность 10-летних гособлигаций Германии также ушла в плюс. Всего через неделю, она выросла до 0,35% с -0,15%.

Швейцарские 10-летние облигации сейчас также на пороге выплат инвесторам, после примерно двух лет торговли с отрицательной процентной ставкой.

Если эта тенденция сохранится, то это будет означать резкий сдвиг самой концепции, от точки зрения, выдвинутой многими видными экономистами, вроде бывшего министра финансов Лоуренса Саммерса, которая заключается в том, что мировая экономика обречена стагнировать в течение некоторого времени в режиме низкого роста, нулевые или отрицательных процентных ставок и дефляции.

Ряд ранних сигналов указывал на отход от облигаций в течение нескольких недель до выборов, в том числе повышение заработной платы в Соединенных Штатах и признаки повышенной инфляции в Европе.

Но то, что глубоко импонирует бесчисленным склонным к риску инвесторам, которые на несколько последних лет целиком ушли в гособлигации, является обещание Трампа того, что федеральное правительство возьмет на себя ответственность за стимулирование экономики - в виде инвестиций в инфраструктуру и снижения налогов - прочь от глобальных центральных банков.

"Меня не удивляет, что рынки отреагировали таким образом", сказал Лучано Сиракузано, главный инвестиционный стратег по управлению активами WisdomTree в Нью-Йорке. "На повестке дня рост акций, чего у нас не было долгое время".

После того, как финансовый кризис вызвал беспрецедентную волну активности со стороны глобальных центральных банков, инвесторы по всему миру последовали примеру центральных банков и избавились от долгосрочных государственных облигаций.

По мнению JP Morgan, центральные банки и финансовые институты на развитых рынках держат около $26 триллионов облигаций, или 49% всего оборота этих ценных бумаг. Эта цифра увеличилась по сравнению с 40% в 2002 году, и это наглядно демонстрирует, в какой степени беспокойство по поводу дефляции и стагнации (политической и экономической) привело к непрерывному "бычьему" рынку государственных облигаций.

Большинству инвесторов и политических деятелей надоела так называемая "застойная торговля", и они призывают к снижению налогов и увеличению государственных расходов не только в Соединенных Штатах, но и в Европе и Японии.

"Инвесторы были разочарованы рамками денежно-кредитной политики", сказал Майкл Зезас, стратег по облигациям из Morgan Stanley. "Ранее было предположение о необходимости фискального стимулирования. С приходом Трампа, политическое обоснование совпало с экономическим обоснованием".

Резкий рост доходности облигаций не единственная причина, благодаря которой разыгрывается эта новая "торговая рефляция". Инвесторы делают ставки на то, что резкий скачок государственных расходов приведет к росту цен на основные строительные товары, такие как медь, цена которой выросла на 20% в прошлом месяце.

Банковские акции также получили лифт, потому что инвесторы считают, что давление государственных регуляторов ослабнет и можно будет заработать на более высоких процентных ставках, которые расширят возможности кредитования.

Даже многострадальная цена акций Deutsche Bank, отыгралась почти на 20% в течение последней недели.

Индекс Standard & в Poor 500 набрал 3,8% на прошлой неделе, в то время как в понедельник, основной рыночный тренд был в основном плоским.

Конечно, такие тенденции инвестиций несут в себе серьезные риски. Если доходность облигаций взлетит слишком резко, инвесторам на фондовом рынке придется поволноваться. Все быстрые деньги, вложенные не так давно в акции, могут вернуться обратно в облигации, оставив хаос на своем пути.

Например, за последние три дня $22 млрд. влились в биржевые фонды, которые вкладывают капитал на фондовом рынке США.

Кроме того, резкий рост ставок на рынке облигаций будет оказывать давление на развивающиеся рынки, которые переживают ренессанс в последние месяцы. Фондовые рынки, от Бразилии до Индии и Тайваня резко снизились на прошлой неделе. Биржевой фонд, который инвестирует в эти и других подобные страны, отметил падение интереса к развивающимся рынкам на более чем 7%, после того, как был избран Трамп.

Стоит напомнить об истерике 2013 года, когда глобальные инвесторы в панике массово бежали от большинства крупных развивающихся стран, что было обусловлено ожиданием более высоких процентных ставок и сильного доллара, что без сомнения происходит и сейчас.

Вдохновленный Трампом инфляционный всплеск может также заставить ФРС быть чрезмерно агрессивной и динамичной в повышении ставок, чего не хочет ни один инвестор.

Секрет в том, что у администрации Трампа, конечно же, не полностью будут развязаны руки в стимулировании бюджетных расходов, нагнетании строительного бума, радикальном снижении налогов и увеличении военных расходов. Это может привести к дефициту бюджета, и выходу инфляции из-под контроля.

На данный момент, такая тяжелая ситуация не приходит в голову инвесторам, которые предпочитают видеть в Трампе противоядие против почти десятилетнего медленного роста, низких процентных ставок и активности регулирующих органов. Все это в комплексе вынудило инвесторов вложиться в безопасные и низкодоходные государственные облигации.

Некоторые даже предполагают, что президент Трамп не будет в отличие от президента Рейгана демонстрировать преданность основополагающим принципам невмешательства, когда американские инвестиционные банки торпедируют глобальную экономику.

"Глобальное воздействие всего этого в том, что как только вы начинаете этот процесс, вы не можете его остановить", - сказал Артур Лаффера, убежденный сторонник концепции предложения, который был советником Рональда Рейгана и находится в составе основной группы экономистов, собранной Трампом для реализации программы сокращения налогов, - "Именно так было во времена Рейгана".