Количественные данные о росте и расширении масштабов деятельности компаний, осуществляющих прямые инвестиции

Далее мы рассматриваем количественные данные, относящиеся к шести измерениям расширения масштабов деятельности и институционализации фондов прямых инвестиций:

- разброс показателей доходности;

- зрелость компаний;

- постоянство результатов деятельности;

- увеличение компаний в размерах;

- проблемы, связанные с человеческими ресурсами;

- расширение направлений деятельности.

Несмотря на значительные различия между результатами отдельных фондов, представленные здесь модели позволяют нарисовать убедительную картину трудностей, возникающих у этих организаций в процессе роста.

Данная тема исследований является новой и поистине захватывающей, так как полученные выводы могут оказать воздействие на долгосрочные перспективы развития отрасли. Пошаговое изучение текущих результатов станет информационной основой для последующей дискуссии о подходах к управлению ростом и его последствиях.

Разброс показателей доходности

Первый ключевой момент заключается в огромных различиях в результатах деятельности фондов прямых инвестиций, гораздо больше, чем наблюдается в других видах активов. Исходя из данных, представленных ранее, можно сделать вывод, что доходы, приносимые прямыми инвестициями в целом, выглядят не слишком привлекательно.

Средний доход от прямых инвестиций лишь немногим превосходит тот, который можно получить на публичных рынках, где каждый может просто продавать акции.

Однако несмотря на эти скромные средние доходы фондов прямых инвестиций (тем более, если мы внесем коррективы на более высокий риск, а также отсутствие данных о совсем плохо «заработавших» фондах), многие из тех, кто вложил в них свои деньги, получают превосходную отдачу.

Данный кажущийся парадокс обусловлен следующим обстоятельством. При сравнении управляющих фондами прямых инвестиций и фондами облигаций оказывается, что результаты первых характеризуются значительным разбросом в показателях доходов - различия между теми, кто демонстрирует наиболее высокие и наиболее низкие результаты, поистине огромны.

При расчетах же средних показателей эта разница исчезает из нашего поля зрения.

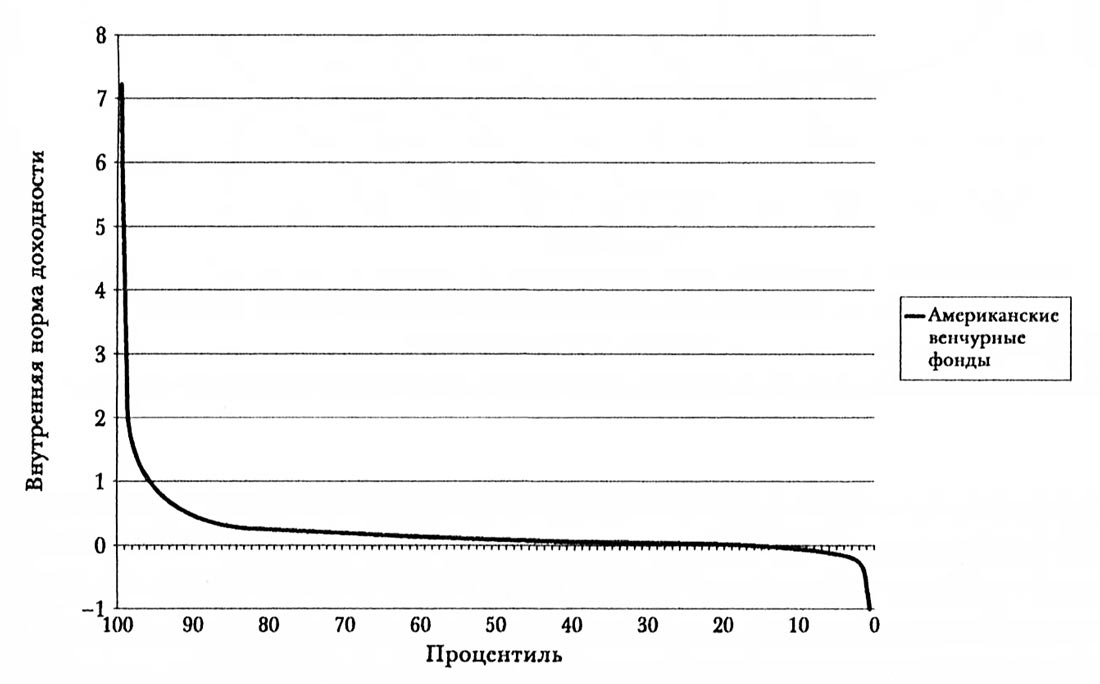

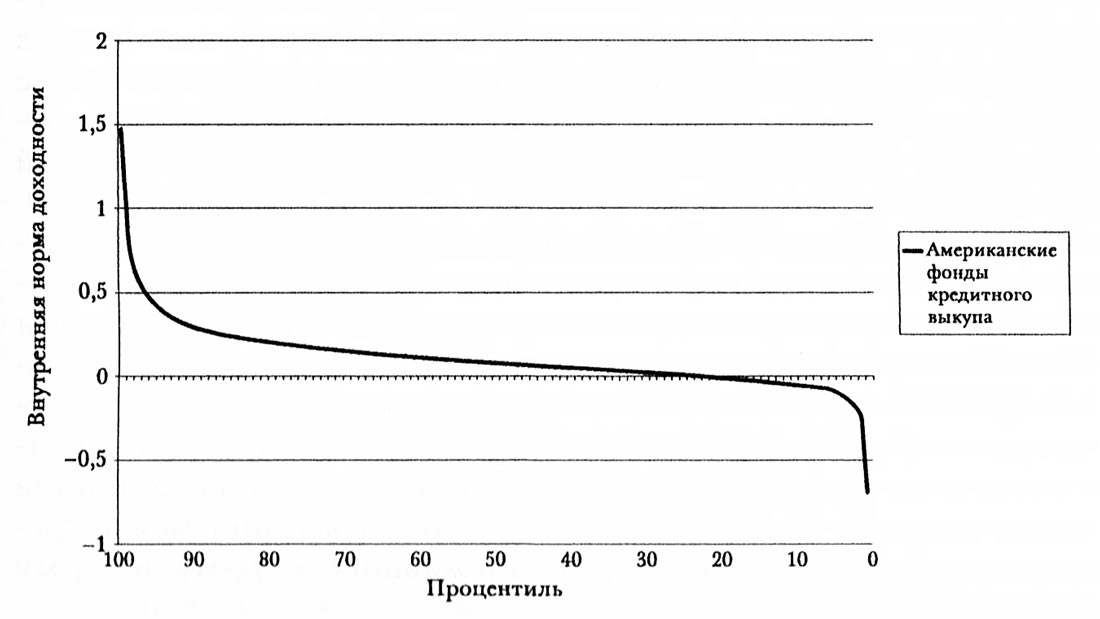

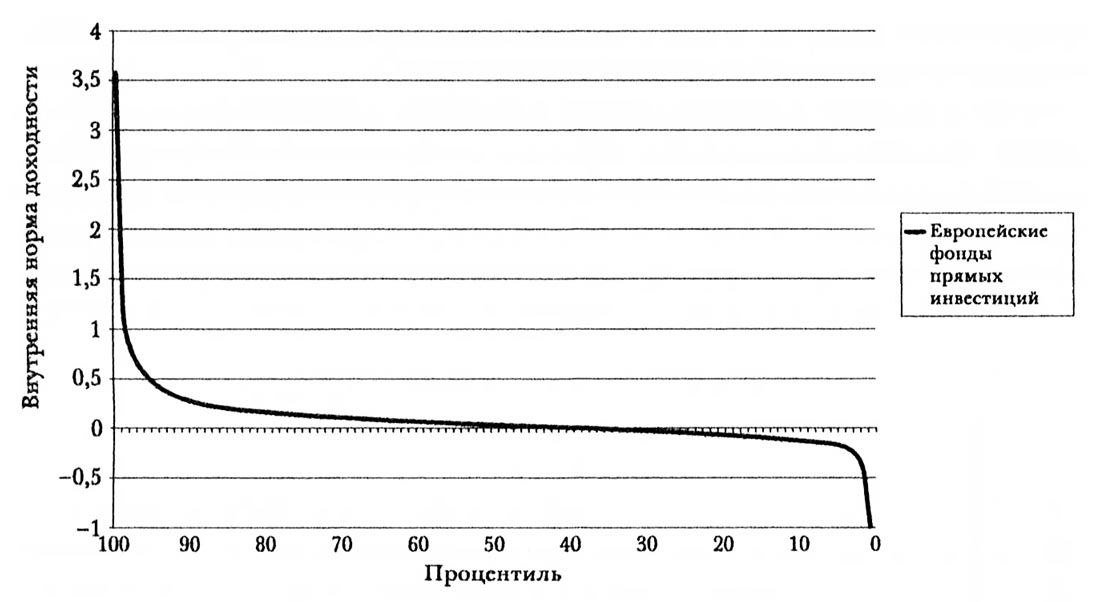

Проиллюстрировать справедливость этих положений позволяют несколько простых таблиц. На рисунках ниже представлены данные о распределении результатов фондов прямых инвестиций со времени их учреждения и до 2003 г.

Результаты деятельности американских венчурных фондов.

Результаты деятельности американских венчурных фондов.

Результаты деятельности американских фондов кредитного выкупа.

Результаты деятельности американских фондов кредитного выкупа.

Результаты деятельности европейских фондов прямых инвестиций.

Результаты деятельности европейских фондов прямых инвестиций.

Мы отказались от рассмотрения более близких к нам по времени фондов, так как хотели быть уверенными, что изучаем результаты зрелых фондов.

Как мы уже не раз упоминали, в соответствии с правилами бухгалтерского учета и в силу неустранимых проблем, возникающих в процессе оценки, установление результатов незрелых фондов является трудной задачей.

Рассматриваемые группы отображают результаты деятельности всех американских венчурных фондов, фондов кредитного выкупа и всех европейских фондов прямых инвестиций по данным Thomson VentureXpert.

Эти рисунки иллюстрируют диапазон результатов деятельности участников отрасли прямых инвестиций.

Рассматривая результаты американских фондов венчурного капитала за период их деятельности в целом, мы видим, что разница между фондом на уровне 75-го процентиля (то есть показавшим результаты лучшие, чем 75% всех фондов) и фондом на 25-м процентиле (добившемся лучших результатов, чем четверть остальных участников) составляет 19% (19% против 0%).

В других видах прямых инвестиций имели место более скромные, но не менее существенные различия: и для европейских фондов, и для американских выкупных фондов релевантная разница составляет 16%.

Сильнее всего отличаются друг от друга крайние значения результатов деятельности американских венчурных фондов (верхние 10% фондов гораздо более успешны, чем остальные участники). По-видимому, широкий разброс показателей доходности - определяющая характеристика участников отраслей прямых инвестиций по всему миру.

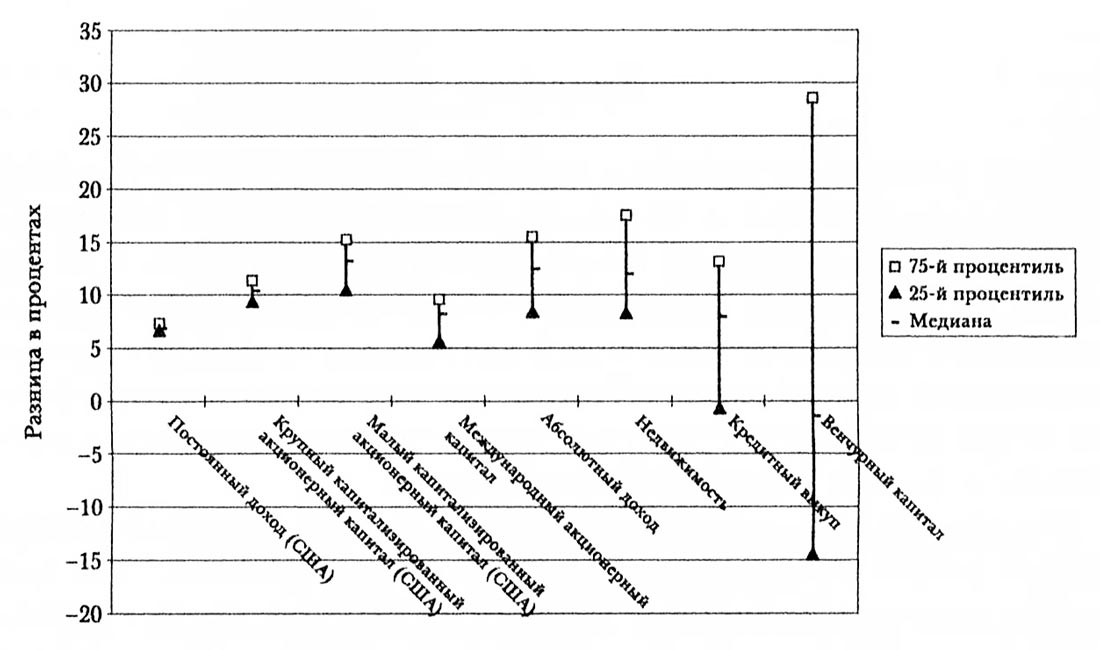

Весьма неординарно выглядит дисперсия доходов в отрасли прямых инвестиций в сравнении с другими видами инвестиций. Например, сотрудники управления по инвестициям Йельского университета провели расчеты разброса показателей доходности деятельности активных менеджеров в течение десятилетия, закончившегося в 2005 г. (Результаты представлены на рисунке ниже).

Дисперсия доходов активного менеджмента в десятилетие, заканчивающееся 30 июня 2005 г.

Дисперсия доходов активного менеджмента в десятилетие, заканчивающееся 30 июня 2005 г.

Они обнаружили, что для большинства видов активов межквартильная широта (разница между результатами менеджеров, принадлежавших к 75-му и 25-му процентилям) была гораздо более низкой, чем в отрасли прямых инвестиций. Например, для американских управляющих с постоянным доходом дисперсия составила всего 0,5% - всего лишь одну сороковую от аналогичного показателя для фондов прямых инвестиций.

Незначительными были различия и между американскими и глобальными фондовыми менеджерами. Даже в хедж-фондах, славящихся самыми разными подходами и типами инвестиций, разница в показателях результатов деятельности составила немногим более 7%, что значительно ниже, чем в прямых инвестициях.

Таким образом, умеренная доходность среднего фонда прямых инвестиций отнюдь не означает, что мы должны поставить под сомнение успешность этих фондов. Разброс результатов деятельности фондов прямых инвестиций настолько велик, что он становится источником возможностей.

Идет ли речь о поиске предпринимателем венчурного финансирования или о том, что пенсионный фонд рассматривает возможность инвестирования в хороший фонд кредитного выкупа, доступ к правильной фирме определяет огромную разницу в конечном результате.

Мы уже не раз упоминали на страницах этой книги, что источник денег всегда имеет значение. Успех порождает новый успех - если вы имеете доступ к успешным фондам на постоянной основе. Но в данном случае ключевым является слово «если».