Постоянство результатов деятельности

Третий ключевой пункт - постоянство. Лучшие менеджеры вновь и вновь демонстрируют более высокие результаты деятельности.

Необычная черта доходов, которые приносит деятельность, связанная с прямыми инвестициями, состоит в том, что соответствующие группы с наиболее высокими результатами повторяют их из фонда в фонд.

В отличие от всех остальных типов инвестирования, прямые инвестиции отличаются высочайшей степенью устойчивости результатов.

Данное положение получило документальное подтверждение благодаря Стиву Каплану и Антуанетте Шоар. Исследователи поставили перед собой цель определить степень, в которой опережающие показатели фонда прямых инвестиций позволяют предсказать более высокую доходность последующих фондов.

В результате изучения положения дел в 746 фондах, созданных в 1980-1994 гг., открылась картина удивительного постоянства: имелись все основания ожидать, что фонд, превосходивший результаты других участников отрасли на 1% в годовом исчислении, в случае формирования следующих фондов будет «обгонять» соперников на 0,5-0,7% в год.

Результаты деятельности следующего фонда, основывающиеся на показателях текущего фонда.

Результаты деятельности следующего фонда, основывающиеся на показателях текущего фонда.

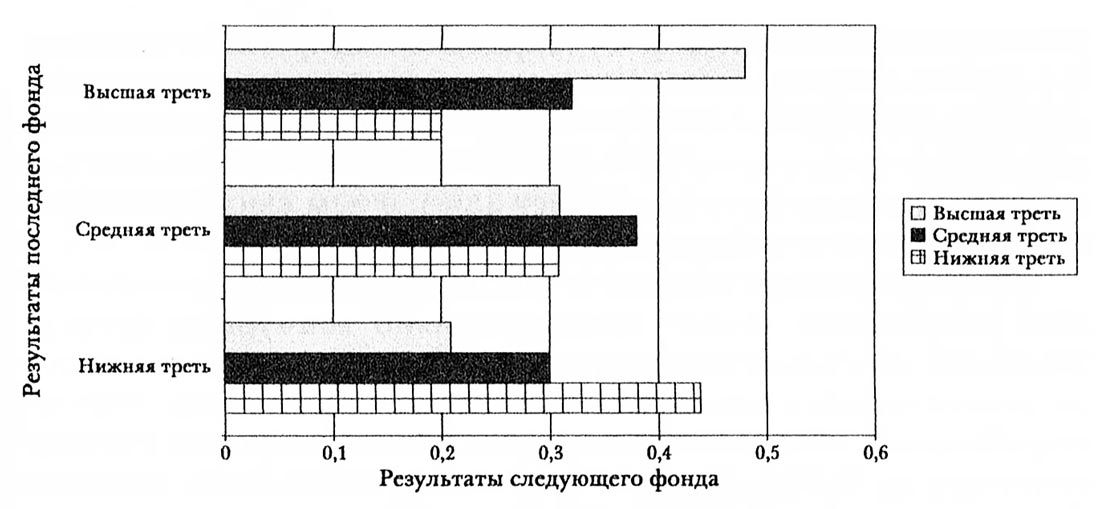

Результаты исследования С. Каплана и А. Шоар представлены на рисунке выше. Результаты каждого фонда прямых инвестиций, в зависимости от уровня нормы доходности, отнесены к высшей, средней или нижней трети фондов относительно других участников отрасли.

Соответствующие значения отображаются на вертикальной оси. Кроме того, исследователи сгруппировали по тому же принципу следующие фонды, сформированные рассматриваемыми группами, чтобы определить их место в высшей, средней или нижней трети.

В отсутствие постоянства результатов деятельности представленные на графике столбцы были бы одинаковыми по величине (по 33%) - вероятность хороших, плохих или посредственных результатов была бы одной и той же, независимо от того, насколько успешно действовали предшествовавшие фонды.

В действительности их деятельность в значительной степени соответствовала результатам текущих фондов.

Группы прямых инвестиций, превосходившие своих соперников, с непропорционально высокой вероятностью (она составляет не 33%, а 48%) сохраняли лидирующие позиции и в случае со следующим фондом - обратите внимание на более длинный белый столбец «высшей трети», в то время как отстающие, в среднем, продолжали демонстрировать плохие результаты (вероятность составляет 44%), о чем свидетельствует более длинный столбец в клетку для нижней группы.

Некоторые могут заметить, что основной вклад в постоянство результатов вносят исключительно венчурные фонды. Наиболее успешные венчурные капиталисты обладают широко раскинувшейся сетью связей и отношений, которая помогает добиваться наиболее высоких результатов от фонда к фонду.

С.Каплан и А.Шоар обнаружили, что в наибольшей степени устойчивость результатов присуща венчурным фондам, но она присутствует и у американских групп кредитного выкупа. В последующих исследованиях аналогичное свойство было выявлено и у фондов, которые ведут деятельность за пределами США, и даже у более специализированных групп, таких как фонды инвестиций в сфере недвижимости.

Отметим, что для других категорий инвестиционных активов это свойство является довольно необычным. Анализу устойчивости результатов (или ее отсутствию) взаимных фондов посвящен широкий круг литературы.

Изначально специалисты в сфере финансов были уверены в том, что менеджеров взаимных фондов отличают «горячие руки» (то есть группы, добившиеся высоких результатов в некоем году, сохранят этот уровень и в последующие годы). Однако при использовании более сложных аналитических методов и приемов выяснилось, что подобные прецеденты являются всего лишь статистическими «счастливыми случаями».

Свидетельств долгосрочного постоянства результатов не удалось обнаружить и исследователям деятельности хедж-фондов, полагающимся на разработку собственных аналитических инструментов.

В то же время ряд свидетельств позволяет сделать вывод об устойчивости результатов хедж-фондов на квартальной основе; имеется в виду, что фонд, добившийся превосходных показателей в данном квартале, может сохранить их и в последующие три месяца. Но его результаты в следующее полугодие (два квартала) или на следующий год, скорее всего, окажутся на более низком уровне.

По сравнению с отраслью прямых инвестиций, где превосходные результаты фондов позволяют безошибочно предсказать их успешную деятельность на многие годы вперед, контраст едва ли мог быть более разительным.