Увеличение компаний в размерах

Может показаться, что выявление успешных фондов прямых инвестиций является простой задачей - достаточно найти давно присутствующие в отрасли группы с превосходными послужными списками. Увы, принятию этого прямого ответа препятствует одно важное ограничение.

Лица, предоставляющие фонду денежные средства, добившись успеха один раз, очень часто слишком быстро увеличивают передаваемый в управление капитал. Но быстрый рост размеров фонда способен привести к значительному снижению доходов от инвестиций.

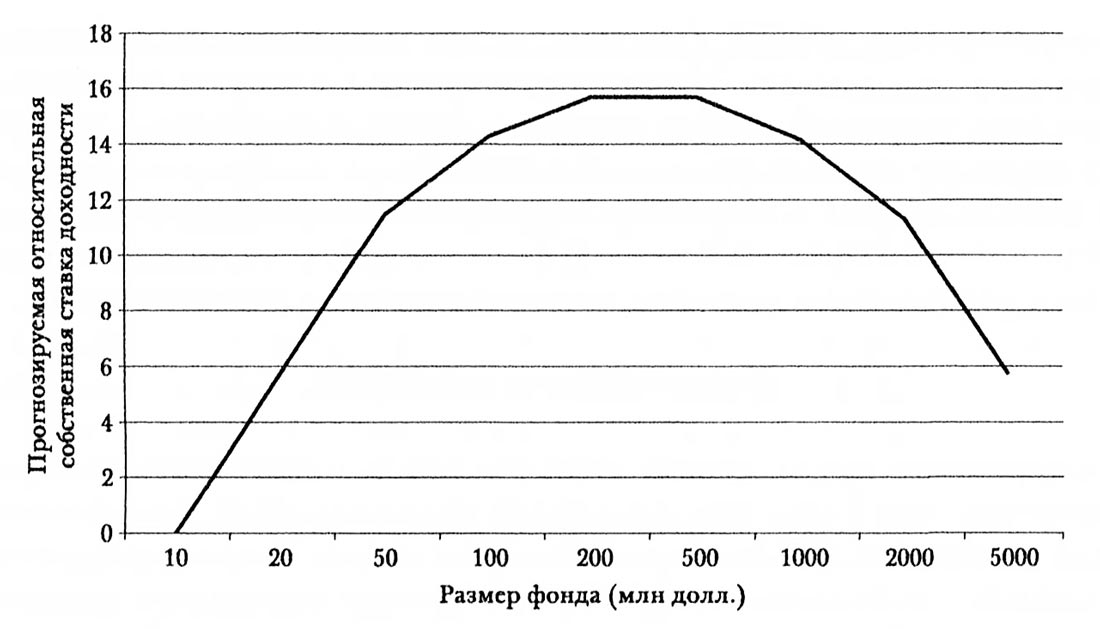

Сложные отношения между размером фонда и доходами от вложений представлены на следующих трех рисунках ниже.

Прогнозируемая относительная собственная ставка доходности и размер фонда.

Прогнозируемая относительная собственная ставка доходности и размер фонда.

На рисунке выше отображается агрегированное отношение между размером фонда и собственной ставкой доходности (IRR). И вновь мы рассматриваем все зрелые фонды прямых инвестиций, сформированные до 2003 г., контролируя тип фонда и год его создания.

Мы показываем, насколько предсказуемым, по мере увеличения размеров фонда, является изменение его доходов (относительно очень маленького фонда в размере 10 млн. долларов), сохраняя все остальные факторы постоянными.

Базисное отношение принимает форму перевернутой буквы U - средние фонды демонстрируют более высокие результаты, чем малые фонды, но показатели самых крупных фондов ухудшаются.

Проведенный анализ позволяет предположить, что наивысших результатов способен достичь средний по размерам фонд, когда под управление передается около 300 млн. долларов.

Для того чтобы получить точные данные о результатах деятельности фондов, мы рассматриваем только тс из них, которые были созданы до 2003 г. Поэтому в нашей выборке содержится относительно небольшое количество очень крупных фондов.

Если эти фонды не являются репрезентативными или если группы прямых инвестиций добились значительного повышения уровня управления крупными фондами, возможно, что в последние годы их результаты изменились.

Означает ли это, что «для счастья» нам достаточно было бы найти успешную группу, которая привлекла в свой фонд 300 млн. долларов, и инвестировать вместе с ней?

Не совсем так.

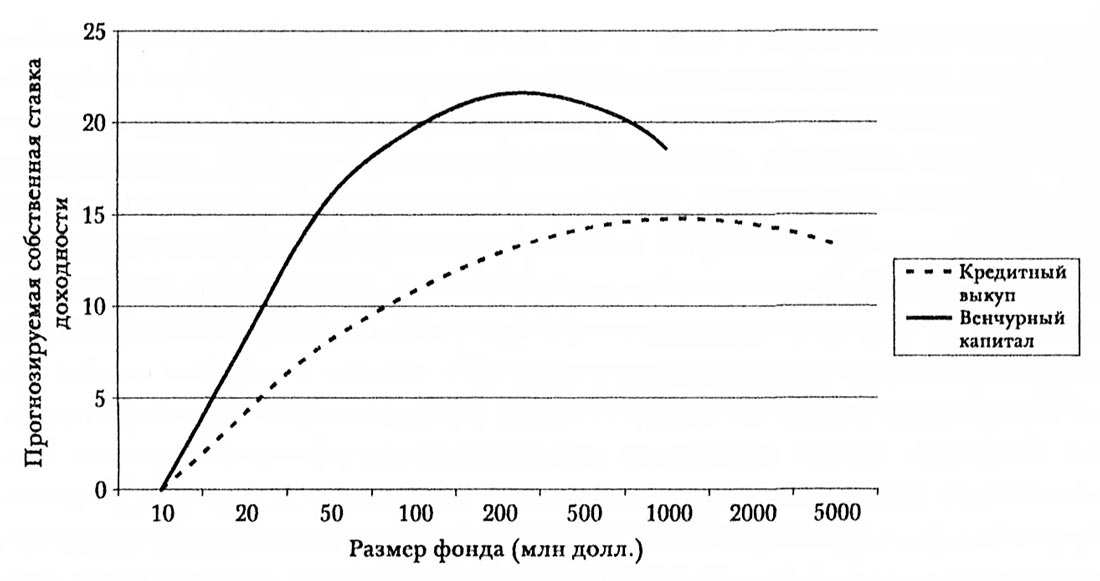

Одним из недостатков этого анализа является объединение множества фондов различных типов - возможно ли одновременно рассматривать посевной венчурный фонд и выкупной мегафонд?

Действительно, разделяя венчурные фонды и фонды кредитного выкупа и делая попытку предсказать отношения между размером фонда и результатами деятельности для каждого вида, мы видим, что размер, как представляется, оказывает более сильное воздействие на показатели венчурных организаций, чем на показатели выкупных фондов.

Прогнозируемая собственная ставка доходности и размер фонда.

Прогнозируемая собственная ставка доходности и размер фонда.

Поэтому, как показано на рисунке выше, для венчурных фондов, по сравнению с фондами кредитного выкупа, имеет место более высокое значение прогнозируемой собственной ставки доходности. Кроме того, перевернутая кривая U-формы отображает более статистически значимое отношение.

Что касается размеров фондов, для которых прогнозируется наиболее высокое значение собственной ставки доходности, то для выкупных организаций он составляет 1,2 млрд. долларов, в то время как для венчурных - всего 280 млн.

Размер фонда оказывает заметное воздействие на показатели доходности. Впрочем эффект его величины оказывается относительно небольшим: по показателю прогнозируемого дохода выкупной фонд в объеме 5 млрд. долларов уступает фонду в размере 2 млрд. всего 1,2%.

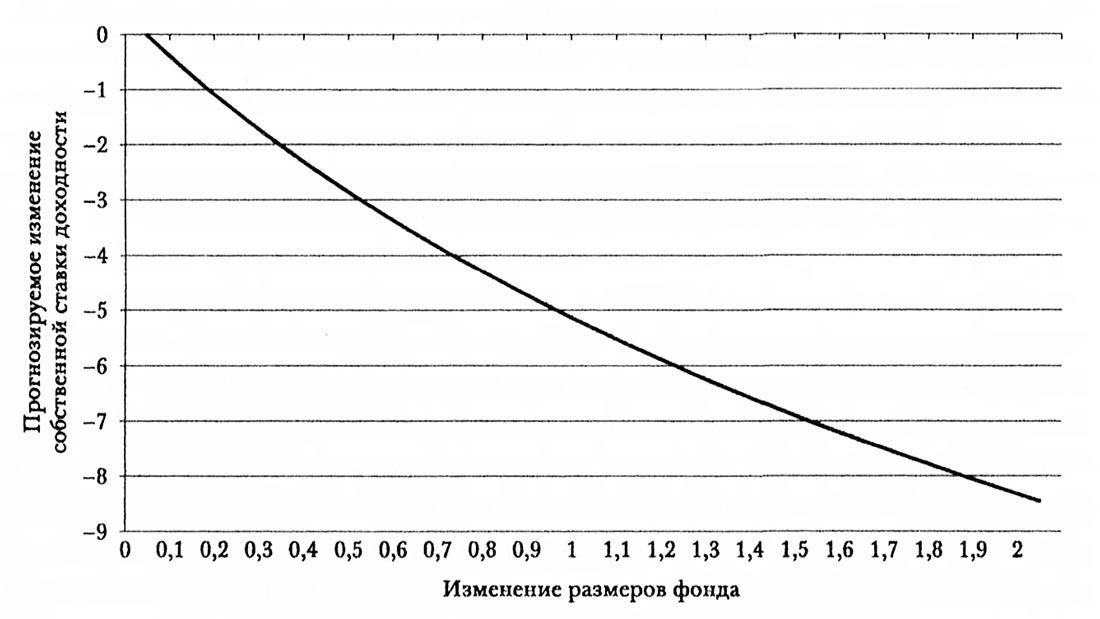

Фирма, способная постоянно привлекать пятимиллиардные фонды, добивалась бы, согласно имеющимся данным, положительных результатов. В соответствии с нашим анализом, проблема коренится в изменениях размеров фонда, представленных на рисунке ниже.

Прогнозируемая собственная ставка доходности и размер фонда.

Прогнозируемая собственная ставка доходности и размер фонда.

В данном случае мы рассматриваем воздействие изменений размеров фонда, контролируя особенности, навыки и умения каждой фирмы, а также год и основной фокус фонда.

Мы обнаружили, что рост оказывал существенно важное отрицательное воздействие на доходы: удвоение размеров фонда, при прочих равных условиях, ведет к падению внутренней нормы доходности на -5,3%.

Предположим, что внутренняя норма доходности некоей группы, привлекшей в свой третий фонд 1 млрд. долларов, составила 25%. В соответствии с нашими расчетами, в том случае если объем ее следующего фонда увеличится до 2 млрд. долларов, доходы группы упадут на 20%.

Предлагая нашу интерпретацию эффектов размеров фондов, ,мы обязаны были проявить осторожность. В то же время последствия увеличения размеров представляются очевидными.

Крупные фонды отнюдь не обязательно демонстрируют худшие, по сравнению с малыми фондами, результаты деятельности, но, все указывает на то, что сам процесс увеличения в размерах сопровождается снижением доходов.

Поскольку многие из быстро растущих фирм в прошлом добились немалых успехов, данная закономерность ограничивает документированную С. Капланом и А. Шоар устойчивость результатов деятельности участников отрасли прямых инвестиций.

Если бы не эта тенденция, то исследователи, вероятно, обнаружили бы еще более сильную взаимосвязь размеров фондов и результатов деятельности.