Привилегированные акции и их вариации

На подавляющем большинстве развитых рынков, таких как США и Европа, инвесторы, осуществляющие прямое инвестирование (особенно венчурные капиталисты), обычно покупают не обыкновенные, а привилегированные акции.

Эти ценные бумаги имеют ликвидационные предпочтения перед обыкновенными акциями; то есть, если компания продается или ликвидируется, привилегированные акции оплачиваются первыми, до обыкновенных акций.

У привилегированных акций, таким образом, есть номинальная стоимость, она соответствует сумме, которую получат держатели привилегированных акций до оплаты обыкновенных акций.

Обычно номинальная стоимость привилегированных акций в сделке прямого инвестирования - это первоначальное финансирование - сумма, которую инвестор платит за акции.

Если бы в первом примере Макс инвестировал свои деньги в компанию Сэма в форме привилегированных акций, то когда YippeeZang! купила компанию Сэма, 1,5 млн долларов Макса вернулись бы к нему через погашение привилегированных акций. Но осталось бы еще 500 тыс. долларов.

Как бы их разделили? Ответ на этот вопрос требует обсуждения вариаций привилегированных акций.

Привилегированные акции с обязательным выкупом

Привилегированные акции с обязательным выкупом, иногда называемые «подлинно привилегированными акциями», - это привилегированные акции, которые не могут быть конвертированы в обыкновенные акции.

Их внутренняя стоимость, таким образом, это их номинальная стоимость плюс какие-либо дивидендные права, которые они предполагают. Дивиденды подробно обсуждаются далее.

Практически во всех аспектах привилегированные акции с обязательным выкупом ведут себя как глубоко субординированный долг (то есть если у фирмы возникают неприятности, привилегированные акции с обязательным выкупом оплачиваются только после того, как погашен долг перед банками и другими кредиторами). Однако есть некоторые отличия.

Привилегированные акции с обязательным выкупом всегда подразумевают согласованное условие, уточняющее, когда они должны быть погашены компанией - обычно либо в момент выхода компании на биржу или через 5-8 лет, в зависимости от того, какой срок наступает раньше.

Срок в 5-8 лет объясняется тем, что инвесторы, осуществляющие прямое инвестирование, инвестируют из фондов, срок существования которых ограничен, и поэтому такой промежуток времени дает некоторые гарантии полным партнерам, что событие ликвидности наступит раньше, чем фонд перестанет существовать.

Привилегированные акции с обязательным выкупом используются в сделках прямого инвестирования в комбинациях с обыкновенными акциями или варрантами.

Варрант, как и опцион «колл», дает держателю право, но не обязательство купить акции по заранее установленной цене. Основная разница заключается в том, что варрант обычно выпускается той же самой компанией, что выпускает акции, которые покупает держатель варранта.

В результате варранты, выпускаемые компанией, оказываются разводняющими: когда исполняется варрант, компания выпускает новые акции, поэтому количество акций в обращении увеличивается.

Давайте посмотрим, что бы случилось, если бы Макс договорился с Сэмом о таком же разделении долей в пропорции 50,05/49,95, но уточнил бы, что его инвестиции будут в форме привилегированных акций с обязательным выкупом.

В этом случае привилегированные акции с обязательным выкупом имели бы номинальную стоимость приблизительно 1,5 млн долларов (поэтому Макс получил бы свои деньги назад), и также у Макса было бы 49,95% обыкновенных акций, купленных за копейки (в нашем примере Макс заплатил юоо долларов за все 49,95% обыкновенных акций).

В сделке приобретения с YippeeZang! привилегированные акции с обязательным выкупом погашались бы первыми - 1,499 млн. долларов Максу, а оставшиеся 500 тыс. долларов были бы разделены пропорционально между владельцами обыкновенных акций (примерно по 250 тыс. долларов Максу и Сэму, как демонстрируется в таблице ниже).

Таблица чистых выплат для привилегированных акций с обязательным выкупом и дешевых обыкновенных акций.

|

Макс инвестирует 1,5 млн долл. за 49,95% |

|||

|

Привилегированные акции с обязательным выкупом |

|||

|

Стоимость сделки |

|||

|

2 млн. долл. |

5 млн. долл. |

10 млн. долл. |

|

|

Макс |

0,249 долл. |

1,748 долл. |

4,245 Долл. |

|

Сэм |

0,251 долл. |

1,752 долл. |

4,255 долл. |

Если бы компания дошла до успешного публичного размещения акций, Макс мог бы ожидать, что его изначальные 1,5 млн инвестиций вернулись бы к нему через выкуп привилегированных акций с обязательным выкупом, что не повлияло бы на его базовую долю собственности в обыкновенных акциях.

На самом деле он бы получил назад свои деньги и сохранил свои инвестиции в обыкновенные акции компании.

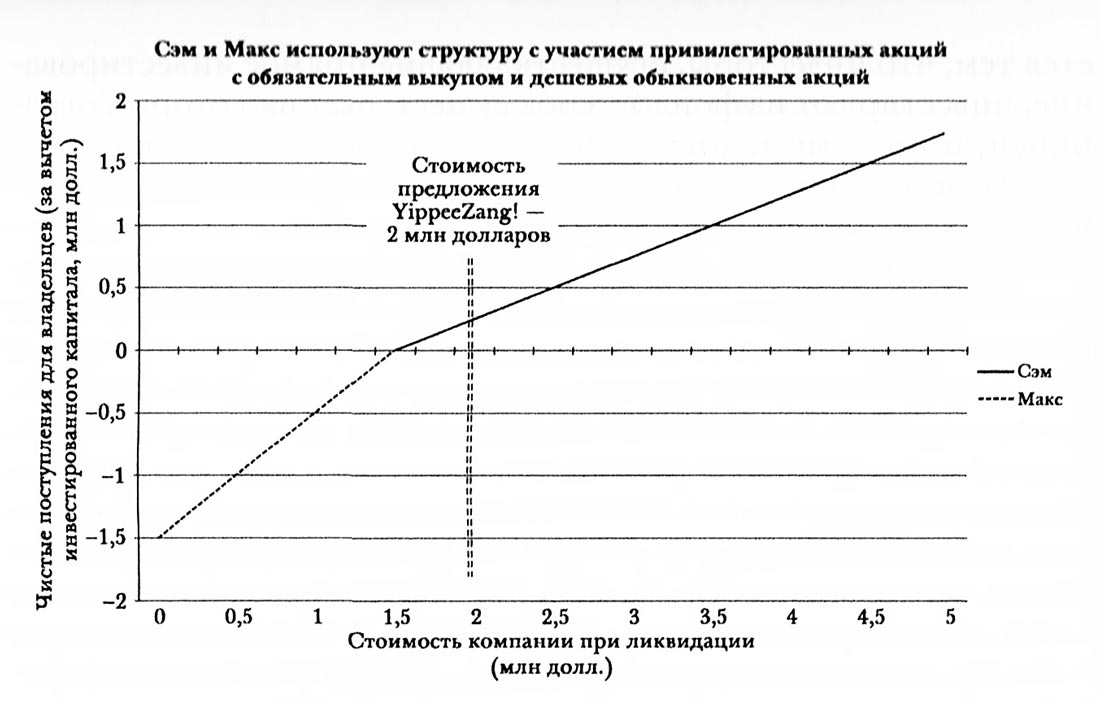

Как можно видеть на сопроводительных графиках, структура, подразумевающая привилегированные акции с обязательным выкупом плюс обыкновенные акции, означает, что как только Макс получит назад свои деньги, Макс и Сэм практически в равных долях (поскольку их доли в собственном капитале соответствуют пропорции 50,05/49,95) будут разделять доход выше 1,5 млн. долларов, как показано на рисунке выше.

Тем не менее Сэма может беспокоить отсутствие наверстывания после того, как будут возвращены первоначальные инвестиции Макса: в то время как Сэм и Макс получат одинаковую чистую прибыль, общая сумма у Макса будет больше (за счет возврата его инвестиций через выкуп привилегированных акций). Сэм может посчитать, что было бы более справедливо разделить общую сумму выплат поровну, после того как Макс получит назад свои первоначальные инвестиции.

Одним возможным решением проблемы медленного восстановления предпринимателя после возвращения капитала инвестору может быть присвоение более высокой стоимости обыкновенным акциям.

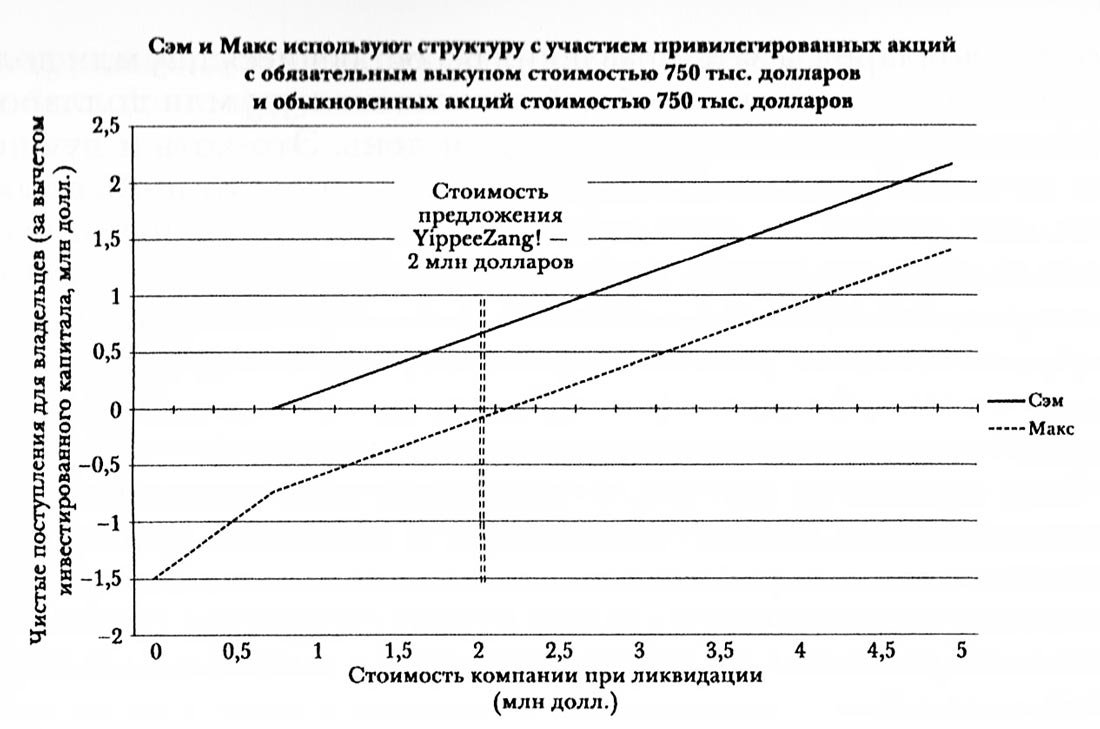

Например, Макс мог инвестировать свои 1,5 млн. долларов, купив привилегированные акции с обязательным выкупом на 750 тыс. долларов, а затем заплатив дополнительные 750 тыс. долларов за 49,95% обыкновенных акций.

В этом случае график выплат был бы более благоприятным для Сэма. Однако отметим, что в сделке с YippeeZang! стоимостью 2 млн. долларов Макс сначала получил бы назад свои 750 тыс. долларов, а затем разделил бы оставшиеся 1,25 млн долларов с Сэмом, получив в общей сложности 1,375 млн долларов и убыток в 125 тыс. долларов за один день.

Это хоть и лучше, чем потерять 500 тыс. долларов при структуре со ю0% обыкновенных акций, но вряд ли можно назвать успешными венчурными инвестициями.

Сэм заработал бы на сделке 625 тыс. долларов, как будто он действительно «заработал» свою выплату, но Макс все равно потерял бы свои деньги еще до того, как Сэм что-то бы сделал (см. таблицу ниже, где приведены результаты для этого случая, и рисунок с графиком выплат).

Таблица чистых выплат для структуры с участием привилегированных акций с обязательным выкупом и дорогих обыкновенных акций

|

Макс инвестирует 1,5 млн. долларов за 49,95% |

|||

|

Привилегированные акции с обязательным выкупом |

|||

|

Стоимость сделки |

|||

|

2 млн. долл. |

5 млн. долл. |

10 млн. долл. |

|

|

Макс |

(0,126) долл. |

1,373 долл. |

3,870 долл. |

|

Сэм |

0,626 долл. |

2,127 долл. |

4,630 долл. |

Есть несколько причин, по которым сложилась практика присваивать как можно более высокую стоимость привилегированным акциям с обязательным выкупом и очень незначительную - обыкновенным акциям в таких структурах с участием привилегированных акций с обязательным выкупом и обыкновенных акций:

- Защита от убытков. Использование привилегированных акций означает, что обыкновенные акции, по сути, не получают стоимости до тех пор, пока она не заработана, - как описано в предыдущих примерах.

С точки зрения инвестора, разумно присвоить как можно больше стоимости привилегированным акциям, чтобы стимулировать предпринимателя создать как можно больше стоимости для компании с тем, чтобы на выходе легко оплатить привилегированные акции и сохранить много денег в обыкновенных акциях.

Заметьте, что эта структура помогает разобраться с одним из источников неопределенности в сделке - неуверенностью инвестора в том, насколько усердно будет работать предприниматель.

Если бы в изначальном примере использовалась структура не со 100% обыкновенных акций, а с привилегированными акциями с обязательным выкупом плюс обыкновенными акциями, при этом подавляющая доля инвестиций приходилась бы на привилегированные акции, Сэму пришлось бы выплатить Максу 1499 млн. долларов по привилегированным акциям, прежде чем он получил бы какие-либо деньги от своего предприятия.

Никакого быстрого 1 млн. долларов для Сэма! Такая структура дает Максу основания надеяться, что Сэм действительно будет усердно работать. Макс защищает свои 1499 млн. долларов приоритетной выплатой и рискует лишь 1000 долларов, которые будут выплачены последними по обыкновенным акциям. - Определение стоимости поощрительных акций для сотрудников. Чтобы купить акции, на которые они получили опционы, сотрудники должны выписать чек от своего имени. У них могут быть более насущные нужды (например, продукты питания).

С целью стимулировать сотрудников стать собственниками акций, а соответственно, и быть заинтересованными в успехе компании, совет директоров стремится, чтобы цена обыкновенных акций была как можно более низкой.

У этой практики есть два последствия: она делает акции доступными и повышает вероятность, что любое событие ликвидности, будь то продажа или первичное размещение акций (IPО), будет осуществляться по цене, которая создаст прибыль для сотрудников, - учтите разницу между продажей за 5 долларов за акцию, когда сотрудник заплатил 5 центов за акцию, и продажей за 8 долларов за акцию.

Перспектива создания благосостояния для самих себя будет стимулировать сотрудников оставаться в компании и усердно работать.

Совет директоров может использовать прецедент «дешевых обыкновенных акций» при сделке как основу для низкой цены акции. Например, если совет директоров может выпустить поощрительные акции для сотрудников по цене 1 цент за акцию вместо 1 доллара за акцию, каждая акция будет иметь встроенную стоимость на 99 центов больше, если цена продажи останется той же самой.

Цена, по которой совет директоров может выпустить поощрительные акции для сотрудников, не нарушая налоговых ограничений, контролируется «рыночной стоимостью» лежащих в основе опциона обыкновенных акций, установленной во время круга финансирования. Это еще одна причина, чтобы оценить обыкновенные акции как можно ниже.

Налоговое законодательство в отношении схем вознаграждения сотрудников довольно сложное, хотя во многих случаях компаниям удается сохранить очень низкие цены на свои обыкновенные акции.

- Отсрочка уплаты налогов. Инвесторы платят налоги, когда они получают прибыль от продажи своих акций. Эта прибыль, конечно же, представлена разницей между ценой, которую они заплатили за акции («первоначальные инвестиции»), и суммой, которую они за них получили.

Как правило, инвесторы предпочитают отсрочить время уплаты налогов (то есть заплатить налоги скорее позже, чем раньше), учитывая стоимость денег во времени.

В случае структуры с использованием привилегированных акций с обязательным выкупом и обыкновенных акций инвестор оказывается держателем двух типов ценных бумаг: привилегированных акций и обыкновенных акций.

Когда погашаются привилегированные акции, инвестор получает их номинальную стоимость, которая обычно соответствует первоначальным инвестициям. Поскольку погашение привилегированных акций является просто возвратом капитала и не связано с прибылью, налога на погашение нет.

Отметим, что в случае с многократными ликвидационными преимуществами, описанными далее в этой главе, при погашении привилегированных акций будет иметь место прибыль, поскольку номинальная стоимость, по которой они погашаются, превышает первоначальные инвестиции.

Более того, поскольку привилегированные акции, скорее всего, будут погашены перед продажей обыкновенных акций, присвоение большей стоимости привилегированным акциям приводит к отсрочке уплаты налога.

В нашем примере Макс заплатил 1499 млн. долларов за привилегированные акции с обязательным выкупом и 1000 долларов за 49 ,95% обыкновенных акций.

Если позднее компания выйдет на биржу, Макс может потребовать погашения своих привилегированных акций и получит назад почти все свои деньги. Поскольку с налоговой точки зрения погашение акций считается возвратом капитала, никаких налоговых последствий не будет.

Макс отсрочит уплату налогов с прибыли по инвестициям в компанию Сэма до момента, когда он продаст свои обыкновенные акции с низкой базой налогообложения, составляющей 1000 долларов.

Тем не менее проблемы также возникают, если привилегированные акции оценены слишком высоко - как в только что описанном случае, когда Макс инвестировал 1,499 млн. долларов в привилегированные акции и только юоо долларов в обыкновенные акции.

При IPO привилегированные акции с обязательным выкупом обычно включают в себя условие, которое подразумевает, что они должны быть погашены из доходов, полученных от публичного размещения.

Поскольку инвесторы на фондовом рынке не любят покупать акции компании, когда предыдущие инвесторы забирают деньги из компании, на стоимость компании на бирже может неблагоприятно повлиять тот факт, что значительная часть денег, полученная в ходе первичного размещения акций, будет использована на погашение привилегированных акций венчурных капиталистов.

Такие аспекты использования привилегированных акций с обязательным выкупом, в частности медленное наверстывание для предпринимателя и проблемы оценки обыкновенных акций, привели к использованию конвертируемых привилегированных акций во многих сделках прямого инвестирования.