Старшинство и взаимодействие различных ценных бумаг

Многие компании, финансируемые с помощью прямого инвестирования, проходят через многочисленные круги инвестиций. Это особенно относится к начинающим компаниям, поскольку каждый круг инвестиций, как предполагается, должен продвинуть компанию вперед к следующей точке приращения стоимости.

Поскольку у компании и инвесторов уровни риска и доходности на каждом из этих этапов различаются, инвестиции могут иметь различные условия и структуры. Как они взаимодействуют между собой?

Многое заложено в описаниях ценных бумаг. Ликвидационные преимущества привилегированных акций, используемых на разных этапах, всегда ясно определяют их старшинство по отношению к другим этапам.

Привилегированные акции имеют два возможных направления: одни акции могут быть старшими по отношению к другим, или они могут иметь одинаковое или пропорциональное старшинство.

Когда одни акции являются старшими по отношению к другим и когда компания продается за сумму, которая активирует ликвидационные преимущества, младшие акции имеют такое же отношение к старшим акциям, как обыкновенные акции к привилегированным акциям в нашем предыдущем описании.

В двух словах, старшие акции оплачиваются первыми; если остаются деньги, оплачиваются младшие акции, и последними оплачиваются обыкновенные акции.

Если же преимущества привилегированных акций объединяются в пул, сумма ликвидационного преимущества для каждого этапа акций рассчитывается пропорционально, согласно номинальной стоимости и общему количеству ликвидационных преимуществ в пуле.

Необходимо привести пример. Предположим, компания Сэма успешно завершила разработку продукта и нуждается в дополнительных 2 млн. долларов для вывода продукта на рынок, продажи и общих затрат на основную деятельность.

Компания может привлечь эти деньги у частного инвестора, возможно, у венчурного капиталиста или посредством капитала роста, в зависимости от конкретных обстоятельств и конъюнктуры рынка.

Предположим, что Сэм и Макс убедили Acme Venture Partners (AVP) инвестировать 2 млн. долларов за 25% компании в рамках второго круга финансирования (серия В).

Различные серии ценных бумаг, используемых в сделках прямого инвестирования, выпущенные одной и той же компанией, часто называются идущими по порядку буквами алфавита.

Таким образом, серия А - это первое такое финансирование, серия В - второе и так далее, обозначая каждый этап финансирования, хотя инвесторы на каждом этапе могут быть почти одними и теми же.

В сделках кредитного выкупа различные серии привилегированных акций обычно выпускаются в рамках единого крупного этапа финансирования для приобретения компании. В этом случае различные серии бумаг (также обозначенные А, В и т.д.) подразумевают различия в условиях, такие как старшинство, цена конвертации или права голоса.

В случае с кредитным выкупом каждая серия может быть предназначена для продажи различным типам инвесторов.

После финансирования от AVP Сэму и Максу будет принадлежать по 37,5%. Более того, предположим, что Сэм и Макс изначально финансировали компанию (серия А), используя структуру с конвертируемыми привилегированными акциями, и AVP также согласилась на эту структуру. В таблице ниже показаны чистые выплаты.

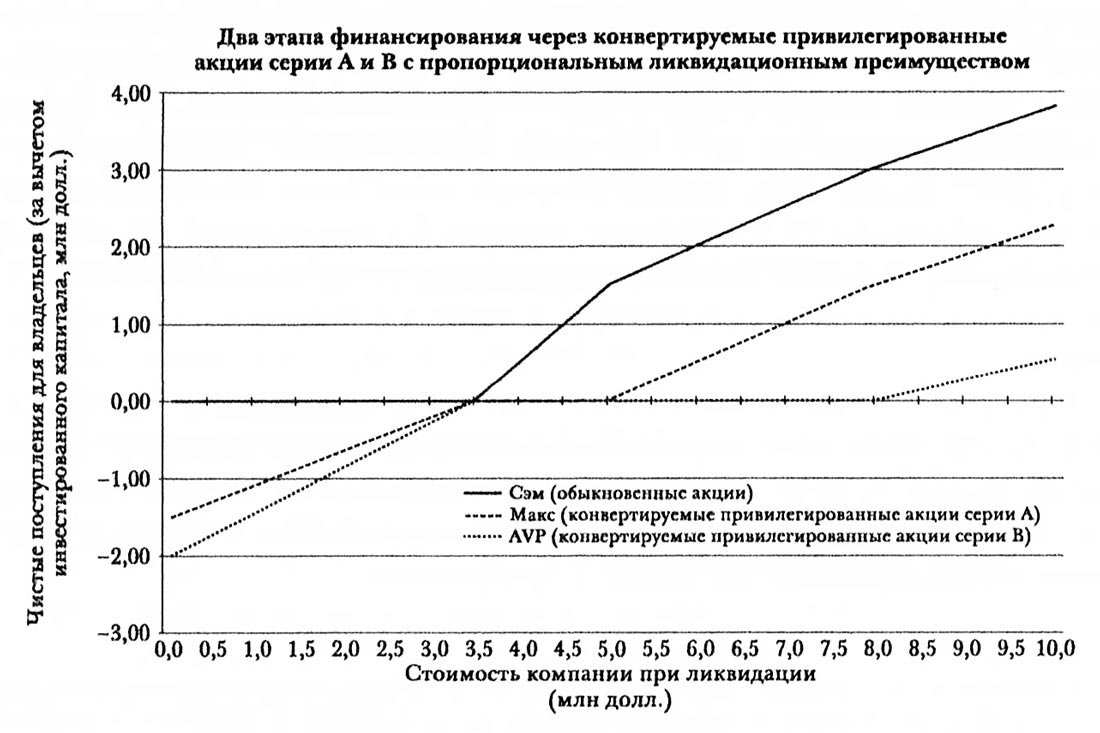

Как различаются конечные выплаты по акциям Макса серии А, акциям AVP серии В и обыкновенным акциям Сэма, когда серии А и В имеют пропорциональные преимущества и когда серия В является старшей по отношению к серии А? Давайте посмотрим на таблицы и графики.

Таблица чистых выплат для структуры с использованием конвертируемых привилегированных акций с пропорциональными ликвидационными преимуществами.

|

Макс инвестирует 1,5 млн. долл. за 49,95% акций серии А, |

|||

|

Структура с участием привилегированных акций |

|||

|

Стоимость сделки |

|||

|

2 млн. долл. |

5 млн. долл. |

10 млн. долл. |

|

|

AVP |

(0,857) долл. |

- долл. |

0,500 долл. |

|

Макс |

(0,643) долл. |

- долл. |

2,246 долл. |

|

Сэм |

- долл. |

1,500 долл. |

3,754 долл. |

* Акции серии В разводняют позицию Макса до 37,5%.

На рисунке и таблице выше представлены выплаты по обеим сериям привилегированных акций, а также по обыкновенным акциям в случае, когда привилегированные акции серии А и серии В имеют пропорциональные ликвидационные преимущества. Заметьте, что взаимодействие точек конвертации приводит к некоторым интересным перегибам на графике.

Макс конвертирует свои акции, когда его доля 37,5% будет стоить больше 1,5 млн. долларов; AVP конвертирует свои акции, когда его 25% будут стоить больше 2 млн. долларов. На первый взгляд, Макс должен захотеть конвертировать акции при цене свыше 4 млн. долларов (37,5% х 4 млн. долларов = 1,5 млн. долларов).

Тем не менее при цене в 4 млн. долларов AVP не захочет конвертировать свои акции (25% х 4 млн. долларов = 1 млн. долларов, что меньше, чем первоначальные инвестиции AVP в размере 2 млн. долларов) и поэтому использует ликвидационные преимущества серии В, чтобы погасить свои привилегированные акции в размере 2 млн долларов (несомненно, при продаже будет получено достаточно денег, чтобы оплатить преимущества; 4 млн. долларов - больше общей суммы, инвестированной в компанию, равной 3,5 млн. долларов).

Когда AVP заберет свои 2 млн. долларов в рамках преимущества, останется всего 2 млн. долларов, которые нужно будет разделить между держателями акций серии А и обыкновенных акций.

Таким образом, Макс не будет конвертировать свои акции, а использует ликвидационные преимущества, чтобы получить свои 1,5 млн. долларов, оставив Сэму 500 тыс. долларов. Такая ситуация сохранится до тех пор, пока компания будет продаваться больше чем за 5 млн. долларов.

Поскольку позиция AVP уже погашена, Макс и Сэм вернутся к своим прежним долям - 49,95/50,05%; поэтому при 5 млн. долларов у Сэма опять есть стимул скорее конвертировать свои акции в обыкновенные, чем использовать свои ликвидационные преимущества (5 млн. долларов - 2 млн. долларов = 3 млн. долларов х 50% = 1,5 млн. долларов).

При значениях от 5 млн до 8 млн долларов Макс конвертирует свои привилегированные акции в обыкновенные акции и заберет свою выплату по ним, поскольку ему принадлежит половина в акционерном капитале, в то время как AVP продолжит использовать свои ликвидационные преимущества по акциям серии В.

При стоимости выше 8 млн. долларов и серия В, и серия А будут более дорогими в рамках своей базовой экономической собственности, чем в рамках преимуществ по привилегированным акциям, поэтому все владельцы конвертируют свои акции в обыкновенные и разделят доходы пропорционально долям в 37,5, 37,5 и 25% между Сэмом, Максом и AVP соответственно.

Теперь рассмотрим случай, когда AVP покупает те же самые конвертируемые привилегированные акции, но с одним отличием: акции серии В являются старшими по отношению к акциям серии А.

Теперь AVP может надеяться на получение обратно своих инвестиций в размере 2 млн. долларов первым, до всех остальных инвесторов, как показано в таблице ниже (Таблица чистых выплат для структуры с участием конвертируемых привилегированных акций, когда серия В является старшей по отношению к серии А.).

После того как выплачены преимущества (то есть выше 3,5 млн. долларов), графики выплат для всех ценных бумаг будут одинаковыми.

Старшинство часто оказывается основным вопросом в случае, когда новый инвестор покупает акции по значительно более высокой цене, чем были сделаны первоначальные инвестиции действующих инвесторов.

Если первоначальное финансирование проводилось по 1 доллару за акцию (то есть по 1 доллару за эквивалент обыкновенной акции - цена конвертируемой привилегированной акции, разделенная на количество акций, в которые она конвертируется), а последующее финансирование проводится за 5 долларов за акцию, инвесторы предыдущих этапов, а также руководство будут счастливы продать компанию по цене 4 доллара за акцию.

Если у инвесторов последующих этапов нет ликвидационного преимущества перед предыдущими раундами акций (то есть старшинства), они потеряют деньги в такой сделке, так же как Макс потерял деньги в нашем начальном примере, когда первоначальное финансирование Сэма равнялось нулю и он охотно принял предложение от YippeeZang!, несмотря на то что это означало, что Макс потеряет свои деньги.

Таблица чистых выплат для структуры с участием конвертируемых привилегированных акций, когда серия В является старшей по отношению к серии А.

|

Макс инвестирует 1,5 млн. долл. за 49,95%* акций серии А, |

|||

|

Структура с использованием конвертируемых привилегированных акций, |

|||

|

Стоимость сделки |

|||

|

2 млн. долл. |

5 млн. долл. |

10 млн. долл. |

|

|

AVP |

-долл. |

- долл. |

0,500 долл. |

|

Макс |

(1,500) долл. |

- долл. |

2,246 долл. |

|

Сэм |

- долл. |

1,500 долл. |

3,754 долл. |

* Акции серии В разводняют позицию Макса до 37,5%.