Почему рынок прямых инвестиций реагирует чрезмерно остро?

Еще одна «патология» рынка прямых инвестиций, которая часто становится предметом оживленных дискуссий, является другой стороной рассматриваемой нами «медали». В своём приспособлении к изменяющимся условиям спроса рынки зачастую заходят слишком далеко.

В конечном итоге предложение венчурных фондов и фондов кредитного выкупа, стремящихся использовать расширившиеся возможности, увеличится, но во многих случаях сдвиги оказываются чрезмерными. Под заманчивые перспективы может быть мобилизовано слишком много капитала.

В этом случае кривая краткосрочного предложения может переместиться на слишком высокий новый уровень, а не на стационарный.

Аналогичная проблема может возникнуть и при движении в противоположном направлении. Нисходящий сдвиг в спросе способен инициировать массовый выход из отрасли инвесторов, следствием чего становится резкое повышение доходов.

Очевидно, что положение, возникшее из-за чрезмерно острой реакции, не будет сохраняться вечно - в конечном итоге венчурные фонды и фонды кредитного выкупа увеличат предложение, чтобы соответствовать спросу.

Но в промежуточном периоде перспективные компании рискуют лишиться финансирования. Далее мы рассмотрим два возможных объяснения этого феномена.

Одна из возможностей заключается в том, что инвесторы (в том числе институциональные) переоценивают произошедшие сдвиги.

Если они уверены в том, что на рынке открылись новые огромные возможности, то могут принять решение о расширении предложения прямых инвестиций с тем, чтобы соответствовать очевидному спросу.

Неоправданное расширение предложения.

Неоправданное расширение предложения.

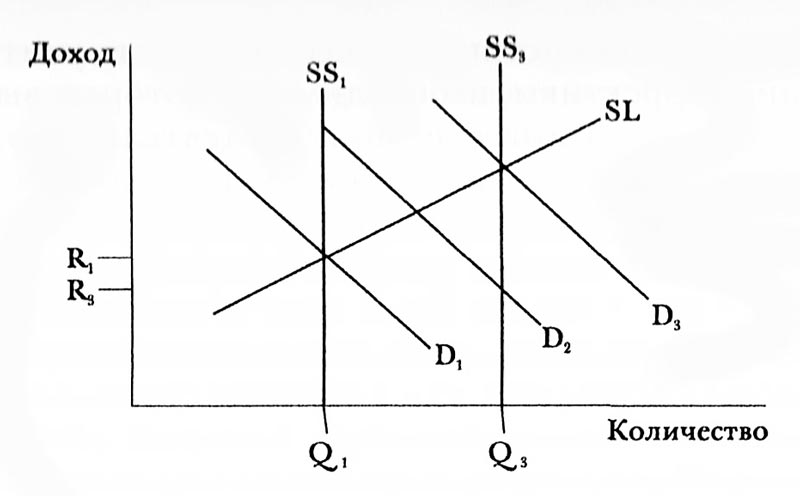

Данное предположение отражено на рисунке выше. Положительный шок спроса на прямые инвестиции приводит к перемещению кривой спроса D1 до D2. В то же время простые и полные партнеры ошибочно полагают, что кривая сдвинулась до D3.

В результате краткосрочная кривая предложения перемещается из положения SS1 в SS3, «оставляя за собой» избыточные инвестиции и вызывающие разочарование доходы.

Причиной такого рода ошибки может быть информация, поступающая с публичных рынков и вводящая в заблуждение участников отрасли прямых инвестиций.

Известно множество примеров, когда инвесторы осуществляли значительные вложения в новые сектора отчасти потому, что они откликались на стимул, возникший благодаря высоким оценкам публичных рынков.

Вопрос о том, почему публичные рынки время от времени переоценивают отдельные сектора до сих пор остается без ответа. Определенно можно лишь сказать, что в некоторых случаях инвесторы не принимают во внимание воздействие конкурентов: фирмы оцениваются так, как если бы они были единственными участниками сектора, что означает недооценку воздействия рыночных соперников на денежную выручку и маржу прибыли.

Для того чтобы проиллюстрировать последствия этих неправильных оценок, независимо от их причин, обратимся к примерам из прошлого. Взять хотя бы случай, когда в начале 1980-х гг. за венчурным финансированием обратились и получили его 19 компаний, специализировавшихся на выпуске дисководов для компьютеров.

Две трети этих инвестиций пришлись на 1982 г. и 1983 г., когда оценки торгуемых на бирже компаний, выпускавших компьютерное оборудование, буквально взлетели. В это время многие из производителей дисководов стали публичными компаниями.

Несмотря на быстрый рост отрасли (в 1978-1983 гг. объем продаж увеличился с 27 млн. до 1,3 млрд. долларов), уже тогда был поставлен вопрос о рациональности инвестиций подобного масштаба с учетом разумных ожиданий развития сектора и будущих экономических тенденций.

Неудивительно, что в период с октября 1983 по декабрь 1984 г. средняя публичная компания, выпускавшая дисководы, потеряла 68% своей былой стоимости.

Многочисленные производители этого оборудования, собиравшиеся выйти на IPO, были вынуждены отказаться от своих планов, а венчурные капиталисты стали с повышенной осторожностью относиться к финансированию фирм-производителей компьютерного оборудования.

Второе объяснение феномена чрезмерно острой реакции рынка заключается в том, что инвесторы, осуществляющие прямые инвестиции, демонстрируют неспособность учитывать дорогостоящие коррективы, необходимость которых вызвана ростом их собственной инвестиционной деятельности.

Каждое действие, связанное с находящимся в управлении непрерывно «разбухающим» портфелем непубличных активов, может вызвать раздоры и привести к возникновению организационных противоречий.

Даже в случае расширения спроса, количество возможностей, которые в первую очередь способна использовать венчурная или выкупная группа (или отрасль в целом), может быть ограничено.

Быстрый рост приводит к тому, что организации, осуществляющие прямые инвестиции, оказываются под сильнейшим давлением. Даже если проблемы не приводят к крайним результатам, таким как распад группы (известно несколько подобных случаев), их разрешение требует значительных затрат времени со стороны партнеров.

Таким образом, во время периодов быстрого роста венчурные группы и группы кредитного выкупа могут справедливо обратить внимание на то, что у них имеется гораздо больше возможностей для финансирования, чем в спокойные времена.

Но быстрое расширение масштабов деятельности с целью использования этих возможностей, зачастую оказывается контрпродуктивным и приводит к разочаровывающим результатам.