Передача информации через финансовую отчетность

Финансовые отчеты являются основными средствами передачи важной учетной информации пользователям.

Их полезно считать моделями предприятий, потому что они отражают хозяйственную деятельность в финансовом выражении.

Тем не менее, как и все модели, финансовая отчетность является не идеальной картиной истинного положения дел, а попыткой бухгалтера наилучшим путем представить то, что реально.

Существуют три основных вида финансовых отчетов, используемых для передачи учетной информации о предприятии: отчет о прибылях и убытках, баланс и отчет о движении денежных средств.

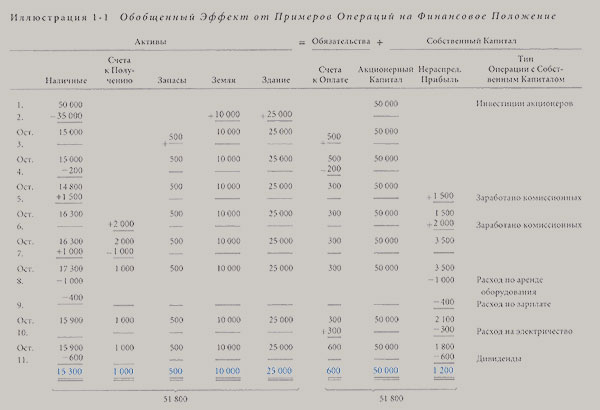

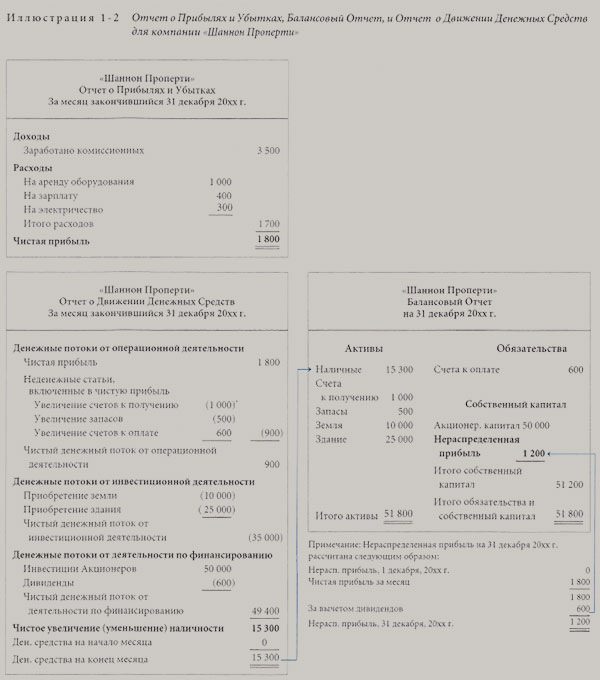

Иллюстрация 1-2 показывает взаимосвязь между тремя финансовыми отчетами, отражая, как они будут выглядеть для «Шаннон Проперти» после 11-ти типовых операций, показанных на иллюстрации 1-1 .

Предполагается, что охватываемый период времени — декабрь 20хх г. Обратите внимание на то, что все отчеты озаглавлены одинаковым образом. Каждый заголовок содержит название компании и вид отчета.

Отчет о прибылях и убытках и отчет о движении денежных средств дают информацию о периоде времени, к которому они относятся, а баланс — на какую дату он составлен.

Большая часть представленного материала рассматривает составление, использование и трактовку более полных версий этих основных финансовых отчетов.

Отчет о прибылях и убытках

Отчет о прибылях и убытках обобщает информацию о полученных доходах и понесенных расходах бизнеса за определенный период.

Многие считают его самым важным финансовым отчетом, потому что он показывает, достигло ли предприятие своей цели — получения приемлемой чистой прибыли.

На иллюстрации 1-2 доходы «Шаннон Проперти» от комиссионных составили 3 500 (2 000 — заработанный доход, оплата которого будет произведена позднее, и 1 500 — полученный в виде денежных средств).

Из этой суммы были вычтены общие расходы в сумме 1 700 (1 000 — за аренду оборудования, 400 - расходы на зарплату и 300 — на электроэнергию), что дает значение чистой прибыли, равное 1 800.

Для того чтобы указать, что оно относится к периоду времени, отчет содержит фразу «За месяц, закончившийся 31 декабря 20хх г.».

Из данной суммы чистой прибыли были вычтены дивиденды за месяц в размере 600; таким образом, сальдо нераспределенной прибыли на конец периода составило 1 200.

Балансовый отчет

Цель балансового отчета — отразить финансовое состояние бизнеса на определенную дату, обычно на конец месяца или года.

Из-за этого его обычно называют отчетом о финансовом положении и указывают, на какую дату он составлен.

Баланс изображает бизнес как распорядителя ресурсов или активов, которые равны требованиям в отношении этих активов. Требования состоят из обязательств компании и собственного капитала акционеров компании.

Как показано на иллюстрации 1-2 , у компании «Шаннон Проперти» имеется несколько категорий активов, которые в общей сумме составляют 51 800.

Эти активы равны обязательствам в сумме 600 («Счета к оплате») и сальдо на конец периода по счету собственного капитала акционеров в размере 51 200.

Отчет о движении денежных средств

В то время как отчет о прибылях и убытках фокусируется на цели прибыльности компании, отчет о движении денежных средств сфокусирован на цели ее ликвидности.

Этот отчет показывает денежные средства, заработанные в результате хозяйственной деятельности, а также важные инвестиционные операции и операции по финансированию, имевшие место в течение отчетного периода. Иллюстрация 1-2 содержит отчет о движении денежных средств компании «Шаннон Проперти».

Обратите внимание на то, что отчет объясняет, как счет «Денежные средства» изменился в течение периода. Денежные средства увеличились на 15 300.

Операционная деятельность принесла компании 900 чистых денежных средств, деятельность по финансированию — 49 400. В инвестиционной деятельности было использовано денежных средств на сумму 35 000.

Данный отчет непосредственно связан с другими финансовыми отчетами. Обратите внимание на то, что чистая прибыль была получена из отчета о прибылях и убытках.

Другие статьи в отчете представляют собой изменения счетов баланса: «Счета к получению», «Вспомогательные материалы», «Счета к оплате», «Земля», «Здания», «Акционерный капитал» и «Нераспределенная прибыль».

Здесь мы фокусируем свое внимание на важности и общей структуре отчета. Его структура и использование подробно обсуждаются в разделе об отчетах о движении денежных средств.