Модель финансового развития минимальной сложности

Исходными данными для моделирования являются основные финансовые документы предприятия (бухгалтерский баланс, отчет о финансовых результатах), статистическая отчетность за последние несколько периодов, а также содержательная информация о развитии предприятия и его управлении.

Необходимо сделать прогноз финансового состояния предприятия, полагая, что оно намерено увеличить объем продаж до уровня ОПF. В модели ОПF является экзогенной переменной – внемодельным предположением.

Его значение определяется на базе стратегических планов развития предприятия.

Оно также может быть определено исходя из предположения сохранения существующих тенденций развития, на основе результатов маркетинговых исследований, экспертных оценок и т.д.

Кроме того, решающим фактором могут оказаться ресурсные ограничения – по имеющимся в наличии мощностям, персоналу, оборотному капиталу:

ОПF= min (ОПжел, ОПтенд, ОПмарк, ФО * ОПФ,

IL, КОА * ОА, ...), (6.1)

где

- min - функция минимума;

- ОПжел - желаемый объем продаж;

- ОПтенд - объем продаж в соответствии с существующими тенденциями;

- ОПмарк - объем продаж, определенный на основе маркетинговых исследований;

- ФО - фондоотдача;

- ОПФ - основные производственные фонды;

- I - выработка на одного работающего;

- L - численность работников предприятия;

- КОА - срок оборачиваемости оборотных активов;

- ОА - оборотные активы.

В настоящее время основным ограничением является недостаточный объем оборотных активов, поэтому в данной модели мы будем считать его единственным ограничением.

Вместе с тем не предвидится особых сложностей при задании объема продаж в виде (6.1).

Рассмотрим модель минимальной сложности, описывающую финансовое развитие предприятия.

В качестве исходных данных используется бухгалтерская отчетность предприятия (баланс, отчет о прибылях и убытках) за несколько последних (n) периодов.

Введем необходимые обозначения:

- Т - продолжительность отчетного периода (в днях);

- ОП - объем продаж;

- А - активы предприятия;

- ВА - внеоборотные активы;

- ОА - оборотные активы;

- П - пассивы;

- СК - собственный капитал;

- 3 - займы;

- КЗ - кредиторская задолженность;

- УдЗ - удельные затраты;

- kОА - коэффициент оборачиваемости оборотных активов;

- kКЗ - коэффициент оборачиваемости кредиторской задолженности;

- kН - ставка налогообложения;

- НП - нераспределенная прибыль;

- ПДФ - потребность в дополнительном финансировании.

Величины в прогнозируемом периоде помечены верхним индексом F.

Шаг 1. Формирование исходных данных. На верхнем уровне детализации для описания финансового состояния предприятия в модели используются укрупненные валовые показатели и коэффициенты.

Активы подразделяются на внеоборотные и оборотные, пассивы - на собственный капитал, займы (без деления на долго- и краткосрочные) и кредиторскую задолженность.

Таким образом, основное балансовое уравнение предприятия (активы равны пассивам) имеет вид:

ВА + ОА = СК + 3+ КЗ.

Это соотношение является своего рода инвариантом финансовой отчетности и должно оставаться верным для любого момента времени.

Шаг 2. Расчет коэффициентов: удельных затрат, сроков оборачиваемости оборотных активов и кредиторской задолженности.

1. Введем коэффициент, связывающий объем продаж и затраты (рассматриваемые здесь затраты шире себестоимости в бухгалтерской трактовке, поэтому используем термин «затраты»), - коэффициент удельных затрат (в %):

kУЗ = Зтр / ОП,

где kУЗ - коэффициент удельных затрат, который соответствует доле затрат в объеме продаж.

2. Введем коэффициент, связывающий объем продаж и оборотные активы предприятия, - срок оборачиваемости оборотных активов (в днях):

kОА = (ОА / ОП) * Т.

Здесь срок оборачиваемости оборотных активов соответствует среднему времени операционно-технологического цикла, т.е. времени от покупки сырья и материалов до оплаты готовой продукции покупателями.

3. Введем коэффициент, связывающий объем продаж и кредиторскую задолженность предприятия, — срок оборачиваемости кредиторской задолженности (в днях):

kКЗ = (КЗ / ОП) * Т.

Срок оборачиваемости кредиторской задолженности соответствует среднему времени задержки оплаты кредиторской задолженности.

Введенные переменные (коэффициенты прогнозирования) имеют простой содержательный смысл, понятны как экономистам-теоретикам, методологам, так и экономистам-практикам.

Модель строится на базе именно этих переменных потому, что они являются характеристиками финансово-экономического состояния предприятия и руководство предприятия может влиять на них.

Шаг 3. Прогноз объема продаж. Пусть определено прогнозное значение объема продаж в следующем периоде ОПF. Напомним, что прогнозный объем продаж является внешней (экзогенной) переменной и его значение может определяться с помощью других моделей.

Шаг 4. Определение прогнозных значений коэффициентов. Определим прогнозные значения коэффициентов в следующем периоде. Рассмотрим это на примере коэффициента удельных затрат. Для сроков оборачиваемости расчеты проводятся аналогично.

Сначала определяются значения коэффициента удельных затрат за прошлые периоды, по которым имеется отчетность.

Выбор методики прогнозирования может определяться содержательными особенностями предприятия. Для получения прогнозных значений коэффициентов прогнозирования часто используются следующие методики:

а) прогнозное значение принимается равным значению коэффициента в предыдущем периоде (последнему фактическому значению коэффициента):

kFУЗ = knУЗ

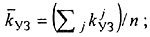

б) значение коэффициента прогнозирования в прогнозируемом периоде определяется как среднее значение за n предыдущих периодов:

в) полагается, что зависимость коэффициента прогнозирования от времени может быть описана линейным трендом:

kУЗ = α + βt,

где α и β - параметры, описывающие линейную зависимость; t - периоды анализа.

По исходным данным производим оценку параметров α и β методом наименьших квадратов. Полученное уравнение kУЗ = α + βt может быть использовано для получения прогноза значения коэффициента прогнозирования в (n + 1) периоде. Так,

kFУЗ = α + βt n+1,

Здесь мы приведем простейшие методы, которые могут быть использованы практиками в отсутствие специального программного обеспечения с помощью электронных таблиц.

Возможно использование и других методов прогнозирования, кроме трех вышеупомянутых. Вместе с тем проведение подробного анализа временных рядов рассматриваемого типа лежит вне рамок данной работы.

Кроме того, будет уместным отметить, что использование сложных методов для анализа временных рядов не всегда (на практике - чрезвычайно редко) оказывается возможным, так как это требует более длинных временных рядов чем те, которые обычно доступны.

Использование трех перечисленных методов представляется достаточно обоснованным и с практической точки зрения.

Основываясь на выбранном прогнозном значении, руководители предприятия могут установить целевое (плановое) значение показателя, которое показывает, насколько должно изменить величину удельных затрат (допустим, руководитель предприятия полагает, что за счет проведения ряда мероприятий можно уменьшить данный коэффициент прогнозирования на 3%, т.е. uk прогн = -3%).

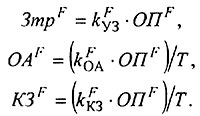

Шаг 5. Прогноз на основе агрегированной отчетности. Прогноз значений себестоимости, оборотных активов, кредиторской задолженности определяется следующим образом:

На данном этапе предполагается, что изменение объема продаж (объема производства) не требует увеличения внеоборотных активов (содержательно - мощностей хватает), так что можно считать BAF= ВАn.

Это предположение оказывается верным для большинства российских предприятий, так как ситуация неполной загрузки мощностей является для них весьма типичной.

Существует мнение, что на многих предприятиях значительная часть основных средств (внеоборотных активов) действительно не задействована, но при этом морально устарела, так что наращивание объемов выпуска все же требует ввода дополнительных мощностей.

В то же время многие эксперты-производственники отмечают, что точечные инвестиции, составляющие небольшую долю от общих активов предприятия, позволяют «расшить» узкие места в мощностях и наращивать объемы производства.

В случае необходимости инвестиций во внеоборотные активы возможна соответствующая их корректировка, т.е. BAF = ВАn + И, где И – инвестиции. Может также рассматриваться возможность продажи неиспользуемых активов.

Полагая, что новых заимствований в прогнозном периоде не будет, имеем 3F = Зn.

Прогнозируемая нераспределенная прибыль:

НПF = (ОПF - ЗтрF) * (1 - kН) - y,

где kН - доля уплачиваемых налогов из прибыли;

у - коэффициент реинвестирования прибыли.

Собственный капитал в прогнозируемом периоде возрастает на величину нераспределенной прибыли и составляет

CKF = СКn + НПF.

Шаг 6. Оценка достижимости. Основное балансовое уравнение предприятия (А = П) должно оставаться верным и для прогнозного периода. Однако возможна ситуация, когда активы и пассивы предприятия оказываются несбалансированными.

Разность между активами и пассивами предприятия называется потребностью в дополнительном финансировании (ПДФ):

ПДФF = AF – ПF = (BAF+ ОАF) - (CKF + ЗF + КЗF).

Потребность в дополнительном финансировании выступает в качестве критерия, достижимости заданного (желаемого) уровня объема продаж.

Случай, когда потребность в дополнительном финансировании меньше нуля (ПДФ < 0), соответствует наличию у предприятия свободных средств.

В противном случае рост активов (преимущественно за счет увеличения оборотных активов), обусловленный ростом объема продаж, оказывается неподкрепленным в достаточном объеме источниками финансирования, что делает план по выпуску желаемого объема продаж нереализуемым.

При ПДФ > 0 или необходимости в оценке резервов предприятия по улучшению внутренней эффективности переходят к шагу 7, иначе - к шагу 8.

Шаг 7. Формирование управляющих воздействий. При ПДФ > 0 возникает необходимость привлечения дополнительных средств (дополнительного займа) в размере, равном вычисленной потребности в дополнительном финансировании. Таким образом,

Дополнительный заем = max (0, ПДФF),

т.е. одним из способов балансировки активов и пассивов является привлечение внешних инвестиций.

Но, во-первых, у предприятия не всегда имеется возможность использовать внешние инвестиции, а во-вторых, зачастую в этом нет необходимости. Сбалансировать активы и пассивы можно и за счет использования внутренних резервов предприятия.

Сокращение удельных затрат приводит к увеличению нераспределенной прибыли и, следовательно, собственного капитала, т.е. к появлению дополнительного источника финансирования.

В рамках данной модели можно получить количественную оценку «внутренних резервов» предприятия за счет введения управления.

Скорректированное значение коэффициента прогнозирования будет равно сумме исходного прогнозного значения и экспертной оценки изменения коэффициента прогнозирования:

kFпрогн new = kFпрогн + uk прогн

В этом случае будет скорректировано значение соответствующих статей баланса или отчета о прибылях и убытках.

Помимо корректировки коэффициентов удельных затрат и сроков оборачиваемости могут быть рассмотрены меры корректировки ряда статей баланса:

- внеоборотных активов ВА - изменение стоимости основных производственных фондов и других внеоборотных активов, т.е. их продажа (уменьшение) или закупка и ввод (увеличение);

- собственного капитала СК - изменение собственного капитала, т.е. привлечение дополнительного капитала через дополнительную эмиссию ценных бумаг (увеличение) и, наоборот, выкуп акций (уменьшение);

- займов З - изменение займов, т.е. получение дополнительных займов (увеличение) или погашение старых (уменьшение).

Таким образом, происходит переход на шаг 4/5 — получаем новый скорректированный прогноз, учитывающий введение управляющих воздействий.

Шаг 8. Завершение расчета.