От пластика к пикселям: оцифровка кредитных карт

В условиях неопределенности для банков, когда простое поддержание доли на рынке является проблемой, эмитенты карт должны развивать свои цифровые возможности, чтобы не отставать.

Конкуренция среди эмитентов банковских карт весьма жесткая, и многие традиционные подходы к дифференциации теряют эффективность. Убедительные вознаграждения, такие как бонусы к приобретению и выплата наличных денег, стали обычными маркетинговыми мерами.

Процентные ставки по картам выравниваются. Крупные эмитенты продолжают захватывать большую долю транзакций, но более мелкие эмитенты получают долю рынка благодаря выносливости, разрабатывая высокоточные кампании по управлению клиентами в рамках существующей клиентской базы.

Между тем некоторые альтернативные кредиторы конкурируют в точках продажи (POS), предлагая мгновенный кредит для крупных покупок (например, компания по финансированию жилищного строительства GreenSky предлагает розничным торговцам предоставлять POS-кредиты для таких товаров, как телевизоры и мебель).

Альтернативные кредиторы также предлагают потребителям простые способы консолидации своих долгов по более привлекательным ставкам, чем они в настоящее время платят.

В более стратегическом плане будущее кредитных карт постоянно меняется, так как молодые люди проявляют меньше энтузиазма, чем их родители, в использовании кредитных карт в качестве платежного средства.

В этих условиях, когда простое поддержание доли на рынке является проблемой, эмитенты карт должны развивать свои цифровые возможности, чтобы идти в ногу с клиентами.

Перевод клиента на обслуживание через цифровой канал становится самым эффективным способом привлечения держателей карт. Это позволяет эмитентам не только повысить качество обслуживания клиентов, но и создать основу для использования больших данных и передовых методов аналитики для улучшения принятия решений.

Уменьшение прибыли от банковских карт.

Хотя объемы растут по мере того, как держатели карт тратят больше на свои карты - при этом глобальные транзакции увеличиваются на 8 процентов в год. Эмитентам становится всё труднее привлечь новых владельцев карт и конкурировать на рынке. Потребители держат меньше карт и ждут от них большего.

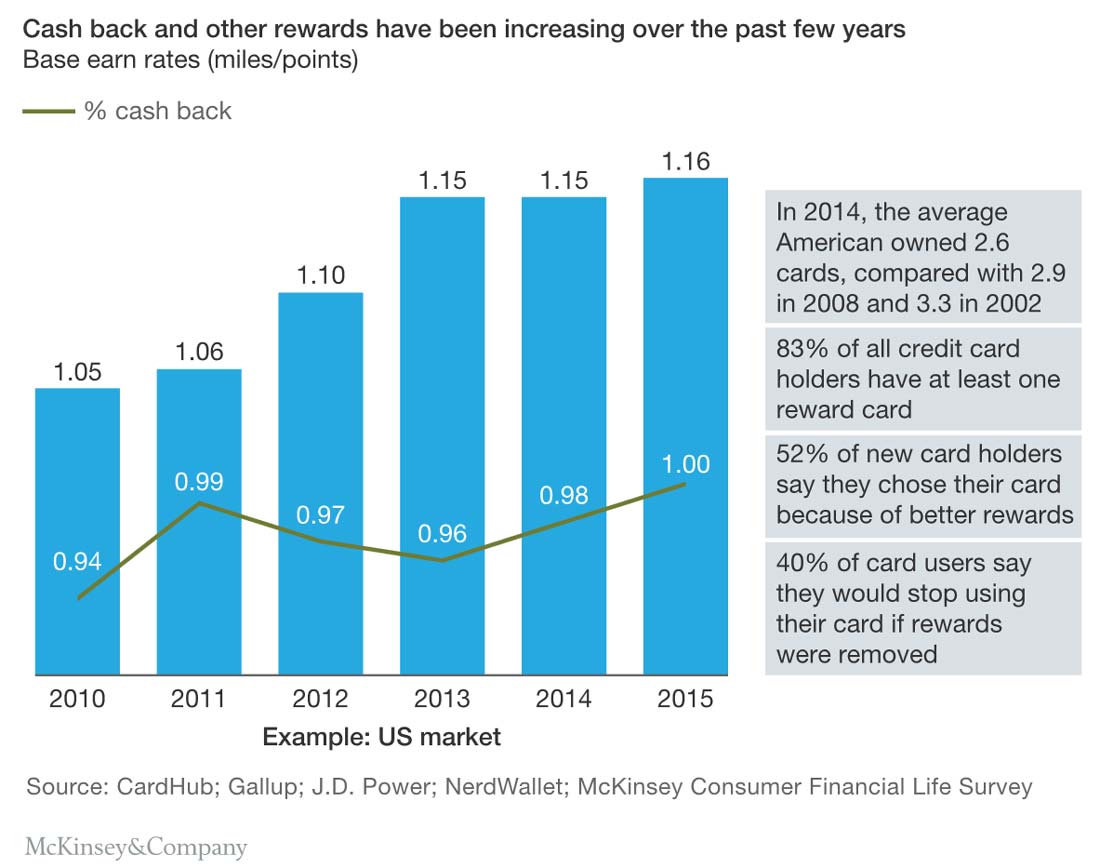

Согласно исследованиям, средний потребитель США имел в 2002 году 3,3 карты, 2,9 в 2008 году и 2,6 к 2014 году. В то же время, эмитенты возвращают клиентам почти все доходы от транзакций, которые они генерируют, в виде вознаграждений и предложений.

Карты вознаграждения настолько укрепились, что в первом квартале 2014 года они составили почти 80% всех новых эмитированных карт. При этом ставки вознаграждения продолжают свой рост (Иллюстрация 1).

Клиенты держат меньше карт, но ожидают от них большего.

Клиенты держат меньше карт, но ожидают от них большего.

Проблемы эмитентов карт в США отражаются в таких регионах с высокой степенью обмена, как Канада, Латинская Америка и азиатские районы. Интересно отметить, что в регионах, которые резко сократили обменные курсы, такие как Европа, эмитентам еще труднее дифференцировать себя.

Во всем мире кредитная карта становится товаром, несмотря на множество различных форм и моделей дохода.

Цифровые инструменты могут помочь эмитентам карт получить большую отдачу от своего бизнеса, улучшив интерфейс своих клиентов и предлагая превосходный опыт работы с клиентами.

Оцифровка банковских карт и заказчики этого процесса.

Исследования McKinsey показывают, что клиенты готовы к цифровому взаимодействию и часто сами начинают свое путешествие по цифровым каналам. Более 80% клиентов из США изучают кредитные карты в онлайне перед покупкой.

Более четверти клиентов получают персональные рекомендации через социальные сети перед принятием решения о покупке. Для среднего крупного эмитента 28% продаж кредитных карт производятся по цифровым каналам, а две трети клиентов активируют свои новые карты онлайн.

По мере усиления конкуренции эмитенты могут сделать оцифровку карт отличительным преимуществом. Действительно, несколько эмитентов уже предприняли шаги, чтобы разместить эти предложения в верхней части цепочки создания стоимости «поиск, магазин, покупка» с потребителями, которые ищут новую карту.

Эмитенты кредитных карт занимают разные точки в кривой погашения, но почти все имеют пробелы в их цифровых предложениях, когда дело доходит до взаимодействия с клиентами. Некоторые из самых больших пробелов:

- Привлечение клиентов и, в частности, преобразование клиентов из стадии рассмотрения в приложение и привлечение их через процесс утверждения в режиме реального времени.

- Обслуживание клиента после утверждения заявки на получение кредитной карты. С точки зрения клиента последующие дни либо заполнены проблемами, либо отсутствуют какие-либо контакты с эмитентом, которые могут помочь закрепить новые отношения.

- Стимулирование клиентов, чтобы они продолжали использовать цифровые каналы для самообслуживания. Задача состоит в том, чтобы сделать мобильный канал более простым в использовании, более привлекательным и более надежным, чем любой другой канал.

- Использование карты - упрощение использования карты в мобильном и онлайн-контексте, а также использование предупреждений и справочной информации для обеспечения защиты и усиления борьбы с мошенничеством.

- Сделки предложения и погашения - простой опыт работы с клиентами для предоставления услуг по системе баллов.

Например, BankAmeriDeals использует данные о покупках для разработки персонализированных предложений, которые приносят пользу как клиентам, так и продавцам.

У сотрудничающих American Express Uber есть система плавного погашения баллов, позволяющая мгновенно выкупать баллы, - это часто упускаемая возможность для эмитентов, позволяющая обеспечить ценность для своих клиентов.

Привлечение держателей карт

Эмитенты должны задать жесткие вопросы о своей стратегии цифрового маркетинга и привлечения.

- Эффективны ли они при управлении трафиком?

- Оптимизируют ли они стратегию платного трафика? Им нужно понять, что происходит, когда потенциальный клиент попадает на свою домашнюю страницу и где самые большие утечки.

- Отличаются ли они для пользователей настольных компьютеров и мобильных устройств?

- Как их предложения сравниваются с их конкурентами? Пользовательский интерфейс и опыт должны быть оптимизированы в целях управления конверсией.

Эмитентам необходимо рассмотреть, как их кампании работают в каждом сегменте, и насколько их цифровые продукты и цены соответствуют потребностям целевых сегментов. Им нужно знать, чем они отличаются от своих конкурентов.

- Предлагают ли они всю широту возможностей для покупок: сравнения продуктов, сделки дня, рекомендации, которые отвечают разнообразным предпочтениям клиентов?

- Что они знают о людях, которые посещают их сайт?

- Должны ли они использовать файлы cookie и поведение по клику, чтобы предсказать, какие продукты или обмен сообщениями будут работать лучше всего?

Обслуживание держателей карт

Первый шаг в построении отношений с новым клиентом - сделать процесс приложения простым, плавным и быстрым. Чем меньше полей заполняется, тем быстрее приложение. Если онлайновые формы ориентированы на потребителя и удобны для пользователя, они с меньшей вероятностью останутся без внимания.

Заявители, например, могут предоставить свое имя и адрес через свою камеру на смартфоне, а также фотографию для проверки с помощью программного обеспечения для распознавания лиц.

Некоторым эмитентам удалось сократить время завершения сделки до трети, повысить показатели завершения более чем на четверть, и увеличить цифровые приложения на 40% за счет упрощения процесса подачи заявок.

Вторым шагом в привлечении новых клиентов является обеспечение использования ими ранней и часто не единственой услугой, так, чтобы пользование ею стало привычкой. В Индии, например, большинство эмитентов проездных карт требуют, чтобы держатели тратили определенную сумму в первые 90 дней, чтобы получить бонусные мили.

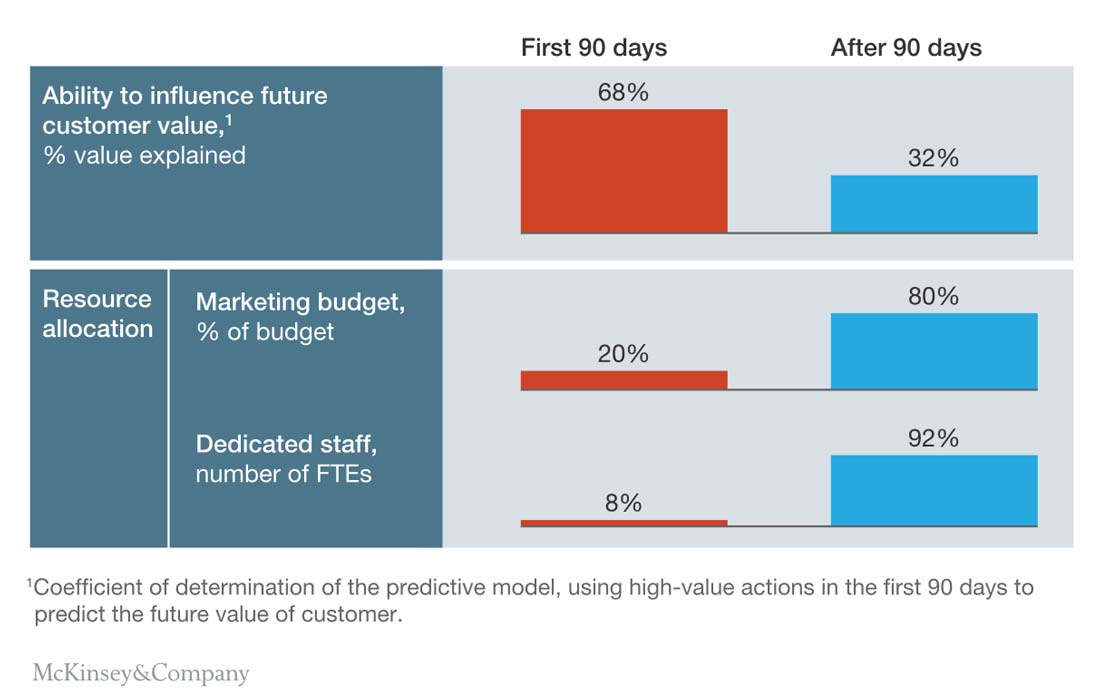

Анализ McKinsey показывает, что долгосрочная ценность клиента увеличивается в три раза, если он часто участвует в акциях в течение первых 90 дней, однако многие эмитенты регулярно выделяют только около пятой своего маркетингового бюджета на этот критический период (Иллюстрация 2).

Эмитенты, желающие получить полный контроль над активными держателями карт, должны убедиться, что их карта является первым выбором для всех транзакций.

Исследование McKinsey показало, что держатели карт с большей вероятностью сделают карту своей предпочтительной формой оплаты, если сделают пять вещей:

- сделают свою вторую транзакцию в течение недели после первой;

- используют свою карту для покупок в более чем одной категории;

- сделать хотя бы одну транзакцию на сумму более 100 долларов США;

- будут покупать у массового ритейлера;

- будут использовать специализированный продукт, например, оплату счетов.

Эмитентам следует сосредоточиться на поощрении и усилении этих видов деятельности и проведении регрессионного анализа для выявления и устранения любых скрытых различий в поведении держателей карт на рынках и в продуктах.

Клиентский сервис

Эмитенты карт должны понимать, куда инвестировать, чтобы обеспечить лучшее обслуживание клиентов. Возможности многочисленны, поэтому у эмитента часто нет ресурсов для их решения. Цифровые бизнес-модели часто создаются с учетом экономии средств, что является хорошим началом.

Эмитентам необходимо сбалансировать эти легко скорректированные сэкономленные накопления для удовлетворения их стратегической потребности обращаться к целевым сегментам, и оптимизировать их оценки удовлетворенности клиентов.

Улучшение взаимодействия с клиентами может быть таким же простым, как оповещение в режиме реального времени при каждом использовании карты. Некоторые эмитенты теперь используют искусственный интеллект и обработку устной речи, чтобы предлагать клиентам ответы в реальном времени на телефонные и онлайн-запросы.

Использование карты

Когда карточка находится в руках владельца карты, ему необходимо использовать ее регулярно, предпочитая ее другим вариантам оплаты. В этом случае эмитент извлекает максимальную пользу.

От стимулирования затрат (как в случае с продвижением Capital One на каждую десятую поездку с Uber) до замены карты (как при автоматическом предоставлении American Express в Apple Pay), цифровой маркетинг играет важную роль.

Опыт показывает, что просто путем предоставления умных рекомендаций, таких как отправка рекомендаций ресторанов через приложение или по электронной почте, держатель карты находится постоянно рядом с торговым партнером. Эмитент за счёт этого может увеличить расходы держателей карт на 5-10%.

Сделки, предложения и выкуп

Ранним примером механизма с поддержкой цифровых технологий является BankAmeriDeals, который позволяет клиентам Bank of America выбирать рестораны и магазины из множества вариантов на своем веб-сайте и в мобильном банковском приложении.

Когда держатели карт оплачивают эти сделки с использованием их кредитной или дебетовой карты, наличные деньги автоматически зачисляются на их счет.

Такой вид предложений требует значительного времени и возможностей ИТ для организации и требует от эмитентов совершения индивидуальных сделок с розничными торговцами.

Но эмитенты могут пойти гораздо дальше. Например, они могут предоставлять предложения в реальном времени на основе того, где находится владелец карты, что он только что купил, и куда он может направиться далее. Когда владелец карточки регистрируется в отеле, эмитент может сообщить ему об ужине в ресторанах в нескольких минутах ходьбы. Такие функции могут работать, не требуя от пользователя входа в систему и выбора предложений.

Часто упускаемый из виду, выкуп является ключевым моментом, когда отношения эмитента с клиентом находятся под угрозой. После того, как держатель карты обналичил все набранные им баллы или мили, у него остаётся, как правило, немного денег.

Эмитенты должны использовать выкуп как возможность предложить клиенту новые привлекательные преимущества и опыт. Например, некоторые эмитенты разрешают держателям карт получать небольшие суммы через цифровые кошельки, которые предлагают возможность заплатить за покупку накопленными баллами, а не обычной транзакцией по карте.

С чего начать?

Обеспечение убедительного опыта работы с клиентами в цифровой среде требует набора компетенций, которых еще не было у большинства эмитентов карт, и которые необходимо будет создать или привнести извне.

Эмитенты должны сначала задуматься о текущем состоянии организации, задав такие вопросы, как:

- Где находятся пробелы в нашем цифровом маркетинге?

- Насколько хороши наши теги и наша цифровая отчетность о производительности?

- Какие цифровые подходы мы уже применяем в маркетинге?

- Какие инструменты и службы мы должны построить в первую очередь и на какой платформе?

- Как мы собираем и используем данные, предоставляемые нашими цифровыми каналами?

Эмитенты, которые приступают к цифровой программе с использованием кредитных карт, могут использовать трехэтапный подход:

- Обнаружить. Определите возможности для получения убедительного цифрового опыта и предложений для клиентов, выявления пробелов в возможностях организации по их предоставлению и определения того, сколько ценности можно создать, решая эти проблемы. Начните с малого и всегда будьте внимательны к потребностям клиентов.

- Дизайн. Разработка оперативных блоков, которые могут быть легко преобразованы в преобразующую программу, включая структуру управления, программы создания потенциала, требования к технологиям и «дорожную карту» осуществления.

- Доставка. Захват ценности посредством внедрения, мониторинга производительности и культурных изменений. Важно раннее и частое предоставление услуг, поэтому поставщики кредитных карт должны стремиться к быстрым результатам. Длительная разработка всеобъемлющей программы не всегда является выходом, так как она может устареть до того, как попадет на рынок.

Если эмитент не занимается активно цифровым маркетингом, он, вероятно, отстает. Благодаря широкому распространению смартфонов, две трети населения мира имеют доступ к Интернету. Эмитенты во всех регионах должны развивать цифровые возможности для взаимодействия с их держателями карт.

Они не только получают мгновенные награды в виде более высокой лояльности и использования. Они также начинают собирать цифровые данные, которые они могут использовать для переоценки своего бизнеса в новом ключе, включая повышение кредитного скоринга, управление рисками и перекрестную продажу продуктов.