Движение денежных средств, учет по методу начисления и задачи руководства

Целью учета по методу начисления является измерение доходов предприятия в течение учетного периода.

Это измерение чистой прибыли напрямую относится к цели руководства по увеличению рентабельности.

Чтобы продолжить деятельность в долгосрочном периоде, компании необходимо получать достаточную сумму чистой прибыли.

У руководства также есть другая краткосрочная цель - поддержание необходимого уровня ликвидности для покрытия своих нужд в наличных денежных средствах, выполнения текущих обязательств и планирования займов в банке.

Важным показателем ликвидности является поток денежных средств.

Поток денежных средств - это сумма выплат или поступлений денежных средств в течение учетного периода и, как результат, наличие денежных средств.

Для руководителей предприятий очень важно уметь использовать финансовую информацию, основанную на принципе начисления, для анализа денежных потоков, чтобы планировать платежи кредиторам и правильно оценивать потребность в краткосрочном кредитовании.

Отчеты о движении денежных средств становятся все более важными во всем мире.

Во многих странах, включая Австралию, Китай, Фиджи, Малайзию, Мальту, Нигерию, Сингапур, Великобританию и США, эти отчеты теперь требуется предоставлять акционерам в обязательном порядке наряду с балансовым отчетом и отчетом о прибылях и убытках.

Каждый счет доходов и расходов в отчете о прибылях и убытках связан с одним или более счетами в балансе.

Например, счет «Расход вспомогательных материалов» связан со счетом «Вспомогательные материалы» в балансе, счет «Расходы по заработной плате» - со счетом «Заработная плата к выплате», а счет «Доход от оказанных услуг» - со счетом «Незаработанный доход».

Как показано в этом разделе, данные счета соотносятся при помощи корректирующих проводок, целью которых является применение правила соответствия при измерении чистой прибыли.

Потоки денежных средств, полученные или выплаченные в процессе деятельности компании, также могут быть определены при помощи анализа этих взаимосвязей. Например, предположим, что после получения финансовых отчетов, представленных в иллюстрациях 3-3 и 3-4 ,

Джоан Миллер хотела бы узнать, сколько денег было израсходовано на покупку материалов для художественных работ.

В отчете о прибылях и убытках расходы на покупку материалов для художественных работ составляют 500, а в балансе на счете «Художественные материалы» имеется сумма в 1 300. Так как январь являлся первым месяцем начала деятельности компании, то начального сальдо у данного счета не было.

Поэтому сумма денег, потраченных на покупку материалов для художественных работ в течение месяца, составила 1 800.

Поток денежных средств, использованный для покупки материалов для художественных работ (1 800), был гораздо больше, чем сумма, указанная в расходах при определении прибыли (500).

При планировании расходов на февраль Джоан Миллер может предположить, что сумма требуемых денежных средств будет меньше, чем израсходованная сумма, так как при данной достаточно высокой величине запасов материалов дополнительные закупки могут потребоваться лишь через один или более месяцев.

Понимание сущности движения денежных средств позволяет Джоан лучше предсказывать потребность ее компании в денежных средствах в феврале.

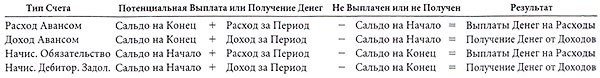

Общим правилом для определения движения денежных средств, полученного в качестве дохода или выплаченного в качестве расхода (за исключением амортизации, которая представляет собой особый случай, не рассматриваемый в данной главе), является определение потенциальных платежей или поступлений денежных средств и вычет невыплаченной или непоступившей суммы.

Применение данного правила меняется в зависимости от вида счета актива или обязательства, как это показано ниже:

Например, предположим, что 31 мая сальдо на счете компании «Страховка, оплаченная авансом» составило 480, а 30 июня остаток был равен 670.

Если в течение июня расходы на страховку составили 120, сумма денежных средств, израсходованная в июне, может быть рассчитана следующим образом:

| Страховка, оплаченная авансом, на 30 июня | 670 |

| Расходы по страховке за июнь | 120 |

| Потенциальные денежные платежи по страховке | 790 |

| Минус страховка, оплаченная авансом, на 31 мая | 480 |

| Денежные платежи по страховке в июне | 310 |

Начальное сальдо вычитается, так как оно был оплачено в предыдущем учетном периоде.

Заметьте, что денежные платежи равны расходам плюс увеличению в балансе счета «Страховка, оплаченная авансом» [120 + (670 - 480) = 310]. В этом случае денежные платежи были почти в 3 раза больше суммы расходов по страховке.

В последующие месяцы вероятно, что денежные платежи буду меньше расходов.