Три распространенных заблуждения об учете основных средств по МСФО

Тема учета долгосрочных материальных активов - одна из наиболее обсуждаемых среди профессионалов, применяющих МСФО на практике. Рассмотрим наиболее распространенные заблуждения, связанных с учетом основных средств.

Многие специалисты считают, что в отношении учета основных средств (особенно объектов недвижимости) есть только один стандарт - IAS 16, и всего 2 модели учета:

- Модель учета по первоначальной стоимости ('cost model') и

- Модель учета по переоцененной стоимости ('revaluation model'), в соответствии с которой вы переоцениваете свои ОС по справедливой стоимости и признаете изменения в прочем совокупном доходе.

Это не так. Попробуем разобраться с этим и другими распространенными заблуждениями об учете основных средств по МСФО.

Заблуждение № 1. Необходимо учитывать все долгосрочные материальные активы в соответствии с МСФО (IAS) 16.

Существует несколько стандартов МСФО, которые можно применять к долгосрочным (внеоборотным) материальным активам, и выбор в основном зависит от цели или причины, по которой вы удерживаете данный актив.

При определении цели удержания актива будьте предельно осторожны, потому что иногда классификация НЕ так проста и очевидна, и вам необходимо сделать взвешенное суждение, чтобы выбрать правильный стандарт.

Простой пример: какой стандарт следует применять?

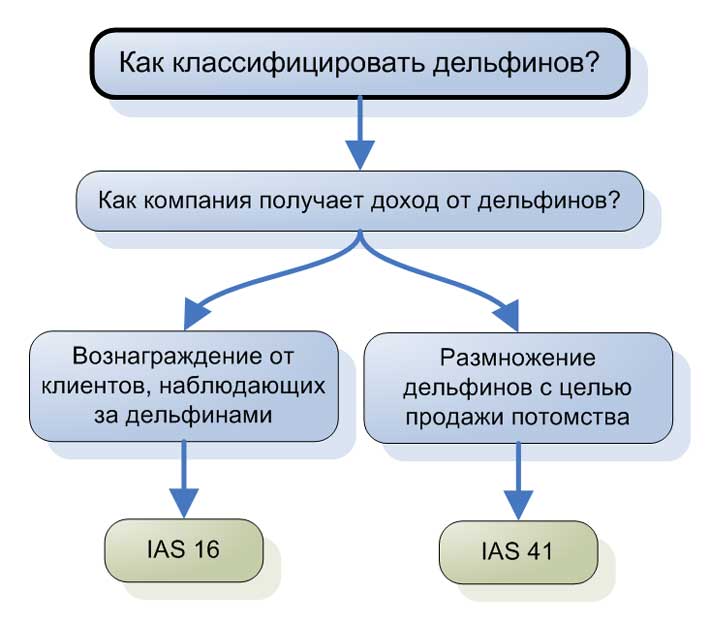

Рассмотрим в качестве нестрандартного примера учет дельфинов в дельфинарии.

Тот факт, что дельфин это живое животное, позволяет предположить, что он автоматически учитывается как биологический актив в соответствии с МСФО (IAS) 41, но действительно ли это так?

На самом деле, нет. В дельфинариуме дельфины используются в основном для показа людям, и компания, устраивающая шоу с дельфинами, получает доход от сборов, выплачиваемых этими людьми.

Все вышесказанное означает, что это НЕ сельскохозяйственная деятельность, и поэтому МСФО (IAS) 41 «Сельское хозяйство» в данном случае НЕ применяется. Как вы наверно догадались, здесь применяется МСФО (IAS) 16.

Если бы компания разводила дельфинов, чтобы получить их потомство и продать молодых дельфинов, то да, это была бы сельскохозяйственная деятельность, и здесь следовало бы применять МСФО (IAS) 41.

Как классифицировать дельфинов?

Как классифицировать дельфинов?

Этот простой пример должен дать вам подсказку о том, что к классификации активов нужн подходить с осторожностью.

Какие стандарты можно использовать для учета долгосрочных материальных активов?

МСФО (IAS) 16 «Основные средства».

МСФО (IAS) 16, вероятно, является первым стандартом, привлекающим ваше внимание, когда вам нужно решить, как учитывать приобретенный компанией долгосрочный материальный актив.

Действительно, если вы удерживаете свои активы с целью их использования в производстве товаров или предоставлении услуг, для сдачи в аренду или для административных целей, то IAS 16 может быть правильным выбором.

[см. также полный текст стандарта IAS 16]

МСФО (IAS) 40 «Инвестиционная недвижимость».

Стандарт IAS 40 часто упускают из виду, но он является отличным выбором для для ваших зданий или земель, предназначенных для аренды.

Если вы удерживаете свои здания или землю в целях повышения стоимости капитала (т. е. с целью получения прибыли от изменения их справедливой стоимости), тогда вам необходимо применять МСФО (IAS) 40, а не МСФО (IAS) 16.

[см. также полный текст стандарта IAS 40]

МСФО (IAS) 2 «Запасы».

Это не должно быть неожиданностью для опытного финансового директора: когда вы удерживаете некоторые долгосрочные активы, чтобы продать их в дальнейшем в рамках своей операционной деятельности, тогда они представляют собой скорее запасы, чем основные средства.

Например, автодилеры включают в финансовую отчетность новые автомобили для перепродажи по статье «запасы», а автомобили для собственного использования - обычно по статье «основные средства».

[см. также полный текст стандарта IAS 2]

МСФО (IAS) 41 «Сельское хозяйство».

В приведенном выше примере этот стандарт был упомянут для того, чтобы дать вам полную картину.

Тем не менее, вы можете использовать МСФО (IAS) 41 для всех ваших биологических активов, используемых в сельскохозяйственной деятельности (за исключением плодоносящих биологических активов).

[см. также полный текст стандарта IAS 41]

МСФО (IFRS) 5 «Долгосрочные активы, предназначенные для продажи и прекращенная деятельность».

МСФО (IFRS) 5 используется в особом случае: если будут выполнены определенные условия (т. е. руководство продажи планирует продажу актива, актив удерживается для продажи и т. д.), вы можете забыть о IAS 16 и других стандартах и сосредоточиться на МСФО (IFRS) 5.

Как вы можете видеть, первый вопрос, который вам нужно задать при классификации вашего долгосрочного актива:

Какова цель или причина, по которой компания удерживает данный актив?

[см. также полный текст стандарта IFRS 5]

Заблуждение № 2. Компания может выбрать только модель первоначальных затрат или модель переоценки по справедливой стоимости.

Это опять же неверно.

Как уже упоминалось выше, существует множество стандартов, подходящих для определенных ситуаций, и каждый стандарт содержит, по крайней мере, одну подходящую модель.

Давайте на время забудем об активах, предназначенных для продажи, запасах и биологических активах.

Какие модели можно использовать для производственных фондов, включая здания и земли?

Есть 3 модели:

- Модель учета по первоначальной стоимости (IAS 16);

- Модель учета по переоцененной стоимости (IAS 16); а также

- Модель учета справедливой стоимости в соответствии с IAS 40.

Наиболее распространенной моделью, вероятно, является модель учета по первоначальной стоимости, в соответствии с которой вы удерживаете свои активы по их первоначальной за вычетом накопленной амортизации (и за вычетом накопленных убытков от обесценения, если они есть).

Иногда эта модель плохо подходит в некоторых ситуациях. Например, когда вы вложили капитал в здание с целью его последующей продажи.

Кроме того, многие компании не применяют модель учета по первоначальной стоимости должным образом, поскольку они часто забывают пересматривать срок полезного использования своих активов, и в результате они используют в бизнесе полностью обесцененные активы.

В отношении 2 оставшихся моделей, есть одно очень распространенное заблуждение:

Заблуждение № 3. Модель учета по справедливой стоимости такая же, как модель учета по переоцененной стоимости.

Это не так.

Эти модели совершенно разные, хотя у них есть одна общая черта: справедливая стоимость.

Тем не менее, можно часто услышать неправильное утверждение: «в соответствии с моделью учета по справедливой стоимости вы регулярно переоцениваете свои активы по их справедливой стоимости с признанием изменений в прочем совокупном доходе».

Это было бы смешением модели учета по справедливой стоимости и модели учета по переоцененной стоимости.

Так в чем разница?

Представим ее в виде таблице.

|

Модель учета по справедливой стоимости |

Модель учета по переоцененной стоимости |

|

|---|---|---|

|

Какой стандарт применяется? |

МСФО (IAS) 40 «Инвестиционная недвижимость» |

МСФО (IAS) 16 «Основные средства» |

|

Как используется актив? |

Для повышения стоимости капитала |

Для производства товаров / оказания услуг |

|

Для получения ренты (арендных платежей) |

Для сдачи в аренду |

|

|

Только здания и земля |

Для административных целей |

|

|

Как применяется модель учета? |

Сохранение справедливой стоимости |

Регулярная переоценка справедливой стоимости |

|

Изменение справедливой стоимости через прибыли/убытки |

Изменения от переоценки через капитал |

|

|

Начисление амортизации? |

Нет |

Да |

Применение модели учета по переоцененной стоимости.

Модель учета по переоцененной стоимости предписывается как вариант в соответствии с МСФО (IAS) 16 «Основные средства».

Это означает, что вы можете применять ее для любых активов, используемых более 1 года в производственном процессе, для сдачи в аренду или для административных целей, включая здания или оборудование.

В соответствии с этой моделью вы должны регулярно переоценивать свои активы по их справедливой стоимости и обесценивать переоцененную сумму в течение оставшегося срока полезного использования. Когда вы переоцениваете свои активы, изменение признается в прочем совокупном доходе (за некоторыми исключениями).

Здесь важно то, что вы можете использовать модель учета по переоцененной стоимости также для машин и оборудования (в отличие от модели справедливой стоимости), и вы также можете начислять амортизацию (что не допускается в модели учета по справедливой стоимости).

См. также:

Применение модели учета по справедливой стоимости.

Модель учета по справедливой стоимости предписывается как вариант в соответствии с МСФО (IAS) 40 «Инвестиционная недвижимость».

Вы можете применять ее только для зданий и земельных участков, удерживаемых либо для получения арендной платы, либо для повышения стоимости капитала (или того и другого).

В соответствии с этой моделью вы должны оценивать свои активы по их справедливой стоимости после первоначального признания, при этом изменения справедливой стоимости отражаются в составе прибыли или убытка.

Вы не можете применить модель учета по справедливой стоимости к вашему оборудованию (в отличие от модели учета по переоцененной стоимости), а также вы НЕ начисляете амортизацию.

Чтобы проиллюстрировать различия между моделью учета по справедливой стоимости и моделью учета по переоцененной стоимости, давайте рассмотрим небольшой пример.

Пример: различия между моделью учета по справедливой стоимости и моделью учета по переоцененной стоимости.

1 января 20x8 года компания ABC приобрела здание общей стоимостью 300 000 д.е. По состоянию на 31 декабря 20x8 года имеется следующая информация:

- Срок полезного использования здания - 30 лет.

- Справедливая стоимость здания по состоянию на 31 декабря 20x8 года составляет 310 000 д.е.

Определим бухгалтерские проводки, которые компания ABC должна сделать в отношении этого здания в 20x8 году, используя модель учета по справедливой стоимости и модель учета по переоцененной стоимости.

Учет здания по модели учета по справедливой стоимости.

Здесь все довольно просто и легко. ABC просто переоценивает здание по его справедливой стоимости в 310 000 д.е. и не заботится об амортизации, поскольку ее нет.

Проводка:

Дебет. Активы - Инвестиционная недвижимость:

10 000 д.е. (310 000 - 300 000)

Кредит. Прибыли и убытки - Прибыль от оценки инвестиционной недвижимости по справедливой стоимости на:

10 000 д.е.

Обратите внимание, что здание учтено по статье «Инвестиционная недвижимость», а не «Основные средства», и, конечно же, целью его удержания является либо получение арендной платы, либо повышение стоимости капитала (в противном случае вы не можете применять МСФО (IAS) 40 и модель учета по справедливой стоимости).

Учет здания по модели учета по переоцененной стоимости.

В этом случае компания ABC также переоценивает свое здание до справедливой стоимости в 310 000 д.е.

Однако, поскольку используется модели учета по переоцененной стоимости, следует учесть амортизацию за использование актива в течение 1 года в 20x8 году. Срок полезного использования здания составляет 30 лет, поэтому компания ABC делает следующие записи в журнале:

Амортизация в 20x8:

Дебет. Прибыли и убытки - Амортизация:

10 000 д.е. (300 000 / 30 лет);

Кредит. Активы - ОС (накопленная амортизация):

10 000 д.е.

Переоценка по состоянию на 31 декабря 20x8 года:

Дебет. Активы - ОС:

20 000 д.е. (Справедливая стоимость 310 000 д.е. за вычетом балансовой стоимости 290 000 д.е.);

Кредит. Собственный капитал - положительная разница от переоценки:

20 000 д.е.

В 20x9 году ABC будет взимать амортизацию в размере 10 690 д.е. в год, которая рассчитывается как переоцененная сумма в 310 000 д.е., деленная на оставшийся срок полезного использования 29 лет.

Небольшой трюк здесь заключается в том, чтобы урегулировать нераспределенную прибыль и положительную разницу от переоценки:

Дебет. Собственный капитал - положительная разница от переоценки:

690 д.е.

Кредит. Нераспределенная прибыль - амортизация:

690 д.е.

Причиной этой проводки является необходимость списания положительной разницы от переоценки, связанной со зданием.