IFRS 11 - Как учитывать совместную деятельность?

Совместное предприятие или совместные операции? Что такое совместный контроль? Как учитывать совместную деятельность? Рассмотрим инвестиции в совместную деятельность, которые могут быть либо совместным предприятием, либо совместными операциями.

Инвестиции в совместную деятельность попадают под действие стандарта МСФО (IFRS) 11 «Совместное предпринимательство».

IFRS 11 был выпущен в 2011 году и применяется к отчетным периодам с 1 января 2013 года.

МСФО (IFRS) 11 заменил правила более старого стандарта IAS 31 «Участие в совместном предпринимательстве» и разъяснения SIC 13, которые, в результате утратили силу.

Какова цель IFRS 11?

Целью МСФО (IFRS) 11 являются принципы подготовки и представления финансовой отчетности компаний, которые участвуют в деятельности, контролируемой совместно.

[см. параграф IFRS 11:1]

Для достижения этой цели IFRS 11:

- Определяет совместный контроль;

- Требует определения типа совместной деятельности; а также

- Учета участия в совместной деятельности на основе ее типа.

Что такое совместный контроль и как его определить?

Стандарт IFRS 11 определяет совместный контроль (англ. ' joint control') как установленное договором разделение контроля над деятельностью компании, которое применимо только тогда, когда ключевые управленческие решения требуют единогласного согласия сторон, разделяющих контроль.

[см. параграф IFRS 11:7]

Существует три основных признака совместного контроля:

1. Договорное соглашение (contractual arrangement). Отношения сторон регулируются договорным соглашением. Оно обычно составлено в форме договора или в виде других документально подтвержденных решениях заинтересованных сторон.

Иногда для создания договорного соглашения достаточно правовых актов или других законодательных механизмов.

[см. параграф IFRS 11:5]

2. Коллективный контроль (sharing of control). Это условие соблюдается, когда все стороны или группа сторон, рассматриваемая в совокупности, могут принимать совместные решения, предусмотренные соглашением.

Другими словами - ни одна из сторон не может принимать решения самостоятельно.

Приведем пример:

Представьте себе 3 стороны, действующих совместно: компания A имеет долю в совместном предприятии в 50%, у компаний B и C есть равные доли по 25%. Предположим, что в договоре указано, что для принятия важных решений необходимо, по крайней мере, 75% голосов.

Что это значит?

Компания A может наложить вето или заблокировать любые решения B и C (другими словами, B и C не имеют достаточного количества голосов, чтобы воспрепятствовать решению A).

Но у A нет контроля, потому что для принятия решения A нуждается в поддержке B и C.

В этом примере присутствует коллективный контроль, но бухгалтеру все равно необходимо оценить, должны ли A, B и C принимать решения единогласно или нет. Например, это может быть указано в договоре.

3. Единогласное согласие ('unanimous consent'). Единогласное согласие означает, что каждая сторона совместного соглашения должна согласиться (или, по крайней мере, не возражать) с решением так, чтобы ни одна из сторон не могла заблокировать это решение.

В нашем примере, приведенном выше, если бы в договоре было указано: 75% голосов достаточно для принятия всех решений, то нет единогласного согласия не было бы, поскольку для принятия решения было бы достаточно двух сторон (A и B или C).

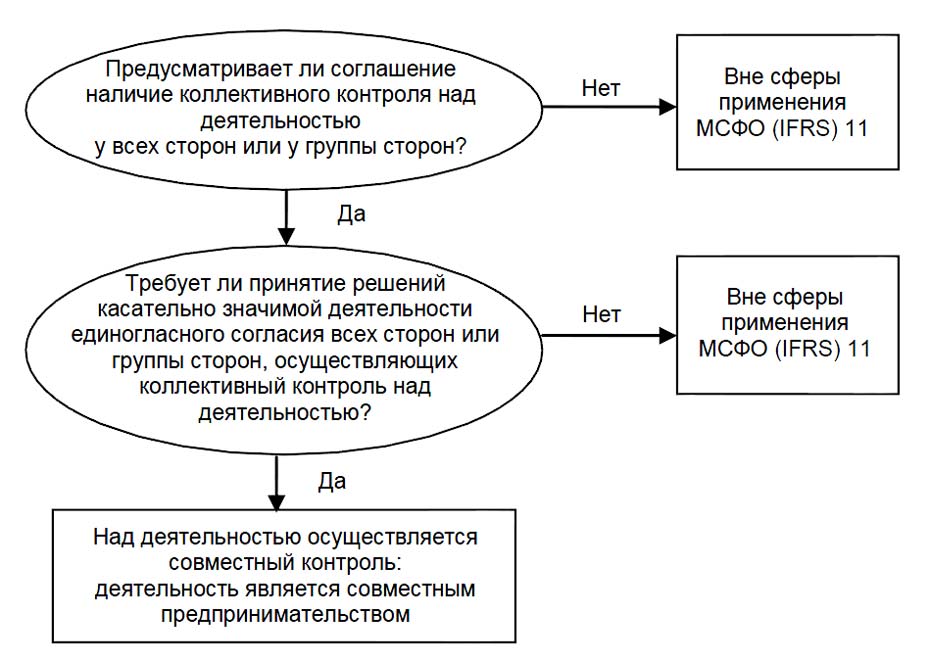

При оценке наличия совместного контроля, может помочь эта диаграмма [см. параграф IFRS 11:B10]:

Оценка наличия совместного контроля.

Оценка наличия совместного контроля.

Классификация совместной деятельности.

Как только инвестор приобретает долю в совместной деятельности, он должен правильно классифицировать эту деятельности и применять соответствующий метод учета.

Стандарт предусматривает два типа совместной деятельности:

Совместное предприятие ('joint venture'). В совместном предприятии стороны, обладающие совместным контролем, имеют права на чистые активы компании. Такие стороны называются «совместными предпринимателями» ('joint venturers').

[см. определение в Приложении А]

Совместные операции ('joint operation'). При совместных операциях стороны, обладающие совместным контролем, имеют права на активы и обязательства, связанные с компанией.

[см. определение в Приложении А]

Как отличить совместное предприятие от совместных операций?

Очень важно правильно классифицировать совместную деятельность, поскольку метод учета для ее обоих типов отличается.

Классификация зависит от прав и обязанностей, вытекающих из совместной деятельности.

При оценке прав и обязанностей, очень важно разобраться, как структурируется совместная деятельность. То есть, организована ли она в виде отдельной структуры или нет.

Отдельная структура (англ. 'separate vehicle') - это отдельная организационно-правовая форма (отдельное юридическое лицо).

[см. определение в Приложении А]

Когда совместная деятельность НЕ организована в виде отдельной структуры, классификация проста: это явно совместные операции.

Если же она организована в виде отдельной структуры, то это может быть как совместное предприятие, так и совместные операции. В этом случае, для того, чтобы принять решение о классификации, вам следует дополнительно изучить:

- Организационно-правовую форму совместной деятельности;

- Условия договорного соглашения; а также

- Другие факты и обстоятельства, когда это необходимо.

Определение вида совместной деятельности.

Определение вида совместной деятельности.

Приведем еще один пример:

Представьте, что компании B и C инвестируют свои деньги в отдельное юридическое лицо, - D. Компании B и C владеют 50% акций.

Это совместное предприятие или совместные операции?

Поскольку B и C организуют отдельную структуру - D, поэтому это может быть как совместное предприятие, так и совместные операции.

Какими правами и обязанностями обладают B и C в отношении D?

Если нет другого договорного соглашения, и компания D отделена от ее владельцев (что означает, что активы и обязательства D принадлежат D), тогда B и C имеют доли участия в совместном предприятии.

Однако, если есть договорные соглашения, в которых указано, что как B, так и C инвестировали в активы D, и они несут ответственность по обязательствам D в определенной пропорции, тогда это будут совместные операции.

На практике, если стороны организуют отдельное юридическое лицо (компанию) с совместным контролем, то в большинстве случаев это совместное предприятие.

Учет совместной деятельности.

МСФО (IFRS) 11 устанавливает два разных метода учета долей в совместных соглашениях в зависимости от типа соглашения:

- Учет совместного предпринимательства (IFRS 11);

- Совместное предприятие;

- Совместные операции;

- Метод долевого участия (IAS 28);

- Активы, обязательства, прибыли и убытки (включая долю инвестора);

Учет долей в совместном предприятии.

МСФО (IFRS) 11 требует учета инвестиций в совместное предприятие с использованием метода долевого участия в соответствии со стандартом МСФО (IAS) 28 «Инвестиции в ассоциированные организации и совместные предприятия», положения которого рассмотрены здесь.

[см. также полный текст стандарта IAS 28]

Учет участия в к совместных операциях.

Когда инвестор классифицирует свои инвестиции как совместные операции, тогда он должен признать в финансовых отчетах:

- aктивы и обязательства, включая свою долю в любых активах и обязательствах, используемых в рамках совместных операций;

- выручку от продаж его доли продукции, произведенной в рамках совместных операций;

- свою долю в выручке от продаж продукции, произведенной в рамках совместных операций; а также

- расходы, в том числе свою долю в любых расходах, понесенных в рамках совместных операций.

Вам необходимо учесть эти элементы, опираясь на соответствующий стандарт. Например, при учете оборудования в совместных операциях вы должны применять в учете соответствующий стандарт - МСФО (IAS) 16 «Основные средства».

[см. также полный текст стандарта IAS 16]