IAS 16 - Как учитывать основные средства с различными сроками полезного использования в группе компаний?

Группы компаний часто устанавливают единую учетную политику амортизации ОС для своих компаний, которая не отражает местные реалии дочерних компаний. Рассмотрим возможные варианты учета основных средств по МСФО в этой ситуации.

Представим себе распространенную для международных корпораций ситуацию: у компании есть головной офис в стране местонахождения и филиалы в других странах.

Штаб-квартира материнской компании определила сроки полезного использования основных средств для всей группы компаний. Дочерние компании должны амортизировать свои ОС в течение этих сроков полезного использования, установленных материнской компанией.

Но отдельные страны имеют свои собственные законы или правила в отношении сроков полезного использования, которые не совпадают с предписаниями материнской компании.

Кроме того, аудиторы дочерней компании настаивают на использовании сроков, которые соответствуют учетной политике материнской компании.

Как в этой ситуации можно отразить учет основных средств в финансовых отчетах?

Что предписывают правила МСФО?

Это большой вопрос для многих групп компаний, - он возникает регулярно, и многие компании в составе группы используют разные сроки полезного использования своих активов. И аудиторы, как правило, настаивают на амортизации этих активов в течение сроков полезного использования, общих для всей группы.

С одной стороны, общие для группы компаний сроки - это очень практично.

Но в стандарте МСФО (IAS) 16 говорится, что срок полезного использования актива определяется на основе ожидаемой полезности этого актива для компании (параграф 57).

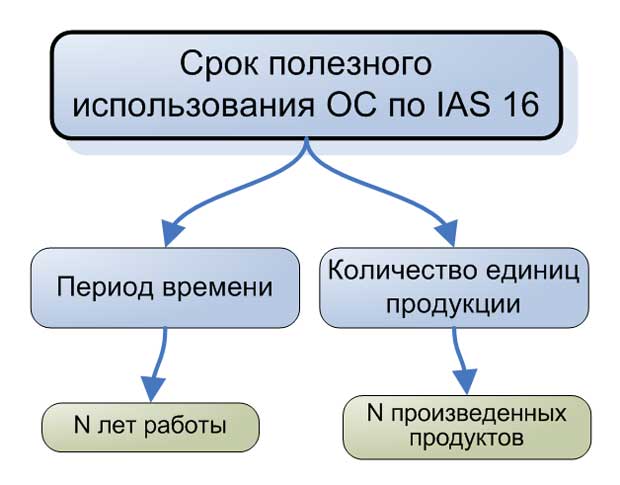

Согласно параграфу 6 IAS 16, срок полезного использования это:

- Период времени, в течение которого, как ожидается, актив будет доступен для использования компанией; или

- Количество единиц продукции или аналогичных единиц, которые, как ожидается, компания получит, используя этот актив.

Таким образом, срок полезного использования зависит от конкретного актива и отдельной организации.

Срок полезного использования ОС по МСФО (IAS) 16.

Срок полезного использования ОС по МСФО (IAS) 16.

Вполне возможно, что материнская компания может использовать один и тот же тип активов в течение более длительного периода, чем ее дочерняя компания, и в результате обе компании могут применять разные сроки полезного использования.

Представьте себе, что одна дочерняя компания работает в северной Канаде, а другая работает в южной Индии. Совершенно разные климаты - один холодный, другой теплый.

Допустим, обе компании купили одну и ту же буровую установку, которая будет использоваться снаружи, на открытом воздухе.

Вполне вероятно, что дочерняя компания из Канады будет использовать одну и ту же установку в течение более короткого времени, чем компания из Индии, только потому, что температура в этой местности намного ниже, грунт более сложный для бурения, и буровая машина исчерпает свой ресурс раньше, чем в индийском теплом климате.

Так что в этом случае разные сроки полезного использования для одних и тех же активов вполне обоснованы.

Однако есть и противоположный аргумент. При консолидации отчетности МСФО (IFRS) 10 предписывает, что компании в составе группы ДОЛЖНЫ применять одни и те же принципы учетной политики!

Да, это так, но срок полезного использования является НЕ учетной политикой, а учетной оценкой, которая специфична для каждой компании и каждого актива. Таким образом, разрешено применять различные учетные оценки, основанные на специфике этой компании.

Однако на практике очень распространено то, что материнская компания устанавливает срок полезного использования для всех активов внутри группы, и хотя такая практика может не полностью отражать реальность в учете, она широко распространена.

Итак, что делать, если местное законодательство устанавливает для целей налогообложения иные сроки полезного использования или нормы амортизационных отчислений, которые отличаются от сроков и норм, установленных самой группой?

Возможны несколько вариантов:

Вариант 1. Дочерняя компания амортизирует свои ОС за тот же срок полезного использования, что и ее материнская компания. Если местные нормы правила амортизации для целей налогообложения отличаются, дочерняя компания должна признать отложенный налог.

Вариант 2. Дочерняя компания амортизирует свои ОС в течение срока полезного использования, который предусмотрен местным законодательством.

Когда дочерняя компания готовит пакет отчетности для целей консолидации, она будет его корректировать, чтобы согласовать сроки полезного использования с политикой группы, и, опять же, потребуется отразить отложенный налог в этом пакете отчетов консолидации.

Вариант 3. Материнская компания может внести корректировку при консолидации всех дочерних компаний.

Но если родитель владеет несколькими дочерними компаниями, без должной автоматизации может быть крайне сложно отслеживать корректировки каждой дочерней компании.

Самый простой подход, вероятно, первый, когда дочерняя компания применяет сроки и ставки группы в своем учете и учитывает отложенное налогообложение.

С одной стороны, в этом случае отражение ОС в отчетности может не соответствовать реалиям дочерней компании, но если дочерняя компания не должна представлять финансовую отчетность на какой-либо публичный рынок, такой как фондовая биржа, и отчитывается только перед налоговой инспекцией и материнской компанией, этот вариант может быть приемлемым.

Если дочерняя компания достаточно велика, и ее акции или другие финансовые инструменты торгуются публично на фондовой бирже или если ее финансовые отчеты представляют интерес для широкого круга пользователей, то второй вариант предпочтительней.

Пример применения различных сроков полезного использования в группе компаний.

Дочерняя компания приобрела здание со стоимостью 120 000 д.е. Местное налоговое законодательство предписывает амортизировать здания прямолинейно в течение 40 лет, но политика группы заключается в том, чтобы использовать здания в течение 30 лет, а затем продавать их. Ставка налога на прибыль для дочерней компании составляет 20%.

Первый подход: тот же срок полезного использования, что и в материнской компании.

Дочерняя компания обесценивает здание в течение 30 лет точно так же, как ее материнская компания.

- Ежегодная амортизация составляет:

120 000 / 30 = 4 000 д.е. - Балансовая стоимость на конец 1 года:

120 000 - 4 000 = 116 000 д.е. - Амортизация для целей налогообложения составит:

120 000 / 40 = 3 000 д.е. - Налоговая база на конец 1 года:

120 000 - 3 000 = 117 000 д.е. - Поскольку налоговая база отличается от бухгалтерской балансовой стоимости, должен быть признан отложенный налог в размере:

20% * (117 000 - 116 000) = 200 д.е.

Бухалтерские проводки в учете дочерней компании:

Дебет. Прибыли и убытки - Амортизация:

4 000 д.е.

Кредит. Основные средства - Накопленная амортизация:

4 000 д.е.

Дебет. Отложенный налоговый актив:

200 д.е.

Кредит. Прибыли и убытки - Отложенный налог на прибыль:

200 д.е.

Нет необходимости выполнять какие-либо корректировки при консолидации отчетности.

Второй подход: корректировка пакета отчетности для целей консолидации.

Дочерняя компания обесценивает здание в соответствии с местным законодательством.

- Годовая амортизация составляет:

120 000 / 40 = 3 000 д.е. - Балансовая стоимость на конец 1 года:

120 000 - 3 000 = 117 000 д.е. - Налоговая амортизация такая же, поэтому в учете дочерней компании не возникает отложенный налог.

Бухгалтерские проводки - в отдельной финансовой отчетности дочерней компании:

Дебет. Прибыли и убытки - Амортизация:

3 000 д.е.

Кредит. Основные средства - Накопленная амортизация:

3 000 д.е.

При консолидации отчетности необходимо сделать следующие корректировки в финансовой отчетности группы.

Корректировка амортизации на сумму разницы между политикой группы и местными налоговыми правилами:

Дебет. Прибыли и убытки - Амортизация:

1 000 д.е.

Кредит. Основные средства - Накопленная амортизация:

1 000 д.е.

Корректировка отложенного налога:

Дебет. Отложенный налоговый актив:

200 д.е.

Кредит. Прибыли и убытки - Отложенный налог на прибыль:

200 д.е. (1 000 * 20%)

Из приведенных выше примеров видно, что с точки зрения группы легче использовать одни и те же учетные оценки (подход 1), чтобы уменьшить количество корректировок и бухгалтерских проводок.