IAS 32 - Как представлять финансовые инструменты в соответствии с МСФО (IAS) 32?

МСФО (IAS) 32 «Финансовые инструменты: представление» - один из трех стандартов, охватывающих учет финансовых инструментов. Рассмотрим принципы классификации и представления в отчетности финансовых инструментов в соответствии с IAS 32.

Существуют три стандарта МСФО, охватывающие область наиболее сложной темы МСФО - финансовые инструменты:

- МСФО (IAS) 32 «Финансовые инструменты: представление» - этот стандарт содержит основные определения и правила представления финансовых инструментов в отчетности;

- МСФО (IFRS) 7 «Финансовые инструменты: раскрытие информации» - здесь вы можете найти перечень всей необходимой информации, которую необходимо включить в примечания к финансовой отчетности о ваших финансовых инструментах, и

- МСФО (IFRS) 9 «Финансовые инструменты» - самый новый, объемный и известный стандарт, потому что он содержит все правила о признании, прекращении признания, оценке финансовых инструментов и других темах.

Вы можете найти обзор IFRS 9 здесь и IFRS 7 здесь, а также статьи о финансовых инструментах и раскрытии информации о них.

Далее будут рассмотрены основы IAS 32, потому что финансовые инструменты могут быть довольно запутанной темой, и бухгалтер должен четко понимать, что они собой представляют и как следует представлять их в отчетности.

Какова цель МСФО (IAS) 32?

МСФО (IAS) 32 устанавливает принципы представления финансовых инструментов и в особенности:

- Он дает определения финансовых инструментов,

- Он показывает нам, как отличить капитал от обязательств,

- Он содержит руководство для составных финансовых инструментов,

- Он устанавливает правила представления собственных (казначейских) выкупленных акций.

- Он определяет условия, при которых вы можете сделать взаимозачет финансового актива и финансового обязательства в своем отчете о финансовом положении.

И это только несколько основных тем.

Что такое финансовый инструмент?

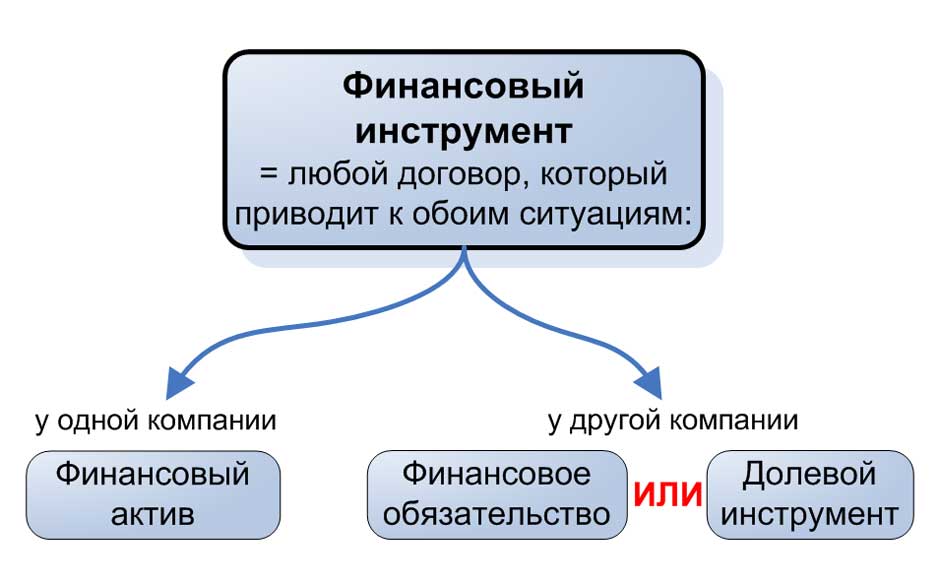

Финансовый инструмент (англ. 'financial instrument') - это любой договор, в результате которого возникает финансовый актив у одной компании и финансовое обязательство или долевой инструмент у другой компании. (параграф IAS 32.11).

Что такое финансовый инструмент по IAS 32?

Что такое финансовый инструмент по IAS 32?

Важную роль здесь играет договор.

Договор - это основное различие между финансовыми инструментами и другими активами и обязательствами.

Хотя у вас нет необходимости заключать какие-либо договоры для признания автомобиля или программного обеспечения в качестве вашего внеоборотного актива, вы ДОЛЖНЫ заключить какой-либо договор для признания финансового инструмента.

Вы можете увидеть 3 основных типа финансовых инструментов, вытекающих из определения:

- финансовый актив;

- Финансовое обязательство; а также

- долевой инструмент.

Разберем их подробнее.

Определение финансового актива.

В соответствии с параграфом IAS 32.11 под финансовым активом (англ. 'financial asset') понимается любой актив, который представляет собой:

Денежные средства.

Это предельно ясно - вся мелкая наличность, банковские счета и другие денежные эквиваленты являются финансовыми активами.

Долевой инструмент другой компании.

Пример: если вы покупаете акции Apple на бирже, акции Apple являются вашим финансовым активом (и долевым инструментом Apple).

Предусмотренное договором право на то, чтобы:

- Получать денежные средства или другой финансовый актив от другой компании.

Пример: торговая дебиторская задолженность, выданные кредиты, купленные облигации.

- Обмениваться финансовыми активами или финансовыми обязательствами с другой компанией на условиях, которые потенциально выгодны для компании.

Пример: приобретенные колл-опционы на покупку или пут-опционы на продажу.

Договор, который будет или может быть урегулирован собственными долевыми инструментами компании и который является:

- непроизводным инструментом, по которому компания обязана или может стать обязана получить переменное количество собственных долевых инструментов; или

- производным инструментом, расчеты по которому будут или могут быть осуществлены иначе, чем путем обмена фиксированной суммы денежных средств или другого финансового актива на фиксированное количество собственных долевых инструментов компании.

Примеры, поясняющие этот пункт, будут рассмотрены далее (см. Сделки с собственным капиталом).

Что такое финансовый актив по IAS 32?

Что такое финансовый актив по IAS 32?

Определение финансового обязательства.

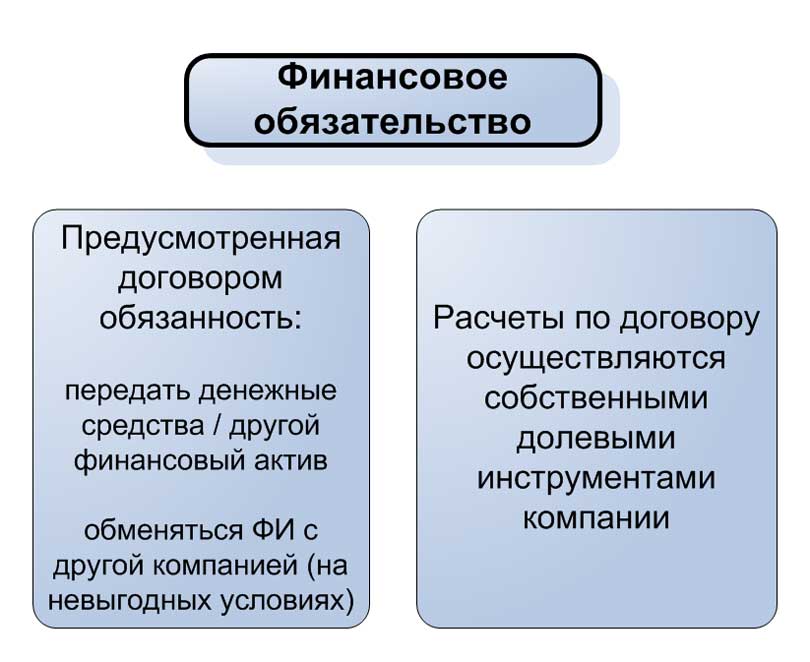

Согласно параграфу IAS 32.11 финансовое обязательство (англ. 'financial liability') - это любое обязательство, которое представляет собой:

Обязанность, предусмотренную договором:

- Передать денежные средства или другой финансовый актив иной компании.

Пример: торговая кредиторская задолженность, полученные кредиты, выпущенные облигации.

- Обменяться финансовыми активами или финансовыми обязательствами с другой компанией на условиях, которые потенциально невыгодны для компании.

Пример: выпущенные колл-опционы на покупку или пут-опционы на продажу.

Договор, который будет или может быть урегулирован собственными долевыми инструментами компании и который является:

- непроизводным инструментом, по которому компания обязана или может стать обязана передать переменное количество собственных долевых инструментов; или

- производным инструментом, расчеты по которому будут или могут быть осуществлены иначе, чем путем обмена фиксированной суммы денежных средств или другого финансового актива на фиксированное количество собственных долевых инструментов компании.

Примеры, поясняющие этот пункт, будут рассмотрены далее (см. Сделки с собственным капиталом).

Что такое финансовое обязательство по IAS 32?

Что такое финансовое обязательство по IAS 32?

Существует несколько исключений, когда инструмент соответствует определению финансового обязательства, но он по-прежнему классифицируется как долевой инструмент, например, инструменты с правом обратной продажи (англ. 'puttable financial instruments') или обязательства по ликвидации.

Определение долевого инструмента.

В соответствии с параграфом IAS 32.11 долевым инструментом (англ. 'equity instrument') является любой договор, который подтверждает право на остаточную долю в активах компании после вычета всех ее обязательств.

Таким образом, долевой инструмент - это, по сути, собственный капитал компании, и он может включать не только акции, но также варранты, опционы и другие инструменты.

Определения финансовых инструментов также рассмотрены здесь.

Как представлять финансовые инструменты в отчетности?

Фундаментальное правило, изложенное в параграфе IAS 32.15, - эмитент должен классифицировать финансовые инструменты при первоначальном признании как финансовое обязательство, финансовый актив или долевой инструмент в соответствии с:

- Сущностью договора и

- Определениями финансового актива, финансового обязательства и долевого инструмента.

Классифицировать финансовые активы не так уж и сложно, но иногда возникают проблемы с разграничением финансовых обязательств и долевых инструментов.

Финансовое обязательство или долевой инструмент?

Главный вопрос, на который нужно ответить при классификации инструмента как финансового обязательства или долевого инструмента:

Есть ли договорное обязательство по передаче денежных средств или другого финансового актива другой компании?

Или, в качестве альтернативы, есть ли обязательство обменять финансовые активы или финансовые обязательства на потенциально невыгодных условиях?

Представление финансовых инструментов.

Представление финансовых инструментов.

Если да, то инструмент является финансовым обязательством.

Если нет, то инструмент является долевым инструментом.

Однако что, если существует обязательство по предоставлению собственных долевых инструментов, а не денежных средств или другого финансового актива?

Здесь мы возвращаемся к сложной части определений - сделкам с собственным капиталом.

Сделки с собственным капиталом (долевыми инструментами).

Согласно параграфу IAS 32.16 долевой инструмент (англ. 'equity instrument') это:

- Непроизводный инструмент (англ. 'non-derivative'), который означает отсутствие у эмитента предусмотренных договором обязанностей по передаче переменного количества собственных долевых инструментов, или

- Производный инструмент (англ. 'derivative'), расчеты по которому эмитент может осуществить только путем обмена фиксированной суммы денежных средств или другого финансового актива на фиксированную сумму своих собственных долевых инструментов.

Для простоты сформулируем две самые важные вещи, на которые следует обратить внимание:

- Долевые инструменты принадлежат кому-либо или выпущены кем-то еще?

- Является ли передаваемая сумма или сумма обмена фиксированной или переменной?

Приведем несколько примеров:

1. Вы продаете опцион на покупку 100 акций Apple своему другу.

Это финансовое обязательство, потому что акции НЕ являются ВАШИМИ СОБСТВЕННЫМИ акциями. Они принадлежат кому-то другому (в данном случае Apple).

2. Вы продаете опцион на покупку ваших собственных акций на общую сумму 100 д.е. вашему другу.

Это также финансовое обязательство, потому что, хотя акции принадлежат вам, их количество варьируется.

Почему?

Потому что точное количество акций будет зависеть от текущей цены акции при их передаче.

Вы рассчитаете его как 100, деленное на рыночную цену 1 акции.

3. Вы продаете опцион на покупку 100 собственных акций своему другу.

Это долевой инструмент, потому что акции ваши и их количество фиксированное - 100 штук.

Составные финансовые инструменты.

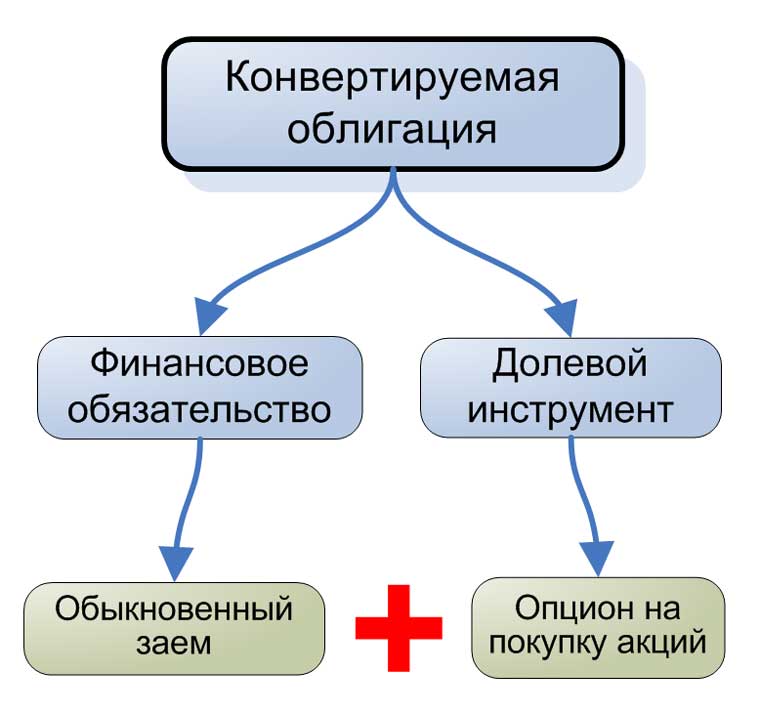

Некоторые финансовые инструменты включают как компонент финансового обязательства, так и компонент долевого инструмента.

Например, конвертируемая облигация, которая означает, что эмитент выпускает облигацию для держателя, и у держателя есть опцион на то, чтобы эмитент погасил облигацию некоторым количеством собственных обыкновенных акций эмитента, вместо погашения денежными средствами.

Что такое конвертируемая облигация?

Что такое конвертируемая облигация?

В данном случае есть два компонента:

- Финансовое обязательство: заем, потому что эмитент обязан погасить заем за счет денежных средств; а также

- Долевой инструмент: колл-опцион на продажу держателю некоторого количества обыкновенных акций.

В этом случае эмитент должен классифицировать и представлять в отчетности эти два компонента отдельно:

- Компонент займа представляется как финансовое обязательство, и

- Компонент колл-опциона представляется как долевой инструмент.

См. более подробно:

Собственные выкупленные акции.

Собственные выкупленные акции или казначейские акции (англ. 'treasury shares') - это термин, используемый МСФО (IAS) 32 для собственных акций.

[см. параграф 33]

Взаимозачет финансового актива и финансового обязательства.

Взаимозачет (англ. 'offsetting') означает представление финансового актива и финансового обязательства в виде единой чистой суммы (нетто-величины) в отчете о финансовом положении.

Параграф IAS 32.42 устанавливает следующие правила для тех ситуаций, когда вы должны зачесть финансовый актив и финансовое обязательство:

- Если у вас есть юридически закрепленное право на зачет признанных сумм, и

- Вы намереваетесь или произвести расчеты на нетто-основе или реализовать актив и исполнить обязательство одновременно.

Взаимозачет финансового актива и

финансового обязательства

= представление Обязательства и Актива

как 1 единой нетто-суммы

Небольшой пример, иллюстрирующий взаимозачет обязательств и активов:

Представьте, что вы управляете супермаркетом и покупаете товары у местного производителя.

Вы приобрели некоторые товары и у вас появились обязательства в размере 1 000 д.е.

Но вы взяли с вашего поставщика плату за продвижение его продукции в размере 50 д.е., поскольку вы распространяете рекламные листовки с его продукцией.

Таким образом, вместе с обязательствами у вас образовалась дебиторская задолженность в размере 50 д.е.

Вы можете представить эти две статьи как чистое финансовое обязательство в размере 950 д.е., если для этого нет юридических ограничений, и если вы предусмотрели в договоре с поставщиком, что будете осуществлять расчеты на нетто основе.

МСФО (IAS) 32 также регулирует другие вопросы, такие как финансовые инструменты с правом обратной продажи (англ. 'puttable financial instruments'), классификация выпущенных прав, классификация финансовых инструментов, зависящих от обстоятельств условия расчетов и другие.