МСФО для банков и финансовых учреждений

Рассмотрим основные особенности использования МСФО банками, а также те стандарты МСФО, которые являются первоочередными для любого финансового директора, бухгалтера или финансового специалиста, работающего в банках и финансовых учреждениях.

Если вы работаете в банке или в любом другом финансовом учреждении, то прекрасно знаете, что МСФО здесь немного отличаются. Точнее, стандарты все те же, просто применяются они немного иначе.

С чем это связано?

В отличие от компаний, чья деятельность связана с продуктами и услугами, банки работают в основном с деньгами.

Для других типов компаний деньги в основном являются лишь связующим звеном для их операций, а большинство товаров или услуг не связаны с деньгами (с финансовой деятельностью).

Другими словами, связанные с деньгами операции, такие как обслуживание банковского счета, являются «вспомогательными» операциями для основной бизнес-деятельности.

Но основной продукт или услуга любого банка или финансового учреждения (будем назвать их условно общим словом «банки») - это операции с деньгами в различных формах:

- Кредитные деньги,

- Депозитные деньги,

- Рост ваших денег (а также сокращение денег),

- Услуги, свазанные с деньгами,

- Возможность использования денег (кредитные карты, банковские счета и т. д.).

В результате финансовая отчетность о деятельности банков значительно отличается от того, что вы ожидаете увидеть в отчетности «обычной» компании.

Рассмотрим 3 наиболее актуальные темы, связанные с МСФО для банков и финансовых учреждений.

1. Финансовые инструменты (IFRS 9, IAS 32).

Если вы работаете в банке, стандарты для финансовых инструментов ОБЯЗАТЕЛЬНЫ для вас.Ведь деньги - сами по себе финансовый инструмент!

[см. также полный текст стандарта IFRS 9, IAS 32]

Финансовые инструменты очень сложны и содержат множество тем. Не только банки сталкиваются с финансовыми инструментами - у любой торговой компании также появляются некоторые финансовые инструменты (при продаже и выставлении счетов).

Дело в том, что банки вовлечены во множество сложных операций, выпускают различные типы сложных финансовых инструментов (в которых присутствуют как долевая, так и долговая составляющая, например, конвертируемая облигация), генерируют кредиты для различных категорий клиентов в зависимости от их кредитных рисков и т.д.

В области финансовых инструментов наиболее актуальные проблемы заключаются в следующем:

1.1. Обесценение финансовых активов.

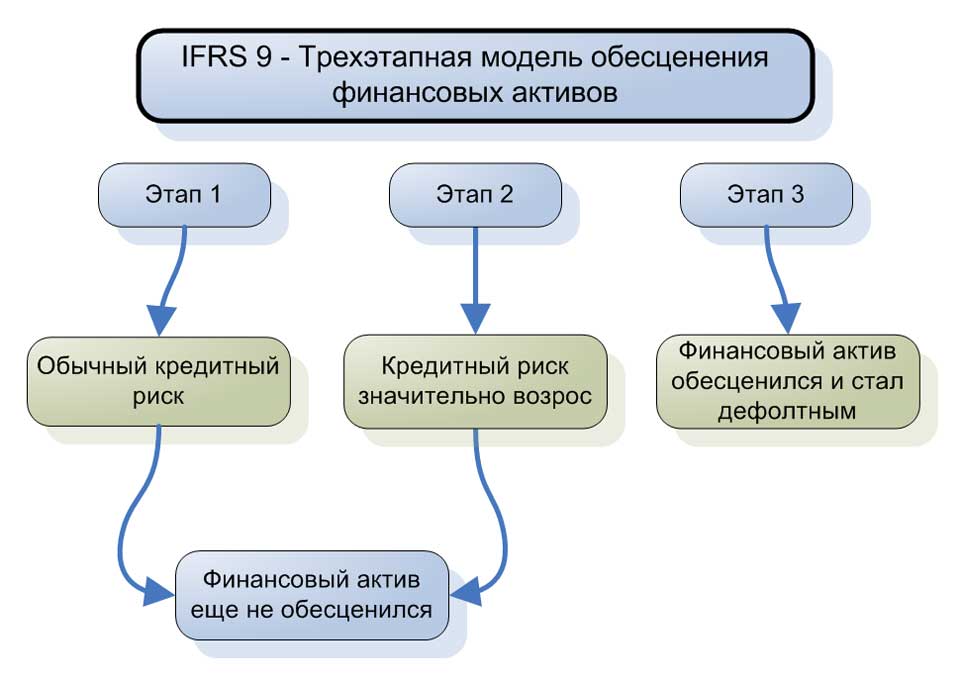

Новые правила обесценения финансовых активов, появившиеся после выхода IFRS 9, вызвали множество серьезных проблем, особенно у банков.

Если вкратце: МСФО (IFRS) 9 представил новую модель ожидаемых кредитных убытков (ECL) для признания обесценения финансовых активов. И банки сильно пострадали.

Почему?

Большинство других типов компаний могут использовать для обесценения финансовых активов упрощенный подход, разрешенный МСФО (IFRS) 9, и рассчитывать резервы на покрытие убытков исключительно в размере ожидаемых кредитных убытков в течение срока действия финансового инструмента.

Однако банки не могут использовать упрощенный подход для самой большой группы своих финансовых активов - кредитов.

Банкам необходимо применять трехэтапную общую модель для признания убытков.

Трехэтапная модель обесценения финансовых активов и признания кредитных убытков.

Трехэтапная модель обесценения финансовых активов и признания кредитных убытков.

Это означает, что банки должны:

- Решить, будут ли отдельные финансовые активы контролироваться совместно (много похожих кредитов с более низкими объемами) или индивидуально (крупные кредиты).

- Тщательно проанализировать финансовые активы и оценить, на каком из 3 этапов находится каждый финансовый актив.

- Основываясь на этапе финансового актива, банк должен оценить, как рассчитать размер резерва, равного:

- 12-месячным ожидаемым кредитным убыткам; или

- Ожидаемым кредитным убыткам за весь срок жизни финансового актива.

- Чтобы сделать вышеуказанный расчет, банк должен собрать большой объем данных для оценки:

- Вероятности дефолта в течение 12 месяцев;

- Вероятности дефолта после 12 месяцев;

- Кредитных убытков в случае дефолта.

- Банкам, возможно, придется распределить свои кредиты по различным портфелям и контролировать соответствующую информацию для каждого портфеля отдельно, исходя из некоторых общих характеристик.

Все перечисленное несет в себе важные задачи для ИТ-отдела, клиентских менеджеров, банковских статистиков и аналитиков и многих других специалистов, участвующих в обновлении внутренних систем, чтобы вся информация предоставлялась своевременно и в приемлемом качестве.

Это нелегкая задача!

1.2. Классификация и оценка финансовых инструментов.

Финансовые активы составляют большинство активов банков.

В настоящее время стандарт МСФО (IFRS) 9 классифицирует финансовые активы на основе двух тестов:

- Тест договорных денежных потоков (SPPI-тест) и

- Тест бизнес-модели.

Основываясь на оценке этих тестов, финансовый актив может быть классифицирован для оценки по:

- Амортизированной стоимости; или

- По справедливой стоимости с отражением в составе прибыли или убытка (FVTPL); или

- По справедливой стоимости с отражением в составе прочего совокупного дохода (FVOCI). В этом случае дальнейший учет зависит от типа актива.

Банкам и другим финансовым учреждениям, главным образом компаниям, торгующим ценными бумагами, инвестиционными фондами и аналогичными организациями, необходимо проанализировать свою собственную бизнес-модель для отдельных портфелей финансовых активов (торговля ЦБ, сбор задолженности и т.п.), а затем принять решение об их классификации и оценке.

Относительно 2 тестов, указанных выше, следует подчеркнуть, что каждый финансовый актив и обязательство должны быть первоначально признаны по справедливой стоимости (иногда в нее включаются транзакционные издержки).

Здесь также нужно обратиться к стандарту МСФО (IFRS) 13 «Оценка справедливой стоимости». В этом стандарте устанавливаются принципы определения справедливой стоимости, и поэтому он очень важен для составления финансовой отчетности любого банка.

[см. также полный текст стандарта IFRS 13]

1.3. Разграничение долевых и долговых финансовых инструментов.

Банки выполняют различные операции, связанные с деньгами и финансовыми инструментами, - мы уже говорили об этом.

Благодаря разнообразию и сложности операций, банкам необходимо правильно классифицировать, является ли банковский финансовый инструмент долевым или долговым, или даже смесью обоих.

Стандарт МСФО (IAS) 32 «Финансовые инструменты: представление информации» устанавливает более точные правила того, как правильно различать эти два типа инструментов.

Почему этот вопрос столь актуален для банков?

Потому что некорректная идентификация долевых ФА / долговых ФА / составных финансовых инструментов может привести к неправильному представлению в отчетности финансовых результатов банка, включая различные финансовые показатели, оценивающие капитал и финансовое положение банка.

Классификация долевых и долговых финансовых инструментов.

Классификация долевых и долговых финансовых инструментов.

2. Представление финансовой отчетности (IAS 1, IAS 7, IFRS 7)

Банки представляют свое финансовое положение и финансовые показатели совершенно иначе, чем другие компании. Рассмотрим 3 основных финансовых отчета.

2.1. Отчет о финансовом положении банка (IAS 1).

Стандарт МСФО (IAS) 1 «Представление финансовой отчетности» не устанавливает формат отчета о финансовом положении, однако в нем приводятся некоторые примеры принятых форматов.

Как только вы включите в форму отчета обязательные статьи, ваш ОФП будет соответствовать МСФО (IAS) 1.

Если вы посмотрите на отчет о финансовом положении любого банка, вы не увидите баланс, привычный обычных компаний, начиная с внеоборотных активов (основные средства, нематериальные активы), затем оборотных активы (запасы, дебиторская задолженность, денежные средства), и заканчивая капиталом, долгосрочными и краткосрочными обязательствами.

Вместо этого вы увидите отчет, в котором отдельные позиции заказываются по их ликвидности, начиная с самых ликвидных активов, заканчивая наименее ликвидными. Часть капитала и обязательств соответствует активам - она начинается с текущих обязательств в убывающем порядке ликвидности и заканчивается долевым участием.

Сравнение отчета о финансовом положении

банка и обычной компании.

|

Обычная компания |

Банк |

|---|---|

|

Активы |

Активы |

|

Внеоборотные активы Основные средства Нематериальные активы Инвестиции в ассоциированные компании Отложенные налоговые активы Оборотные активы Запасы Дебиторская задолженность Текущие налоговые активы Денежные средства и их эквиваленты |

Денежные средства и их эквиваленты Финансовые активы, удерживаемые для продажи Средства в банках Кредиты и авансы клиентам Финансовые активы, оцениваемые по справедливой стоимости через P/L Финансовые активы, оцениваемые по справедливой стоимости через OCI Инвестиции в ассоциированные компании Нематериальные активы Основные средства Отложенные налоговые активы Текущие налоговые активы |

|

Итого, активы |

Итого, активы |

|

Капитал и обязательства |

Капитал и обязательства |

|

Собственный капитал Обыкновенные акции Нераспределенная прибыль Другие компоненты капитала Долгосрочные обязательства Кредиты и займы Отложенные налоговые обязательства Краткосрочные обязательства Кредиторская задолженность Текущие налоговые обязательства |

Обязательства Выпущенные долговые ценные бумаги Средства банков Средства клиентов Производные финансовые обязательства Отложенные налоговые обязательства Итого, обязательства Капитал Уставный капитал Резервы Нераспределенная прибыль Чистая прибыль за отчетный период |

|

Итого, капитал и обязательства |

Итого, капитал и обязательства |

Чем вызваны эти различия?

Как уже упоминалось выше: основное отличие связано с тем, что банк оперирует деньгами. Когда вы смотрите на финансовые отчеты банка, вы хотите узнать, каким объемом денег и ликвидных активов он владеет, а не то, сколько зданий и компьютеров у него есть.

Другими словами - ликвидность активов гораздо более важна для отчетности банков.

[см. также полный текст стандарта IAS 1]

2.2. Отчет о прибылях и убытках и прочем совокупном доходе банка (IAS 1).

Аналогично отчету о финансовом положении, МСФО (IAS) 1 не устанавливает точный формат отчета об общем совокупном доходе.

Компания должна сама выбрать подходящий для бизнеса формат, в котором она представит свои финансовые результаты.

Неудивительно, что отчет банка о прибылях и убытках и прочем совокупном доходе обычно начинается с процентных доходов и процентных расходов!

Как правило, вы ожидаете увидеть, что информация о процентах указывается где-то ближе к концу отчета, в финансовых операциях, а иногда и вовсе не указывается.

Тем не менее, процентные доходы и расходы являются наиболее важными статьями для банка, так как это то, что обычно делают банки - они депонируют ваши деньги и дают вам за это проценты (= процентные расходы банка), и они предоставляют вам деньги и взимают за это проценты (= процентные доходы банка).

Поскольку банки обычно взимают с вас некоторые комиссионные за обслуживаение вашего банковского счета, в отчете есть статья комиссионных доходов.

Если двигаться дальше по статьям отчета, станет понятно, что основной принцип здесь - представить в самом верху наиболее важные приносящие доход виды деятельности.

Для иллюстрации приведем сравнение отчета о прибылях и убытках и прочем совокупном доходе обычной компании и банка.

Сравнение отчета о прибылях и убытках и прочем совокупном доходе банка и обычной компании.

|

Обычная компания |

Банк |

|---|---|

|

Прибыли и убытки |

Прибыли и убытки |

|

Выручка Себестоимость проданных товаров и услуг Валовая прибыль Прочие доходы Коммерческие расходы Управленческие расходы Прочие расходы Операционная прибыль Финансовые расходы Доля в прибыли ассоциированных компаний |

Процентные доходы Процентные расходы Чистые процентные доходы Резерв под кредитные убытки по долговым финансовым активам Чистые процентные доходы после резерва под кредитные убытки Комиссионные доходы Комиссионные расходы Чистые комиссионные доходы Чистые доходы от операций с финансовыми инструментами Чистые доходы от инвестиций в ассоциированные компании Расходы на персонал Управленческие и прочие расходы |

|

Прибыль до налогообложения |

Прибыль до налогообложения |

|

Налог на прибыль |

Налог на прибыль |

|

Итого, прибыль за период |

Итого, прибыль за период |

|

Прочий совокупный доход: |

Прочий совокупный доход: |

|

Статьи, не подлежащие реклассификации в состав прибыли или убытка в будущем Актуарные доходы и расходы по пенсионным планам с установленными выплатами Доход от переоценки имущества Налог на прибыль в составе совокупного дохода Статьи, подлежащие реклассификации в состав прибыли или убытка в будущем Доход от хеджирования Курсовые разницы при пересчете отчетности зарубежных подразделений Прочий совокупный доход за период, за вычетом налогов |

Статьи, не подлежащие реклассификации в состав прибыли или убытка в будущем Актуарные доходы и расходы по пенсионным планам с установленными выплатами Доход от переоценки имущества Налог на прибыль в составе совокупного дохода Статьи, подлежащие реклассификации в состав прибыли или убытка в будущем Доход от хеджирования Курсовые разницы при пересчете отчетности зарубежных подразделений Прочий совокупный доход за период, за вычетом налогов |

|

Прочий совокупный доход за период |

Прочий совокупный доход за период |

[см. также полный текст стандарта IAS 1]

2.3. Отчет о движении денежных средств (кэш-фло).

Подход к деньгам в банках и, следовательно, отчеты о движении денежных средств также выглядят иначе.

Когда вы готовите отчет о движении денежных средств, вы обычно группируете отдельные денежные потоки по 3-м разделам:

- Операционная деятельность,

- Инвестиционная деятельность и

- Финансовая деятельность.

Хотя в МСФО (IAS) 7 «Отчет о движении денежных средств» приводятся примеры статей для каждого из разделов, эти статьи, в основном, не распространяются на банки.

Причина в том, что основные доходы и денежные потоки банковской деятельности полностью отличаются от того же самого в обычных компаниях.

В кэш-фло обычной компании вы видите выплаченные проценты в разделе 'Финансовая деятельность' и приобретение ценных бумаг в разделе 'Инвестиционная деятельность'. Для банков все статьи этих разделов относятся к операционной деятельности.

[см. также полный текст стандарта IAS 7]

2.4. Раскрытие информации.

Помимо раскрытия информации, представленной другими нефинансовыми компаниями, банки должны представить ряд других раскрытий, связанных с их собственной деятельностью.

Наиболее важные раскрытия информации:

1. Раскрытие информации о капитале в соответствии с МСФО (IAS) 1:

Здесь банк раскрывает то, как он управляет капиталом, с акцентом на:

- Описательную информация о стратегиях управления капиталом,

- Некоторые числовые данные об управлении капиталом,

- Есть ли какие-то внешние требования к капиталу для банка и

- Соответствует ли банк требованиям, предъявляемым к кредитным организациям, а если нет, каковы последствия.

2. Весь спектр раскрытия информации в соответствии с МСФО (IFRS) 7 «Финансовые инструменты: раскрытие информации».

Эти раскрытия относятся главным образом к финансовым инструментам, поэтому в любом случае должны приниматься во внимание банками. Основное внимание уделяется:

- Значению финансовых инструментов, включая разбивку их по категориям, их справедливой стоимости и тому, как она определяется, учетной политике для финансовых инструментов;

- Рискам, связанным с финансовыми инструментами, а также их характеру и масштабам, включая кредитные риски, рыночные риски и риски ликвидности;

- Перемещению финансовых активов;

- И другим вопросам.

[см. также полный текст стандарта IFRS 7]

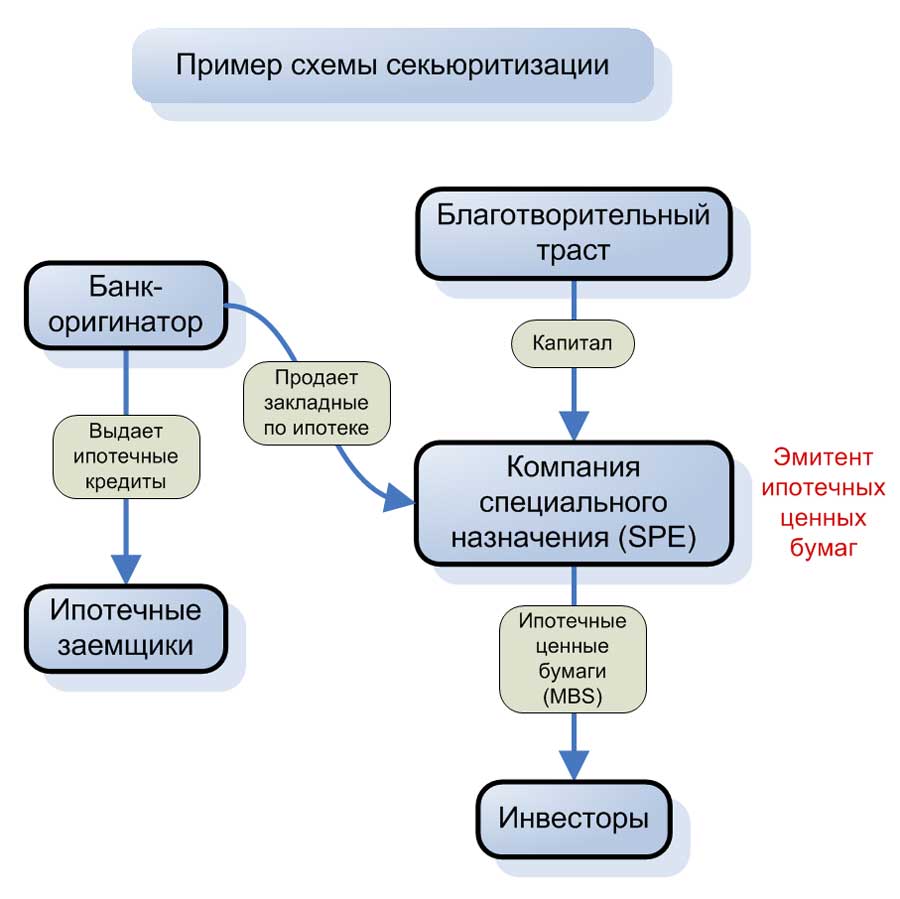

3. Консолидация и компании специального назначения (IFRS 10, IFRS 12).

Банки любят использовать компании специального назначения (SPE, от англ. 'special purpose entity' или SPV, от англ. 'special purpose vehicle').

Раньше это был «великий и креативный» способ скрыть некоторые нежелательные или опасные активы от глаз общественности, поскольку компании специального назначения обычно не включались в консолидированную отчетность (поэтому их никто не замечал).

Однако после нескольких громких бухгалтерских скандалов (например, с Enron) были приняты новые более строгие правила. Сейчас в МСФО есть стандарты IFRS 10 «Консолидированная финансовая отчетность» и МСФО (IFRS) 12 «Раскрытие информации об участии в других организациях», которые требуют включения SPE в консолидированную отчетность, когда они отвечают определенных условиям (в основном, когда банки контролируют SPE).

[см. также полный текст стандарта IFRS 10 и IFRS 12]

Даже сегодня многие банки используют в буквальном смысле сотни SPE для различных целей, в основном для секьюритизации своей дебиторской задолженности, проведения некоторых налоговых операций, для финансирования активов и т. д.

Банку необходимо очень тщательно оценивать, контролирует ли он SPE, используя ту же методологию, что и для любых других компаний, контролируемых правом голоса.

В результате вы можете увидеть множество компаний в консолидированной финансовой отчетности банка.

Другие вопросы банковской отчетности.

Другие критические области для банков и финансовых учреждений, на которые следует обращать внимание, в основном те же, что и для любой другой компании, но они могут быть более значительными и существенными:

- Аренда - некоторые договоренности не называются «арендой», но их содержание часто является финансовой арендой. В результате некоторые контракты могут быть перенесены из забалансового учета на баланс.

[см. также полный текст стандарта IFRS 16] - Вознаграждения для работников - банки часто предоставляют ряд специфических вознаграждений для сотрудников, таких как:

- «Кредиты работникам» по сниженной процентной ставке.

- Бесплатные банковские счета или другие услуги банка для сотрудников.

- Взносы в пенсионные фонды.

- Схемы медицинского обслуживания как для работающих сотрудников, так и для пенсионеров.

- И многие другие.

[см. также полный текст стандарта IAS 19]

В результате, банки активно применяют все ухищрения, связанные со стандартом МСФО (IAS) 19 «Вознаграждения работникам».

- Учет хеджирования - банки часто используют хеджирование.

Конечно, этот список стандартов не является исчерпывающим, тем не менее, перечисленные стандарты можно считать отправной точкой в сложную тему учета по МСФО в банках.