Прекращение признания амортизируемых активов

Когда основные средства больше не пригодны для использования по причине износа или устаревания, они могут быть списаны, проданы или использованы для зачета при приобретении новых основных средств.

Ниже приводятся примеры отражения такого рода выбытий в учете.

См. также:

CFA - Методы амортизации и расчет амортизационных расходов основных средств.

IAS 16 - Признание, оценка и амортизация основных средств по МСФО

Для бухгалтерских целей основные средства выбывают тремя различными способами:

- списываются,

- продаются в обмен на денежные средства или

- обмениваются на другой актив.

Для того чтобы показать, как учитывается каждый из этих случаев, предположим, что корпорация «ЭмДжиСи» приобрела оборудование 1 января 20x0 г. за 6 500 и начисляла амортизацию прямолинейным методом, предполагая, что срок полезного использования составит 10 лет.

Было рассчитано, что ликвидационная стоимость в конце десятилетнего периода составит 500. 1 января 20x7 г. сальдо соответствующих счетов в книге учета основных средств будет следующим:

30 сентября 20x7 г. руководство компании осуществляет выбытие актива.

В следующих нескольких разделах иллюстрируется порядок учета амортизации за неполный период и выбытие актива при различных допущениях.

Амортизация за неполный период, предшествующий прекращению признания

Когда списывается или каким-либо иным образом выбывает основное средство, первое, что необходимо сделать, - учесть амортизационные расходы за неполный период до даты выбытия.

Данный шаг необходимо сделать, поскольку вплоть до этой даты актив находился в эксплуатации, и, согласно правилу соответствия необходимо провести надлежащее распределение амортизационных расходов на учетный период.

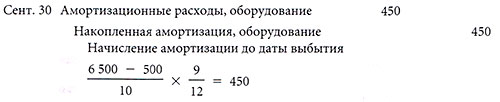

В данном примере корпорация «ЭмДжиСи» осуществляет выбытие оборудования 30 сентября. Проводка по отражению амортизации за девять месяцев 20x7 г. (девять двенадцатых года) будет следующей:

Соответствующие счета в книге учета основных средств после выполнения проводки будут следующими:

Отражение в учете списанных основных средств

Основное средство обычно редко эксплуатируется в течение всего предполагаемого срока полезного использования.

Если оно используется дольше срока полезного использования, то амортизация не начисляется после момента, когда балансовая стоимость сравняется с ликвидационной.

Амортизация предназначена для распределения амортизируемой стоимости на срок службы актива. Соответственно, накопленная амортизация никогда не должна превышать амортизируемой стоимости.

Если актив используется сверх расчетного срока полезного использования, то его себестоимость и накопленная амортизация должны оставаться в счетах главной книги.

В результате будут иметься соответствующие записи в учете, необходимые для осуществления контроля над основными средствами.

Если ликвидационная стоимость актива равна нулю, то и балансовая стоимость полностью амортизированного актива будет равна нулю до того момента, пока не произойдет выбытие актива. Если такой актив будет списан, то не появится ни прибыль ни убыток.

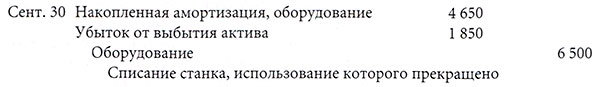

Однако в примере списываемое оборудование имеет на момент выбытия балансовую стоимость в размере 1 850.

Балансовая стоимость из счета в главной книге подсчитывается путем вычитания накопленной амортизации, равной 4 650, из стоимости оборудования, равной 6 500. Убыток, равный балансовой стоимости, должен быть отражен при списании станка:

Убытки и прибыли от выбытия долгосрочных активов, классифицируются как прочие доходы и расходы в отчете о прибылях и убытках.

Учет основных средств, проданных в обмен на денежные средства

Проводка для отражения актива, проданного в обмен на денежные средства, аналогична предыдущей, за исключением того, что получение денежных средств также должно быть отражено.

На примере следующих проводок показывается, как следует отражать продажу оборудования при следующих трех допущениях о продажной цене.

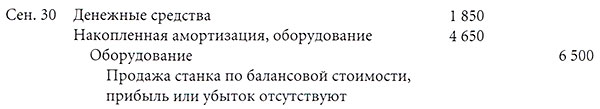

В первом случае при продаже получены денежные средства на сумму 1 850, что в точности равно балансовой стоимости оборудования, равной 1 850; в результате не получено ни прибыли ни убытка.

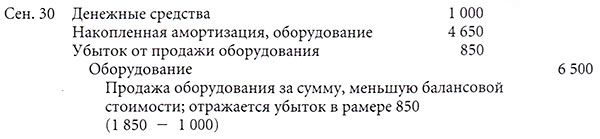

Во втором случае получены денежные средства на сумму 1 000, что меньше балансовой стоимости, равной 1 850; поэтому признается убыток в размере 850.

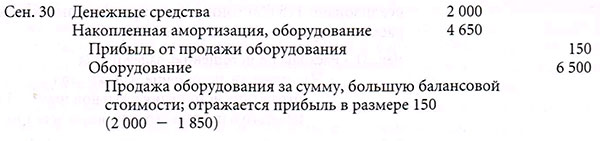

В третьем случае получены денежные средства на сумму 2 000, что превышает балансовую стоимость, равную 1 850; поэтому отражается прибыль в размере 150.

Отражение в учете операций по обмену основных средств

Прекращение признания объектов основных средств может происходить и путем обмена их на другие основные средства. При этом признание финансового результат по сделке зависит от того, носит ли обмен коммерческий характер.

Сделка имеет коммерческий характер, если в результате сделки происходит изменение денежных потоков, генерируемых активом.

В этом случае получаемый в результате обмена актив оценивается по его справедливой стоимости, а разница между балансовой стоимостью «старого» актива и справедливой стоимостью «нового» признается в отчете о прибылях и убытках того периода, в котором произошел обмен.

При этом справедливая стоимость нового актива становится его балансовой стоимостью.

Если сделка не носит коммерческого характера (например, мы меняем легковой автомобиль на автомобиль с теми же эксплуатационными характеристиками, только другого цвета), то для целей бухгалтерского учета считается, что процесс получения прибыли еще не завершен, и стоимостью «нового» актива становится балансовая стоимость «старого».