Что принимать в качестве потока денежных средств?

Отметим, что методы оценки инвестиций основываются на анализе потока денежных средств. Техника данного анализа обсуждалась ранее .

Теоретически поток денежных средств для оценки проекта можно рассчитать следующим образом: из потока денежных средств всего предприятия с проектом вычесть поток денежных средств всего предприятия без проекта; полученная разность даст поток денежных средств, который следует использовать для оценки проекта:

ДП проекта = ДП с проектом – ДП без проекта

Однако в российской практике такой подход не встречается из-за его громоздкости и трудоемкости, ведь необходимо просчитать деятельность всего предприятия на несколько лет вперед.

На практике, как правило, рассматриваются поток денежных средств только по отдельному проекту или только те показатели, которые претерпевают изменения. Неявно (реже - явно) предполагается, что остальная деятельность изменений не претерпит.

Удобно формировать денежный поток проекта в виде суммы трех потоков:

- инвестиционных платежей (за оборудование, строительство и т.д.);

- поступлений от продаж продукции;

- платежей по текущим расходам.

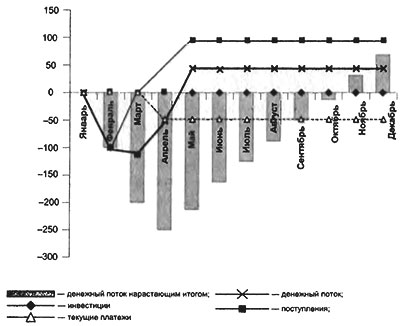

Рассмотрим пример инвестиционного проекта (табл. 4.1, рис. 4.1). Решение о проекте принимается в январе, других операций нет. В данном проекте предполагается закупка оборудования с платежами по 100 тыс. руб; в феврале и марте (инвестиционные платежи).

Для производства продукции необходима закупка материалов и оплата других текущих расходов в размере 50 тыс. руб. начиная с апреля. Поступления за проданную продукцию будут осуществляться в размере 90 тыс. руб. начиная с мая.

Для упрощения примера налоги не учитываем.

Поступления денежных средств (притоки) показаны положительными числами, оттоки денежных средств (платежи) – отрицательными.

Такая техника учета денежных потоков упрощает анализ данных.

Таблица 4.1. Денежные потоки проекта.

|

Период |

Месяц |

|||||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

|

|

Инвестиции |

0 |

-100 |

-100 |

|||||||||

|

Поступления |

0 |

0 |

0 |

0 |

90 |

90 |

90 |

90 |

90 |

90 |

90 |

90 |

|

Текущие платежи |

0 |

0 |

0 |

-50 |

-50 |

-50 |

-50 |

-50 |

-50 |

-50 |

-50 |

-50 |

|

Денежный поток |

0 |

-100 |

-100 |

-50 |

40 |

40 |

40 |

40 |

40 |

40 |

40 |

40 |

|

Денежный поток |

0 |

-100 |

-200 |

-250 |

-210 |

-170 |

-130 |

-90 |

-50 |

-10 |

30 |

70 |

Рис. 4.1. Денежные потоки проекта.

Раскладка денежного потока проекта на три составляющие (поступления, инвестиционные и текущие платежи) удобна, но на практике может осуществляться не единственным способом. Важно сохранить логику денежных потоков по проекту.

Если платежи по текущим расходам (сырье, зарплата и т.д.) приближены к себестоимости, то в инвестиционные платежи можно включить вложения в оборотные активы (создаваемые запасы, затраты и другие оборотные активы).

В данном примере оплата текущих расходов за март учтена в строке «текущих платежей», а фактически означает вложения в оборотные средства.

На практике часто пользуются рядом упрощений, которые при правильном использовании не влияют на процесс принятия решений.

Для краткосрочных проектов, у которых срок реализации составляет 3-6 месяцев, период анализа - месяц или менее, рассогласование потока денежных средств и прибыли может быть большим, поэтому для анализа существенно, чтобы рассматривались именно денежные потоки, а не прибыль.

Для долгосрочных проектов со сроком реализации несколько лет, для которых поток платежей соответствует доходам и затратам и не происходит накапливания оборотных активов и пассивов, можно использовать упрощенное соотношение, учитывающее равенство денежного потока сумме чистой прибыли и амортизации.

Обратим внимание, что для оценки эффективности проектов необходимо знать не прибыль, а чистую прибыль (прибыль после налогообложения).

По сути, используется косвенный метод анализа движения денежных средств , согласно которому

ПДС = -И + ЧП + А + ∆ТП – ∆ОА,

где И - инвестиции;

ЧП - чистая прибыль;

А - амортизация;

∆ТП - прирост текущих пассивов;

∆ОА - прирост оборотных активов.