Сети и синдикаты

Как упоминалось выше, прямое инвестирование демонстрирует нам интересное противоречие между индивидуальными и коллективными действиями, которое наиболее наглядно проявляется в синдицировании сделок.

Несмотря на то что фирмы ведут между собой яростную конкурентную борьбу за сделки, они также участвуют в их совместном осуществлении.

В действительности они очень часто полагаются на помощь конкурирующих фирм в доведении компаний до стадии зрелости или, в случае кредитных выкупов, в финансировании цены покупки. Не является ли все это симптомами институционализированной шизофрении?

Появление синдикатов в отрасли венчурного капитала стало ответом на небольшие средние размеры фондов в начальный период ее существования.

Наличие нескольких источников денег для поддержки компании повышает вероятность того, что денег хватит до ее перехода к стадии зрелости. К тому же партнеры помогают растущей компании своими советами; одновременно расширяются сети возможных потребителей, консультантов и покупателей.

По мере роста венчурных фондов они уже не столь остро нуждались в помощи в финансировании своих компаний и, как показывает опыт, венчурные компании действительно реже обращались к синдицированию.

Однако существуют и другие причины для использования этого метода. Объединение усилий с инвестором, который специализируется в незнакомом для фирмы секторе или географическом регионе, облегчает ей вход на «неисследованную» территорию и помогает расширить ее охват.

К тому же не следует забывать о важности связей с общественностью. Простые партнеры хотели бы вкладывать свои средства в фирмы, названия портфельных компаний которых мелькают в заголовках и упоминаются в выпусках новостей.

Отсюда возможность инвестирования в компанию, стоящую на пороге успеха даже в более позднем круге финансирования по высокой цене, когда получение высоких доходов маловероятно, имеет для полных партнеров большую ценность.

Данная динамика была выявлена Джошем Лернером в исследовании синдицированных сделок венчурных компаний, в котором рассматривалась выборка из 651 круга финансирования для 271 биотехнологической компании.

Оказалось, что давно действующие на рынке фирмы демонстрируют тенденцию к синдицированию в первых кругах финансирования с участием компаний, находящихся на ранней стадии развития.

Вероятно, данная практика отражает заинтересованность участников отрасли во взаимности («Я согласен на ваше участие в моей сделке, если вы разрешите мне участвовать в финансировании ваших компаний»), а также стремление ведущей фирмы заручиться внешней поддержкой своего решения об инвестировании.

В более поздних кругах признанные фирмы, как правило, объединяют усилия с фирмами второго эшелона - возможно, потому, что они заинтересованы исключительно в совместном финансировании, не рассчитывая на большую помощь, или используют информационную асимметрию (пробелы), позволяющую компании привлечь средства по завышенной цене.

Менее опытные фирмы будут платить более высокую цену за участие в сделке, которую поддерживают более известные участники отрасли. Интересно, что последние демонстрируют тенденцию к инвестированию в более поздних кругах, когда происходит резкий скачок стоимостной оценки.

Это еще одно подтверждение идеи о стремлении «показаться в лучшем виде». Имеется в виду, что фирма, невзирая на издержки, стремится принять участие в судьбе компании, успех которой будет свидетельствовать и об успешной венчурной деятельности.

Исследование Яэль Гохберг, Александра Люнгвкиста и Ян Люя было посвящено изучению того, как сетевые связи между венчурными компаниями способствуют улучшению потока сделок и процессов принятия решений.

Венчурные компании будут совместно участвовать в перспективных сделках не только в расчете на взаимность в будущем, как можно было бы ожидать, но и в стремлении добиться снижения уровня неопределенности.

Интерес, проявляемый другой фирмой к сделке, подтверждает ее привлекательность; по существу, речь идет о проверке сделки на корректность (на уровне здравого смысла).

К тому же венчурная компания получает дополнительные экспертные знания как о секторе, так и о местных особенностях, что позволяет участникам синдиката расширить собственные базы знаний.

Значение экспертных знаний о секторе очевидно, но в равной степени важно и знание местных особенностей, поскольку венчурный капитал в значительной степени считается местным бизнесом.

Совместное инвестирование с фирмой, офис которой находится в области, где ее партнер по вложениям не ведет никаких других операций, означает расширение географического охвата.

В то же время, как показывает опыт, синдицирование имеет ряд недостатков. Увеличение количества фирм может привести к более сложным взаимодействиям членов советов директоров.

Когда разные фирмы осуществляют инвестиции на различных стадиях развития компании, используя разные ценные бумаги, выпущенные по различным ценам и предоставляющие различные права, отношения между членами совета директоров просто не могут быть простыми.

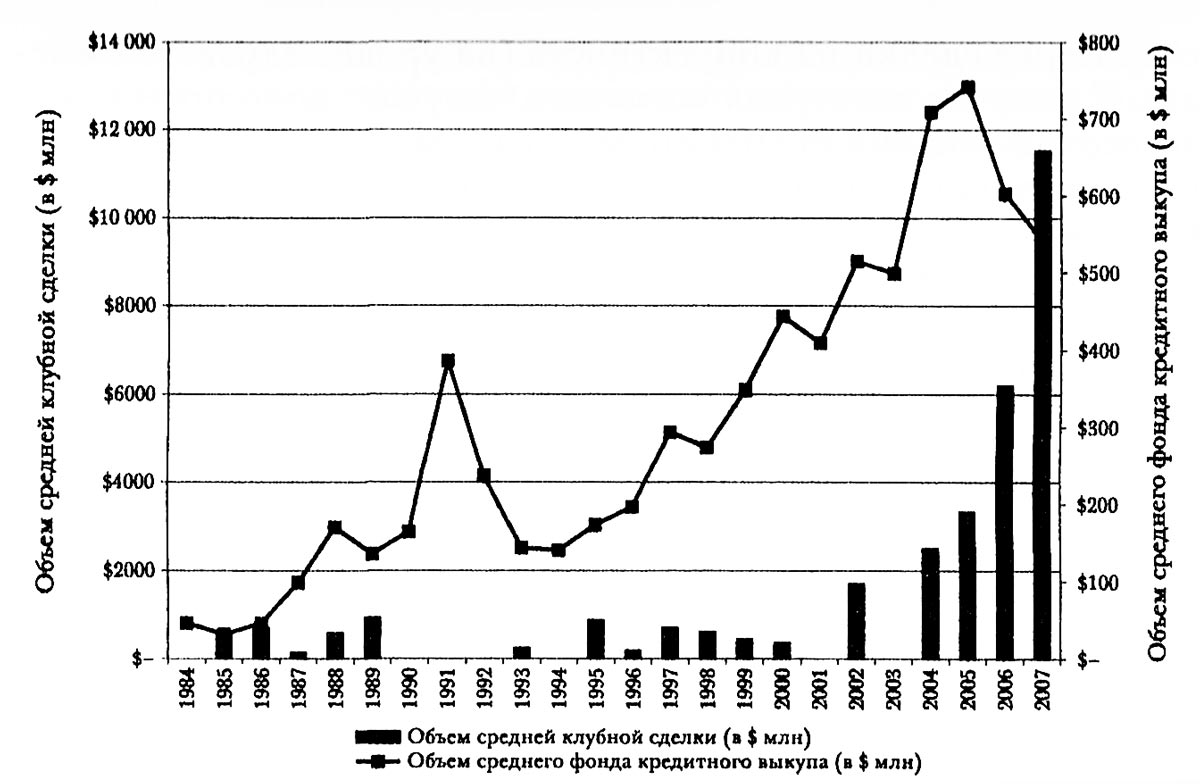

Синдицирование используется и в сделках кредитного выкупа. Так называемые клубные сделки пришли в эту отрасль позже, так как очень крупные сделки превосходили размеры фондов. Как показано на рисунке ниже, размер средней клубной сделки кредитного выкупа убывает и прирастает вместе с количеством денег в отрасли.

Средние цены клубных сделок кредитного выкупа и средние размеры фондов кредитного выкупа.

Средние цены клубных сделок кредитного выкупа и средние размеры фондов кредитного выкупа.

В 2007 г. цены клубных сделок стремительно выросли; за ними не поспевали даже крупные фонды, созданные в предшествующие годы, так как объем единичных сделок превысил 20 млрд. долларов.

Всего несколько примеров: объем сделки по покупке Alliance Boots (фармацевтика и розничная торговля) составил 20 млрд. долларов, Alltel (телекоммуникации) - 27,5 млрд. долларов, TXU (поставки электроэнергии) - 32 млрд. долларов.

В 2006 г. возможность того, что распространение клубных сделок в отношении целевых компанией кредитного выкупа может привести к ограничению конкуренции, привлекла внимание регуляторов США.

Фактические данные действительно давали пищу для размышлений: как заметил один журналист, в 2004-2006 гг. «средняя премия кредитных выкупов компаний стоимостью от 100 млн. долларов до 1 млрд. (типичный объем сделки, не предполагающей создания клуба) составляла 27,4%, а сделок стоимостью свыше 1 млрд. долларов (обычно требующих клубного участия) - всего 16,5%».

Это может быть простым отражение того структурного факта, что количество мегафирм кредитного выкупа невелико, а значит, конкуренция за очень крупные сделки не столь сильна, но М. Оффисер с коллегами обнаружили одно тревожное явление.

Используя выборку кредитных выкупов американских компаний, акции которых торгуются на фондовой бирже за 1984 - сентябрь 2007 г., авторы проанализировали ценообразование и характеристики сделок с участием двух и более фирм.

Стоимость этих клубных сделок была примерно на 10% ниже, чем стоимость акционерного капитала компании до подачи заявки фирмой. Если же сравнивать клубные и одиночные сделки кредитного выкупа, то вторые принесли на 40% более высокие премии, чем первые.

Поскольку такое поведение фирм кредитного выкупа ведет к снижению цены сделок, оно означает обман акционеров целевой компании.

Независимо от какого бы то ни было воздействия на ценообразование клубные сделки в отрасли кредитного выкупа играют те же самые роли (обмен информацией и подтверждение доверия), что и в отрасли венчурных инвестиций.

Один из примеров - опыт лондонской группы Lion Capital, образованной на базе европейского отделения Hicks Muse (американский фонд кредитного выкупа, некогда принадлежавший к высшему эшелону отрасли).

Она планировала сосредоточиться на средних по объему сделках кредитного выкупа в отрасли по производству потребительских товаров и в 2005 г. привлекла в свой первый фонд 280 млн. евро.

После неудачной попытки совместно с Blackstone приобрести компанию по производству алкогольных напитков группы объединили усилия еще раз и успешно приобрели компанию Orangina.

Группа Blackstone, объем фонда V которой составлял 21 млрд долларов, не нуждалась в деньгах Lion, но была заинтересована в ее знаниях о деятельности компаний сектора.

В то же время совместная работа с Blackstone способствовала укреплению репутации более молодой фирмы. Впрочем, значение синдицирования не ограничивается упрочением репутации участников совместного инвестирования.

У нас есть все основания ожидать, что синдикаты будут способствовать повышению результатов деятельности компании посредством расширения ее доступа к финансовым ресурсам и консультационным услугам.

Расширенная сеть облегчает доступ к специализированным сервис-провайдерам, таким как кадровые агентства или инвестиционные банки, возможные клиенты, партнеры или покупатели самой компании, а также к венчурным компаниям, которые могут выступить инвесторами в будущих кругах.

В упоминавшейся выше статье Я. Гохберг и соавт. рассматривают роль, которую играет сеть венчурных компаний в ее успехах. Авторы измеряют важность или генеральное положение каждого автора с точки зрения сети в целом.

Учитывая размеры фонда и конкурентную среду финансирования, исследователи приходят к выводу, что венчурные компании, обладающие лучшими сетями, добиваются значительно более высоких результатов использования средств фонда.

Дополнительные свидетельства в поддержку утверждения о том, что сети помогают венчурной компании расширить географию инвестиций, мы находим в результатах исследования О. Соренсона и Т. Стюарта. Авторы приходят к выводу, что географическая близость и социальные сети помогают определить инвестиционные предпочтения венчурной компании.

Новые фирмы или начинающие венчурные капиталисты, не располагающие сетью доверенных лиц, чаще всего будут вкладывать средства в расположенные по соседству компании, так как они должны в личном порядке отслеживать деятельность подопечных и делиться с ними советами.

Более опытные венчурные капиталисты (то есть обладающие более широкими сетями) и давно действующие в отрасли фирмы (которым точно так же посредством успешных инвестиций и участия в прошлом в совместных вложениях удалось создать собственные сети), как правило, инвестируют в территориально удаленные компании, особенно в тех случаях, если поблизости от них имеется офис участника синдиката, вместе с которым фирма уже вкладывала средства в ту или иную компанию.

Более высокой оказывается и вероятность венчурного инвестирования в том штате, где фирма имеет опыт вложения средств, даже если она планирует контролировать подопечную компанию из своего родного штата.

Таким образом, если власти того или иного американского штата намерены активизировать венчурную деятельность, их самая трудная задача будет состоять в том, чтобы привлечь в регион самую первую венчурную компанию.

Наличие у венчурной компании хорошей сети означает, что дополнительные преимущества получает и портфельная компания. Как установили Я. Гохберг и ее коллеги, следствием небольшого увеличения степени важности ведущего инвестора в отраслевой сети (его генерального положения) становится повышение вероятности выживания компании в следующем круге ее финансирования с 66,8 до 72,4%.

В данном случае возможность смещений представляется очевидной - венчурная компания с более развитой сетью имеет лучшие источники информации и изначально выбирает более лучшие компании.

Тем не менее авторы приходят к выводу, что венчурные компании с хорошо развитыми сетями демонстрируют более высокие результаты деятельности, прежде всего, потому, что они предоставляют своим портфельным компаниям услуги более высокого качества.

Возникает динамический процесс, в результате которого отрасль прямых инвестиций оказывается разделенной на несколько эшелонов.

Фирмы с более развитыми сетями, предпочитают сетевые взаимодействия со схожими участниками отрасли, вместо того чтобы взваливать на себя всю тяжесть руководства деятельностью портфельных компаний. Это еще одно подтверждение положения о том, что результаты определяются конкретной деятельностью.

Хорошие венчурные компании способны привлекать хорошие компании, поскольку сильные сети первых обеспечивают повышение вероятности успеха вторых, а значит, и собственного успеха фирм.

Тем самым мы вновь возвращаемся к теме доверия - компания, которую поддерживает фирма из высшего эшелона отрасли, имеет более высокие шансы на успех в силу уже сделанного выбора.