Поиск, подбор и оценка инвестиционных сделок

Вторая часть цикла прямого инвестирования - собственно вложение денежных средств. Во-первых, возникает вопрос о том, насколько трудной в действительности является эта часть процесса.

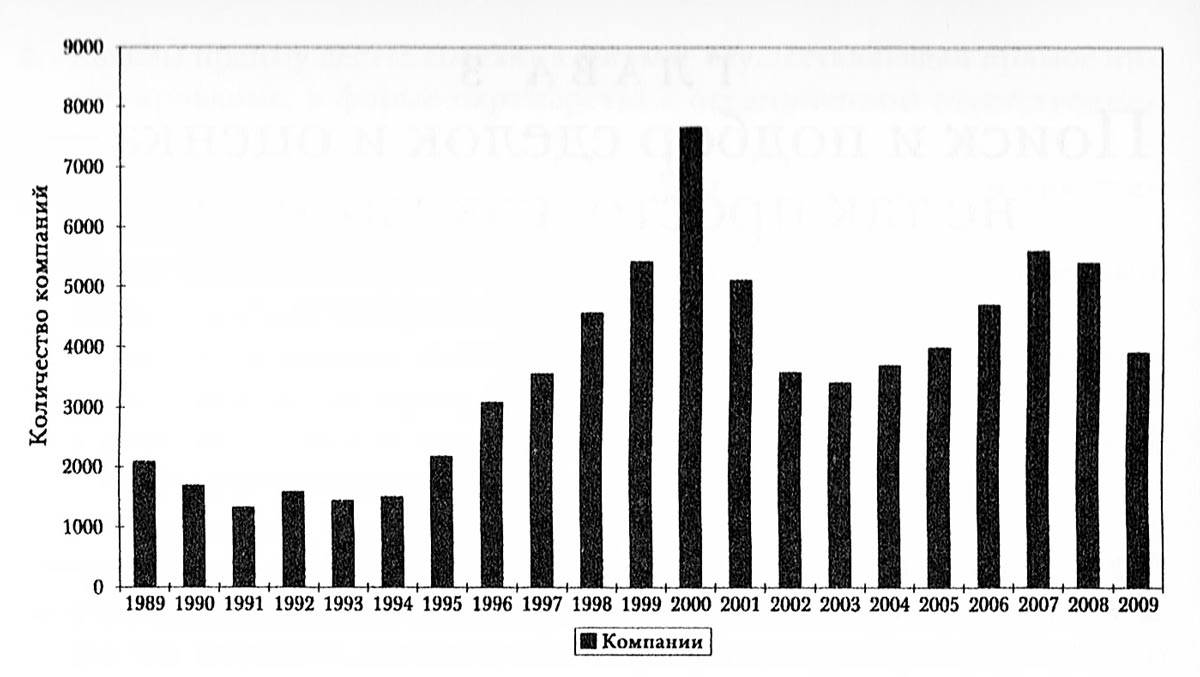

Согласно данным, представленным на рисунке, в течение последнего десятилетия только в США количество компаний, ежегодно получавших прямые инвестиции, в среднем превышало 4500.

К тому же в рассматриваемом периоде увеличился и средний объем инвестиций в расчете на компанию. Очевидно, что инвесторы находятся в поиске сделок, а предприниматели ищут себе инвесторов.

В отрасли венчурного капитала (ВК, VC) непрестанно циркулируют истории о «следующей многообещающей штуке», рожденной в гараже или в комнате студенческого общежития.

Да, действительно, до того как Джоэль Адамс, тогда работавший в Fostin Capital, инвестировал в Dell Computer первые 750 тыс. долларов, Майкл Делл собирал компьютеры в своей комнате в общежитии.

В 2000 г. эти инвестиции стоили уже 470 млн долларов. Intel, Apple, eBay, Compaq и Google - все они получали венчурное финансирование и со временем превратились в корпорации «самого большого калибра».

Насколько сложным может быть такое превращение?

Если коротко, то очень трудным. Компании Intel, Apple, eBay, Compaq и Google — все они входили в «антипортфельный» список фирмы Bessemer Venture Partners (BVP), в которой довелось работать одному из авторов этой книги.

У BVP была возможность инвестировать не только в перечисленные выше компании, но и в другие, включая PayPal, А123 Systems и Federal Express. Однако по тем или иным причинам партнеры BVP отказывали им в финансировании.

В случае с Google «антипортфельное» дело обстояло так:

Один из друзей Дэвида Коуэна [партнер в BVP] сдавал в аренду Сергею и Ларри [сооснователям Google] свой гараж. Он посоветовал Дэвиду внимательно присмотреться к этим двум талантливым стэнфордским студентам, работающим над новой поисковой системой.

Студенты? Поисковик? Дэвид вошел в антипортфельную историю своим вопросом: «Могу я уйти из твоего дома незаметно – так, чтобы не проходить мимо гаража?»

В случае с Federal Express партнеры BVP 7 раз отклоняли имевшуюся у них возможность. Шесть из них посторонний наблюдатель мог бы утверждать, что они были совершенно правы.

В этом и заключается основная трудность: вы можете б раз отвергнуть сделку, а на седьмой - допустите ошибку. Подбор сделок представляет собой динамичный процесс.

Перечень «тех, кто ушел» от той или иной известной венчурной компании еще раз привлекает внимание к проблеме оценки сделок.

Как быть с широко распространенными информационными пробелами (асимметрией)?

Насколько точной оказывается оценка перспектив предприятия?

Если сделка заключается на ранней стадии разработок, может случиться так, что члены команды, которые должны будут создавать продукт, даже незнакомы друг с другом, технология абсолютно новая, а о рынке ничего не известно.

Команда основателей должна быть оптимистичной по определению. С другой стороны, инвестор совсем не обязательно обладает таким же количеством информации или такой же верой в будущее проекта.

Эти асимметрии не ограничиваются исключительно сделками, осуществляемыми на ранних стадиях разработок. В сделках кредитного выкупа одна из основных трудностей заключается в определении степени «недомогания» целевой компании. В рамках корпоративной продажи подразделения родительская компания заинтересована в том, чтобы представить его будущее в розовых тонах.

Даже если она руководствуется благими намерениями, правильно определить будущую прибыльность подразделения как самостоятельной хозяйственной единицы очень трудно.

Менеджмент, будущие стимулы которого основываются на соответствии различным целевым показателям или их перевыполнении, может быть заинтересован в затягивании переговоров (тактика «мешка с песком») или сокрытии ожиданий.

Кому должен верить инвестор?

Фирма, осуществляющая прямое инвестирование, должна не только найти объект для сделки, но и оценить его, проанализировать фактические данные, неизвестные факторы и их способность повлиять на конечный результат. Для предпринимателя поиск инвестора не менее трудная задача.

К тому же инвестор должен предоставить контрагенту нечто большее, чем просто деньги, - здесь мы вновь сталкиваемся с вопросом о важнейшем значении деятельности инвестора и реальных различиях в ее конечных результатах.

Для того чтобы успешно найти будущую сделку, инвестор, осуществляющий прямые инвестиции, должен прийти к собственной точке зрения на отрасль, сектор или сферу деятельности и место в них компании. После этого ему необходимо инициировать диалог, который позволит узнать об убеждениях и страхах других сторон сделки.

Предприниматель же обязан честно донести до инвестора четкую и ясную информацию об областях неопределенности. Процесс может получить дополнительное ускорение, если предприниматель руководит другими успешными стартапами или уже знаком с фирмой, осуществляющей прямые инвестиции.

Ему необходимо изучить потенциальных инвесторов и найти подходящего: биотехнологический проект на ранней стадии разработок не должен обращаться за финансированием к инвесторам, осуществляющим вложения в проекты в сфере информационных технологий на более поздней стадии.

После изучения положения целевой компании и переговоров инвестор может выпустить предварительный договор (или в некоторых случаях письмо о намерениях), в котором предлагается сделка на основе учета интересов всех сторон.

Если за право заключить сделку соревнуются несколько фирм, у предпринимателя появляется счастливая возможность приобрести опыт выбора инвестора.

В этом процессе фирма, осуществляющая прямые инвестиции, попытается занять позицию, которая позволит ей выиграть борьбу за сделку, убедив управленческую команду в том, что она способна наилучшим образом осуществить транзакцию и/или обеспечить повышение стоимости компании.

В одних случаях условием выигрыша сделки становится управление аукционом или синдикатом инвесторов, в других - различными объемами капитала и уровнями экспертных знаний.

Наконец, уже заключенная сделка может потребовать дополнительного финансирования (особенно в отрасли венчурного капитала). Все эти вопросы рассматриваются нами в данной главе с «обеих сторон стола» - со стороны инвестора и со стороны предпринимателя.

Здесь мы продолжаем рассмотрение тем, впервые затронутых ранее, — проблем неликвидности, информационных пробелов (асимметрии) и важности практического руководства. Не все эти вопросы могут быть заранее «прописаны», так как в данном случае мы имеем дело с долгосрочными отношениями, участники которых сталкиваются с многочисленными неопределенностями.

Необходимо соблюдать прозрачность и проявлять партнерское поведение, поскольку сторонам приходится иметь дело со значительной информационной асимметрией, особенно в процессе тщательной проверки, когда инвестирующая команда изучает компанию перед принятием решения о вложениях и их цене. Наконец, часть неопределенности и, как это ни парадоксально, ценности процесса проистекает из деятельности инвестора и руководства с его стороны.

Один весьма уважаемый венчурный капиталист как-то заметил: «Я никогда не увольнял руководителя компании слишком рано».

Могут быть изменены и состав управленческой команды, и целевые рынки, и технологии. В отрасли кредитных выкупов компания может избавиться от того или иного подразделения, обновить товарную линию или набрать новую управленческую команду.

В процессе тщательной проверки инвесторы не только определяют текущее состояние перспективной сделки, но и оценивают возможности внесения изменений.

В большинстве случае основатели компании идут на сделку с фирмой, осуществляющей прямые инвестиции, потому что инвесторы демонстрируют свою готовность к действиям, позволяющим создать новую стоимость. В противном случае учредители обратились бы в банк за ссудой, сохраняя компанию в своей собственности.

Инвесторы, осуществляющие прямые инвестиции, приходят на своих условиях, - консультации, руководство, вмешательство в дела, - но это условия повышения стоимости компании.

Отчасти этим и определяется важнейшее значение выбора правильного инвестора (и компании): различные специалисты обладают разными навыками и придерживаются специфических подходов. Именно поэтому воздействие отдельного инвестора или фирмы на конечные результаты компании будет отличаться от воздействия другого инвестора или фирмы.

Мы начинаем с рассмотрения вопроса о том, как фирмы, осуществляющие прямые инвестиции, находят сделки, а предприниматели-инвесторов. Затем мы изучаем процесс тщательной проверки, посредством которой инвесторы определяют, действительно ли они готовы пойти на найденную ранее сделку.

Далее рассматривается внутренний для фирм процесс принятия решений о новых сделках и последующем финансировании (для отрасли венчурного капитала). Наконец, если фирма приняла решение о целесообразности заключения сделки, она должна будет вступить в борьбу за ее осуществление и выиграть сделку.