Подъемы и спады отрасли прямого инвестирования

Подъемы и спады издавна являются частью ландшафта, образуемого венчурным капиталом и кредитными выкупами. Во многих отношениях циклическое развитие может рассматриваться и как определяющий элемент ландшафта прямых инвестиций.

Далее мы попытаемся дать читателям представление о причинах и последствиях этих циклов, а также о надлежащих действиях в ответ на происходящие изменения.

Говоря кратко и по существу, конец 1960-х гг., начало 1980-х гг. и конец 1990-х гг. были в США периодами бумов венчурного капитала. «Круги» от последнего из них разошлись по всему миру.

Каждый из подъемов характеризовался резким увеличением количества создаваемых фондов, сопровождавшимся появлением новых венчурных фондов и всплеском активности в финансовой деятельности.

За каждым из бумов следовала болезненная коррекция, выражавшаяся в быстром и значительном сокращении уровня финансирования, провалах многочисленных фирм и прогнозах о неизбежном скором закате венчурной отрасли.

Относительно недавно начался рост на венчурных рынках Китая и Индии. Исходя из американского опыта, мы можем предположить, что за ним неизбежно последует и процесс корректировки.

Аналогичные процессы происходят и в секторе кредитных выкупов. Но здесь имеют место гораздо более высокие ставки, обусловленные размерами фондов.

В 1980-е гг. наблюдалось резкое повышение активности транзакционной деятельности и увеличение объемов сделок в США и Западной Европе (особенно в Великобритании); в середине 2000-х гг. мы были свидетелями взрыва активности во всем мире.

Вслед за ними последовали неприятные неуклюжие корректировки, движимые и экономическим спадом, и пришедшим осознанием степени перегрева рынка.

Противоречивое наследие большинства недавних бумов в секторе кредитного выкупа лучше всего, вероятно, отражено в истории существующей более ста лет компании по производству матрацев Simmons Mattress из штата Висконсин. На протяжении двадцати лет она переходила от одной группы прямых инвестиций к другой.

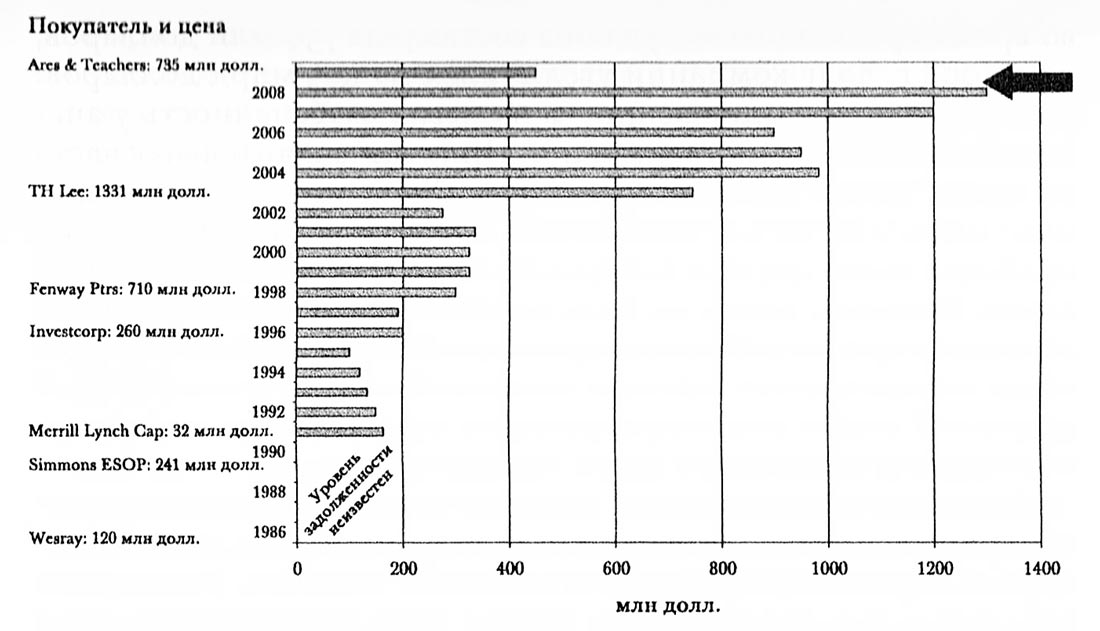

Первоначально в 1986 г. Simmons была приобретена Wesray, которая продала ее сотрудникам компании в 1989 г. В 1991 г. изготовитель матрацев был куплен (со значительной скидкой) Merrill Lynch Capital Partners, после чего в 1996 г. он был перепродан Investcorp, а в 1998 г. перешел к Fenway Partners.

Интересно, что переход от одного владельца к другому сопровождался выходом фирмы на все более высокие уровни задолженности, как показано на рисунке ниже.

Владельцы изготовителя матрацев Simmons и его долговая нагрузка.

Владельцы изготовителя матрацев Simmons и его долговая нагрузка.

Новый импульс к движению задолженности по спирали вверх Simmons получила после 2003 г., когда компания перешла от Fenway к ТН Lee за 1,1 млрд. долларов, из которых 327 млн. приходилось на акционерный капитал и остаток долга.

В последующие годы в деятельности Simmons встречались промахи, она получала новые и новые удары со стороны конкурентов и рынка, и ее долговая нагрузка устойчиво росла. Если во время кредитного выкупа она составляла 750 млн. долларов, то к 2008 г. долг компании увеличился до 1,25 млрд. долларов.

Данный уровень задолженности вызывал озабоченность у аналитиков еще во время транзакции. При этом значительная часть заемных средств «ушла» собственнику Simmons: за время владения компанией ТН Lee согласовала выплату особых дивидендов на общую сумму 375 млн. долларов и комиссии еще на 30 млн. долларов.

Хотя в то время ни одна из этих сделок не рассматривалась как что-то необычное, при наступлении экономического спада оказалось, что Simmons не способна справиться с новым ударом. В 2008 г. после прекращения производства и сокращения персонала заявила о своем банкротстве.

Довольно часто периоды подъема рассматривались просто как времена подрыва инвестиционной дисциплины, но для венчурной отрасли пузырь доткомов не имел аналогов.

В это время венчурные капиталисты были готовы взяться за осуществление любых идей, независимо от того, насколько опасными они казались, не обращая на отсутствие у них сколько-нибудь надежной экономической основы.

Давайте продавать через интернет большие упаковки кормов для животных со скидкой к розничным ценам и предложим бесплатную доставку!

Давайте предложим на Манхэттене бесплатную доставку книг, продуктов питания и компакт-дисков в течение часа - снова бесплатно! Казалось, что предприниматели поставили перед собой задачу максимально быстро выбросить на ветер как можно больше венчурных денег.

Вероятно апофеозом, выражавшим суть тех времен, стала история Pixelon. Предполагалось, что эта новая компания предложит технологию, позволяющую доносить высококачественное видеоизображение до компьютерных мониторов. Заинтересованные стороны быстро создали партнерство с участием целого ряда доткомовских игроков, которое привлекло внимание и венчурных капиталистов.

Технология Pixelon пришлась по душе инвесторам, специализировавшимся на вложениях на ранней стадии разработок. Поддержки с их стороны оказалось достаточно, чтобы убедить Advanced Equities, самозваный «инвестиционный банк венчурного капитала», выделить на финансирование нового предприятия 31 млн. долларов.

Фирма быстро потратила 12 млн. долларов - правильно, вы угадали - на проведение приема в честь начала своей деятельности.

Не просто приема: вечеринка на выходные в Лас-Вегасе в гостинично-развлекательном комплексе MGM Grand с выступлениями созвездия артистов, включая группу The Who, кантри-трио Dixie Chicks и Тони Бенетта. (Устроителям удалось немного сэкономить, убедив самых доверчивых звезд получить в качестве гонорара за выступление акции Pixelon.)

Шумиха вокруг приема принесла неожиданные результаты.

Выяснилось, что основатель фирмы Майкл Фенне в действительности был Дэвидом Стенли, мошенником из Западной Вирджинии. Десять лет назад он назанимал денег у прихожан баптистской церкви своего отца и с тех пор находился в бегах. Стенли был надолго отправлен за решетку. Само собой разумеется, для акционеров Pixelon эта история закончилось совсем не на счастливой ноте.

Сначала рассмотрим природу подъемов и спадов в отрасли прямых инвестиций. Мы делаем акцент на различиях в движущих силах циклов: в то время как венчурное инвестирование, как представляется, растет вслед за ростом публичных рынков, прежде всего, рынка новых ценных бумаг, рынок кредитных выкупов откликается в первую очередь на изменения в доступности заемного капитала.

Внешне же цикл и в том, и в другом случае выглядит одинаково - повышение нормы инвестиций, более высокие оценки и (во многих случаях) снизившиеся стандарты инвестирования в совокупности с упрощенным привлечением средств.

Далее мы рассматриваем простую структурную основу, позволяющую достичь понимания природы циклов. Используя давно известные понятия предложения и спроса, мы показываем, как эти инструменты позволяют зафиксировать периоды роста и падения доходов от прямых инвестиций, обусловленных активизацией деятельности.

Кроме того, они способны объяснить нашу склонность к переоценке и недооценке повышения стоимости прямых инвестиций относительно существующих возможностей.

В конце проанализируем последствия рассматриваемых циклов. Мы обсуждаем вопрос о том, как инвесторы, осуществляющие прямые инвестиции, и предприниматели, которых они поддерживают, должны вносить коррективы в свои стратегии в ответ на циклические изменения.

Кроме того, мы рассматриваем последствия циклов для представителей органов государственной власти и всех тех, кто участвует в формировании государственной политики.