Выход из инвестиций и распределение прибыли, достижение ликвидности

Конечная цель управления - создание достаточной стоимости компании с тем, чтобы инвесторы могли выйти из своих проектов.

Выход из инвестиций - решающий шаг в цикле прямого инвестирования и создания стоимости, поскольку без выхода из инвестиций не будет и прибыли. Фирма, которая слишком долго не получает прибыли, не сможет привлечь другой фонд.

Конец - это начало. «Мы должны входить [в сделку], предвидя выход из нее», - отметил Аллан Джиллеспай из CDC Capital Partners, предшественницы сегодняшней Actis.

Выход из инвестиций может происходить по-разному. Компания может разместить акции на бирже (первичное размещение акций, или IPO), быть приобретена другой компанией или другой фирмой, осуществляющей прямое инвестирование, выкупить акции инвесторов или закрыться.

Некоторые из этих стратегий выхода могут не принести прибыли инвесторам, но все они важны, поскольку иногда самая большая прибыль - это просто высвобождение ресурсов для инвестирования в более перспективный бизнес.

Выход из бизнеса - это одна из тех безумных ситуаций в сфере прямого инвестирования, где сталкиваются интересы различных сторон.

Во-первых, компания должна быть готова к выходу из нее инвесторов, обладать достаточной ценностью, чтобы привлечь новых инвесторов, или быть способной существовать независимо на рынках публичного капитала.

Бывает, что компании выходят на фондовый рынок слишком рано, как, например, на волне моментного безрассудства во время надувания интернет-пузыря, или в результате быстрого выхода из сделок кредитного выкупа (LBO).

Однако, как правило, выход происходит тогда, когда долгая работа по созданию стоимости непубличной компании завершена. Но должна быть и дорога к выходу.

«Компании покупаются, а не продаются» - гласит поговорка. Кто-то должен захотеть купить ее; или, в случае с IPO, рынки должны быть готовы принять новую компанию. Таким образом, предложение должно поддерживаться спросом.

Внутренние потребности фирмы, осуществляющей прямое инвестирование, также могут повлиять на выход из бизнеса. Если инвестиционной фирме надо создать ликвидность, чтобы вложить средства в новый фонд, компанию могут «вытолкать за дверь» еще на ранней стадии развития и, таким образом, по более низкой цене, чем она бы могла получить.

Трения могут возникнуть между различными фирмами в совете директоров одной и той же компании: одни могут захотеть принять предложение о продаже на ранних этапах по более низкой цене просто для того, чтобы получить какую-то прибыль, в то время как другие могут настаивать на том, чтобы подождать предложения более высокой цены в будущем.

Бывают случаи, когда одни хотят закрыть компанию, а другие стремятся во что бы то ни стало сохранить ее на плаву и готовы идти ва-банк.

Во время IPO выбор биржевой площадки, на которой будут размещаться акции, может создать разногласия между руководством и инвесторами, или инвесторами и простыми партнерами, которые могут не захотеть, чтобы акции обращались на малоизвестной или волатильной бирже.

И наконец, еще один напряженный момент выхода связан с простыми партнерами, у которых могут быть свои предпочтения относительно сроков выхода и формы, в которой они получат свои выплаты.

Пример Warburg Pincus

Интересные задачи возникли, когда Warburg Pincus в 2007 г. решила выйти из EMGS, норвежской компании, занимающейся разведкой нефти. EMGS была в какой-то степени гибридом, поскольку она разработала технологию (по сути, заключающуюся в использовании радара для обнаружения местоположения и объемов нефти под толщей воды и скальной породы в морских месторождениях), но использовала ее, чтобы проводить исследования для традиционной нефтяной отрасли, которая неохотно перенимала новые технологии.

Запасы нефти в то время были популярной темой! EMGS добилась существенных успехов за три года после инвестиций Warburg Pincus, и ей нужно было инвестировать в новое оборудование, которое можно было профинансировать либо за счет дополнительных средств от Warburg Pincus, её основного собственника, либо за счет публичного размещения акций.

Факт обращения акций на бирже был бы благоприятен для молодой компании, и ликвидность привлекала Warburg Pincus, хотя фирма и сохранила бы большинство в акционерном капитале.

Самым главным вопросом оказался выбор биржевой площадки. Нью-йоркские биржи, характеризующиеся наивысшей ликвидностью и имеющие опытнейших аналитиков, возможно, смогли бы обеспечить самую выгодную цену для компании. Не в пользу Нью-Йорка говорили затраты, связанные с процессом листинга и текущим контролем над выполнением правил торговли.

Норвежская биржа была печально известна своей цикличностью, поскольку в ее списках преобладали нефтяные компании. Она была не такой ликвидной, как биржа в Нью-Йорке, у нее было меньше технических аналитиков, которые могли объяснить нюансы бизнеса EMGS, и у Warburg Pincus там было меньше контактов.

Однако руководители EMGS были норвежцами. Они не хотели переезжать в Нью-Йорк и лишиться привилегии разместить акции на домашнем рынке. Поскольку Warburg Pincus сохраняла крупную долю в компании и ей было необходимо удержать в компании руководителей, она вывела EMGS на норвежскую биржу (Bors).

Пример Alnara Pharmaceuticals

Пример Alnara Pharmaceuticals демонстрирует динамику вокруг приобретения финансируемой венчурным капиталом медико-биологической компании.

В 2010 г., всего через два года после основания Alnara, Eli Lilly купила компанию за 180 млн. долларов и должна была заплатить еще 200 млн. долларов при условии достижения некоторых целевых показателей.

Такие положения известны как «дополнительное вознаграждение» (“earn-outs”).

Венчурные инвесторы Alnara вложили в компанию всего 55 млн. долларов (небольшая сумма для медико-биологической компании), эти деньги были потрачены на вывод на рынок липротамазы (liprotamase), лекарства, разработанного предыдущей финансируемой венчурным капиталом компанией, которая разместила акции на бирже, но затем потерпела неудачу.

Липротамазу использовали для лечения симптомов, характерных для муковисцидоза: при этой болезни организм пациента не может перерабатывать жиры, протеины и углеводы, в результате чего люди страдают от нарушения питания.

Лекарство успешно проходило испытания в FDA, и ожидалось, что оно будет одобрено в начале 2011 г. Alnara считала, что небольшой целевой рынок может быть завоеван при помощи нишевых специалистов по продажам, однако затем узнала, что лекарство можно было использовать и для лечения других заболеваний, включая диабет и рак поджелудочной железы.

Маленькая компания не смогла бы работать на таких крупных рынках без партнера; специалисты по продажам Eli Lilly были идеальны для вывода липротамазы на ее новый целевой рынок. Для Lilly покупка Alnara была еще одной возможностью проведения НИОКР.

Выход из инвестиций решает проблему неликвидности непубличного капитала. Как и почти во всем, что касается прямого инвестирования, выбор вариантов выхода, как в плане метода, так и в плане сроков, зависит от нескольких человек, интересы которых в целом совпадают с интересами руководства.

Хотя интересы и могут расходиться, портфель ценных бумаг, описанный в предыдущих главах, смягчает эту проблему. Интересы простых партнеров и полных партнеров тоже могут не совпадать. Разрешение этих вопросов требует еще более тесных партнерских отношений.

Информационная асимметрия и/или информационные разрывы означают, что продающая или размещающая акции сторона обычно обладает более обширной информацией, чем покупатель, будь то приобретающая компания или организации, покупающие акции на IPO. Во многих исследованиях рассматриваются последствия таких различий.

Цикл, в котором находится рынок, определяет, возможно ли вообще первичное размещение акций. Наконец, и здесь играют свою роль свидетельства достижений, которые помогают оценить компанию в глазах рынка или покупателя и даже повысить ее шансы на успех в долгосрочной перспективе.

- Когда компания считается готовой?

- Как инвесторы решают, продать ли компанию или вывести ее на биржу?

- Какую роль играет в этом решении предприниматель?

- Какое влияние оказывает инвестор?

Затем мы рассматриваем различные уже представленные методы выхода и описываем практическую механику процесса. И наконец, мы рассматриваем выход, а скорее, прибыль от выхода с точки зрения простых партнеров, учитывая сложности распределения акций и трудности с денежными средствами.

Когда полные партнеры фонда прямых инвестиций оценивают свои портфельные компании, они неизменно учитывают срок до получения ликвидности и какую форму оно примет.

Некоторые предложения о приобретении сваливаются как снег на голову; некоторые закрытия случаются неожиданно в ответ на недостигнутый рубежный показатель или технологические трудности.

Однако в большинстве случаев для выхода из инвестиций требуется много работы, сначала для того, чтобы создать такую возможность, а затем для того, чтобы убедить других инвесторов и руководство принять ее.

Многие факторы - то, как идут дела у компании, состояние рынков публичного капитала, перспективы сектора и внутренние условия в самой фирме, осуществляющей прямое инвестирование, - влияют на решение о выходе и о том, каким образом он произойдет.

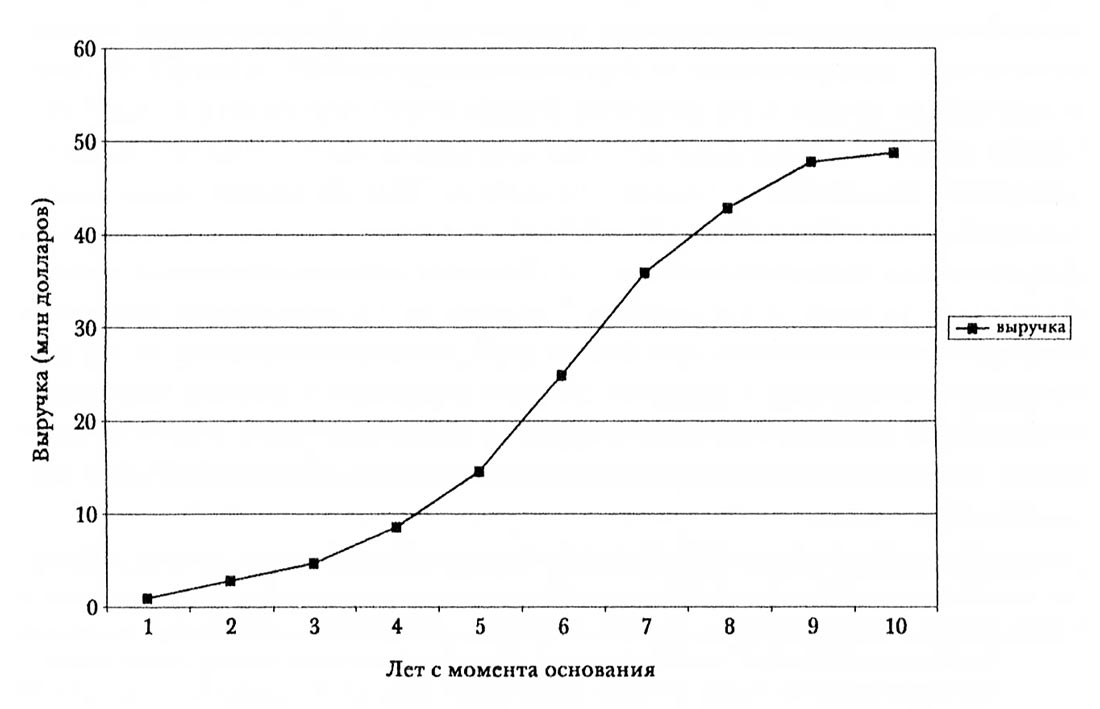

Успехи компании играют существенную роль в этом решении. Компании наращивают стоимость через конкретные шаги, поднимаясь по кривой роста, которая похожа на ту, которая представлена на рисунке ниже.

В конечном итоге они достигают точки, на которой прибыль за счет дополнительного времени при текущих инвесторах перестает расти; или, как говорят Дуглас Каммминг и Джеффри Макинтош, «когда прогнозная маржинальная стоимость, растущая за счет инвестиций венчурных инвесторов, на любом интервале измерения меньше, чем прогнозные затраты на эти инвестиции».

При условии что все инвесторы в совете директоров согласны с этой оценкой, они решают, каким способом лучше всего выйти из бизнеса:

- IPO;

- слияние или поглощение (часто называются слияния и поглощения, хотя слияния, ситуации, когда две компании объединяют свои акции и выпускают единые акции новой компании, случаются намного реже, чем поглощения, при которых приобретающая компания полностью поглощает приобретение и платит другой компании за ее акции своими собственными акциями или денежными средствами);

- частичный выход через дивиденды;

- вторичная продажа или закрытие.

Если мнения расходятся, инвесторы могут попытаться прибегнуть к убеждению; некоторые могут продать свои акции другим инвесторам или использовать специальные права голоса, которые дают им предварительные соглашения.

Однако в дальнейших рассуждениях мы исходим из того, что совет директоров согласен на выход, и просто рассматриваем последствия каждого метода, который может использоваться.