Дивиденды прямых инвестиций

На биржевых площадках дивиденды часто ассоциируются с привилегированными акциями. В сфере прямых инвестиций дивиденды играют другую роль.

В случае с венчурным капиталом дивидендов обычно стараются избегать или значительно откладывать их выплаты на будущее, поскольку венчурные капиталисты ориентированы на прирост капитала - на самом деле, вознаграждение за успех может даже не уплачиваться по доходам, полученным за счет дивидендов.

Более того, дивиденды могут ограничить способность растущей компании привлекать капитал, поскольку потенциальные инвесторы могут задать вопрос: почему компания возвращает денежные средства своим акционерам, когда они им нужны для роста?

И наконец, дивиденды создают асимметрию в вознаграждении держателей привилегированных акций (инвесторов) и держателей обыкновенных акций (обычно основателей, руководства и ключевых сотрудников), что, в свою очередь, приводит к рассогласованию стимулов между инвестором и компанией.

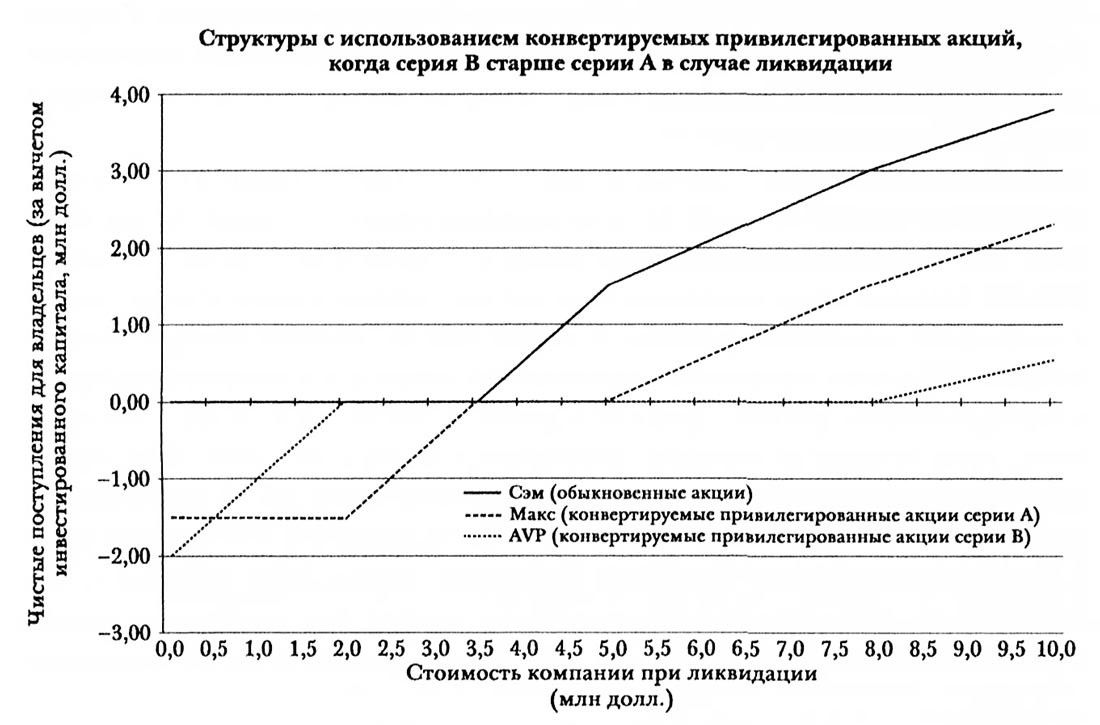

Структура с использованием конвертируемых привилегированных акций, когда серия В старше серии А.

Структура с использованием конвертируемых привилегированных акций, когда серия В старше серии А.

Чтобы привлечь определенные классы инвесторов, которые желают получать высокие доходы, крупные публичные компании часто выпускают привилегированные акции с высокими дивидендами и правом преимущественных выплат по сравнению с дивидендами по обыкновенным акциям.

Таким же образом дивиденды появляются в определенных классах привилегированных акций, используемых в структурах выкупов и сделках с капиталом роста, чтобы привлечь инвесторов, которые хотят получать дивиденды.

Эта практика может позволить компании продавать акции по более высокой цене, чем в противном случае, поскольку инвестор, который хочет получать дивиденды, готов заплатить больше.

Например Securicor Wireless Networks (SWN), производитель телекоммуникационного оборудования, первоначально финансируемый Bessemer Venture Partners (BVP) и Securicor, Ltd., крупной публичной сервисной компанией с небольшой доходностью, продала привилегированные акции с обязательным выкупом серии А и серии В в пакете с обыкновенными акциями одновременно Securicor и BVP соответственно.

Единственной разницей между серией А и серией В была дивидендная политика: по акциям Securicor серии А выплачивался текущий дивиденд, а по акциям BVP серии В - нет. Хотя цена акции в обеих сериях была одинаковой, BVP получила больше прав в плане мест в совете директоров и контроля над будущим финансированием в обмен на отказ от дивидендов.

В других обстоятельствах акции, приносящие дивидендную доходность, были бы проданы по более высокой цене. Такая схема была применена потому, что Securicor была скорее стратегическим, чем финансовым, инвестором. Учитывая невысокую рентабельность, внутренняя политика Securicor запрещала инвестиции, которые не приносили бы никакого текущего дохода.

В сделках выкупа дивиденды часто представлены уплачиваемыми в натуральной форме дивидендами, особенно на рынках, где финансирование легко доступно, как в 2006-2007 гг. Такие дивиденды выплачиваются не денежными средствами, а в форме дополнительного количества привилегированных акций.

Обычно привилегированные акции с выплачиваемыми в натуральной форме дивидендами используются на мезонинном, или среднем, уровне финансирования выкупа.

Мезонинный уровень является старшим по отношению к уровню основного акционерного капитала, но младшим по отношению к банковском долгу (отсюда понятие «среднего уровня», поскольку он заполняет пространство между банковским долгом и рискованным собственным капиталом).

Поскольку мезонинный уровень подразумевает больше риска, чем банковский долг, инвесторы на этом уровне требуют более высокой доходности капитала, которая зарабатывается представленными им акциями и часто дополняется дивидендами.

Форма доли акционерного капитала в такой мезонинной бумаге зависит от самой бумаги. Если это конвертируемые привилегированные акции, доля акционерного капитала представлена обыкновенными акциями, в которые они могут быть конвертированы.

Если это привилегированные акции с обязательным выкупом, доля акционерного капитала может принимать форму варрантов или обыкновенных акций, которые покупаются в тот же самый момент.

Некоторые мезонинные ценные бумаги имеют форму долга с процентами, которые уплачиваются путем выпуска дополнительного долга (долговая ценная бумага с выплатами в натуральной форме); собственный капитал представлен варрантами на покупку дешевых обыкновенных акций.

Компания часто выбирает уплачиваемые в натуральной форме дивиденды, а не денежные дивиденды, поскольку денежные потоки компании используются прежде всего для погашения банковского долга.

В какой-то мере уплачиваемые в натуральной форме дивиденды на мезонинном уровне действуют и как увеличение дохода для держателей акций, и как стимул для руководства компании как можно скорее выкупить мезонинные уровни.

Это происходит потому, что выплачиваемые в натуральной форме дивиденды могут со временем значительно увеличить стоимость акции, к которой они привязаны.

Далее, когда будем обсуждать ценные бумаги, используемые в выкупах, мы приведем пример акций с выплачиваемыми в натуральной форме дивидендами.

Инвесторы в сделках кредитного выкупа нередко используют однократные специальные дивиденды, чтобы получить быстрый доход на капитал и увеличить свои доходы.

Когда у компании, приобретенной через сделку кредитного выкупа, хорошо идут дела - она выплачивает долг, приобретенный во время первой покупки, а стоимость предприятия растет - у инвесторов есть вариант рефинансировать весь или часть долга. При росте денежных потоков и стоимости активов новый долг становится дешевле и компания может занимать больше.

В таких обстоятельствах инвесторы могут решить, что компания должна увеличить уровень заимствований, а затем использовать дополнительные денежные средства, чтобы выплатить разовые дивиденды инвесторам в собственный капитал.

Таким образом они возвращают часть своего инвестированного капитала, одновременно сохраняя свои акции в компании.

Рефинансирование и выплата дивидендов (в условиях выкупа это называет рекапитализацией - не путать с рекапитализацией венчурного капитала, которая случается реже) имеют два недостатка:

- риски компании возрастают, поскольку она увеличивает свою задолженность, что делает ее инвестиции более рискованными, чем до рекапитализации;

- доходность в виде дивидендов может облагаться налогом по более высоким ставкам, чем доход в форме прироста капитала.

Недостатки в плане налогообложения можно разрешить с помощью изобретательного структурирования, если инвесторы ожидают, что они смогут рекапитализировать компанию.

Когда Арах купила Xerium, поставщика расходных материалов для бумажного производства, с очень высокими денежными потоками, инвесторы выпустили для самих себя обыкновенные акции и составили соглашение, согласно которому они занимали компании деньги в дополнение к покупке акций за небольшие деньги (структура, очень похожая на структуру с привилегированными акциями с обязательным выкупом и дешевыми обыкновенными акциями, которую мы обсудили ранее).

Руководство также могло купить обыкновенные акции за небольшие деньги, усилив, таким образом, стимулирующую функцию обыкновенных акций руководства.

Когда Арах позднее рекапитализировала компанию с помощью дополнительного (и более дешевого) долга, партнеры вернули себе капитал, выплатив акционерный заем и получив необлагаемую налогом прибыль на капитал.

Конечно же, инвесторы должны были получить согласие держателей старших долговых обязательств, чтобы иметь право выплатить очень сильно субординированный долг акционеров.

Такая сделка увеличивает риски для компании. В связи с этим руководство обычно недолюбливает рекапитализацию в условиях выкупа, поскольку компания не только увеличивает свою задолженность, но и несет дополнительные затраты на выпуск дополнительного долга.

Если рекапитализации слишком масштабны или проводятся слишком часто, это может привести к рассогласованию стимулов.