Экзотические ценные бумаги («имбирные»)

Но зачем останавливаться на многократных ликвидационных преимуществах? Инициативный инвестор может встроить многократные ликвидационные преимущества с правом участия, чтобы создать ряд эффектов с учетом условий на рынке.

Ценные бумаги, которые имеют базовую структуру с рядом условий, часто называются «имбирными».

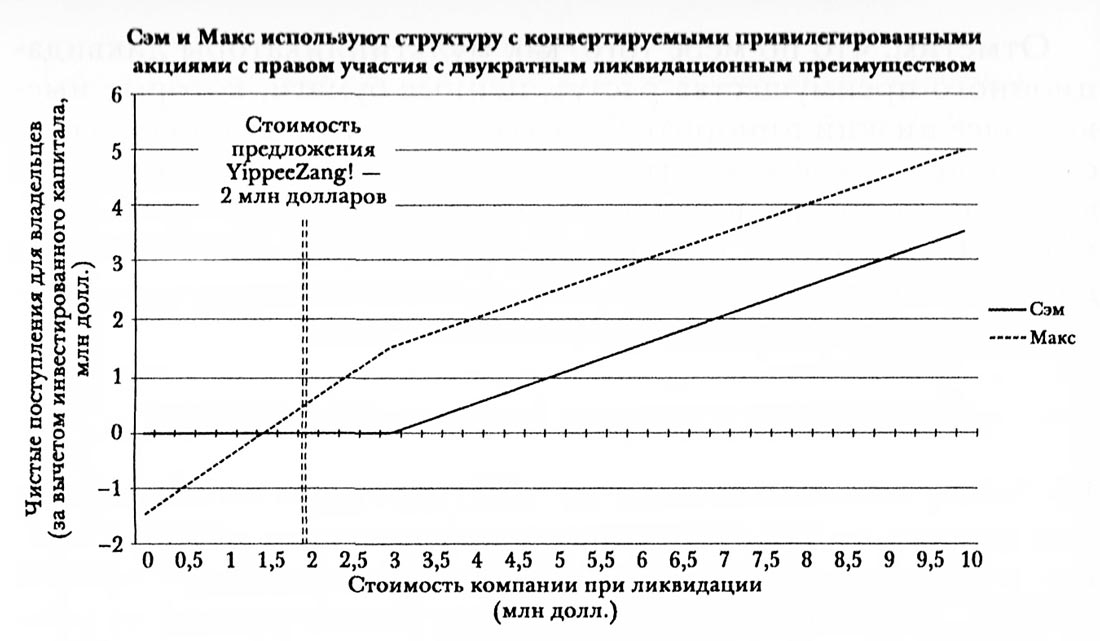

Если бы Макс настоял на конвертируемых привилегированных акциях с правом участия с двукратными ликвидационным преимуществом, он бы не только получил 2 млн. долларов от продажи компании YippeeZang!, но, если бы компания была продана больше чем за 2 млн. долларов, и участвовал бы в доходах, превышавших его двукратное ликвидационное преимущество, соответствующее 3 млн. долларам (2x1,5 млн. долларов = 3 млн. долларов), поскольку наверстывания со стороны Сэма не было бы предусмотрено.

На рисунке ниже представлена кривая чистых выплат для этого типа ценных бумаг.

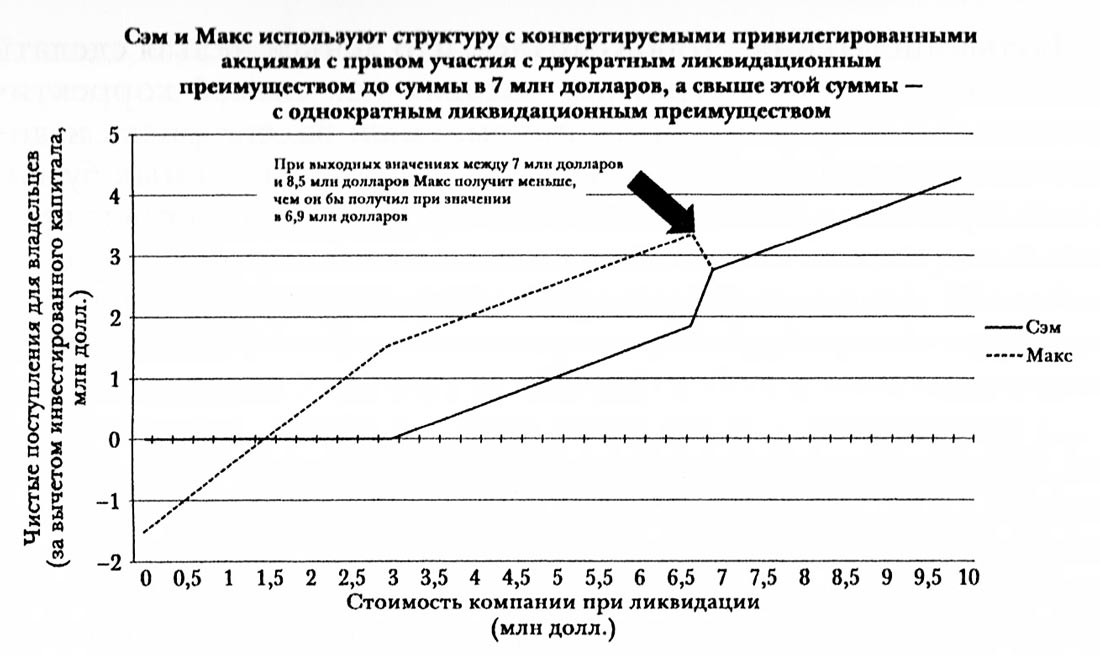

Условия можно не только объединять. Некоторые условия могут быть активными только при определенных обстоятельствах. Например, Макс мог настоять на конвертируемых привилегированных акциях с правом участия с двукратным ликвидационным преимуществом, которое вступало бы в силу при стоимости на выходе до 7 млн. долларов.

После этого значения ценные бумаги вновь вернулись бы к структуре с конвертируемыми привилегированными акциями с правом участия со стандартным ликвидационным преимуществом.

Такая ценная бумага может появиться в результате переговоров, когда Макс считает, что инвестиции характеризуются высоким риском и имеют сравнительно низкий потенциал (например, менее 7 млн. долларов), а Сэм считает, что инвестиции, скорее всего, принесут хороший доход, как показано на рисунке ниже.

График чистых выплат для меняющегося ликвидационного преимущества.

График чистых выплат для меняющегося ликвидационного преимущества.

В таких обстоятельствах Сэм может согласиться на дорогие «имбирные» условия в обмен на более значительную долю в обыкновенных акциях, что хорошо окупится если, как он надеется, компания будет стоить гораздо больше 7 млн. долларов.

Проблема с такими ценными бумагами, подразумевающими определенные условия (в этом случае ценная бумага зависит от поступлений при ликвидации компании), заключается в том, что они создают отклонения в графиках выплат.

Заметьте, что на рисунке выше (График чистых выплат для меняющегося ликвидационного преимущества) для случая с выходными значениями между 7 млн. и 8,5 млн. долларов Макс получил бы меньше, чем при значениях чуть ниже 7 млн. долларов.

Макс бы согласился на это, если бы считал такую ситуацию маловероятной - что у компании либо будет низкая стоимость на выходе, в случае чего его интересы защищало бы двукратное ликвидационное преимущество, или очень высокая, и в этом случае он был бы счастлив разделить прибыль с Сэмом.

Структуры с привилегированными акциями не только используются для оценки сделок, но и непосредственно влияют на стимулы для сторон.

Заметьте, что в наших примерах использование конвертируемых привилегированных акций с правом участия с двукратным ликвидационным преимуществом означает, что Сэм получит свой первый 1 млн. долларов, только когда стоимость на выходе достигнет 5 млн. долларов, в то время как при использовании структуры с конвертируемыми привилегированными акциями Сэм получит свой первый 1 млн. долларов, когда компания будет продана за 2,5 млн. долларов.

А Макс может инвестировать в компанию Сэма, ориентируясь на потенциал роста и используя эту структуру, - конвертируемые привилегированные акции с правом участия с двукратным ликвидационным преимуществом, - чтобы стимулировать Сэма добиться более высокой стоимости на выходе.

Возможно также, что Макс просто очень неохотно идет на риск или очень скептически относится к вероятности успеха Сэма и использует это условие, чтобы защитить себя от низкой стоимости на выходе.

И наконец, Сэм может просто соглашаться на какие-то условия для своей выгоды, пытаясь получить большую долю в экономической выгоде при росте цены в обмен на предоставления значительной защиты в случае снижения стоимости.

Можно представить ситуацию, при которой Макс предлагает Сэму 1,5 млн. долларов в обмен на две трети обыкновенных акций в компании; однако Сэм, будучи уверенным в своем проекте, предлагает Максу более выгодные условия в случае снижения стоимости в обмен на половину, а не треть акций при росте стоимости.

Большинство инвесторов считает, что деньги нельзя сделать на условиях, и рассматривают условия как способ корректировки цены, чтобы получить приемлемый баланс риска и доходности для обеих сторон.

Несомненно, типы ценных бумаг, рассмотренные здесь, позволяют не только скорректировать цену, определив, кто что получает в зависимости от цены и условий при продаже или ликвидации компании, но и делать промежуточные корректировки в зависимости от того, как идут дела у компании и как складывается ситуация на рынке.

Уравнивание интересов: доля руководства

Поскольку акционерный капитал руководства компании почти всегда представлен обыкновенными акциями или опционами на обыкновенные акции, структура, которая дает меньше шансов на получение высокого дохода по ним, если используются высокие ликвидационные мультипликаторы, создает проблемы с точки зрения поощрения руководства компании.

Если компанию надо продать по необоснованно высокой цене, прежде чем обыкновенные акции приобрели какую-то стоимость, совету директоров часто приходится прибегать к выделению руководству доли, чтобы стимулировать его оставаться в компании и создавать стоимость.

Доля руководства оговаривается в соглашении между руководством и инвесторами, которое предусматривает определенный бонус для руководства при условии успешной продажи компании (что-то типа комиссии). Часто этот бонус привязывается к цене и выплачивается в натуральной форме, в той же самой валюте, которая использовалась для покупки компании, обычно в денежных средствах или акциях приобретающей компании.

К сожалению, в целях налогообложения доля руководства рассматривается как текущий доход, в то время как программы поощрения руководства с помощью акций облагаются налогом на прибыль, поскольку они превращают руководителей в собственников.

Именно поэтому выделение доли руководству обычно используется, когда обычные планы поощрения руководства обесцениваются из-за высоких ликвидационных мультипликаторов по привилегированным акциям.

Такая промежуточная коррекция имела место в случае с Ellacoya, компанией, занимающейся сетевыми технологиями, которая была основана во время бума в 1999 г. и вскоре начала испытывать трудности. Она была рекапитализирована в 2002 г., поскольку некоторые инвесторы, в частности Lightspeed Partners, считали, что технологии Ellacoya можно перепрофилировать и превратить в жизнеспособный бизнес.

Другие инвесторы, такие как Goldman Sachs Private Equity, были настроены менее оптимистично в отношении перспектив компании и отказались участвовать в финансировании, поскольку Ellacoya уже привлекла 111 млн. долларов, почти все из которых были инвестированы в виде привилегированных акций.

Несколько новых инвесторов, возглавляемых Lightspeed, вложили 14 млн. долларов, чтобы Ellacoya смогла поменять направление деятельности8. Чтобы у новых инвесторов и руководства был Стимул продолжать, необходимо было, чтобы они имели подавляющую долю экономической заинтересованности в Ellacoya.

Поскольку предыдущим инвесторам принадлежали привилегированные акции, новым инвесторам пришлось достичь с ними договоренности, так как оставить в силе старые преимущества означало, что прежде, чем новые инвесторы и руководство получат значительную доходность, необходимо будет выплатить 111 млн. долларов.

Предыдущие инвесторы и новые инвесторы, таким образом, договорились, что предыдущие инвесторы получат некоторую доходность в случае, если Ellacoya достигнет значительных успехов, однако в противном случае позиции предыдущих инвесторов будут обесценены по отношению к новым ценным бумагам.

Заметьте, что владение привилегированными акциями не гарантировало доходов предыдущим инвесторам, однако все же означало, что с предыдущими инвесторами предстояло разобраться, прежде чем делать существенные новые вложения, даже несмотря на то, что они не были намерены продолжать инвестиции в Ellacoya.

Последующие переговоры позволили каждой стороне, новым и предыдущим инвесторам, найти приемлемый баланс риска и доходности по их инвестициям в Ellacoya. Предыдущие инвесторы больше не рисковали новыми вложениями и даже приобрели возможность получить небольшую доходность, если бы дела у компании пошли хорошо.

Новые инвесторы получили стимул в виде высокой потенциальной доходности в обмен на новые инвестиции в оборот Ellacoya.

Для прямого инвестирования характерно, что новые инвестиции могут вылиться в изменение направления существующих инвестиций, как это произошло с Ellacoya. Характер привилегированных акций при прямом инвестировании гарантирует, что существующие инвесторы - а не только компания - имеют значительное влияние на принятие решений относительно новых инвестиций.

Достаточно часто, когда финансируемая за счет прямого инвестирования компания сталкивается с непредвиденными сложностями, экономические интересы и интересы собственности в компании распределяются по-новому в процессе многосторонних переговоров, что приводит к новой капитализации компании.

В условиях венчурного капитала это называется «рекапитализировать» компанию.

В нашем примере, если Сэму кажется, что его компания, несомненно достигнет успеха и будет продана не менее чем за 20 млн. долларов, для него вполне разумно обменять первые 3 млн. долларов дохода в форме двукратного ликвидационного преимущества на более значительную долю в базовой акционерной собственности.

Если уж на то пошло, при стоимости на выходе в 20 млн. долларов Макс конвертирует свои привилегированные акции в обыкновенные, и его ликвидационные преимущества не будут играть никакой роли.

Структура с привилегированными акциями со всеми ее вариациями, таким образом, может использоваться для корректировки риска и потенциальной доходности, позволяя одной из сторон обменять защиту от снижения на более высокий потенциальный доход.