Защита от размывания акций

Защита от размывания представляется условием, схожим с оговоркой. Конвертируемые привилегированные акции, как было отмечено ранее, вполне естественно привели к соображению, что коэффициент конвертации должен быть фиксированным.

Многие конвертируемые привилегированные акции содержат защиту от размывания, которая автоматически снижает цену конвертации, если компания продает акции по цене ниже, чем заплатил действующий инвестор.

Защита от размывания не ограничивается структурами с конвертируемыми привилегированными акциями.

Даже при структуре со 100% обыкновенных акций в соглашении о покупке может быть указано, что компания должна выпустить дополнительные акции для инвестора, если компания продает обыкновенные акции по цене ниже, чем та, по которой их купил инвестор.

Выпуск дополнительных обыкновенных акций имеет такой же эффект, что и изменение цены, по которой конвертируемые привилегированные акции конвертируются в обыкновенные.

Основанием для включения таких положений служит предположение, что компания будет продавать акции по более низкой цене («понижательный раунд») из-за неблагоприятной динамики.

Если у акций есть автоматическая корректировка, инвестор с меньшей долей вероятности будет возражать против разводняющего финансирования, которое поможет компании привлечь капитал, когда он ей больше всего нужен (если компания показывает плохие результаты) или когда ситуация на рынках прямых инвестиций складывается неблагоприятно.

Более того, защита от размывания отражает фундаментальную реальность частных инвестиций - неликвидность. Когда публичные инвесторы недовольны успехами компании, акциями которой они владеют, они просто продают акции.

У инвестора, осуществляющего прямое инвестирование, такой возможности нет, он должен сохранить за собой акции до наступления события ликвидности. Защита от размывания служит подушкой безопасности и поэтому стимулирует инвесторов к принятию таких рисков.

Часто защита от размывания вступает в силу, только если инвестор, который имеет на нее право, участвует в новом понижательном раунде. Это позволяет избежать «участия зайцем», которое может случиться, когда у компании, испытывающей затруднения в привлечении финансирования, есть много инвесторов, но только несколько решают участвовать в новом этапе.

Если защита от размывания предусматривает условие, согласно которому выиграют даже те инвесторы, которые не принимают участия в финансировании, те инвесторы, которые участвуют в понижательном раунде, получают защиту от размывания, а те, кто не участвует, не получают права на эту корректировку цены. Это считается стимулом для всех инвесторов участвовать в трудных финансированиях, когда они происходят.

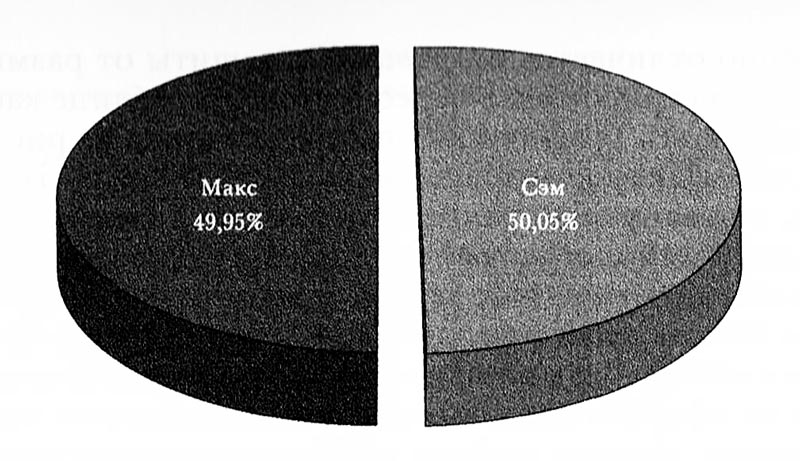

Таблица начального капитала

для сделки между Сэмом и Максом.

|

Цена/акция |

Сумма |

Эквивалент |

Доля, % |

|

|---|---|---|---|---|

|

Сэм |

- долл. |

- долл. |

5005 |

50,05 |

|

Макс |

300,30 долл. |

1 500 000 долл. |

4995 |

49-95 |

|

Всего |

1 500 000 долл. |

10 000 |

100,00 |

* «Эквивалент обыкновенных акций» - это либо количество обыкновенных акций, принадлежащих инвестору, либо количество обыкновенных акций, которое ему будет принадлежать после конвертации.

Точный механизм корректировки при размывании - это обсуждаемое условие, и оно может ранжироваться от полной корректировки до новой цены (противоразмывочное условие), до корректировки с учетом размера этапа и размера снижения цены (средневзвешенное возмещение).

Одни положения защиты от размывания применяются только ниже определенного оговоренного ценового уровня, другие исключают незначительные финансирования и акции, выпущенные для сотрудников.

Противоразмывочное условие работает следующим образом. Давайте вернемся к нашему первоначальному примеру и предположим, что Макс и Сэм заключили начальную сделку, договорившись о структуре с конвертируемыми привилегированными акциями, установив базовое количество обыкновенных акций на 10 000 единиц.

Сэм, таким образом, владеет 5005 обыкновенными акциям, а Макс - конвертируемыми привилегированными акциями серии А, конвертируемыми по цене 300,30 доллара за акцию в 4995 обыкновенных акций.

Мы можем представить себе структуру собственности, составив простую таблицу капитализации, которая демонстрирует распределение ценных бумаг компании.

После первого этапа система собственности выглядит так, как показано в таблице выше (Таблица начального капитала для сделки между Сэмом и Максом). Графически она представлена на рисунке ниже.

Структура собственности после первого этапа.

Структура собственности после первого этапа.

Теперь предположим, что разработка продукта оказалась более сложной задачей, чем ожидалось, и Макс с Сэмом понимают, что у них заканчиваются деньги. Проект все еще достаточно перспективен и привлекает внимание AVP, которая соглашается инвестировать 2 млн долларов. AVP настаивает на цене 150 долларов за акцию, и Сэм с Максом принимают ее.

Как сравнительная доля собственности трех сторон различается при разных сценариях защиты от размывания?

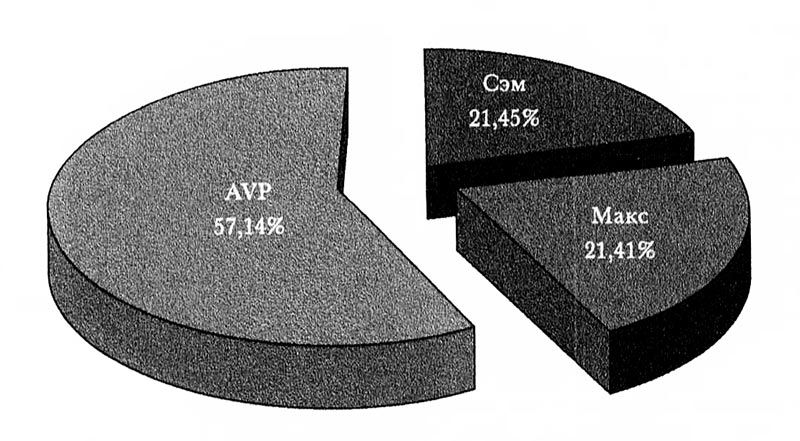

Если бы Сэм и Макс во время первого этапа договорились, что защиты от размывания не будет, доля обоих была бы размыта вторым этапом инвестиций AVP.

Пересмотренная капитализация представлена в таблице (Таблица капитализации после второго этапа без защиты от размывания), а структура собственности - на рисунке (Структура собственности после второго этапа без защиты от размывания.).

Таблица капитализации после второго этапа

без защиты от размывания.

|

Цена/акция |

Сумма |

Эквивалент |

Доля, % |

|

|---|---|---|---|---|

|

Сэм |

- долл. |

- долл. |

5005 |

21,45 |

|

Макс |

300,30 долл. |

- долл. |

4995 |

21,41 |

|

AVP |

150,00 долл. |

2 млн. долл. |

13 333 |

57,14 |

|

Всего |

23 333 |

100,00 |

* «Эквивалент обыкновенных акций» - это либо количество обыкновенных акций, принадлежащих инвестору, либо количество обыкновенных акций, которое ему будет принадлежать после конвертации.

Структура собственности после второго этапа без защиты от размывания.

Структура собственности после второго этапа без защиты от размывания.

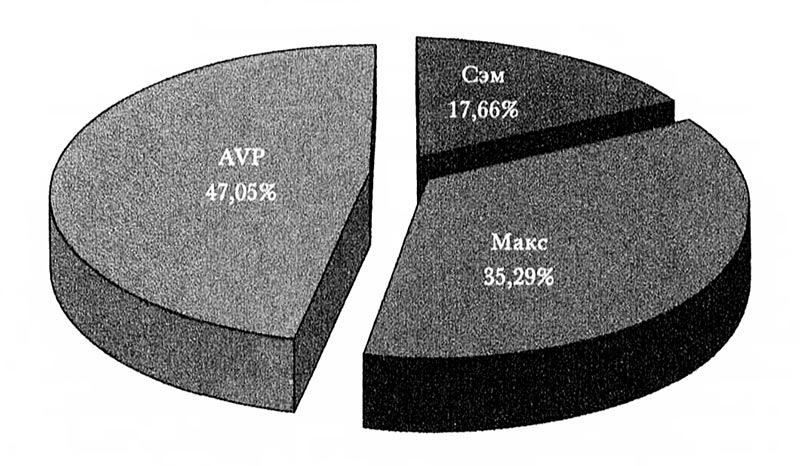

Теперь давайте представим, что Сэм и Макс договорились, что акции серии А будут иметь противоразмывочное условие.

Другими словами, если компания Сэма будет продавать акции по более низкой цене, цена принадлежащих Максу акций серии А будет скорректирована или уменьшена до новой цены.

В нашем примере цена принадлежащих Максу акций серии А будет скорректирована с 303,30 доллара за акцию до 150 долларов за акцию, что соответствует цене, которую заплатила за акцию AVP.

Структура собственности после второго этапа существенно отличается от случая без защиты от размывания, как продемонстрировано в пересмотренной таблице капитализации ниже.

Таблица капитализации после второго этапа

с противоразмывочным условием.

|

Цена/акция |

Сумма |

Эквивалент |

Доля, % |

|

|---|---|---|---|---|

|

Сэм |

- долл. |

- долл. |

5005 |

17,66 |

|

Макс |

150,00 долл. |

- долл. |

10 000 |

35,29 |

|

AVP |

150,00 долл. |

2 млн. долл. |

13 333 |

47,05 |

|

Всего |

28338 |

100,00 |

* «Эквивалент обыкновенных акций» - это либо количество обыкновенных акций, принадлежащих инвестору, либо количество обыкновенных акций, которое ему будет принадлежать после конвертации.

Графически она представлена на рисунке ниже.

Структура собственности после второго этапа с противоразмывочным условием.

Структура собственности после второго этапа с противоразмывочным условием.

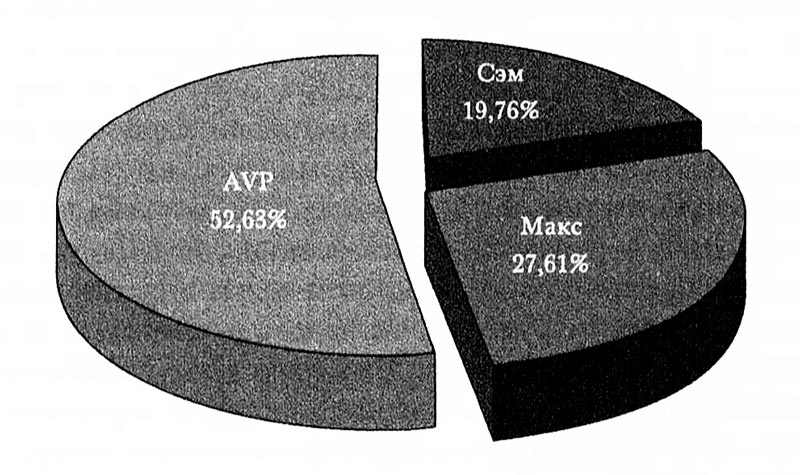

Средневзвешенное возмещение позволяет справиться с опасениями, упомянутыми ранее, что полное снижение цены может представлять чрезмерные затраты для руководства и других держателей обыкновенных акций. В этом случае цена корректируется больше, если разводняющий раунд больше по объему или значительно ниже по цене.

И наоборот, если раунд незначителен по объему и цена снижена не очень сильно, корректировка меньше. Именно поэтому корректировка сводится к цене, которая оказывается средней между старой ценой и новой ценой, и каждая цена взвешивается по размеру круга.

В нашем примере предыдущий круг объемом в 1,5 млн долларов реализовывался по цене 300,30 доллара за акцию, а новый круг объемом в 2 млн долларов - по цене 150 долларов за акцию.

Цена всех акций в предыдущем круге будет скорректирована к цене, которая является средневзвешенной между 150 и 300,30 долларами, с учетом объемов финансирования в 1,5 млн долларов (М) и 2 млн долларов соответственно:

Новая цена = (старая цена * объем предыдущего этапа + новая цена * объем нового этапа) / (объем предыдущего этапа + объем нового этапа).

В нашем примере:

214 долл. = [(300,3 долл. * 1,5 млн. долл.) +

+ (150 долл. * 2,0 млн. долл.)] / (1,5 млн. долл. + 2,0 млн. долл.).

Защита от размывания и оценка

Заметьте, что наличие защиты от размывания влияет на оценку компании, как показано в таблице ниже.

Стоимость защиты от размывания.

|

Тип защиты от размывания |

|||

|

Нет |

Противоразмывочное условие |

Средневзвешенное возмещение |

|

|---|---|---|---|

|

Количество акций после финансирования серии В |

23,333 |

28,338 |

25,334 |

|

AVP на 2 млн. долл. покупает (%) |

57,14 |

47,05 |

52,63 |

|

Оценка после серии В (млн. долл.) * |

3,50 |

4,25 |

3,80 |

|

Количество выпущенных акций с защитой от размывания |

0 |

5,005 |

2001 |

|

Стоимость акций с защитой от размывания (млн. долл.) |

- |

0,75 |

0,30 |

* Оценка соответствует 2 млн. долларам, разделенным на долю AVP после сделки.

С защитой от размывания компания, по сути, выпускает опцион, который дает некоторым ее акционерам право получить дополнительные акции в некоторых случаях в будущем. Этот опцион представляется ценным для акционеров и сокращает цену, которую входящий инвестор готов заплатить за компанию.

Выводы очевидны. Если АУР решила, что не станет платить больше определенной стоимости компании, она учтет акции, выпускаемые в качестве защиты от размывания, когда будет делать предложение о покупке.

Если эта стоимость такова, что сработает защита от размывания, компания получит предложения с более низкой ценой за акцию, чем если бы в предыдущих раундах не было защиты от размывания.

В этой ситуации интересы держателей обыкновенных акций не совпадают с интересами инвесторов первого этапа, поскольку держатели обыкновенных акций хотят, чтобы компания привлекла средства по самой высокой возможной цене, вне зависимости от того, как это повлияет на действующих инвесторов.

С другой стороны, Макс может быть не согласен получить только 50% компании без какой-либо защиты от размывания. Условия имеют свою стоимость, и эта стоимость часто зависит от того, что произойдет в будущем.

В результате средневзвешенного возмещения цена принадлежащих Максу акций корректируется так, что оказывается между старой ценой и новой ценой.

По мере увеличения размера второго этапа скорректированная цена приближается к цене второго этапа. В таблице ниже демонстрируется пересмотренная таблица капитализации.

Таблица капитализации после второго круга

со средневзвешенным возмещением.

|

Цена/акция |

Сумма |

Эквивалент |

Доля, % |

|

|---|---|---|---|---|

|

Сэм |

-долл. |

- долл. |

5005 |

19,76 |

|

Макс |

214,41 долл. |

- долл. |

6996 |

27,61 |

|

AVP |

150,00 долл. |

2 млн. долл. |

13 333 |

52,63 |

|

Всего |

25 334 |

100,00 |

* «Эквивалент обыкновенных акций» - это либо количество обыкновенных акций, принадлежащих инвестору, либо количество обыкновенных акций, которое ему будет принадлежать после конвертации.

Влияние на структуру собственности изображено на рисунке ниже.

Структура собственности после второго круга со средневзвешенным возмещением.

Структура собственности после второго круга со средневзвешенным возмещением.

Хотя защита от размывания была разработана с целью корректировать коэффициент конвертации конвертируемых привилегированных акций, инвесторы применили концепцию привилегированных акций с обязательным выкупом, заставив компанию выпустить бесплатные обыкновенные акции на понижательном раунде, используя похожие формулы.

Другие структуры с защитой от размываний включают использование выплачиваемых в натуральной форме дивидендов, когда компания не выходит на свои целевые показатели. Например, привилегированные акции могут изначально выпускаться без предусмотренных дивидендов.

Если компания отстает от годового плана на определенную сумму, дивиденды все же активируются и акции «зарабатывают» 10% выплачиваемых в натуральной форме дивидендов в год до тех пор, пока компания не нагоняет план.

Эта практика, по сути, корректирует цену акций вниз, предположительно компенсируя неблагоприятную динамику компании через предоставление инвесторам большей доли собственности.

Защита от размывания, привязанная к целевым показателям, часто включается в капитал роста и мезонинные инвестиции.