Последствия вмешательства государства в прямые инвестиции

Одним из следствий экономического кризиса стало усиливающееся участие государства в отрасли венчурного капитала и прямых инвестиций. Как правило, оно осуществляется в двух основных формах.

С одной стороны, широкое распространение получили действия государства, направленные на стимулирование применения венчурного капитала и прямого инвестирования в отношении предпринимательских фирм.

С другой стороны, активно обсуждается вопрос о необходимости регулирования деятельности альтернативных инвесторов, включая фонды прямых инвестиций, и о том, как оно должно осуществляться. Далее мы бегло рассмотрим обе эти формы.

Стимулирующие меры государства

Уже при первом взгляде на регионы, завоевавшие репутацию центров предпринимательской деятельности - Кремниевая долина, Сингапур, Тель-Авив, Бангалор, провинции Гуандун и Чжэцзян, мы безошибочно распознаем присутствие в них государственного сектора.

Компетентное государственное участие сыграло ключевую роль в создании каждого из этих регионов. Даже история Кремниевой долины свидетельствует о том, что только благодаря государственному финансированию предпринимательский кластер был построен на надежном фундаменте.

Однако на каждый случай эффективного государственного вмешательства приходились десятки и даже сотни провалов, когда существенные общественные расходы оказывались бесплодными.

Далеко ходить за примерами нет никакой необходимости. Известно множество случаев, когда европейские страны, Япония, многие американские штаты направляли на продвижение венчурного капитала и предпринимательских финансов миллиарды долларов, но так и не смогли добиться долгосрочных выгод.

Данная точка зрения на результаты государственного инвестирования может привести читателя к выводу, что стремление государственного сектора к предпринимательскому росту сродни крупной игре в казино.

Имеется в виду, что государственный сектор просто делает ставки, не имея никаких гарантий успеха. Возможно, что из опыта успешных и провальных попыток создания предпринимательских центров невозможно извлечь полезные для всех уроки.

Но одной-единственной истины не существует. Во многих случаях неудачу усилий государства по продвижению венчурной и предпринимательской деятельности можно было легко предсказать заранее, ведь они имели общие конструктивные изъяны.

Во многих уголках мира от Европы и США до новых нарождающихся экономик вновь появились одни и те же классы проблем.

Конечно, с абстрактной интеллектуальной точки зрения можно предложить обоснования государственных инвестиций для продвижения венчурного капитала. Эти аргументы покоятся на двух непоколебимых столпах:

- Положение о том, что технологические инновации представляют собой своего рода «шпоры», удары которыми «подстегивают» экономический рост, получило самое широкое признание. Действительно, в политических заявлениях правительств самых разных стран мира подчеркивается важнейшее значение инноваций с точки зрения обеспечения устойчивого экономического роста и благосостояния.

- Результаты научных исследований позволяют сделать вывод о важной роли предпринимательства и венчурного капитала в стимулировании инноваций. Венчурный капитал и предприниматели, пользующиеся предоставляемыми им денежными средствами, не способны заменить собой другие источники инноваций, такие как динамичные университеты и корпоративные научно-исследовательские лаборатории (в идеальном мире эти составляющие роста «подпитывают» друг друга и общий рост). Но сильный предпринимательский сектор и отрасль венчурного капитала будут важными участниками инновационной системы.

Если бы на этом история закончилась, мы обязаны были бы признать наличие убедительных оснований для участия государства в инновационном процессе.

Но для оправдания государственного вмешательства обычно используется и третья «нога» - довод, согласно которому правительство способно эффективно продвигать предпринимательство и венчурный капитал. Увы, но это очень шаткая опора.

Безусловно, предпринимательские рынки обладают такими чертами, которые позволяют нам идентифицировать естественную роль государства в создании условий для их поступательного развития.

Предпринимательство - это бизнес с растущей доходностью. Иначе говоря, создать новое предприятие гораздо проще, если поблизости находится десяток предпринимателей. Во многих отношениях основатели новых компаний и венчурные капиталисты выигрывают благодаря другим участникам рынка.

Например, если предприниматели уже активно проявляют себя на рынке, то инвесторы, наемные работники, посредники (юристы и информационные компании), а также более широкие рынки капитала, вероятно, будут иметь достаточно полное представление о процессе создания новых предприятий, а также их стратегиях, финансировании, поддержке и механизмах выхода из дела.

Действия любой отдельной группы, предпринимаемые в рамках видов деятельности, ассоциируемых с предпринимательством и венчурным капиталом, вероятно, будут оказывать положительные воздействия или будут иметь положительные внешние эффекты для всех остальных участников рынка.

В этих условиях государство во многих случаях способно сыграть позитивную роль, способствуя ускорению процессов.

О справедливости данного наблюдения свидетельствуют многочисленные примеры государственных интервенций, инициировавших рост венчурного сектора.

Например, действующая в США программа SBIC («Компании, инвестирующие в малый бизнес») позволила создать большую часть инфраструктуры, необходимой для функционирования современной венчурной отрасли.

Первоначально многие венчурные фонды и ведущие посредники (юридические фирмы и информационные компании) ориентировались, прежде всего, на фонды SBIC. Лишь впоследствии фокус их внимания переместился на независимых венчурных капиталистов.

Аналогично государственные программы сыграли важную роль в придании первоначального импульса взрывному росту едва ли не каждого крупного венчурного рынка по всему миру.

В то же время имеется много причин, которые требуют осторожного отношения к государственному вмешательству. Две из них, о чем имеется достаточное количество свидетельств, способны «пустить под откос» едва ли не любую государственную программу.

Во-первых, существует опасность срыва планов, обусловленного неправильным или, что еще хуже, контрпродуктивным распределением денежных средств и помощи. Изучению факторов, воздействующих на качество соответствующих мер государственных организаций и учреждений, посвящен значительный корпус научной литературы.

Общий вывод состоит в том, что вероятность разработки более компетентных государственных программ наиболее высока в более богатых странах с разнородным населением, правовые системы) которых построены согласно английской традиции.

Вторая проблема, привлекшая внимание многих экономистов, описывается в теории «захвата регулятора». Она основывается на предположении, согласно которому субъекты частного и государственного секторов будут организовываться и с целью, захвата прямых и косвенных льгот, предоставляемых государством.

Например, может оказаться так, что государственные программы, предназначенные для оказания активной поддержки начинающих предпринимателей, в конечном счете способствовали обогащению лиц, приближенных к руководству страны или ее законодателям.

Хроники правительственных венчурных программ различных стран изобилуют примерами множества попыток подобного «перехвата» государственных средств.

Пример государственной венчурной программы США SBIR

В качестве иллюстрации данной проблемы мы можем рассмотреть проведенный Джошем Лернером анализ крупнейшей государственной венчурной программы США SBIR («Инновационные исследования малого бизнеса»).

Для того чтобы установить эффект объективной политики распределения средств, мы можем сравнить результаты участников программы и контрольных фирм.

Изменения в численности работников фирм, получавших средства SBIR, и контрольных компаний.

Изменения в численности работников фирм, получавших средства SBIR, и контрольных компаний.

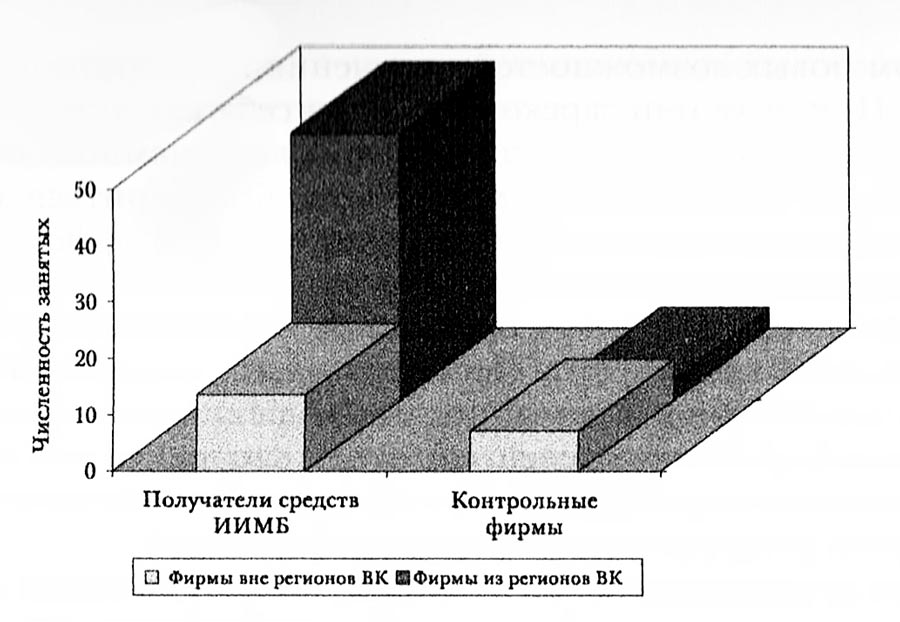

На рисунке выше сопоставляются показатели роста фирм, получавших средства в рамках программы SBIR, и контрольных компаний.

Мы видим, что первые росли гораздо более высокими темпами, чем не получавшие государственных средств компании, находившиеся в той же самой местности и относившиеся к тем же самым отраслям.

К сожалению, за этими положительными результатами скрывается довольно интенсивное политическое давление и столкновение интересов.

В частности конгрессмены и их сотрудники всеми силами старались убедить менеджеров программы обязательно выделить средства для компаний из штатов, интересы которых они представляли.

В результате практически в каждом финансовом году гранты или контракты SBIR получала хотя бы одна частная фирма в каждом из 50 штатов (и, конечно же, в каждом из 435 избирательных округов по выборам в Конгресс).

Последствия политического давления мы можем увидеть и на рисунке выше.

В частности, на этом рисунке отображаются данные о численности работников компаний - получателей грантов SBIR в регионах, характеризующихся значительной высокотехнологичной деятельностью (то есть компаний, получивших, по крайней мере, один раунд независимого венчурного финансирования в течение трех лет до выделения средств SBIR) и в остальных районах США.

В соответствии с данными, представленными на рисунке, в течение десяти лет после получения финансирования SBIR, численность занятых в средней фирме-реципиенте в высокотехнологичном регионе увеличилась на 47 сотрудников (возросла в 2 раза).

Средняя численность сотрудников других получателей контрактов и грантов, находившихся в регионах, в которых отсутствовали высокотехнологичные фирмы, возросла всего на 13 человек.

Таким образом, несмотря на значительно более быстрый, по сравнению с контрольной выборкой компаний, рост фирм, получавших контракты и гранты SBIR, наиболее высокие результаты, измеряемые ростом занятости (а также объемом продаж и другими показателями) демонстрировали те из них, которые были расположены в областях, где уже велась частная венчурная деятельность.

Во имя географического «многообразия» в рамках программы SBIR финансировались далеко не самые перспективные фирмы.

В дополнение к географическому давлению отдельным компаниям удалось получить непропорционально большую долю грантов и контрактов. Часто эти «SBIR-фабрики» имеют представительства в Вашингтоне, сотрудники которых занимаются только поиском новых возможностей получения государственных субсидий.

При этом они зарекомендовали себя как активные пронырливые лоббисты. Хотя данная проблема немного огорчает в теории, на практике с ней можно было бы смириться, если бы SBIR-фабрики демонстрировали более высокую эффективность во внедрении инноваций.

К сожалению, им удается коммерциализировать гораздо меньше проектов, чем фирмам, получившим от SBIR всего один грант. Несмотря на то, что единственный грант способствует существенному повышению результатов деятельности фирм-получателей, очевидно, что программа SBIR нуждается в изменениях, которые позволили бы избавиться от пустой траты ресурсов и разного рода деформаций.

Оценка государственной поддержки венчурного капитала

Более последовательный подход к рассматриваемым проблемам был предложен в публикации Джима Брандера, Кянгяна Ду и Томаса Хеллмана.

Исследователи предприняли попытку оценить государственную поддержку венчурного капитала, выделяя три основных ее канала:

- Прямое предоставление венчурного капитала государственными фондами венчурного капитала.

- Инвестиции в независимо управляемые венчурные фонды, привлекающие средства и частных инвесторов.

- Предоставление субсидий или налоговых льгот венчурным капиталистам.

Исследователи проанализировали данные о деятельности 28 800 предприятий из 126 различных стран, получавших в 2000-2008 гг. венчурное финансирование. Предприятия принадлежали к самым разным отраслям, но в выборке преобладали высокотехнологичные фирмы.

Для того чтобы определить воздействие государственного участия, Дж. Брандер и его соавторы сравнили результаты деятельности предприятий, получавших в той или иной форме венчурное финансирование от государства, с показателями фирм, которые поддерживались частными венчурными капиталистами.

Исследователи пришли к следующим выводам:

- Предприятия, пользовавшиеся умеренной поддержкой государственного венчурного капитала, продемонстрировали более высокие результаты (как с точки зрения создания стоимости, так и с точки зрения регистрации патентов), чем фирмы, субсидируемые исключительно частным венчурным капиталом, и предприятия, получавшие широкую государственную помощь.

- Результаты государственного венчурного капитала варьировались в широком диапазоне; государственные фонды, ассоциировавшиеся с национальными правительствами и международными организациями, оказались более эффективными, чем фонды, создававшиеся субнациональными органами власти (например, правительствами штатов и провинций).

Возможно, это объясняется тем, что более широкие правительственные полномочия позволяют фирме воспользоваться более широким набором инвестиционных возможностей (тем самым повышается вероятность ее успеха). - Венчурные фонды, сочетавшие государственную и частную поддержку, а также те, кто опосредованно предоставлял государственные субсидии, показали более высокие результаты, чем фонды, принадлежавшие исключительно государству.

Взятые в совокупности аналитические результаты позволяют предположить, что государственное фондирование может оказаться весьма полезным, когда возникает необходимость предоставления определенных видов поддержки, включая финансовую.

Эффективность такого рода усилий снижается в тех случаях, когда фонды получают реальный контроль над хозяйственными решениями.

Вероятно, это связано с разного рода политическим влиянием на хозяйственную деятельность. Государственный венчурный капитал наиболее эффективен в тех случаях, когда его дисциплинирует частное финансирование.