Задача совета директоров - создание стоимости

Советы директоров используют свои полномочия, чтобы создавать стоимость. Создание стоимости не начинается с поступления денег и первого заседания совета директоров. Инвесторы начинают думать о том, как они будут создавать стоимость, уже тогда, когда они приступают к оценке сделки.

Каждая сделка прямого инвестирования имеет определенные риски. В процессе проведения комплексной финансовой экспертизы возможности, разработки инвестиционной декларации и обсуждения сделки инвесторы формируют «дорожную карту» создания стоимости.

Ахим Берг и Оливер Готтшальг в своей работе анализируют стадии создания стоимости. Во время периода ожидания после поступления денег вводятся в действие запланированные стратегии создания стоимости.

Они развиваются по нескольким направлениям. Некоторые из них не связаны с операционной деятельностью компании - условия, специфические для сектора и рынка, в целом могут улучшиться и повысить оценку всех компаний.

Такой пример мы можем видеть в индустрии экологически чистых технологий, поскольку регуляторные изменения и рост цен на нефть делают компании, работающие в этом секторе, более привлекательными.

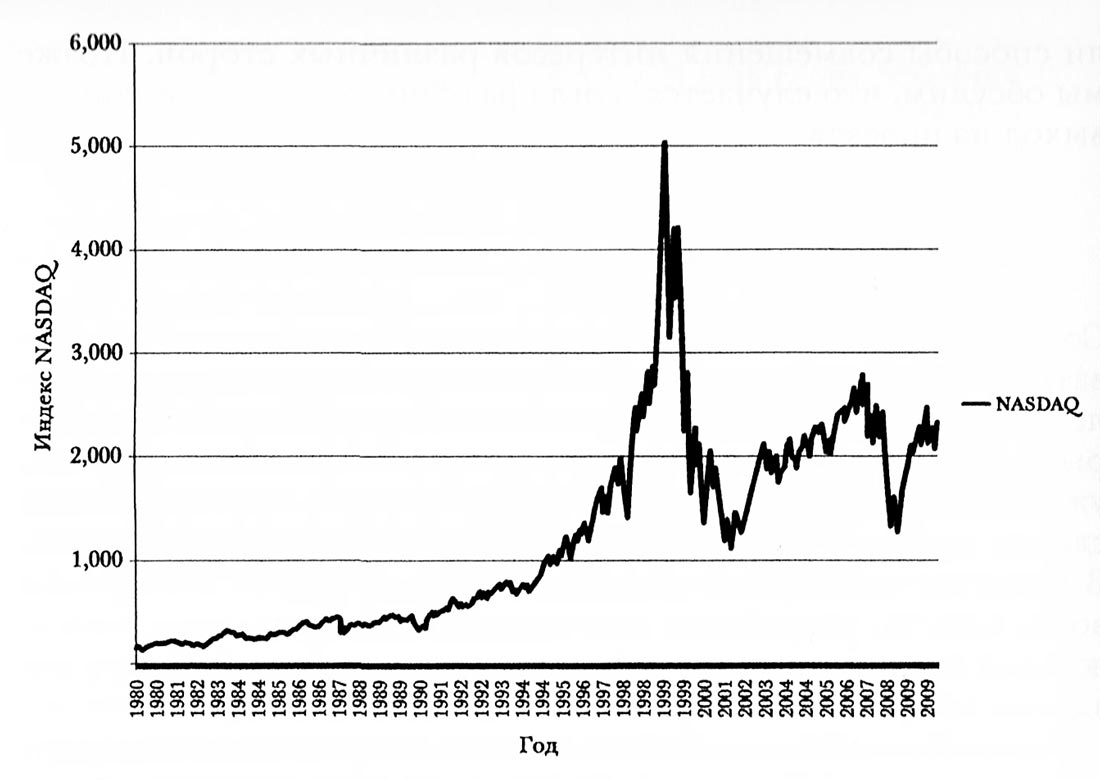

Растущий фондовый рынок в целом, отражая уверенность инвесторов и хорошую доходность, повышает настроения всех инвесторов («прилив снимает с мели все корабли»).

Таким образом, фирма прямых инвестиций может купить компанию, которая растет в цене просто потому, что растет весь сектор или даже рынок.

На рисунке ниже показан индекс NASDAQ за последние три десятилетия - несомненно, было бы легче купить компанию в 1996 г. и продать её в 1999 г. с прибылью, даже не применяя особые стратегии создания стоимости.

Индекс NASDAQ, январь 1980 - 30 июня 2010 г.

Индекс NASDAQ, январь 1980 - 30 июня 2010 г.

Еще один тип внешних изменений к лучшему получается за счет арбитража между различными бумагами благодаря способностям или полученным сведениям выкупленной фирмы.

Если, например, фирма, специализирующаяся на проблемных ситуациях, инвестирует в долговые обязательства проблемной компании с существенным дисконтом и компания затем восстанавливается и полностью выплачивает долг, фирма создала стоимость просто потому, что она верно поняла истинную стоимость долга, а не из-за каких-либо улучшений.

И наконец, источником внешних улучшений может быть способность фирмы заключать сделки, посредством которых она получает более выгодную цену покупки. Эта способность может включать в себя сделки с собственниками напрямую (proprietary deals) или понимание того, что цель будет более эффективна, если фирму разделить («оптимизация корпоративного пространства»).

Внутренние возможности для создания стоимости - это те методы, которые непосредственно влияют на динамику финансовых показателей компании.

Сюда входит финансовая инженерия, которая оптимизирует уровни долга и собственного капитала или обеспечивает налоговое убежище, стратегии, которые улучшают операционную динамику, снижают стоимость капитала, уменьшают базу основных средств и оборотных активов для деятельности, повышают операционную эффективность компании или ее стратегическую индивидуальность.

В последнюю категорию входит «уменьшение агентских издержек» или усиление выравнивания стимулов между руководством и акционерами, наряду с обучением руководства.

Финальная стадия создания стоимости - выход из компании. Конечно же, ни одна из этих стадий не проходит изолированно. Данные об операционной динамике компании определяют решение о способе выхода; но даже уже на этапе инвестиционной декларации полные партнеры примерно предполагают, будет ли компания продана или выведена на биржу.

В сделках выкупа предложенный выход с большей вероятностью повлияет на выбор стратегий во время периода управления сделкой; в условиях начальных венчурных инвестиций первые несколько лет посвящены выводу продукта на рынок.

Предложения по выходу фигурируют в инвестиционном тезисе венчурных инвестиций, но начинают влиять на управление сделкой уже позже.

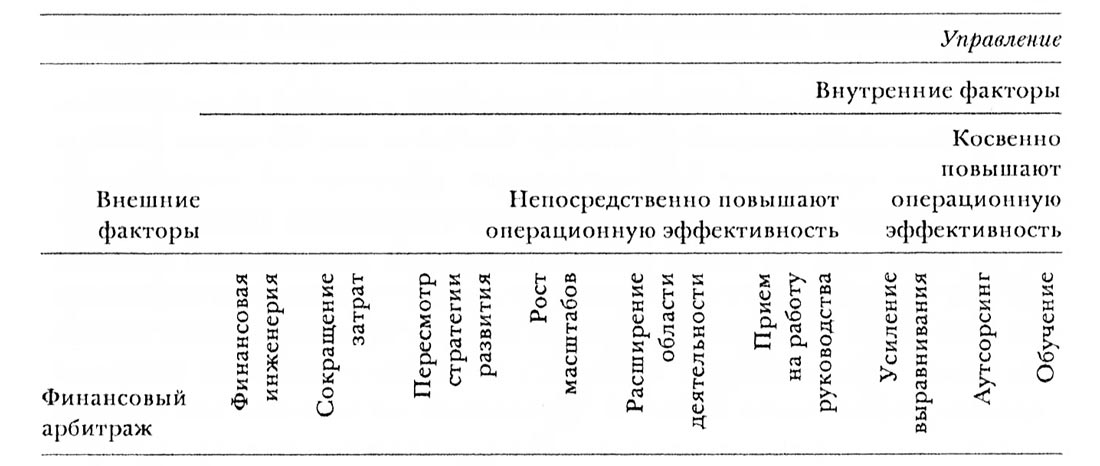

При анализе источников создания стоимости в сделках выкупа мы будем использовать адаптированную схему Берга и Готтшальга, как показано в таблице.

Схема создания стоимости.

Согласно нашей классификации, финансовый арбитраж, известный как «езда на мультипликаторе», считается внешним фактором для компании. Выбор недооцененной компании в благоприятном секторе - идеальная и приемлемая стратегия получения хорошей доходности, но она не создает стоимости, присущей компании.

Тем не менее, она служит источником стоимости для фирмы и простых партнеров, поэтому мы ее рассмотрим.

В следующую группу входят изменения, которые случаются внутри компании и улучшают динамику ее финансовых показателей. Финансовая инженерия в форме оптимизации структуры капитала компании не повышает операционной эффективности компании, поэтому она должна рассматриваться отдельно.

Однако такие изменения все же помогают компании снизить стоимость капитала, что должно позволить больше тратить (например, на приобретение нового оборудования) и, в свою очередь, повысить ее финансовую эффективность.

Пересмотр стратегии развития, увеличение масштабов (рост производства), расширение области деятельности (производство продуктов для большего числа клиентов) и прием на работу руководства повышают операционную эффективность.

Мы разбили достаточно широкую категорию «уменьшение агентских издержек», которую предлагают Берг и Готтшальг, на «усиление выравнивания» и «привлечение сторонних ресурсов», или аутсорсинг, что наряду с обучением составляет категорию изменений, которые косвенно повышают операционную эффективность компании.

При венчурных инвестициях стоимость создается более непосредственно. Горман и Зальман отметили, что члены совета директоров чаще всего упоминали помощь своим компаниям в привлечении средств; среди других наиболее часто встречающихся задач были названы стратегический анализ и прием на работу руководства.

Если рассматривать это в более широком контексте, венчурные инвесторы занимаются привлечением финансирования для компании, разработкой стратегии и созданием команды.

Последнюю категорию мы можем разбить на подбор руководства и обучение.

И при выкупе, и при венчурных инвестициях достаточно обеспечить управление, которое гарантирует наличие всех этих элементов. Оно может реализовываться за счет ежечасных сообщений электронной почты, ежедневных телефонных звонков, ежемесячных или квартальных заседаний.

Но такое личное участие инвесторов, которые при сделке рискуют большими денежными суммами и репутацией, а также имеют свою историю в бизнесе, которая обеспечивает распознавание шаблонов, приносит уникальную оперативность.

Более того, поскольку их руководство не будет вечным, инвесторы, осуществляющие прямые инвестиции, помогают компании в разработке необходимых систем и отчетных функций для интериоризации отчетности и эффективного управления.

Теперь мы проанализируем несколько конкретных примеров инвестиций на ранних стадиях и сделок выкупа, чтобы посмотреть, как инвесторы управляли ими и где они создали (или не создали) стоимость.

В случаях провалов мы можем попытаться понять, какие рычаги не были использованы, а какие использовались чересчур рьяно. Хотя мы можем не упомянуть об этом напрямую, заметьте, как управление создает атмосферу, в которой происходят такие изменения.