Полномочия советов директоров

Полномочия советов директоров (места, права голоса и т.д.) определяются в рамках обсуждения структуры сделки. Они не просто пропорциональны инвестированным средствам, хотя это тоже имеет значение.

Вспомним идею Бейкера и Гомперса о том, что представительство в совете зависит от договоренности между генеральным директором или основателем и венчурными инвесторами, а авторитет и репутация каждой из этих сторон влияют на результат.

Если основатель - эдакая супер-звезда, он иногда может использовать свою репутацию, чтобы состав совета директоров соответствовал всем его пожеланиям.

Если он договаривается с двумя неопытными инвесторами, благоговеющими от встреч с такими звездами, он может добиться своего и получить в итоге неуклюжую структуру совета директоров, в котором будут доминировать основатель и лица, которых он контролирует.

Однако обычно компании, осуществляющие прямые инвестиции, могут создать более выгодные для инвесторов советы директоров.

К способам, с помощью которых компании, осуществляющие прямые инвестиции, контролируют советы директоров, относятся права голоса. Одни советы директоров используют принцип «один голос на одного директора», другие взвешивают голоса по доле собственности; еще есть советы, в которых голоса распределяются согласно классам инвесторов.

Более того, существуют также особые права голоса, когда голоса определенных представителей обладают большим весом, чем другие в специфических ситуациях.

Например, инвесторы могут контролировать два из пяти мест, но оба должны утверждать такие вопросы, как бюджет и прием на работу высших должностных лиц. В прочих обстоятельствах эти два директора представляют просто два голоса.

Вместо того чтобы давать некоторым представителям особые права, отдельные вопросы - например, назначение нового генерального директора, планирование бюджета, проведение сделки слияния и поглощения, осуществление новых заимствований или принятия предложения по поглощению - могут потребовать одобрения не простого большинства, а усиленного большинства или даже единогласного одобрения.

Различные классы ценных бумаг - акции, выпущенные на различных этапах финансирования, - также могут иметь особые права голоса. Это особенно часто практикуется, если стартап достиг зрелости, и поэтому его совет директоров состоит из инвесторов, которые купили акции по разным ценам.

В таких ситуациях инвесторы, вложившие средства на более поздних стадиях, хотят быть уверенными в том, что директора с ранних стадий не могут утвердить сделку поглощения по цене, которая дает неплохую доходность по менее дорогим акциям, но создает убытки у тех, кто купил акции дороже.

Следовательно, более поздние инвесторы могут настаивать на том, чтобы у их класса акций были права утверждения или возможность наложить вето на подобные сделки.

В каждой сделке с венчурным капиталом оговаривается, что для выпуска более старших привилегированных акций требуется согласие держателей младших по отношению к ним привилегированных акций.

Таким образом, для изменения позиции инвесторов в структуре капитала требуется их согласие. Совет директоров тоже должен утвердить любые изменения в его составе.

То, насколько часто случаются такие ситуации, фактически зависит от успехов самой компании. Если дела у компании идут хорошо, этапы финансирования обычно ничем не осложнены, и отношения между инвесторами, как правило, гладкие. Любые проблемы требуют какой-то стратегии, и мы рассмотрим этот вопрос.

Когда все идет не по плану и компании не хватает денег, полномочия, которые дают особые права, могут создать очень напряженные ситуации.

Как мы отметили ранее, есть способы сделать пирог больше, а есть способы просто потребовать себе кусок побольше (погоня за доходностью). Различные классы акций с различными правами в сложных ситуациях готовят почву для погони за доходностью.

Поэтапное инвестирование

Различные классы акций в сфере венчурных инвестиций обычно появляются на разных этапах финансирования. В сделках выкупа финансирование осуществляется за счет банковских кредитов и этапы финансирования обычно связаны с решением вопросов о сроках выплат и процентных ставках, а также о том, какие кредиты должны быть погашены в первую очередь.

Дополнительное финансирование используется редко, и обычно ему сопутствует пересмотр условий кредитования с банками.

А вот в сфере венчурных инвестиций поэтапное инвестирование, или финансирование на «рубежах», - это центральная часть процесса. Оно обеспечивает средства контроля для инвесторов, а также оценку стоимости компании для ее основателей, позволяя им избежать избыточного размывания.

Давайте рассмотрим пример.

У Сьюзи Смартибутс есть блестящая идея для компании. Она считает, что для ее осуществления необходимо 10 млн. долларов. Виктор Венчергай готов инвестировать при доинвестиционной оценке 3 млн. долларов (то есть, это стоимость компании до финансирования, которую можно рассчитать путем умножения выпущенных акций до финансирования на цену акций на новом этапе финансирования).

Если Сьюзи сразу же привлечет 10 млн. долларов (при условии, что Виктор будет готов сделать такой опрометчивый шаг и его партнеры ему в этом не помешают), послеинвестиционная оценка компании (стоимость компании непосредственно после инвестиций) составит 13 млн. долларов, и Сьюзи получит в ней 23%, если, конечно, не предусматривается никаких замысловатых условий.

Если, с другой стороны, партнеры Виктора убедят его задействовать здравый смысл, Сьюзи может привлечь на первом этапе 2 млн. долларов при доинвестиционной оценке в 3 млн долларов, и послеинвестиционная оценка составит 5 млн. долларов. У Виктора будет тогда 40% компании, а у Сьюзи - 60%.

Двумя годами позже, когда концепция компании будет опробована на четырех клиентах, Smartyboots Software привлечет 3 млн. долларов при доинвестиционной оценке в 12 млн. долларов (в результате чего послеинвестиционная оценка составит 15 млн. долларов). Виктор получит 3 млн. долларов/15 млн. долларов, или 20% от этого этапа. После финансирования Сьюзи и ее команде будет принадлежать 48% компании.

Годом позже, когда продукты компании получат широкое распространение, она привлечет 5 млн. долларов при доинвестиционной оценке 25 млн. долларов (что соответствует послеинвестиционной оценке в 30 млн. долларов). Команде теперь принадлежит 40% компании, при привлеченных средствах в 10 млн. долларов; Виктору принадлежит 60%.

Хотя второй сценарий обеспечивает предпринимателю более высокую долю в собственности, он также благоприятен и для инвестора.

Во-первых, сроки инвестиций могут быть приурочены к определенным «рубежам» - заметьте, что второй этап инвестиций случается после представления программного обеспечения клиентам, а третий - после запуска в массовое производство.

Это снимает риски сделки для Виктора в плане технологий, рынка и исполнения и добавляет гибкости. Если его действительно привлекают перспективы компании, он может предложить более высокую цену в обмен на более высокую долю собственности.

Он может привлечь дополнительных инвесторов, если считает, что компании понадобятся дополнительные деньги или специалисты с опытом. Кроме того, предприниматель заинтересован, чтобы каждый этап финансирования был как можно более эффективен, поскольку это позволит ему сохранить акционерный капитал.

Инвестор и предприниматель могут со временем контролировать и корректировать прогресс. До следующего привлечения средств компания должна решить все свои проблемы.

Поэтапное инвестирование не дает предпринимателю потерять связь с инвестором и рынком, поскольку продукт, компания и то, насколько быстро она приближается к своим целям, постоянно оцениваются.

С практической точки зрения поэтапное инвестирование поддерживает управление, поскольку руководство и совет директоров сотрудничают для достижения общих целей.

Мантра генеральных директоров компаний, финансируемых венчурными инвесторами, гласит: «Когда вы теряете деньги, венчурные инвесторы вас контролируют, поскольку вы вынуждены просить дополнительных денег. Когда вы зарабатываете деньги, вас никто не трогает».

Все стороны имеют цель и работают ради ее достижения настолько эффективно и рентабельно, насколько это возможно, зная, что, если компания достигнет успеха, она сможет привлечь дополнительные деньги с более высокой оценкой, что уменьшает размывание для действующих акционеров.

Поэтапное инвестирование привлекло достаточно пристальное внимание со стороны исследователей. Поль Гомперс отметил, что поэтапное вливание капитала можно сравнить с долгом в сделках с высокой долей заемных средств, поскольку в обоих случаях руководство сосредоточено на создании стоимости.

Поэтапное инвестирование, установил Гомперс, помогло снизить вероятность того, что предприниматель будет эксплуатировать деньги инвестора, чтобы использовать стратегии, приводящие к его личной выгоде, а не увеличивающие финансовую доходность для инвестора.

Это избавило инвесторов от необходимости постоянно присутствовать в компании для контроля над ее деятельностью. Реализуя инвестиции поэтапно, инвесторы могут осуществлять периодический контроль, но у них сохраняется возможность покинуть проект.

Возможность выйти из проекта имела критическое значение, чтобы убедить венчурных инвесторов вкладывать средства. Анализируя данные по 2143 этапам финансирования и 794 произвольно выбранным компаниям, финансируемым при помощи венчурных инвестиций, за период между 1961 и 1992 г., Гомперс сделал вывод, что венчурные инвесторы использовали свои навыки контроля и знание отрасли для финансирования проектов с очень туманными перспективами.

Он установил, что контроль становился более частым в трех ситуациях: по мере того как стоимость компании росла; по мере роста объемов НИОКР; и по мере того как активы становились менее осязаемыми - то есть менее измеримыми, что может случаться, когда компания разрабатывает технологии, связанные с интеллектуальной собственностью, или медико-биологические продукты.

Сложность измерения увеличила потенциал конфликтов интересов, в частности вероятность того, что предпринимателю лично может быть выгодно продолжать управлять компанией, несмотря на сомнительную финансовую доходность для инвесторов.

Гомперс привел два примера использования венчурными инвесторами поэтапного финансирования и получившейся в итоге цены акций, которая отражала их оценку прогресса компании.

Apple Computer привлекла средства в рамках первого этапа финансирования в январе 1978 г. по цене 0,09 доллара за акцию. В сентябре 1978 г. в рамках второго этапа - по цене 0,28 доллара за акцию. В декабре 1980 г. был привлечен финальный этап по цене 0,97 доллара за акцию, поскольку неопределенность в отношении перспектив Apple уменьшилась.

Служба экспресс-доставки Federal Express представляет более сложный пример. Первый раунд финансирования она привлекла в сентябре 1973 г. по цене 204,17 доллара за акцию - сногсшибательный показатель даже по сегодняшним меркам.

В марте 1974 г. цена рухнула до 7,34 доллара за акцию, поскольку компании пришлось привлекать второй этап финансирования на фоне слабой динамики.

Третий раунд, который был привлечен в сентябре 1974 г., был оценен в 0,63 доллара за акцию, поскольку дела у компании шли все хуже и хуже. Когда компания вышла на биржу в 1978 г., цена акций восстановилась до 6,00 долларов за акцию - неплохая доходность для инвесторов третьего этапа.

Если бы у инвесторов двух ранних этапов не было сильной защиты от размывания, они бы не считали Federal Express одними из своих самых удачных инвестиций.

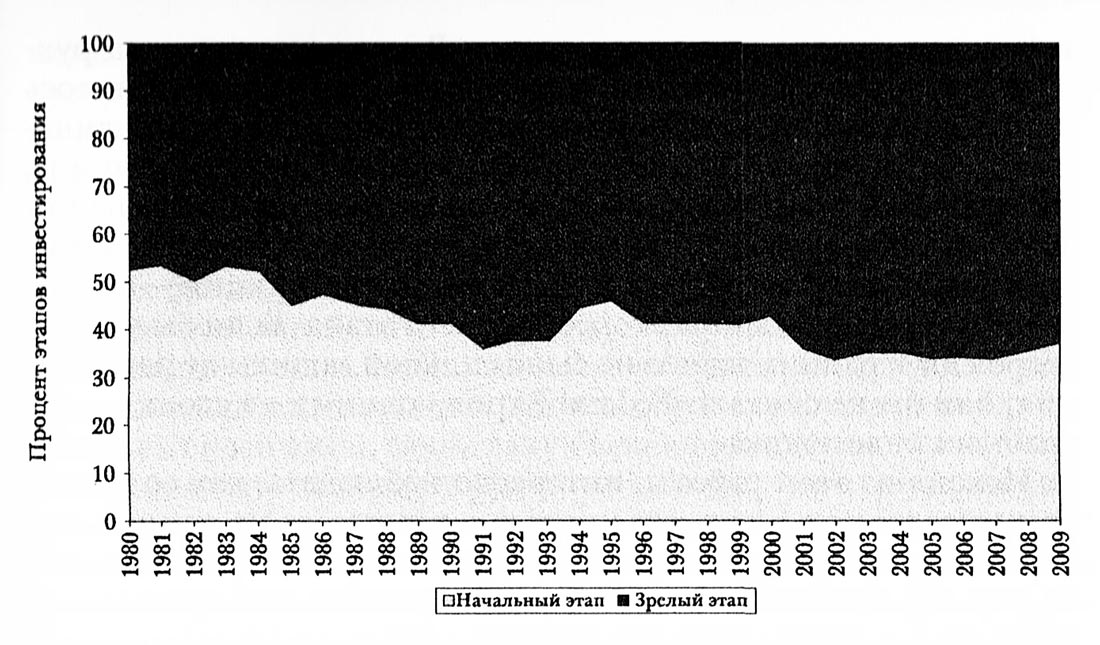

Исходя из этой работы, интересно наблюдать, как со временем меняется процент инвестиций в компании на ранней стадии, которые требуют тщательного мониторинга, как показано на рисунке.

Процент инвестиций в компании на начальном этапе развития и на зрелом этапе развития, 1980-2009 гг.

Процент инвестиций в компании на начальном этапе развития и на зрелом этапе развития, 1980-2009 гг.

Примечание: Начальный этап - посевные инвестиции, стартапы, ранние стадии. Зрелый этап - расширение и зрелость.

Заметьте, что в периоды мощного экономического роста, как в начале 1980-х и в конце 1990-х, венчурные компании добавляли в свои портфели много начинающих компаний, требовавших упорной работы. Во время спадов они обычно инвестировали в зрелые компании.

Частично это отражает состав их портфелей на соответствующих этапах: во время спадов они продолжали упорно работать, но часто пытались скорее спасти испытывающую затруднения компанию, чем привести к успеху новую компанию.

Теперь от этих достаточно практических примеров перейдем к теоретической работе, в ходе которой мы рассмотрим, как интересы двух сторон - предпринимателя и инвестора - уравниваются при поэтапном инвестировании. Один из основных методов, с помощью которых уравниваются эти интересы, - конвертируемые акции.

В своей работе от 2003 г. Франческа Корнелли и Овед Йоша исследовали взаимодействие между предпринимателем и инвесторами при поэтапном инвестировании. Поэтапные инвестиции, установили они, давали венчурному инвестору возможность покинуть предприятие, если его чистая приведенная стоимость становилась отрицательной.

Возможность выхода из проекта была весьма необходимой, поскольку предприниматели никогда бы не отказались от компании, финансируемой за счет чужого капитала. Возможность выхода инвестора из проекта стимулировала предпринимателя максимизировать стоимость и достигать поставленных целей.

Однако здесь была опасность, что предприниматель будет в течение первого времени оптимизировать отдельные части проекта, излишне фокусируясь на краткосрочных целях в ущерб долгосрочным задачам компании, в попытке убедить инвестора поддерживать проблемный проект.

Важным инструментом предотвращения такого поведения, как утверждают авторы, было использование конвертируемых ценных бумаг, поскольку они защищали от будущих вложений средств, основанных на неверной информации.

Конвертируемые ценные бумаги сводили на нет ожидаемую прибыль предпринимателя от получения финансовых средств для неблагополучной компании, поскольку была высока вероятность того, что инвесторы конвертируют свои акции при ликвидации (то есть они будут участвовать в ликвидации как держатели обыкновенных акций и тем самым размоют прибыль предпринимателя).

Хотя эта краткосрочная оптимизация усложняла для инвесторов задачу распознавания слабых проектов, она имела обратное действие в случае с сильными проектами, поскольку она искусственно увеличивала эффективность и было легче распознать качественные проекты.

Дирк Бергеманн и Ульрих Хеге также исследовали вопрос поэтапного инвестирования и его важность в ситуациях, когда требовалось получение знаний и инновации. Они определили противоречия между высвобождением средств для инвестирования в проект и выходом из проекта.

Предприниматель контролировал распределение средств и, таким образом, потоки информации для инвестора, который не мог следить за тем, как использовались инвестиции. Если бы предприниматель использовал деньги в собственных целях, инвестор снизил бы рейтинг перспектив компании, поскольку он бы не видел прогресса у компании.

В связи с этим он бы досрочно отменил финансирование, которое в противном случае могло бы содействовать успеху.

Чтобы решить эту проблему, предпринимателю было бы необходимо предложить достаточно значительную долю прибыли. Тогда можно бы было надеяться, что вложенные средства будут использоваться так, как и предполагалось.

Венчурные инвесторы получили права контроля, чтобы наблюдать за руководством и заменять его, однако оптимальные сроки для таких изменений установить было сложно.

Авторы решили, что контроль, хотя он и дорого обходился, обеспечивал точные сигналы об использовании средств, что устраняло угрозу недобросовестности - то есть вероятность того, что предприниматель будет стремиться к удовлетворению персональных потребностей, поскольку он не нес целиком все затраты.

Более того, контроль имел и временные преимущества - контроль в течение какого-то времени означал, что нецелевое расходование средств в предыдущих периодах тоже было бы обнаружено. Поэтапное инвестирование, таким образом, было оптимальным способом финансирования проектов с неопределенными перспективами, поскольку информация поступает последовательно и стимулирует дополнительные инвестиции.

Эрик Берглоф в своей статье проанализировал роль конвертируемых акций в сдерживании бесконтрольных порывов предпринимателя. Он установил, что венчурные инвесторы структурировали капитал компании так, чтобы уменьшить проблемы, связанные с распределением прибыли от продажи компании.

Берглоф утверждает, что в условиях венчурных инвестиций контроль и поощрение неразделимы; личные выгоды предпринимателя составляли важную часть его схемы поощрения, и активы было сложно защитить через контракты.

Конвертируемые ценные бумаги предлагали оптимальный способ структурирования контракта, обусловленный непроверяемой, но наблюдаемой информацией, - то есть если инвестор видел, что компания делает успехи, но не мог проверить этого, возможность конвертации позволяла ему держать бумагу до того момента, как он мог проверить такую информацию, а затем конвертировать свои акции в обыкновенные, чтобы участвовать в прибыли.

И наконец, необходимость в будущем финансировании предоставляла инвестору возможность изменить тип акций, которыми он владел, и, таким образом, усилить контроль над инвестициями.

Хотя поэтапное инвестирование имеет и теоретический, и практический смысл, есть некоторые практические ограничения в его применении. Такие соглашения предусматривают затраты на сделку - правовые документы в этих случаях более сложные, и часто подготовка и оформление таких соглашений занимает больше времени.

Кроме того, каждый этап (или транш, который имеет место, когда этап разбивается на дополнительные части, реализуемые при достижении определенного «рубежа») создает нагрузку для служебного офиса венчурной фирмы, поскольку ему необходимо заниматься всей бумажной работой. Для самих компаний процесс привлечения средств очень сильное отвлечение ресурсов менеджмента, а это и инвесторы, и предприниматели стараются минимизировать.

Как правило, инвестиции ограничиваются тремя-четырьмя этапами финансирования. Если число этапов финансирования превышает это число, может иметь место несколько сценариев.

Во-первых, первоначальные инвесторы могут устать. Они могут потерять интерес, или инвестор-лидер может покинуть компанию, добавив ее в портфель бывшего коллеги, которому недостает опыта и энтузиазма предшественника.

Еще одна проблема может иметь место, если средства инвестора будут исчерпаны. Если компания не показывает хороших результатов, ее может быть очень сложно перевести к фонду-преемнику.

Венчурная компания может попытаться избавиться от инвестиций либо посредством раннего выхода, продав акции другому инвестору, либо через этап, в котором она не будет принимать участия.

Чтобы привлечь дополнительные деньги, инвесторы могут быть вынуждены согласиться на жесткие условия. Любая из этих ситуаций может создать трения с другими инвесторами или руководством, как демонстрирует пример Metapath.

Пример компании Metapath

Основатель стартапа, занимающегося высокими технологиями, Metapath, считал, что компания уже почти готова выйти на IPO. Чтобы поддержать компанию до этого момента, он привлек 11,75 млн. долларов через выпуск акций серии Е по 6,00 долларов за акцию у двух инвесторов поздних этапов, Robertson Stephens Omega Fund и Technology Crossover Ventures.

Более ранним инвесторам, венчурным компаниям и родительской компании Metapath принадлежали акции стоимостью между 1,05 и 1,62 доллара за акцию.

В качестве условия инвестирования в компанию фирмы, для которых были выпущены акции серии Е, настояли на конвертируемых привилегированных акциях с правом участия, которые в случае события, связанного с повышением ликвидности, позволяли им получить назад свои первоначальные инвестиций сначала в форме привилегированных акций, а потом в качестве конвертированных обыкновенных акций.

В случае IPO эта возможность исчезает, поскольку все акции конвертируются в обыкновенные. Инвесторы серии Е (и более поздней серии F) получили не только старшинство и право участия, но и право объявлять об изменениях в контроле компании при ликвидации, применив право участия.

Metapath так и не вышла на биржу. В 1998 г. она объединилась с частной компанией MSI. Это была смена контроля. Держатели акций серий Е и F использовали свое право объявить сделку ликвидацией и получили номинальную стоимость акций MSI вдобавок к эквиваленту обыкновенных акций - их акции рассматривались как конвертируемые привилегированные акции с правом участия в рамках сделки по поглощению, а не IPO.

Когда объединенная компания была приобретена Marconi в 1999 г., держатели акций серий Е и F получили в 3 раза больше, чем они инвестировали, - средства, полученные непосредственно от поступлений в результате сделки по поглощению, которые в противном случае были бы разделены с более ранними инвесторами и руководством.

История Metapath может о многом рассказать, в том числе и об опасности истощения денежных средств, и о чрезмерном оптимизме, и о влиянии поэтапного инвестирования. Финансирование Metapath посредством этапов с А по D было привлечено менее чем за 2 доллара за акцию.

Крупный раунд финансирования посредством акций серии Е был осуществлен по более высокой цене, чтобы уменьшить размывание для действующих акционеров и отразить прогресс компании.

Но руководству пришлось обменять условия на цену: более высокая цена была получена за счет более жестких условий, поскольку компания по-прежнему теряла деньги. Как только все эти условия были учтены в структуре капитала для держателей акций серии Е, их необходимо было распространить и на инвесторов серии Е.

Это были фирмы, инвестировавшие на поздних этапах, которые хотели получить сравнительно надежную прибыль для своих инвесторов с меньшими рисками. Именно поэтому при первой же возможности (слияние с MSI) они использовали свои права участия. Для них это было совершенно естественно, однако для предпринимателя стало полной неожиданностью.

Это подчеркивает тот вопрос, который мы подняли ранее, - совмещение интересов предпринимателя и фирмы. Metapath начинала почти с нуля. Ее поддерживали две начинающие технологические компании. Привлечение инвесторов на поздних этапах было весьма рискованным шагом.

Очень важно, чтобы и предприниматели, и инвесторы понимали и искали способы совмещения интересов различных сторон. Позже мы обсудим, что случается, когда различные мотивы ускоряют выход из проекта.