Фонды целевого капитала

Фонды целевого капитала - «денежные пулы», которые в типичном случае поддерживают университеты, а также некоммерческие (благотворительные и прочие) фонды.

Они менее скованы регулятивным надзором, чем пенсионные фонды, и были среди первых организаций, которые осуществляли прямое инвестирование.

В общем случае фонды целевого капитала характеризуются большими горизонтами планирования и могут управляться индивидами, имеющими желание применить нестандартные подходы к управлению инвестициями, как показано Дэвидом Свенсеном (David Swensen) из Йельского университета, в книге которого под названием Pioneering Portfolio Management утверждается, что менее эффективные рынки с проявлениями асимметрии информации и неликвидностью дают возможность получить доходность выше рыночной.

В качестве доказательства он отмечает, что в США разность показателей доходности между 25-м и 75-м перцентилями генеральной совокупности управляющих инвестициями с фиксированными доходом составляла 0,5% в десятилетие между 1995 и 2005 г.

В то же самое время аналогичный показатель для венчурных капиталистов составлял 43,2%. Йельский университет осуществил свое первое прямое инвестирование в 1976 г., свое первое венчурное партнерство - в 1976 г., предвестив этим длинную и славную историю работы с данным классом активов и те результаты, которые сделали фонд целевого капитала Йельского университета вторым в мире по размеру (уступающим только Гарвардскому).

Описанная Свенсеном «философия работы» с прямым инвестированием включает поддержку активных управляющих (active managers), интересы которых тесно согласованы с интересами их инвесторов.

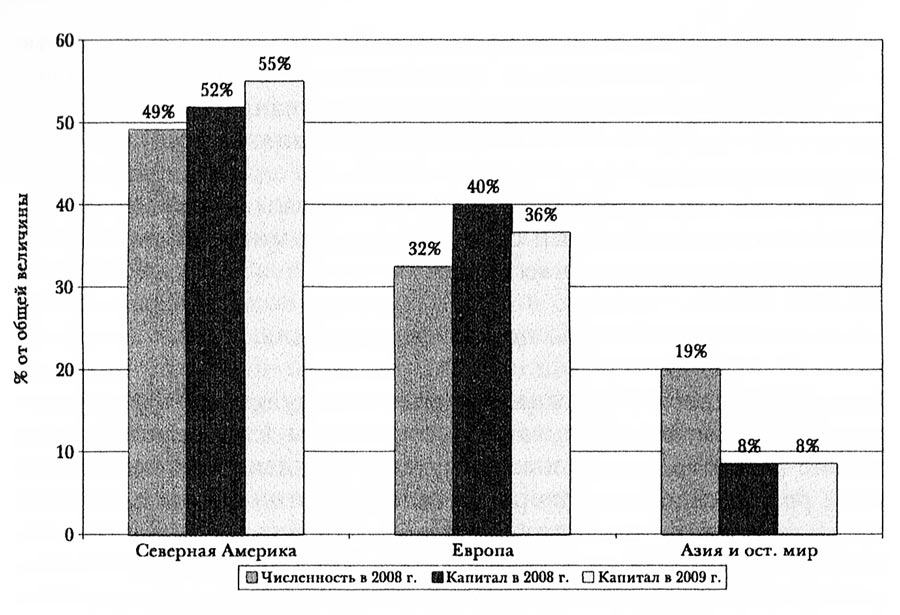

Отчасти благодаря его неустанной пропаганде своих взглядов фонды целевого капитала (в частности, при крупных университетах) стали очень активно работать с прямым инвестированием, вложив в этот класс активов 8% общих инвестиций в 1995 г., 13,9% в 2001 г. и 15% в 2009 г.