Диверсификация прямых инвестиций

Понимание рискованности прямых инвестиций также важно и для другой задачи: определения правильных пропорций этих инвестиций в портфеле.

Во многих случаях инвесторы, по всей видимости, принимают решения в отношении того, какую часть их портфелей будут составлять прямые инвестиции, полагаясь больше на интуицию, нежели на систематический анализ.

Хотя такой подход может не представлять проблему, когда на прямые инвестиции приходится лишь небольшая доля - скажем 1-2% - инвестиционного портфеля, в последние годы доля прямых инвестиции в портфеле растет.

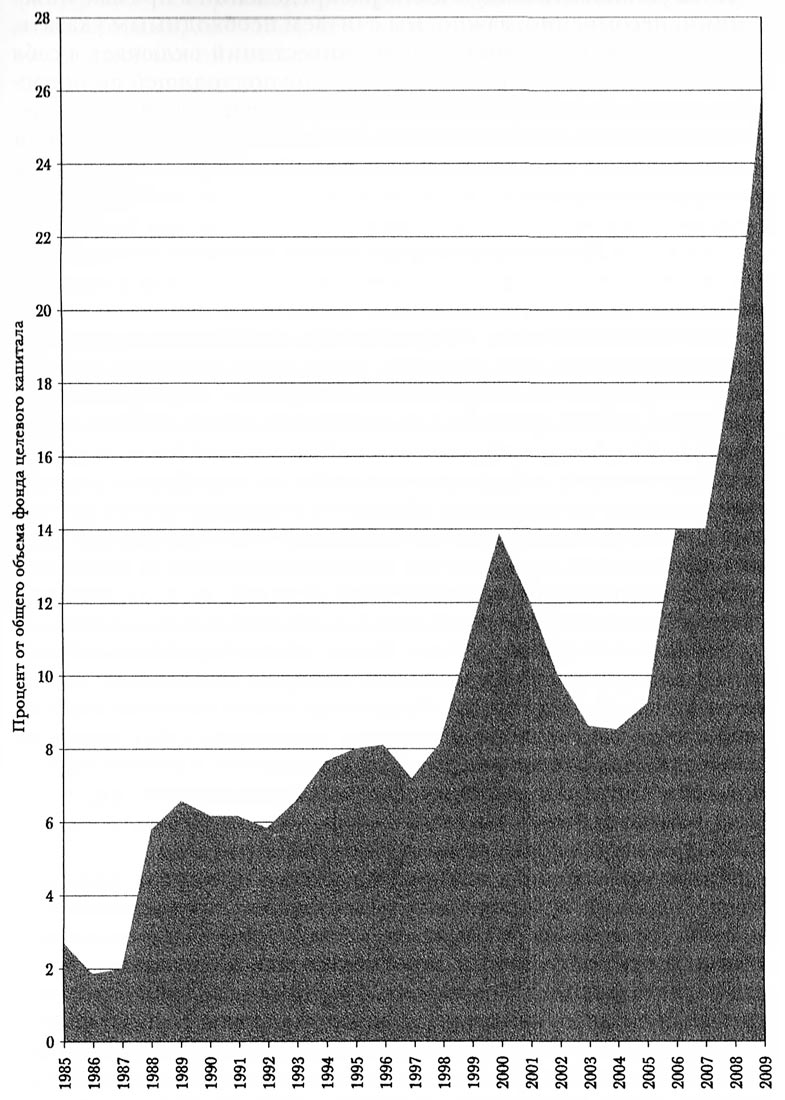

Рисунок ниже иллюстрирует этот аспект, показывая изменение доли прямых инвестиций у одного класса инвестиционных организаций - колледжей и университетов.

Размещение активов крупных университетов в непубличные акции.

Размещение активов крупных университетов в непубличные акции.

Этот график составлен на основе различных публикаций National Association of College and University Business Officers (NACUBO).

Хотя был отмечен некоторый спад прямых инвестиций, которые включают в себя как фонды, ориентированные на кредитные выкупы, так и инвестиции венчурных капиталистов (в последние годы они снижаются частично из-за распределений и списаний групп прямых инвестиций), этот уровень все равно остается намного выше, чем всегда наблюдался.

Поскольку прямые инвестиции становятся все более важной частью инвестиционных возможностей, четкое понимание того, как они согласовываются с остальной частью портфеля, также становится очень важным.

Хотя установить общую долю распределений в прямые инвестиции, несомненно, важно, мы считаем необходимым указать, что успешная программа прямых инвестиций включает в себя гораздо больше, чем просто определение подходящей доли распределений в такие фонды.

Выбор подходящих фондов в течение нескольких лет также очень важен для достижения цели генерирования привлекательной для инвесторов доходности с поправкой на риск.

Дилемма распределения активов

Большинство институциональных инвесторов начинают управление своими деньгами с определения подходящего распределения активов (то есть решения, какая часть капитала должна быть инвестирована в публичные компании, государственные или корпоративные облигации, недвижимость и прямые инвестиции).

Модели распределения активов начинаются с требований инвесторов к будущим выплатам из портфелей, а также исторической информации об уровне и вариативности доходности различных видов активов.

Обычно эти модели используют информацию не только по привлекательности и вариативности доходности по каждому виду активов, но и по степени, в которой доходности разных видов активов взаимодействуют (коррелируют) друг с другом. Затем эта информация используется в аналитических моделях, которые определяют оптимальный состав портфеля.

Например, аналитическая модель, основанная на методе капитальных активов (CAPM) призвана найти такую комбинацию высокой доходности и низкой вариативности портфеля - если выражаться более технически, портфель, который имеет высокий «коэффициент Шарпа» - который больше всего соответствует нуждам клиента.

Инвесторы обычно начинают процесс принятия решения относительного того, сколько выделить для прямых инвестиций, с определения риска, который они возьмут на себя. Риск в этом контексте в целом понимается как волатильность доходности выбранного портфеля.

Портфели, доходность которых более широко варьируется между предельными убытками и предельной прибылью, считаются рискованнее, чем портфели, доходность которых изменяется в более узком диапазоне. В целом более высокий риск предполагает более высокую доходность.

Однако аналитические материалы современных финансов продемонстрировали, что единственные типы рисков, которые должны привести к более высокой прогнозируемой доходности, это те типы рисков, которые нельзя снизить, диверсифицировав их через портфель разнообразных инвестиций.

Другими словами, те типы рисков, которые ведут к более высокой ожидаемой доходности, это те риски, колебания которых нельзя сгладить изменениями доходности по другим инвестициям.

Эту точку зрения может помочь проиллюстрировать пример.

Возьмем две компании, одна из которых продает зонтики, а другая - солнцезащитный крем. Котировки акций первой компании могут вырасти во время дождливых периодов, в то время как котировки другой упадут. Во время солнечных периодов будет наблюдаться противоположная ситуация.

Однако хотя акции каждой компании в отдельности могут испытывать сильные колебания, портфель, в который входят акции обеих этих компаний, может быть достаточно стабильным по стоимости: изменения цен акций этих двух компаний могут компенсировать друг друга.

В этом случае прогнозируемая доходность ни одной из этих компаний не будет очень высокой, в то время как по отдельности эти акции могут быть достаточно волатильными.

Поскольку корреляция между активами измеряет, каким образом два потока инвестиций двигаются друг относительно друга, измерение корреляции - важнейший элемент любой модели распределения активов.

Модели распределения активов используют корреляции между различными классами активов, чтобы определить состав инвестиций, который позволит получить самую высокую потенциальную доходность при заданном риске.

Конечно, при принятии решения о прямых инвестициях, кроме определения уровня риска, на который они готовы, инвесторы сталкиваются с некоторыми ограничениями.

Самыми главными из них являются необходимость в ликвидности, налоговые соображения, правовые ограничения, размер целевых распределений относительно размера фонда и способности инвестора оценить желаемые фонды прямых инвестиций.

Диверсификация является принципиальным фактором, поскольку она играет важнейшую роль в попытке сократить риск инвестиционных портфелей. С точки зрения инвестора, осуществляющего прямые инвестиции, преимущество диверсификации программы прямых инвестиций зависит от того, насколько доходность конкретного набора инвестиций повышается или снижается наряду с другими инвестициями (то есть насколько коррелированы эти доходности).

Если доходности двух наборов инвестиций имеют относительно низкую корреляцию друг с другом, объединение этих инвестиций в портфеле снизит вариативность общей доходности портфеля.

Как показывают исторические данные и практики портфельного управления, портфели с более высокой степенью диверсификации имеют активы, доходность которых демонстрирует более низкую вариативность, а значит и более низкий риск.

Чего не нужно делать: аттракцион ужасов Бостонского университета

Опыт Бостонского университета с венчурными инвестициями показывает, что может случиться с портфелями крупных инвесторов, которые не используют диверсифицированный подход к инвестированию.

В 1987 г. размер фонда целевого капитала Бостонского университета составлял 142 млн. долларов. В то время венчурное подразделение инвестировало в частную биотехнологическую компанию, которая была основана в 1979 г, рядом ученых, аффилированных с институтом.

В результате первоначальных инвестиций в 1987 г. университет выкупил доли нескольких независимых венчурных инвесторов, которые после ряда этапов финансирования, очевидно, сочли перспективы фирмы непривлекательными.

В период с 1987 по 1992 г. Бостонский университет, инвестируя через должностных лиц и попечителей, предоставил не менее 90 млн. долларов - свыше 60% от общего объема фонда на 1987 г. - биотехнологической фирме.

По материалам документов, поданных компанией Seragen в Комиссию по ценным бумагам и биржам США, По договору от 1992 года с прокуратурой штата Массачусетс университет согласился больше не инвестировать в акции.

Однако университет выдал кредитную гарантию в размере 12 млн. долларов в 1995 г. (которая потом была конвертирована в акции) и заплатил 5 млн. долларов за покупку активов в 1997 г.

Хотя эта фирма в конечном итоге все же вышла на IPO, она столкнулась с рядом неудач в отношении своих продуктов и была продана биотехнологическому структурному подразделению из Сан-Диего всего за несколько миллионов долларов.

В результате Бостонский университет потерял свыше 90 млн. долларов, а также возможность инвестировать значительную часть своих средств в другие активы, возможно, более продуктивные.

Решение университета сконцентрировать свои прямые инвестиции на одной компании в одном секторе создали огромный риск для портфеля, который в конечном итоге оказал существенное негативное влияние на фонд целевого капитала университета.

Несомненно, это поднимает вопрос о надлежащем распределении активов, а также о надлежащей диверсификации внутри вида активов. Не стоит складывать все яйца в одну корзину.