Недооценка компании

Вне зависимости от цены, установленной на момент размещения, цена акций, скорее всего, вырастет на следующий день торгов - на самом деле, даже в первый день торгов обычно достигается существенная премия к цене IPO.

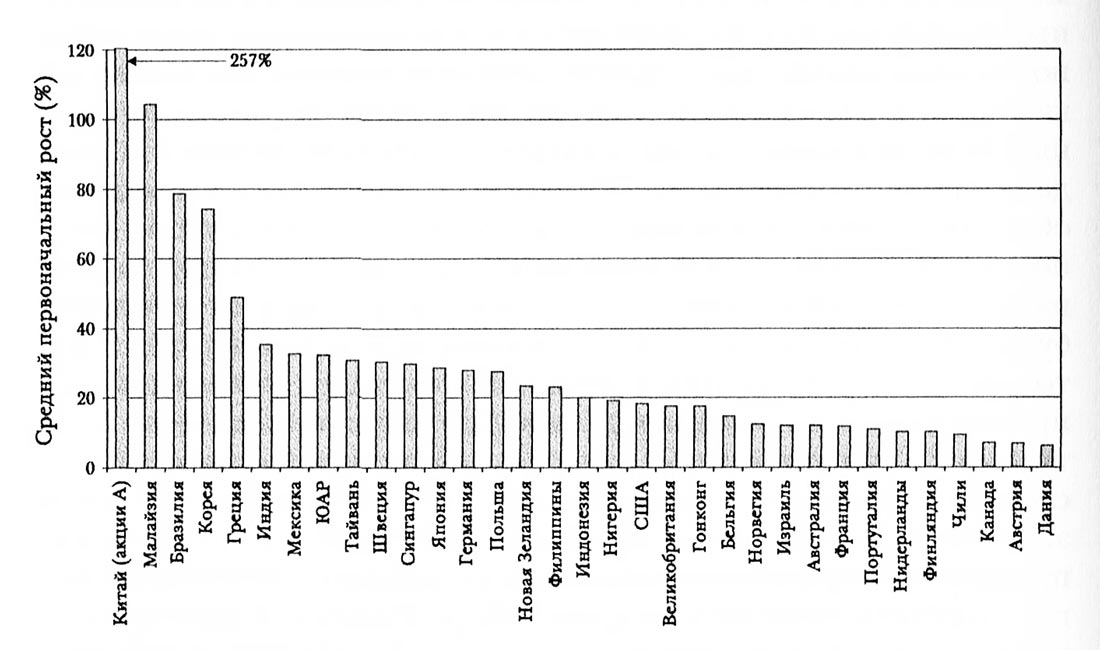

На рисунке выше демонстрируется средняя сумма недооценки, рассчитанная в различных исследованиях в различные периоды времени. Множество из самых невероятных случаев недооценки IPO в США - такой как недооценка TheGlobe.com на 900% - произошло во время бума доткомов.

Недооценка встречается не только на американских биржах, исследования по IPO от Австралии до Греции, Нигерии и Великобритании подтверждают этот феномен.

Средняя фирма на американской бирже проходит лишь через небольшой скачок цен, но небольшое (но все же существенное) число фирм испытали значительное подорожание акций.

Недооценка представляет собой существенные затраты для компании и её инвесторов, поскольку она «выкидывает деньги на ветер», то есть инвестиционный банк мог бы установить и более высокую цену, позволив компании и инвесторам привлечь больше денег.

Как мы отмечали ранее, считается, что чем выше репутация инвестиционного банка и чем больше опыта у инвесторов, осуществляющих прямые инвестиции, тем меньше недооценка. Но всё же она имеет место.

Этот эффект стал темой множества академических исследований. Было предложено много объяснений - от опасений судебных исков до характера процесса сбора заявок. Ниже мы представляем три ведущих объяснения.

1. Компенсация за информационные пробелы. Если это молодая технологическая компания, о которой никто никогда не слышал, чтобы убедить инвесторов купить ее акции, может быть необходим дисконт.

Неинформированные или неквалифицированные инвесторы могут опасаться, что более информированные инвесторы купят более привлекательные акции, а им оставят менее привлекательные.

Такое объяснение может быть резюмировано подходом Граучо Маркса к IPO: «Я бы не хотел иметь акции, которые я мог бы купить во время IPO». Чтобы стимулировать этих потенциальных инвесторов к покупке, им надо предложить дисконт, а он означает недооценку. Изначальный рост, который получает инвестор, может быть компенсацией за любое последующее снижение цены.

2. Стадный эффект? Экономистов все больше интересуют «каскады», в которых отдельные инвесторы принимают решения скорее на основании действий других, нежели на основании своей собственной информации. IPO могут послужить еще одним примером такого эффекта.

В контексте IPO, если размещение продвигается успешно, другие инвесторы могут решить принять в нем участие, а если спрос слабый, они могут остаться в стороне.

Для построения такого каскада инвестиционные банки могут продавать акции в рамках IPO по более низкой цене квалифицированным инвесторам. Видя это, менее квалифицированные инвесторы поспешат принять участие и купят акции на вторичном рынке по более высокой цене.

3. Власть инвестиционного банка на рынке. Эта гипотеза утверждает, что инвестиционные банки намеренно устанавливают низкие цены, чтобы передать материальные блага избранным клиентам, которым разрешено участвовать в IPO.

Эти инвесторы платят банкам за такую услугу, ведя бизнес в том направлении, в котором им нужно. Это утверждение небезосновательно, как доказывают судебные разбирательства в отношении «выделения» акций, продаваемых на IPO, избранным клиентам инвестиционных банков.

Непосредственно после IPO (часто в течение 30 дней) андеррайтеры в США должны стабилизировать цену акций и удерживать ее выше цены предложения. Для этого банки практически всегда используют положение «зеленая туфелька», условие, названное в честь размещения 1963 г., когда оно было представлено.

По сути, банк сохраняет за собой возможность продать на 15% больше акций, чем заявленный размер размещения. То есть, если размер размещения составил 2 млн. акций, банк продаст 2,3 млн. акций. Если цена растет после размещения, банк объявит, что объем размещения был на 15% больше, чем изначально предполагаемый объем.

Если цена падает ниже цены размещения, банки выкупят дополнительные 15% акций. Предполагается, что такая активность должна стимулировать рост цен, позволяя банку выполнять свое обязательство по поддержке цены.

В то же самое время банк получит прибыль от разницы между ценой продажи акций на IPO и ценой, по которой он их выкупает обратно.

Если банк особенно беспокоит снижение цен акций, он может продать даже больше 15%, позволенных условием «зеленая туфелька».

Выделение акций в IPO

В конце 1990-х, когда наблюдался бум IPO технологических компаний, стало известно, что инвестиционные банки выделяют акции избранным клиентам. То есть банки отдавали акции, продаваемые в рамках привлекательного размещения, руководителям другой компаний, иногда предоставляя акции по цене IPO, когда они уже начали торговаться и выросли в стоимости.

В одном примере, Robertson Stephens, уважаемый инвестиционный банк, выделил 100 тыс. акций из IPO Pixar Animation Джозефу Кайру, генеральному директору и основному владельцу GT Interactive Software.

Принадлежащие Кайру акции Pixar в первый день торгов подорожали на 77%. Месяцем позже GT Interactive Software вышла на биржу, используя Robertson Stephens в качестве ведущего андеррайтера, а затем наняла банк для консультаций относительно некоторых поглощений.

Robertson Stephens заработал на комиссиях за работу с GT Interactive Software свыше 5 млн. долларов. В отличие от типичного распределения акций во время IPO институциональным инвесторам, эти «выделенные» акции ушли к отдельным лицам в корпорациях, которые могли вести бизнес с инвестиционным банком.

Одни эксперты назвали эту практику взяточничеством; другие рассматривали ее как маркетинговую технологию, сродни промо-выездам для партий в гольф.

Как ее ни называй, эта практика оказалась эффективной, как показывает проведенное Лиу и Риттером исследование 56 компаний, вышедших на биржу в период с 1996 по 2000 г., где руководители компаний получили акции в рамках других популярных IPO.

Только 6% эмитентов, руководители которых получили выделенные акции, впоследствии сменили инвестиционный банк, в то время как среди других эмитентов этот показатель составил 31%. Более того, Лиу и Риттер обнаружили, что эти размещения были сильнее недооценены, чем остальные, которые не были выделены, примерно на 23% больше, чем в среднем по рынку.

Это оставляет банк в «непокрытой короткой» позиции, при которой он будет вынужден выкупать акции, вне зависимости от движения цен. Если цена акций продолжает падать, банк вновь поддерживает цену, а также получает прибыль от разницы цены, но, если цена растет, ему придется покупать акции в убыток.

Андеррайтеры продолжают взаимодействовать с компанией и в дальнейшем, обеспечивая аналитическое покрытие, выступая основным маркетмейкером и, часто, продолжая предоставлять финансовые консультации.

Эти отношения являются долгосрочными. Приблизительно 70% компаний, проводя повторные размещения в США в течение трех лет после IPO, использовали того же андеррйатера, что и для IPO.