CFA - Основные характеристики облигаций

Рассмотрим концепцию, определения и термины ценных бумаг с фиксированным доходом, основные характеристики облигаций: эмитент, срок погашения, номинал, валюта выплат, купон и купонная ставка, а также примеры различных видов облигаций, - в рамках изучения ценных бумаг с фиксированным доходом по программе CFA.

Фиксированный доход и ценные бумаги с фиксированным доходом.

Ценные бумаги с фиксированным доходом являются наиболее распространенным в мире способом привлечения капитала. Ценная бумага с фиксированным доходом (англ. 'fixed-income security') - это инструмент, который позволяет правительствам, компаниям и другим видам эмитентов брать в долг деньги у инвесторов.

Любое заимствование денег - это долг. Обещанные платежи по ценным бумагам с фиксированным доходом являются, в целом, договорными (юридическими) обязательствами эмитента перед инвестором. Для компаний ценные бумаги с фиксированным доходом противоположны обыкновенным акциям, поскольку не предоставляют права собственности на компанию.

Выплаты процентов и погашение основного долга (т.е. заимствованной суммы) обладают старшим приоритетом прав требования на прибыль и активы компании по сравнению с правами требования обыкновенных акционеров. Таким образом, в теории, ценные бумаги с фиксированным доходом обладают более низким риском, чем обыкновенные акции.

В управлении портфелем, ценные бумаги с фиксированным доходом выполняют несколько важных ролей. Они являются главным средством, с помощью которого индивидуальные и институциональные инвесторы могут осуществлять финансирование с определенной степенью безопасности или финансирование известных будущих обязательств, таких как оплата обучения или пенсионные обязательства.

Корреляция ценных бумаг с фиксированным доходом с обыкновенными акциями может варьироваться, но добавление ценных бумаг с фиксированным доходом в портфели, в том числе в портфели обыкновенных акций, обычно является эффективным способом получения преимуществ диверсификации портфеля.

В этом чтении мы рассмотрим следующие вопросы:

- Какие характеристики определяют ценные бумаги с фиксированным доходом и как эти характеристики определяют запланированные денежные потоки?

- Каковы юридические, нормативные и налоговые соображения, связанные с ценными бумагами с фиксированным доходом, и почему эти соображения важны для инвесторов?

- Каковы общие структуры денежных потоков облигаций, касающиеся выплат процентов и погашения основного долга?

- Какие виды положений (опций ценных бумаг) могут повлиять на выбытие или выкуп ценных бумаг с фиксированным доходом?

При изучении ценных бумаг с фиксированным доходом, обратите внимание, что термины «ценные бумаги с фиксированным доходом» (англ. 'fixed-income securities'), «долговые ценные бумаги» (англ. 'debt securities') и «облигации» (англ. 'bonds') часто используются взаимозаменяемо как экспертами, так и не экспертами. Мы также будем следовать этому соглашению.

Обратите внимание, что термин «фиксированный доход» (англ. 'fixed income') не следует понимать буквально: некоторые ценные бумаги с фиксированным доходом имеют процентные выплаты, которые изменяются со временем. Некоторые эксперты считают привилегированные акции разновидностью ценных бумаг с фиксированной доходом, но никто не рассматривает их как вид облигаций.

Наконец, в некоторых ситуациях облигации считаются более долгосрочной формой долговых ценных бумаг, в отличие от ценных бумаг денежного рынка.

Остальная часть этого чтения организована следующим образом:

- Общие знания инвестора об инвестировании в ценные бумаги с фиксированным доходом.

- Характер договора между эмитентом и держателями облигаций, а также правовые, нормативные и налоговые рамки, в которых действует этот договор.

- Структуры выплат процентов и основного долга, которые характеризуют ценные бумаги с фиксированным доходом.

- Положения договора о непредвиденных обстоятельствах, которые влияют на сроки и/или характер денежных потоков по облигациям.

Обзор ценных бумаг с фиксированным доходом.

Облигация (англ. 'bond') - это договорное соглашение между эмитентом и держателями облигаций. Есть три важные темы, которые инвестор должен знать при инвестировании в облигацию:

- Характеристики облигации, включая эмитента, срок погашения, номинальную стоимость, ставку и частоту купонных выплат, а также ее валюту. Эти характеристики определяют запланированные денежные потоки по облигации и, следовательно, являются ключевыми факторами ожидаемой и фактической доходности для инвестора.

- Правовые, нормативные и налоговые соображения, применимые к договору между эмитентом и держателями облигаций.

- Положения о непредвиденных обстоятельствах, которые могут повлиять на запланированные денежные потоки по облигации. Эти положения являются опциями: они дают эмитенту или держателям облигаций определенные права, затрагивающие выбытие или выкуп облигации.

Далее мы рассмотрим основные характеристики облигаций и показатели их доходности.

Основные характеристики облигаций.

Все облигации, будь то «традиционные» облигации или обеспеченные активами ценные бумаги, имеют общие основные характеристики.

Обеспеченные активами ценные бумаги (ABS, 'asset-backed securities') создаются в результате процесса, называемого секьюритизацией (англ. 'securitization'), который включает в себя передачу активов специальному юридическому лицу от владельца активов.

См. также:

Затем это специальное юридическое лицо использует секьюритизированные активы в качестве гарантий для возврата (обеспечения) эмиссии облигаций, что приводит к созданию ABS.

Активы, которые обычно используются для создания ABS, включают ипотечные кредиты жилой и коммерческой недвижимости (ипотека), автокредиты, студенческие кредиты, банковские кредиты и карточные кредиты, среди прочего.

Многие элементы ценных бумаг с фиксированным доходом, обсуждаемые в этом чтении, применяются как к традиционным облигациям, так и к ABS. Соображения, специфичные для ABS, обсуждаются в отдельном чтении, посвященном ценным бумагам, обеспеченным активами.

Эмитент облигации.

Многие лица выпускают облигации: частные лица, такие как музыкант Дэвид Боуи; правительства стран, таких как Сингапур или Италия; а также компании, такие как BP, General Electric или Tata Group.

Эмитенты облигаций (англ. 'bond issuers') классифицируются на категории, основанные на сходстве этих эмитентов и на их характеристиках. Основные типы эмитентов включают:

- Надгосударственные организации, такие как Всемирный банк или Европейский инвестиционный банк;

- Суверенные (национальные) правительства, такие как США или Япония;

- Несуверенные (внутренние) правительства, такие как штат Миннесота в США, регион Каталония в Испании или город Эдмонтон в Канаде;

- Квазиправительственные организации (то есть агентства, принадлежащие или спонсируемые правительствами), такие как почтовые службы во многих странах, например, Correios в Бразилии, La Poste во Франции или Pos в Индонезии;

- Компании (т.е., корпоративные эмитенты). Часто проводится различие между финансовыми эмитентами (например, банками и страховыми компаниями) и нефинансовыми эмитентами; и

- Специальные компании, которые секьюритизируют активы для создания ABS, которые затем продаются инвесторам.

Участники рынка часто классифицируют рынки фиксированного дохода по типу эмитента, что приводит к определению трех секторов рынка облигаций:

- государственный сектор (т.е., первые четыре типа эмитентов, перечисленные выше),

- корпоративный сектор (пятый тип, перечисленный выше), а также

- сектор структурированных финансовых инструментов (последний тип).

Держатели облигаций подвергаются кредитному риску, то есть риску убытка, возникающего в результате того, что эмитент не сможет своевременно и в полной мере выплачивать проценты и/или основной долг. Кредитный риск присущ всем долговым инвестициям.

Рынки облигаций иногда классифицируются на сектора, основанные на кредитоспособности эмитента, определяемой рейтинговыми агентствам. Между облигациями с присвоенным рейтингом и без рейтинга часто проводят различие.

Облигации без рейтинга (т.е. не инвестиционного уровня) часто называют высокодоходными (англ. 'high-yield bonds') облигациями или спекуляционными облигациями (англ. 'speculative bonds').

Три крупнейших рейтинговых агентства - это Moody's Investors Service, Standard & Poor's и Fitch Ratings. Moody's присваивает облигациям рейтинги от Baa3 и выше, а S&P и Fitch - рейтинги от BBB- и выше.

Такие облигации называют облигациями инвестиционного уровня (англ. 'investment grade bonds').

Некоторые регулируемые финансовые посредники, такие как банки и страховые компании, могут столкнуться с явными и неявными ограничениями владения облигациями неинвестиционного уровня. Инвестиционная политика некоторых инвесторов также может включать ограничения или лимиты на такое владение.

С точки зрения эмитента, кредитный рейтинг инвестиционного уровня обычно обеспечивает более легкий доступ к рынкам облигаций и более низкие процентные ставки, чем у облигаций с неизвестным кредитным рейтингом.

Между инструментами с разными кредитными рейтингами есть другие важные различия. Они подробно обсуждаются в чтении об основах кредитного анализа.

См. также:

Дата и срок погашения облигации.

Дата погашения облигации (англ. 'maturity date') - это дата, в которую эмитент обязан выкупить (погасить) облигацию, выплатив непогашенную сумму основного долга.

Тенор или срок облигации (англ. 'tenor') - это период времени, оставшийся до даты погашения облигации.

Тенор является важным аспектом при анализе облигации. Он указывает на период, в течение которого держатель облигации может рассчитывать на получение процентных выплат, а также на период, в течение которого долг останется непогашенным в полном объеме.

Срок погашения варьируется от овернайта (ночь с окончания текущего операционного дня до начала следующего операционного дня) до 30 лет или дольше.

Ценные бумаги с фиксированным доходом со сроком погашения при выпуске (первоначальном сроке погашения) 1 год или менее известны как ценные бумаги денежного рынка (англ. 'money market securities').

Эмитентами ценных бумаг денежного рынка являются правительства и компании. Примерами этих ценных бумаг являются коммерческие ценные бумаги (краткосрочные векселя) и депозитные сертификаты.

Ценные бумаги с фиксированным доходом с первоначальным сроком погашения более одного года называются ценными бумагами рынка долгосрочного ссудного капитала или просто ценными бумагами рынка капитала (англ. 'capital market securities').

Есть также бессрочные или вечные облигации (англ. 'perpetual bonds'), которые не имеют заявленной даты погашения. Они встречаются довольно редко. Примером бессрочных облигаций являются «консоли» (consols), выпущенные суверенным правительством Великобритании.

См. также:

CFA - Как рассчитывать приведенную стоимость (PV) серии денежных потоков (аннуитета и перпетуитета)?.

Номинальная стоимость облигации.

Сумма основного долга по облигации (англ. 'principal amount', 'principal value' или 'principal') - это сумма, которую эмитент соглашается выплатить держателю облигаций на дату погашения. Эта сумма также называется номинальной стоимостью или просто номиналом (англ. 'par value', 'par', 'face value', 'nominal value', 'redemption value', 'maturity value'). Облигации могут иметь любую номинальную стоимость.

На практике цены облигаций указываются в процентах от их номинала.

Например, предположим, что номинал облигации составляет $1,000. Котировка 95 означает, что цена облигации составляет $950 (95% \(\times\) $1,000).

Когда облигация оценивается в 100% от номинала, говорят, что облигация торгуется «по номиналу» (англ. 'at par').

Если цена облигации ниже 100% от номинала, как в примере выше, то облигация торгуется «с дисконтом» (англ. 'at a discount').

Если же цена облигации выше 100% от номинала, то облигация торгуется «с премией» (англ. 'at a premium').

Купонная ставка и частота купонных выплат.

Купонная ставка (англ. 'coupon rate') или номинальная ставка (англ. 'nominal rate') облигации - это процентная ставка, которую эмитент соглашается выплачивать каждый год до даты погашения.

Ежегодная сумма процентных выплат называется купоном (англ. 'coupon').

Купон облигации определяется путем умножения купонной ставки на ее номинальную стоимость. Например, облигация с купонной ставкой 6% и номинальной стоимостью $1,000 будет приносить годовую процентную выплату в размере $60 (6% \(\times\) $1,000).

Купонные выплаты могут осуществляться ежегодно, как, например, в случае с немецкими государственными облигациями «bunds».

Многие облигации, такие как государственные и корпоративные облигации, выпущенные в США, или британские государственные облигации «gilts», выплачивают проценты раз в полгода. Некоторые облигации предлагают ежеквартальные или ежемесячные процентные платежи.

Аббревиатуры QUIBS (quarterly interest bonds - облигации с квартальными процентными выплатами) и QUIDS (quarterly income debt securities - долговые ценные бумаги с квартальным доходом) - используются инвестиционными банками Morgan Stanley и Goldman Sachs, соответственно, для облигаций, которые приносят квартальные выплаты процентов.

Многие ипотечные ценные бумаги (MBS, 'mortgage-backed securities'), которые являются ABS на основе жилой или коммерческой ипотеки, выплачивают проценты ежемесячно, чтобы их денежные потоки соответствовали денежным потокам ипотеки, лежащей в их основе.

Если облигация имеет купонную ставку 6% и номинальную стоимость $1,000, то периодические выплаты процентов составят:

- $60 при ежегодных выплатах купона;

- $30 при полугодовых выплатах купона;

- $15 при квартальных выплатах купона; и

- $5 при ежемесячных выплатах купона.

Обычная «ванильная» облигация выплачивает постоянную фиксированную процентную ставку. В этом случае выплата купона не меняется в течение всего срока погашения облигации.

Тем не менее, существуют облигации, которые выплачивают переменные плавающие проценты. Их называют облигациями с плавающей процентной ставкой (FRNs, 'floating-rate notes', 'floaters').

Купонная ставка FRN включает в себя два компонента: базовую ставку плюс процентный спред. Спред, также называемый маржой, обычно является постоянным и выражается в базисных пунктах (bps). Один базисный пункт равен 0.01%; иными словами, 1% равен 100 базисным пунктам.

Спред устанавливается в зависимости от кредитоспособности эмитента при выпуске облигации: чем выше кредитное качество эмитента, тем меньше спред.

Тем не менее, базовая процентная ставка (англ. 'reference rate') периодически пересматривается. Таким образом, по мере изменения базовой ставки, купонная ставка и купон меняются соответственно.

Широко используемой базовой ставкой для FRN уже давно является Лондонская межбанковская ставка (Libor). Libor - это обобщающее название для ряда ставок, охватывающих различные валюты и разные сроки погашения, от овернайта до 1-го года.

Другие базовые ставки включают европейскую межбанковскую ставку (Euribor), межбанковскую ставку Гонконга (Hibor) и Сингапурскую межбанковскую ставку (Sibor) для эмиссий, выраженных в евро, гонконгских долларах и сингапурских долларах, соответственно.

Euribor, Hibor и Sibor, также как и Libor, объединяют в себе ряд ставок для различных краткосрочных сроков погашения до 1-го года. Процесс формирования ставки Libor и переход к новым базовым ставкам обсуждается далее в отдельном чтении.

Например, предположим, что ставка купона FRN с полугодовыми процентными выплатами в июне и декабре, выражена в качестве шестимесячной Libor + 150 bps.

Предположим, что в декабре 20x0 шестимесячная Libor составляет 3.25%. Процентная ставка, которая будет применяться в июне 20x1, составит 4.75% (3.25% + 1.50%).

Теперь предположим, что в июне 20x1 шестимесячная Libor снизилась до 3.15%. Процентная ставка, которая будет применяться в декабре 20x1, снизилась до 4.65% (3.15% + 1.50%). Более подробно мы рассмотрим FRN далее.

Все облигации, независимо от того, имеют ли они фиксированные или плавающие проценты, выплачивают периодический купон, за исключением бескупонных облигаций или облигаций с нулевым купоном (англ. 'zero-coupon bonds'). Такие облигации не выплачивают проценты. Вместо этого они выпускаются с дисконтом к номинальной стоимости и погашаются (выкупаются) по номиналу. Их иногда называют чистыми дисконтными облигациями (англ. 'pure discount bonds').

Проценты по бескупонным облигациям подразумеваются (т.е. заложены в цене) и равны разнице между номиналом и ценой покупки. Например, если номинальная стоимость равна $1,000, а цена покупки составляет $950, то подразумеваемые проценты составляют $50.

Валюта облигации.

Облигации могут быть выпущены в любой валюте, хотя большинство облигаций выпускаются в евро или долларах США. Валюта эмиссии может повлиять на привлекательность облигации.

Если валюта не является ликвидной или свободно обращающейся, или если валюта очень нестабильна относительно основных валют, инвестиции в эту валюту не будут привлекательны для многих инвесторов.

По этой причине заемщики в развивающихся странах часто выпускают облигации в валюте, отличной от их местной валюты, поскольку это облегчает размещение облигаций у международных инвесторов.

Эмитенты могут также выбрать эмиссию в иностранной валюте, если они планируют осуществлять расчеты в этой валюте, поскольку в этом случае выплаты процентов и основного долга являются естественным способом хеджирования, снижающим валютный риск.

Если облигация нацелена исключительно на отечественных инвесторов страны, то более вероятно, что заемщик выпустит облигацию в местной валюте.

Двухвалютные облигации (англ. 'dual-currency bond') выплачивают купон в одной валюте, а номинальную стоимость в другой валюте.

Например, предположим, что японская компания должна финансировать долгосрочный проект в США, которому потребуется несколько лет, чтобы стать прибыльным.

Японская компания может выпустить двухвалютную облигацию йена/доллар. Купонные платежи в йенах могут быть осуществлены за счет денежных потоков в Японии, а основной долг можно погасить в долларах США, используя денежные потоки в США, которые появятся, как только проект станет выгодным.

Облигации c валютным опционом (англ. 'currency option bonds') могут рассматриваться как сочетание одновалютной облигации и опции использования иностранной валюты. Они дают держателям облигаций право (опцию) выбора валюты, в которой они хотят получать выплату процентов и основного долга. Держатели облигаций могут выбрать одну из двух валют для каждого платежа.

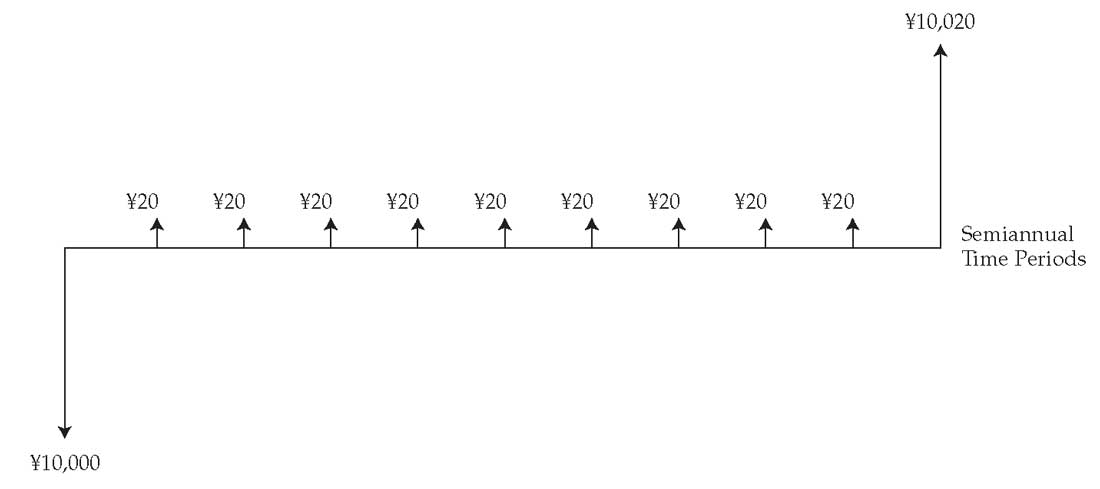

Иллюстрация 1 демонстрирует все основные особенности облигации и иллюстрирует, как эти функции определяют схему денежных потоков для простой «ванильной» облигации. Облигация представляет собой пятилетнюю японскую государственную облигацию (JGB, Japanese government bond) с купонной ставкой 0.4% и номинальной стоимостью ¥10,000.

Процентные платежи осуществляются раз в полгода. Облигация оценена по номиналу при выпуске и погашается также по номиналу.

Иллюстрация 1. Денежные потоки для простой «ванильной» облигации.

Денежные потоки для простой «ванильной» облигации.

Направленная вниз стрелка соответствует денежному потоку, выплаченному инвестором эмитенту в день выпуска облигации, то есть ¥10,000.

Направленные вверх стрелки - это денежные потоки, полученные держателем облигации (инвестором) от эмитента в течение срока погашения облигации.

Поскольку проценты выплачиваются раз в полгода, купонный платеж составляет

¥20 [(0.004 \(\times\) ¥10,000) + 2]

каждые шесть месяцев в течение 5 лет, то есть 10 купонных выплат по ¥20.

Последний платеж равен ¥10,020, поскольку он включает в себя последний купон, а также номинальную стоимость.

Пример 1.

- Примером суверенной облигации является облигация, выпущенная:

- Всемирным банком.

- Городом Нью-Йорк.

- Федеральным правительством Германии.

- Риск убытка, возникающего в результате неспособности эмитента своевременно и в полной мере выплатить проценты, называется:

- кредитным риском.

- системным риском.

- риском процентной ставки.

- Срок погашения ценной бумаги денежного рынка, скорее всего, составляет:

- 1 год или менее.

- от 1 года до 10 лет.

- более 10 лет.

- Если цена облигации выше, чем ее номинальная стоимость, то она торгуется:

- по номиналу.

- со скидкой.

- с премией.

- Облигация имеет номинал £100 и купонную ставку 5%. Купонные выплаты осуществляются раз в полгода. Периодическая процентная выплата составляет:

- £2.50, выплачивается 2 раза в год.

- £5.00, выплачивается 1 раз в год.

- £5.00, выплачивается 2 раза в год.

- Облигация с плавающей ставкой приносит выплаты в июне и декабре. Купонная ставка соответствует шестимесячной Libor + 25 bps. Если предположить, что шестимесячная ставка Libor составляет 3.00% на конец июня 20xx и 3.50% на конец декабря 20xx, то процентной ставкой, применяемой при оплате в декабре 20xx, будет:

- 3.25%.

- 3.50%.

- 3.75%.

- Типом облигации, которая позволяет держателям выбрать валюту выплаты процентов и основного долга, является:

- чистая дисконтная облигация.

- двухвалютная облигация.

- облигация с валютным опционом.

Решение для части 1:

Ответ C верный. Суверенная облигация - это облигация, выпущенная национальным правительством, таким как Федеральное правительство Германии.

Ответ A неверный, поскольку облигация, выпущенная Всемирным банком, является наднациональной облигацией.

Ответ B неверный, потому что облигация, выпущенная местным правительством, таким как город Нью-Йорк, не является суверенной облигацией.

Решение для части 2:

Ответ A правильный. Кредитный риск - это риск убытка, возникающего в результате того, что эмитент не может в полной мере и своевременно выплатить проценты и основной долг.

Ответ B неверный, потому что системный риск является риском сбоя финансовой системы.

Ответ C неверный, потому что риск процентной ставки является риском того, что изменение рыночной процентной ставки повлияет на стоимость облигации. Системный риск и риск процентной ставки рассматриваются в следующих разделах.

Решение для части 3:

Ответ A правильный. Основная разница между ценной бумагой денежного рынка и ценной бумагой рынка капитала заключается в первоначальном сроке погашения облигации.

Срок погашения ценных бумаг денежного рынка составляет не более 1-го года, тогда как срок погашения ценных бумаг рынка капитала превышает 1 год.

Решение для части 4:

Ответ C верный. Если цена облигации превышает ее номинальную стоимость, то облигация торгуется с премией.

Ответ A неверный, поскольку облигация торгуется по номиналу, если ее цена равна номинальной стоимости.

Ответ B неверный, поскольку облигация торгуется со скидкой, если ее цена ниже номинала.

Решение для части 5:

Ответ A правильный. Годовая купонная выплата составляет 5% \(\times\) £100 = £5.00. Купонные выплаты осуществляются раз в полгода, поэтому размер одной выплаты равен £2.50.

Решение для части 6:

Ответ A правильный. Процентная ставка, которая применяется к оплате в декабре 20xx, соответствует шестимесячной ставке Libor на конец июня 20xx + 25 bps. Таким образом, ставка равна:

3.25% (3.00% + 0.25%).

Решение для части 7:

Ответ C верный. Облигация с валютным опционом дает своим держателям право выбора валюты, в которой они хотят получить оплату процентов и основного долга.

Ответ A неверный, потому что чистая дисконтная облигация выпускается с дисконтом к номинальной стоимости и погашается по номиналу.

Ответ B неверный, потому что двухвалютная облигация осуществляет купонные платежи в одной валюте и погашение номинала в другой валюте.

Показатели доходности облигаций.

Существуют несколько показателей доходности, которые обычно используют участники рынка.

Текущая доходность (англ. 'current yield', 'running yield') выражается в процентах и равна ежегодному купону, деленному на цену облигации.

Например, если облигация имеет купонную ставку 6%, номинал $1,000, цену $1,010 и текущую доходность 5.94% ($60 + $1,010). Текущая доходность - это показатель дохода, аналогичный дивидендной доходности обыкновенной акции.

Другим наиболее часто упоминаемым показателем доходности является доходность к погашению (англ. 'yield to maturity', 'yield to redemption', 'redemption yield').

Доходность к погашению является внутренней ставкой доходности ожидаемых денежных потоков по облигации, то есть ставкой дисконтирования, которая эквивалентна приведенной стоимости ожидаемых денежных потоков облигаций до момента погашения по цене облигации.

Доходность к погашению можно считать оценкой ожидаемой доходности облигации. Она отражает годовую доходность, которую инвестор заработает на облигации, если этот инвестор купит облигацию сегодня и будет удерживать ее до погашения.

Существует обратная зависимость между ценой облигации и ее доходностью к погашению, при прочих равных. То есть, чем выше доходность к погашению облигации, тем ниже ее цена. И соответственно, чем выше цена облигации, тем ниже ее доходность к погашению.

Таким образом, инвесторы предвосхищают среду более низких процентных ставок (в которой инвесторы требуют более низкой доходности к погашению на облигацию), надеясь получить положительный доход. Эти вопросы охватывает чтение, посвященное риску и доходности ценных бумаг с фиксированным доходом.