Внедрение искусственного интеллекта в финансовый консалтинг

Готовы ли вы раскрыть ваши финансовые планы и предпочтения чат-боту?

Задумайтесь о том, что представляет собой финансовый консультант, и скорее всего, вы представите себе человека средних лет, в деловом костюме, который обожает электронные таблицы.

Но новое поколение потребителей может представлять консультанта в форме цифрового чат-бота, управляемого искусственным интеллектом со склонностью к смайликам.

Традиционный мир консалтинга сейчас захлестывает новая волна цифровых финансовых услуг с использованием искусственного интеллекта, которые претендуют на то, что способны предоставить клиенту персональные рекомендации, без вмешательства человека.

По мнению экспертов, эти «консультанты» появились в качестве решения проблемы «пробела в консультировании» (англ. 'advice gap') мелких клиентов, после введения запрета на взимание комиссии за финансовые консультации.

Консультирование множества клиентов с незначительными инвестиционными портфелями стало гораздо менее выгодно и более затратно, чем консультирование крупных клиентов. В итоге, на рынке персонального финансового консалтинга образовался пробел.

Пробел на рынке частного финансового консалтинга.

В настоящее время электронные финансовые консультанты или робо-эдвайзеры (англ. 'robo-advisor') существуют в форме чат-ботов, которые задают вопросы о ваших финансовых решениях. Кто-то считает, что эта технология будет развиваться дальше, что может иметь неоднозначные последствия для традиционных финансовых консультантов.

Но действительно ли клиенты готовы советоваться с роботом?

В течение последних 10 лет финансовый консалтинг пережил серьезную встряску. В 2013 году британский финансовый регулятор FCA провел инспекцию качества и прозрачности финансовых услуг, под названием Retail Distribution Review (RDR). Она касалась инвестиционных продуктов (включая страховые полисы, пенсионные планы, фонды и другие инвестиционные схемы), предлагаемых финансовыми консультантами розничным клиентам.

В итоге, в 2013 году в Великобритании (и ряде европейских стран) были запрещены комиссионные сборы финансовых консультантов, и были введены требования к раскрытию стоимости финансовых консультаций и подготовке финансовых консультантов.

Это могло повысить качество финансовых рекомендаций, но это также привело к сокращению числа финансовых консультантов с более чем 40 000 в 2011 году до 26 000 в настоящий момент.

Крупные банки покинули рынок персонального финансового консалтинга (хотя нынешний успех робо-эдвайзеров теперь искушает некоторых вернуться), а тех кто остался, высокие издержки регулирования заставили сосредоточить свое внимание на самых богатых и самых рентабельных клиентах, и отказаться от массового рынка.

Сторонники искусственного интеллекта (AI, англ. 'artificial intelligence') утверждают, что AI может помочь закрыть этот «пробел в консультировании».

Приложение MyEva - это один из таких «цифровых финансовых консультантов», который использует алгоритмы, чтобы давать взвешенные рекомендации по пенсиям, сбережениям и инвестициям через чат-бота, при поддержке команды людей-консультантов.

Приложение MyEva (Моя Ева) является творением цифровой консалтинговой фирмы Wealth Wizards, чья деятельность регулируется британским Управлением по финансовому поведению (FCA, Financial Conduct Authority). Исполнительный директор компании Эндрю Ферт заявляет, что электронное приложение направлено непосредственно на «массовых клиентов», которые сталкиваются с аналогичными финансовыми проблемами, одной из которых является отсутствие простых, доступных советов.

«Большинство нашей выручки поступает от работодателей, которые покупают MyEva для своих сотрудников», - говорит он, добавляя, что большинство работодателей предлагает это приложение бесплатно, как часть их более широкого социального пакета для персонала.

Интересно также то, что фирма сделала женского чат-бота. Поскольку в финансовом консалтинге доминируют мужчины, это был один из способов «восстановить баланс». Имя Ева было выбрано потому, что оно определено в народном словаре сленга (составляемом энтузиастами) на сайте Urban Dictionary как «очень образованная девушка, придерживающаяся высоких стандартов».

После онлайн-тестирования текущего финансового состояния, Ева предлагает способы, которыми пользователь может достичь своих финансовых целей.

Ферт говорит, что молодые сотрудники, как правило, задают довольно простые вопросы о дополнительных пенсионных взносах и инвестировании, на которые чат-бот может ответить на понятном обывателю языке (лозунг MyEva - «никакого жаргона, никакого давления»).

Если пользователи соответствуют таким условиям, как отсутствие долгов и наличие денежных сбережений, они могут получить доступ к инвестиционным рекомендациям - но только после оценки их стремления к риску и способности перенести убытки.

MyEva будет рекомендовать инвестиционные фонды с пассивным управлением (т.е. фонды, нацеленные на поддержание заданной доходности портфеля) из списка Vanguard LifeStrategy, составленного из фондов, признанных подходящими для средних инвесторов начального уровня.

«Если на пользователи хотят поговорить с одним из наших телефонных консультантов и инвестировать в нечто более сложное, они могут заплатить за это», - добавляет Ферт.

Такие неоднозначные вопросы, как пенсионное планирование, «проедание» капитала и что-то более сложное, можно также обсудить с живым консультантом. «Если Ева сталкивается с чем-то, в чем она не уверена, она назначает для вас встречу с одним из наших телефонных консультантов, которые продолжат разговор», - добавляет Ферт.

Работодатели оплачивают стоимость таких услуг, в зависимости от их соглашения с сотрудниками, или сотрудники могут сами оплатить консультации авансом. Услуги людей-консультантов включают в себя планирование пенсионных отчислений и потенциально могут консолидировать пенсионные программы компании.

Стоимость таких услуг составляет от £150. Отчет об инвестиционном планировании стоит от £150. Более сложные задачи, такие как планирование налога на наследство, стоят £1,500.

«Мы пытаемся показать, что на регулируемом рынке способны работать чат-боты и что можно весьма эффективно совмещать полноценное управление личными финансами и простое консультирование».

Другая цифровая консалтинговая компания, Wealth Wizards, в которой страховщик LV = имеет миноритарный пакет, уже подписала соглашения с десятком крупных клиентов, включая Unilever, Calvin Klein и некоторых трастами службы здравоохранения Великобритании.

Также, частные лица, независимо от работодателя, могут подписаться на MyEva за £2 в месяц, хотя относительно немногие люди сделали это.

«Мы не занимается продвижением этой версии на рынке, так как пока концентрируемся на работодателях».

Другие варианты финансового консультирования с использованием AI.

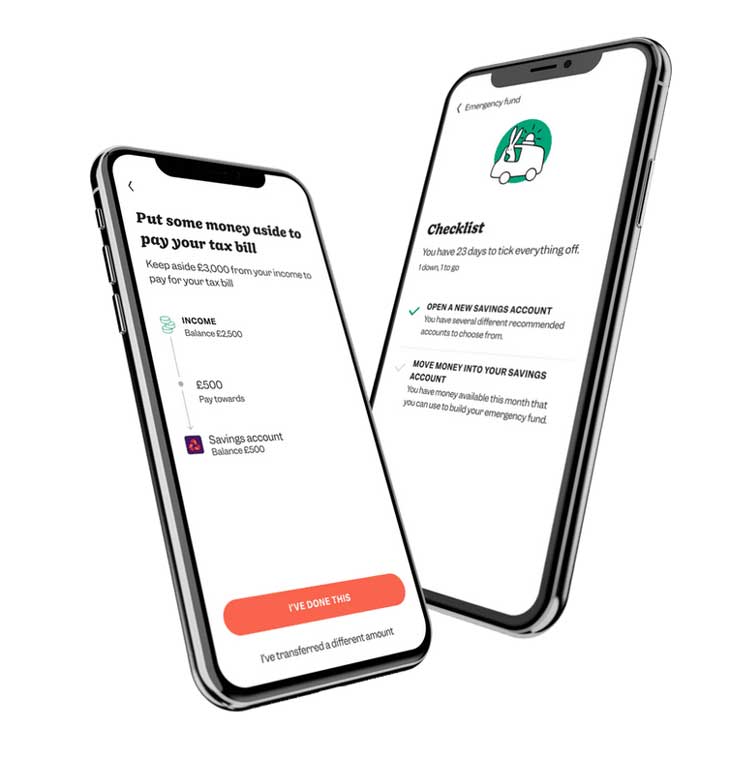

Иной подход использовала регулируемая консалтинговая фирма Multiply, которая получила одобрение от FCA на свое приложения в июле 2019 года. Уже доступна версия на iOS, а версия под Андроид ожидается в следующем году.

Multiply в большей степени, чем традиционные компании финансового консультирования, нацелена на молодых клиентов - работников в возрасте двадцати, тридцати и сорока лет, которые «только что оказались на вершине своего денежного потока», - как выражается исполнительный директор Вивек Мадлани.

После того, как пользователи загрузили приложение, они проходят через процедуру, аналогичную первичной финансовой консультации у традиционного консультанта.

«Мы оцениваем отношение к риску и способность понести и компенсировать убытки от инвестиций».

Мадлани говорит, что молодые клиенты Multiply, как правило, наиболее заинтересованы в сбережениях на покупку первого дома, но многие также заинтересованы в пенсионных программах и инвестициях. Это те задачи, где и проявляются преимущества «движка» приложения.

Помимо советов по сбережениям, Multiply также предлагает программы ISA, SIPP (популярные планы эффективного инвестирования с экономией на налогах) и обычные инвестиционные счета. Также приложение может рекомендовать портфели, включающие от одного до трех пассивных инвестиционных фондов, так же как и MyEva, из списка LifeStrategy Vanguard.

В будущем, Multiply стремится предложить другие финансовые продукты, включая ипотечные кредиты и страховые полисы защиты доходов.

Предоставляя финансовые консультации на массовом рынке, Multiply также обещает делать это «бесплатно» - хотя на деле все оказывается не так хорошо, как звучит.

Компания использует то, что консультанты именуют моделью условного определения стоимости услуг (англ. 'contingent charging model') - рекомендации предоставляются бесплатно, но с пользователя взимается плата при выполнении этих рекомендации. Т.е., Multiply получает плату за услуги, если клиенты следуют своим рекомендациями.

Мадлани говорит, что пользователям приложения четко объясняется, что есть принимает есть пределы возможностей искусственного интеллекта давать хорошие рекомендации.

«Честно говоря, есть рамки, за которыми мы не хотим принимать риски, такие как некоторые виды пенсионных программ с фиксированными выплатами или покупка аннуитетов. Я думаю, что в таких решениях должен участвовать человеческий фактор».

Около 25% тех, кто использует приложение, не считаются подходящими инвесторами по разным причинам, например, если они имеют высокий уровень долга. Однако, Multiply на данный момент не передать детали их финансового положения каким-либо сторонним консультантам, таким как долговые благотворительные фонды.

Рамия Джозеф - основатель и исполнительный директор компании Pefin, которая претендует на то, чтобы считаться финансовым AI-консультантом №1 в мире, относится к возможностям технологии наиболее оптимистично.

Эта американская компания не работает в Великобритании, хотя она ведет переговоры с потенциальными партнерами для решения этой проблемы. Джозеф считает, что существует всего несколько небольших областей личных финансов, с которыми AI не сможет справиться, но, по ее мнению, это не обязательно будет означать конец людей-консультантов.

«AI может дополнить людей-консультантов и дать им возможность сосредоточиться в большей степени на отношениях с клиентом, а также на более специализированных финансовых потребностях клиентов, таких как сложные трастовые и бизнес-структуры».

Компания Nutmeg, один из крупнейших инвестиционных интернет-менеджеров Великобритании, также планирует использовать AI, чтобы улучшить свой новый традиционный консалтинговый сервис, открытый начале в конце прошлого года.

«Мы - технологичная компания и считаем, что существует огромный потенциал для AI, чтобы сделать консалтинг более эффективным и, следовательно, позволить обслуживать гораздо больше клиентов», - говорит Лиза Каплан, руководитель подразделения финансового консалтинга в Nutmeg.

«В будущем, более активную роль будет играть машинное обучение, которое уже используется для обнаружения изменений в поведении, таком как чрезмерно частый вход в аккаунт».

На самом деле, «традиционным» финансовым консультантам имеет смысл инвестировать в AI, чтобы предлагать более дешевые услуги, используя при этом и людей-консультантов.

Энди Томпсон, главный исполнительный директор Quilter Financial Planning, второй по величине консалтинговой фирмы Великобритании, говорит, что его компания вкладывает средства в автоматизацию своих систем.

«В США, искусственный интеллект более распространен, и они постепенно отходят от консультаций лицом к лицу в сторону робо-эдвайзинга. Гибридная форма консультаций становится все более распространенной, поэтому я думаю, что Великобританию тоже захватит эта тенденция».

«Сила технологии в повышении эффективности и снижении затрат, как для консультантов, так и их клиентов, огромна. В конечном счете, отношения между консультантом и клиентом в своем роде интимны и их не может заменить искусственный интеллект».

Пробемы регулирования цифрового финансового консалтинга.

Другие комментаторы указывают на то, что чат-боты не могут заменить традиционных консультантов, но дают финансовую возможность охватить всю клиентскую базу.

Но регуляторы уже обеспокоены тем, что размываются границы между регулируемым финансовым консалтингом и инвестиционными DIY-платформами (т.е. «обслужи себя сам», аббривеатура от англ. 'Do It Yourself)'), что подвергает потребителей риску.

Ванда Голдваг, председатель британского Комитета по финансовым услугам для потребителей (Financial Services Consumer Panel), говорит, что она «обеспокоена тем, что регулируемые консультации теперь нельзя четко отличить от биржевого обслуживания 'execution-only'» [т.е., биржевое обслуживание без возможности консультировать клиентов].

«Потребители должны знать при использовании робо-эдвайзинга, есть ли у них возможность обратиться к регулятору, если что-то пойдет не так», - говорит она и добавляет, что требуется большая прозрачность в отношении затрат и ценообразования консалтинга.

FCA отказался прокомментировать, разделяет ли он озабоченность этими проблемами, но ранее отметил «слабости» в поддержке робо-эдвайзерами уязвимых потребителей, например тех, кто недавно перенес тяжелую утрату.

Тем не менее, один из рисков, признанный самими AI-консультантами, заключается в том, что если с AI что-то пойдет не так, то это сразу затронет множество людей.

Мадлани, который сам является квалифицированным консультантом, говорит: «Мы проделали большую работу над тем, чтобы обеспечить систему сдержек и противовесов в AI нашего приложения. В конце концов, я не оказаться тем, кого посадят в тюрьму на долгие годы за предоставление неподходящих рекомендаций миллионам людей. На разработку AI у нас ушло почти три года, что уже говорит о чем-то».

Мадлани указывает на то, что Multiply нанимает регулируемых финансовых консультантов не для того, чтобы давать рекомендации клиентам напрямую, а чтобы проверить то, что робо-эдвайзер предоставляет подходящие рекомендации.

Джозеф говорит, что ее компания также потратила несколько лет на тестирование своей консалтинговой модели и использует людей-консультантов, чтобы проверять свои рекомендации.

Клиентам нужно голосовое общение.

Консультирование с использованием AI в настоящее время ограничивается чат-ботами, но некоторые эксперты предсказывают, что в скором времени клиенты смогут фактически общаться с робо-эдвайзерами с помощью смарт-динамиков.

«Если сейчас есть возможность общаться через интерфейс чата, то следующим большим шагом будет добавление к этому распознавание голоса и голосовой набор текста», - говорит Фирт из Wealth Wizards.

Он добавляет, что преобразование произнесенных слов в письменный текст имеет преимущество для цифровых финансовых консультантов, потому что, если все, что говорит клиент может быть записано, эту информацию можно сохранить и проанализировать.

Джозеф соглашается: «Через пять-семь лет потребители смогут массово получать автоматизированные консультации через интерактивную службу с технологией распознавания голоса».

Она упомянула умного помощника Alexa от Amazon и Siri от Apple в качестве примеров того, как пришла общественность воспринимает общение с машиной.

Но будут ли молодые потребители довольны этой формой консультирования?

Адам О'Брайен, 30-летний ученый из южного Лондона, попал прямо на целевой рынок - он накопил денежные сбережения, но никогда не рассматривал возможность их инвестирования.

«Я действительно не знаю других продуктов, кроме ISA или сберегательных счетов в крупных надежных банках, но процентные ставки там кажутся настолько низкими, что в настоящее время эти вложения кажутся не стоящими усилий и времени», - говорит он.

Сейчас он зарегистрировался в Multiply и пробует пользоваться этим приложением.

«Если рекомендация, предоставленная заранее определенными алгоритмами, лишена риска получения совета от менее опытного консультанта, или консультанта у которого сегодня выходной день, то у меня нет никаких проблем с отсутствием человеческого контроля».

Тем не менее, отрасль традиционного финансового консультирования не слишком обеспокоена AI.

«Учитывая то, что коммуникативные навыки и чувство сопереживания необходимы для полноценного выполнения функции профессионального финансового консультанта, маловероятно, что AI сможет выполнять эту функцию в ближайшее время», - говорит Кит Ричардс, исполнительный директор Personal Finance Society.

Он убежден, что роботы не смогут оказывать услуги, за которые более старшие и богатые клиенты готовы платить - «понимание целей клиента и его семьи; как их финансы вписываются в их карьеру; обучение их инвестированию и управлению различными рисками».

Но для более молодых поколений с менее сложными финансовыми потребностями, которые уже просили помощника Alexa что-нибудь купить для них, такие услуги, возможно, не имеют значения.