Евросоюз против Лондонского Сити: медленный разрыв

Брексит ослабил лондонский финансовый центр, но недостаток политической воли сдерживает усилия Европы по снижению ее зависимости от Великобритании.

Для того, кто начал свою карьеру, работая в залах Лондонской фондовой биржи, часы, последовавшие после выхода Великобритании с единого европейского рынка, вряд ли могли быть более мучительными.

Аластер Хейнс, исполнительный директор британской торговой платформы Aquis Exchange, увидел, как за один день практически весь его бизнес, который он взращивал в течение восьми лет, бесцеремонно вытолкнули из Лондона и переместили на биржи ЕС в январе 2021 года.

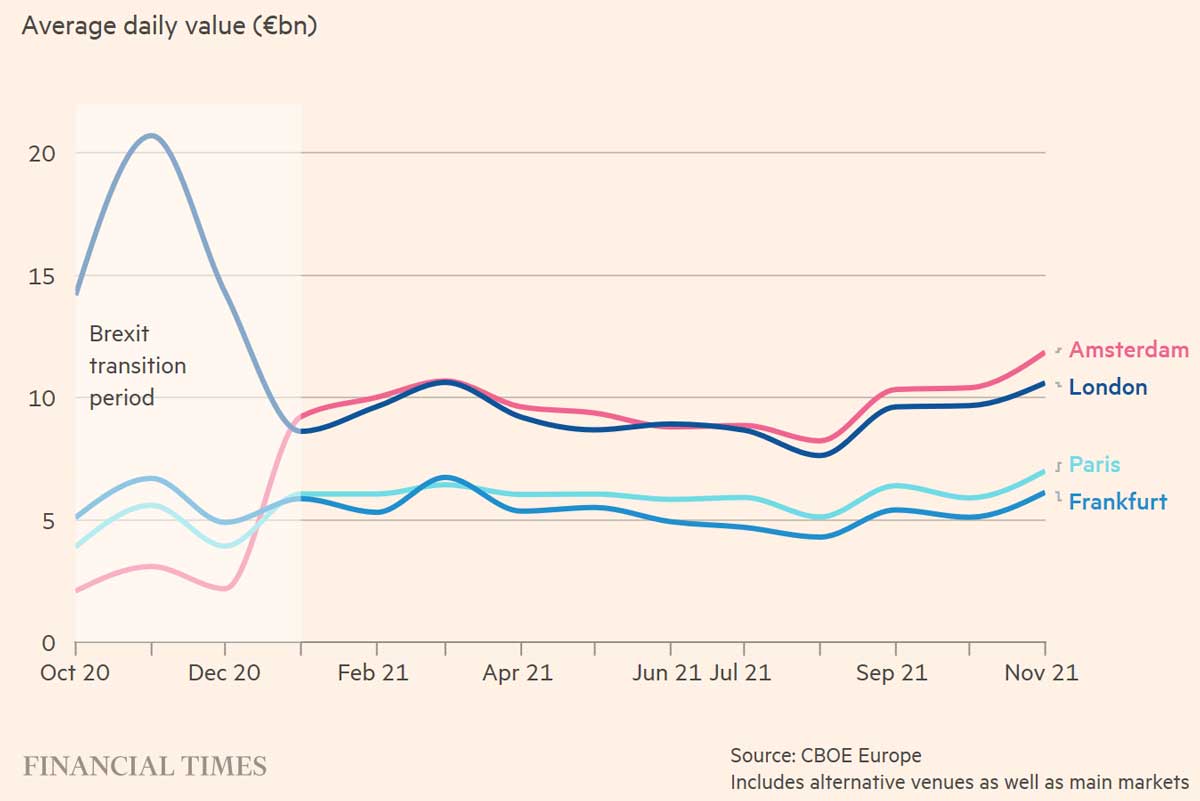

Невероятное перемещение такого крупного оператора, затронувшее торги европейскими акциями объемом в €6 млрд. в тот день, выглядит символом удара Брексита по статусу Лондонского Сити как доминирующей финансовой столицы Европы. Он также предвещает Лондону потерю бизнеса и новые возможности для конкурирующих центров, таких как Франкфурт, Париж и Амстердам.

Год назад ситуация казалась менее драматичной и очевидной, говорит Хейнс, чьи клиенты переместились в дочернюю европейскую компанию в Париже.

Манера выхода Британии из ЕС, несомненно, была «собственным выбором» Лондона. Но ЕС изо всех сил пытается следовать выигрышной стратегии создания и развития собственных рынков капитала.

«В Европе все финансовые центры активно конкурируют друг с другом... чтобы привлечь к себе бизнес любой ценой», - говорит Хейнс, который за свою 35-летнюю карьеру в Сити успел поработать на высоких должностях в Morgan Grenfell, UBS и HSBC. Великобритания преуспела лучше, чем ожидалось в 2021 году, в то время как планы ЕС на сегодняшний день «оказались не очень впечатляющими».

Амстердам опередил Лондон в торговле на фондовом рынке. Среднесуточная стоимость (€ млрд.)

Сейчас, когда Сити отмечает годовщину своего ухода с единого рынка, банкиры и чиновники подтверждают эту более широкую картину.

Вместо резкого грандиозного перемещения финансового сектора из Великобритании в ЕС, который предсказывали некоторые наблюдатели, Сити медленно отделяется, что может занять годы или десятилетия.

Усилия ЕС по снижению своей зависимости от Великобритании и наращиванию финансового сектора, соразмерного со его экономикой, остаются медленными и неубедительными, частично из-за отсутствия политического акцента.

Например, Брюссель, кажется, подтвердил в начале этого года, что оставил надежды быстро перевести системно важный клиринг триллионов биржевых операций из Лондона в ЕС, и вместо этого приступил к гораздо более постепенному процессу с неопределенным исходом.

«Нам нужно рассматривать более длительную перспективу: более глубокое развитие рынков капитала в ЕС не является ни легким, ни быстрым», - признает Валдис Домбровскис, исполнительный вице-президент Европейской комиссии, добавляя, что ЕС добился хорошего прогресса, занимаясь законодательством, - «У нас все еще есть барьеры, которые нужно убрать».

Лондон теряет свой блеск.

Торговая сделка, последовавшая после Брексита в конце 2020 года, делала небольшую уступку в отношении финансовых услуг, но с тех пор Брюссель отказывался предлагать Лондону тот же доступ к рынку или что-то подобное, чем довольствуются такие финансовые центры, как Нью-Йорк, Токио или Гонконг.

Меморандум о взаимопонимании по вопросам регулирования пылился неподписанным на полке, став жертвой гнева ЕС из-за требования Великобритании переделать протокол по Северной Ирландии. Идея о том, что Великобритания соблазнится большим объемом финансовой деятельности после значительного ослабления регулирования со стороны ЕС, оказались иллюзией.

Финансовые центры ЕС тем временем сообщали о всплеске активности, поскольку фирмы были вынуждены в соответствии с правилами регулирования переместить своей бизнес из Лондонского Сити. Два десятка крупных финансовых фирм объявили о планах переместить £1.3 трлн. активов из Великобритании, согласно исследованиям EY.

Париж был одним из бенефициаров этого процесса, поскольку французская столица пытается привлечь к себе банкиров и финансовые фирмы с помощью налоговых льгот и других стимулов.

Париж привлек 2,800 британских сотрудников, когда Британия проголосовала за выход из ЕС в 2016 году, по данным EY. Основная часть этих сотрудников занимается торговлей на фондовом рынке, поскольку Франция стремится накапливать хороший опыт в своих основных банках, работающих на рынках производных ценных бумаг.

Ряд американских инвестиционных банков также выбрали Париж в качестве своей штаб-квартиры в ЕС, и среди них JPMorgan, который должен увеличить свой персонал во Франции с 250 до 800 человек в этом году.

Еще одна категория новых рабочих мест, составляющая от 20% до 30%, связана с инвестиционными фондами (хедж-фонды, такие как Citadel, открыли отделения или расширили свои команды в Париже), а остальные новые рабочие места относятся к финтех- и страховым компаниям, согласно данным Арно Де Брессона, управляющего директора лоббирующей группы Paris Europlace.

«Вы можете увидеть, что перемещение сотрудников происходит, и оно реально», - говорит Стефане Рамбоссон, соучредитель консалтинговой фирмы Vici Advisory.

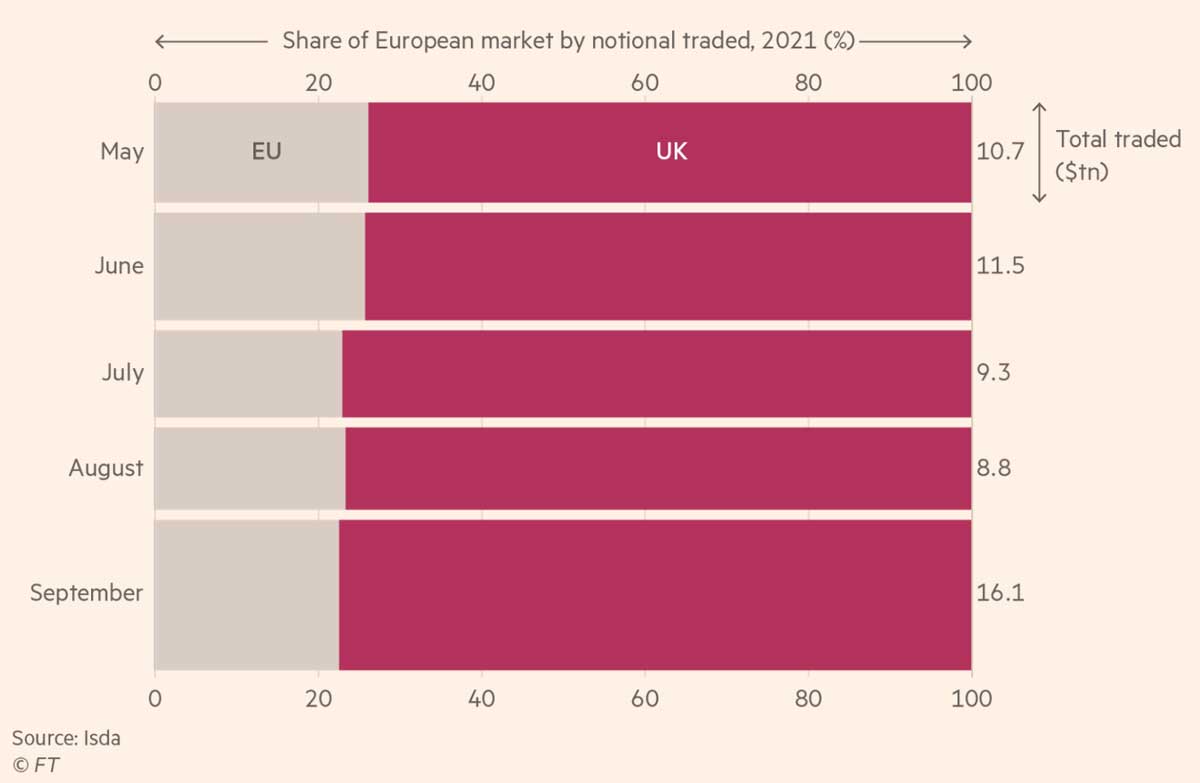

Тем временем Лондон уступил Амстердаму свою корону главного места торговли акциями в Европе, из-за жестких правил Брюсселя, ограничивающих рыночные сделки с ЕС для лондонских фирм. Euronext, крупнейший оператор фондового рынка ЕС, перемещает свои центры обработки данных, которые обслуживают все его торговые операции, из Базилдона в Эссексе - в Бергамо в Италии.

Рынок суверенного долга ЕС, в том числе сотни банковских работников, занимавшихся продажей и торгами, также ускользнул из Лондона. Официальные лица надеются, что растущий выпуск облигаций, коллективно обеспеченных правительствами ЕС (резкий рост наблюдается во многом благодаря долговой программе NextGenerationEU на €800 млрд.), может придать рынку ЕС новый толчок к росту и в конечном итоге обеспечить безопасный актив, который поможет интеграции рынков капитала в еврозоне.

Фрагментированный финансовый сектор Европы.

Несмотря на все это, Лондонский Сити остается самым важным финансовым центром континента по всем основным направлениям деятельности.

Перемещение рабочих мест в ЕС из-за Брексита составило в общей сложности менее 7,400, согласно данным EY на декабрь 2020 года - и это намного меньше десятков тысяч, которые предсказывали после референдума 2016 года.

Финансовые рынки ЕС, включая пенсионные фонды, управление активами, а также рынки акций, облигаций, частного и венчурного капитала, - составили всего лишь половину ВВП Великобритании на апрель 2021 года, согласно данным исследовательского центра New Financial.

В лондонском секторе финансовых услуг работает более 418,000 человек, согласно данным британского правительства, и он также остается главным центром для клиринга, торговли валютами, производными и страховыми инструментами, а также фондов прямых инвестиций.

См. также:

Лондон по-прежнему является главным местом для привлечения акционерного капитала в Европе и сейчас он просто наслаждается своим самым сильным годом с 2007 года.

Крис Вулард, который недавно покинул пост главы британского финансового регулятора FCA и теперь возглавляет отдел региональной практики регулирования в EY, утверждает, что Еврокомиссия в настоящее время «примирилась» с мыслью о том, что в краткосрочной перспективе Великобритания имеет относительное конкурентное преимущество из-за масштаба и ликвидности ее рынков.

Но это не означает, что Брюссель доволен таким положением вещей. Сейчас Евросоюз продвигает проекты по поддержке своей независимости в ряде отраслей, начиная от полупроводников до водородного топлива, лекарств и литиевых батарей.

См. также:

Полупроводники: дорогостоящий план Европы достичь вершины среди производителей микрочипов.

Эта программа станет еще более срочной в ближайшие месяцы, поскольку Франция становится страной-председателем ЕС в 2022 году и будет продвигать инициативу «стратегической автономии».

В период после Брексита сектор финансовых услуг в теории должен соответствовать этому плану.

Домбровскис говорит, что идея состоит не в том, чтобы захватить долю рынка (вопреки заявлениям некоторых руководителей компаний отрасли), а в том, чтобы решить проблему «системных рисков» сильной зависимости от финансовой инфраструктуры, такой как клиринговые центры, которые не находятся под надзором органов власти ЕС.

«Я уверен, что мы постепенно начнем видеть реальные изменения в доле рынков капитала и инвестициях в европейские компаний», - говорит он.

Проблема в том, что такие заявления подтверждают, что это будет очень медленный и постепенный процесс, и что ключевые финансовые центры Европы не сконцентрировали свою политическую энергию на проблеме финансового сектора в повестке дня ЕС.

Евросоюз на протяжении десятилетий прилагал усилия по расширению своих финансовых центров через проект, который в настоящее время дублирует «Союз рынков капитала» (CMU, Capital Markets Union) - чтобы превратить множество мелких финансовых центров в систему мирового класса и уменьшить свою зависимость от банковского кредитования.

Сейчас можно предполагать, что CMU станет более срочной задачей, поскольку ЕС стремится избавиться от чрезмерной зависимости от финансового капитала, находящегося за пределами единого рынка Европы.

Кристина Лагард, президент Европейского Центрального банка (ЕЦБ), утверждает, что гармонизация рынков капитала региона также должна быть ускорена, чтобы помочь обеспечить €455 млрд. дополнительных годовых инвестиций, необходимых для финансирования климатических проектов, энергетики и перехода региона к цифровому формату.

У Европы есть «слишком хорошая» возможность упустить зеленые финансы, говорит она, при том, что 60% всех зеленых облигаций, выпущенных во всем мире в прошлом году, были из еврозоны.

Тем не менее, лидеры ЕС сделали лишь краткое упоминание о CMU в своем выступлении на евро-саммите в прошлом месяце, и этот проект не упоминался среди основных приоритетов в обращении Председателя Еврокомиссии Урсулы фон дер Ляйен к Европарламенту в сентябре 2021 года.

«Я не уверен, что на уровне ЕС действительно есть значительные стимулы для перемещения финансового сектора в ЕС», - считает один из старших руководителей крупного американского банка, - «ЕС стремится уменьшить свою зависимость от США и Великобритании в ключевых областях рынков капитала... ЕС на самом деле нужно просто развивать местный финансовый сектор для этого».

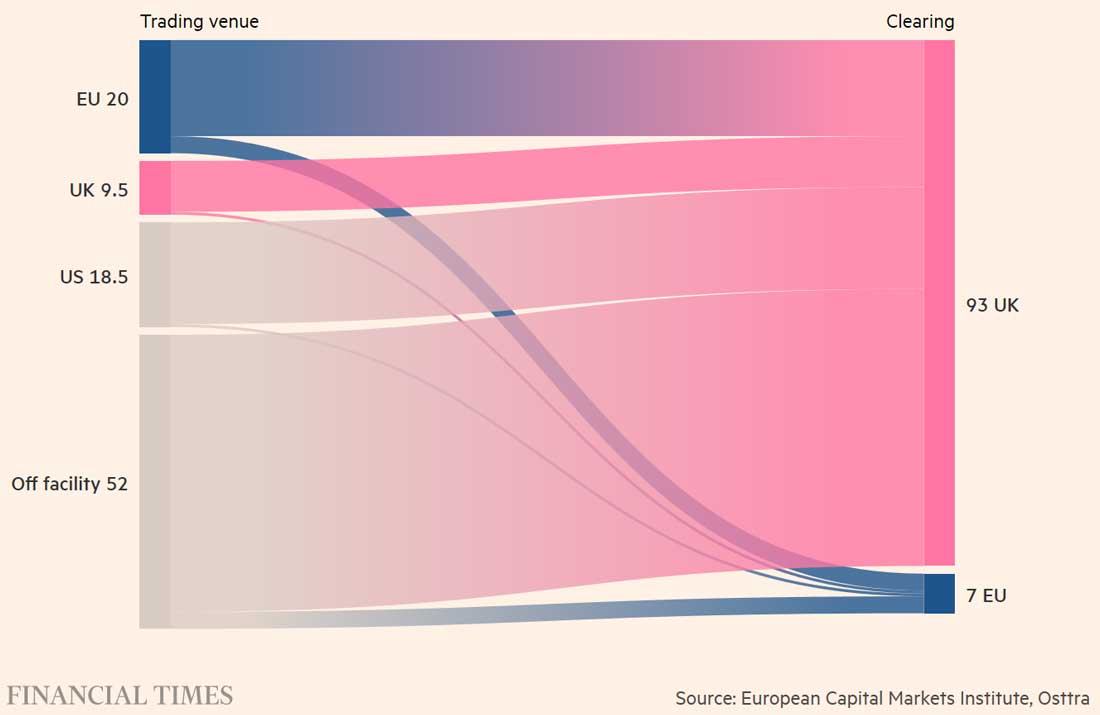

Клиринг - эта самая очевидная область, где ЕС топчется на месте. Клиринговый центр является посредником между двумя сторонами торговой сделки, выступая в качестве контрагента, а также обеспечивая поступление оплаты, если одна из сторон не сможет выполнить свои обязательства. Этот бизнес не особенно прибыльный, но он нуждается в миллиардах долларов залога для обеспечения торговых позиций, которые остаются открытыми месяцами.

Политики ЕС давно хотели переместить к себе клиринг номинированных в евро производных инструментов из Лондона, где размещается большая часть этого бизнеса стоимостью €90 тлрн. Но огромные затраты, связанные в перемещением позиций, означают, что этот рынок вряд ли сдвинется с места, - хотя крайний срок ЕС, который позволяет европейским банкам использовать лондонские клиринговые центры, истекает в июне 2022 года.

Ожидается, что Еврокомиссия объявит о продлении разрешения, позволяющего банкам ЕС использовать лондонские клиринговые центры, - вероятно, на еще более длительный срок, чем ранее.

Европейский регулятор фондовых рынков ESMA хочет, чтобы Комиссия рассмотрела такие меры, как более жесткие требования к банковскому капиталу, чтобы заставить фирмы размещать больше своего бизнеса в еврозоне.

«Мы хотим, чтобы объемы клиринга мигрировали в европейские клиринговые центры, и благодаря этому наша огромная зависимость от Лондона снизится», - говорит Фрокельен Вендт, член комитета ESMA по надзору за клиринговыми центрами.

Брюссель планирует возобновить в ближайшие месяцы свои усилия по снижению юридических и нормативных различий между своими финансовыми центрами, включая серьезный пересмотр правил листинга на биржах ЕС и, что наиболее важно, предпринять новую атаку на один из самых стойких барьеров для интеграции - резко отличающиеся национальные режимы признания несостоятельности и процедуры банкротства.

Комиссар сектора финансовых услуг Майрид МакГинесс недавно обнародовал программу реформ по усилению трансграничных потоков капитала, которая включает создание общеевропейской базы данных с легкодоступной корпоративной финансовой информацией и «консолидированной новостной ленты» об операциях на рынке капитала, - что является обычным на рынках США уже на протяжении десятилетий.

Но некоторые наблюдатели утверждают, что шаги, сделанные на сегодняшний день, остаются слишком скромными.

«Есть большой объем сбережений, который мы не можем перевести на европейские рынки капитала. Если бы у нас был очень простой и доступный торговый механизм, это помогло бы привлечь людей на рынки капитала», - считает Роза Арместо Плайа, заместитель главы FESE, Федерации фондовых бирж Европы.

Руководители бизнеса говорят, что импульс для проекта CMU будет по-прежнему слабым, если попытки консолидировать фрагментированный банковский сектор ЕС провалятся, что укрепит зависимость от кредитования, а не от рынков капитала.

Наполовину завершенный проект Банковского Союза ЕС (Banking Union) также длится много лет без решения наиболее спорных нерешенных проблем, включая общеевропейскую систему страхования депозитов.

«Мы в некотором роде отказались от Банковского Союза. Этот проект просто не движется вперед, и есть ощущение, что этому препятствует влиятельная группа государств-членов ЕС», - говорит руководитель одного из крупных международных банков, - «До тех пор, пока мы не консолидируем и модернизируем банковский сектор, мы по-прежнему будем сильно зависеть от банковского кредитования».

Специализация финансовых центров ЕС.

Ничто из этого не означает, что позиция Лондона в Европе является в каком-либо отношении неприступной - ситуация далека от этого.

Небольшой поток миграции из Лондонского Сити в другие европейские финансовые центры является отражением сдерживаемого пандемией процесса перемещения персонала, и его можно легко ускорить.

Одним из вероятных факторов является деятельность банковских инспекторов, которые, совместно с официальными лицами из Еврокомиссии спокойно затягивают гайки в банках, которые хотят вести бизнес на едином рынке, не осуществляя там существенной фактической деятельности с большим количеством персонала.

Банковские руководители, юристы и инспекторы говорят, что ЕЦБ становится все более жестким в своих требованиях к кредиторам, чтобы те перемещали больше ресурсов в ЕС для ведения там деятельности. ЕЦБ требует, чтобы банки увеличивали штат на сотни дополнительных сотрудников и поддерживали миллиарды евро дополнительного капитала.

Хотя банки переместили примерно €1 трлн. своих активов из Великобритании в ЕС в последние годы, многие из них все еще полагаются на сложные структуры, чтобы вести свою деятельность в Европе из Лондона - с помощью моделей, которые позволяют передавать в Британию риски торговли в ЕС.

Сейчас банковские инспекторы стремятся завершить свою оценку того, как кредиторы управляют свой деятельностью в ЕС, и после этого можно ожидать, что ЕЦБ ужесточит свои требования по перемещению персонала и капитала в Европу.

Эти усилия были дополнены новыми законодательными предложениями Еврокомиссии в октябре, которые позволят инспекторам заставлять банки преобразовать крупные филиалы в полностью капитализированные дочерние компании в ЕС.

В то же время, банкам за пределами ЕС станет сложнее продавать свои услуги на едином рынке, не имея филиала или дочерней компании в соответствии с новыми правилами.

Чиновники развеяли опасения, что эти предложения приведут к жестким запретам для внешних рынков или инвестиционной банковской деятельности из-за пределов ЕС, хотя некоторые наблюдатели, в том числе Саймон Глисон из Clifford Change, считают, что реформы могут сделать европейский рынок менее привлекательным для иностранных банков.

«Ряд банков собираются развернуться и сказать, а зачем нам вообще беспокоиться о ведении бизнеса в ЕС?», - считает он.

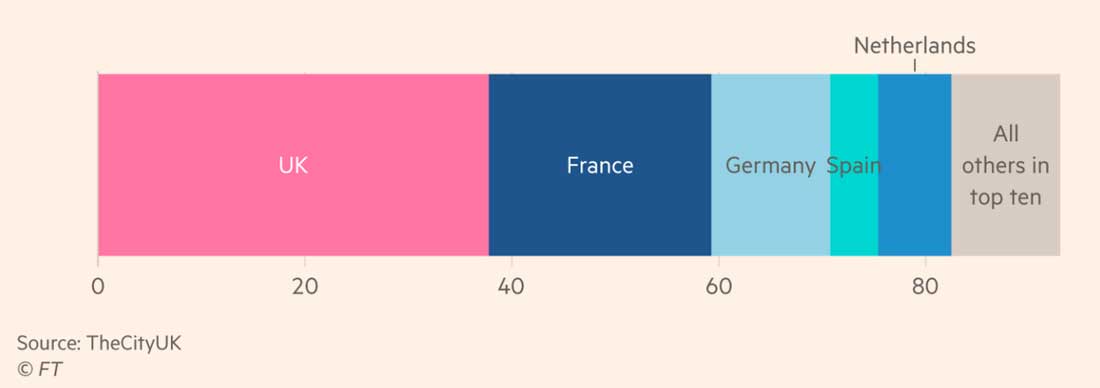

Деятельность финансовых рынков ЕС, вероятно, будет по-прежнему распределена, по крайней мере, на пять крупных финансовых центров, у каждого из которых будет своя собственная специализация, например, банковское дело во Франкфурте, торговля в Париже, инвестиционные фонды в Дублине и Люксембурге, и маркет-мейкинг в Амстердаме.

Эта своего рода физическая фрагментация, возможно, будет менее изнурительным выходом в условиях растущего перехода к цифровой экономике и сдвигом к онлайн-работе, которые ускорились благодаря пандемии COVID-19.

В Брюсселе главенствующее мнение состоит в том, что статус-кво необходимо изменить - даже если для достижения этого потребуются долгие годы. Как описал это один из старших чиновников ЕС, цель - не в том, чтобы прекратить вести бизнес с Лондонским Сити, а скорее в том, чтобы вести бизнес «на устойчивой основе».

«Мы сложили много яиц в лондонскую корзину, что имело смысл, когда Великобритания была частью ЕС», - говорит чиновник, - «Но сейчас большая часть нашей ключевой инфраструктуры находится за пределами Евросоюза, и это неподходящее место для нее в долгосрочной перспективе».