CFA - Характеристики риска и доходности акций

Особенности или опции различных долевых ценных бумаги влияют на их характеристики риска и доходности. Рассмотрим эти характеристики, концепцию совокупной доходности и оценку риска совокупной доходности, - в рамках изучения инвестиций в фондовый рынок по программе CFA.

Различные виды долевых ценных бумаг обладают разными правами собственности на чистые активы компании. Тип и особенности акции влияют на ее характеристики риска и доходности.

Характеристики доходности долевых ценных бумаг.

Существует два основных источника полной или совокупной доходности долевых ценных бумаг (англ. 'total return'):

- изменение цены (или прирост капитала) и

- дивидендная доходность.

Изменение цены представляет разницу между ценой покупки \( (P_{t-1}) \) и ценой продажи \( (P_{t}) \) акции на конец временных промежутков \( t-1 \) и \( t \)соответственно.

Дивиденды в форме денег или акций \( (D_{t}) \) представляют собой распределения прибыли, которые компания делает для своих акционеров в течение периода \( t \). Следовательно, полная доходность долевой ценной бумаги рассчитывается следующим образом:

\( \large \dst

\text{Total Return, }

R_t = { P_t - P_{t-1} + D_t \over P_{t-1} } \) (Формула 1)

Для акций без дивидендов совокупная доходность состоит только из оценки изменения цен. Компании, которые находятся на ранних этапах своего жизненного цикла, как правило, не платят дивиденды, потому что прибыль и денежные потоки реинвестируются в финансирование роста компании.

Напротив, компании, которые находятся в зрелой фазе их жизненного цикла, могут не иметь столько прибыльных возможностей роста; следовательно, избыточные денежные потоки часто возвращаются инвесторам через выплату регулярных дивидендов или через выкуп долей.

Для инвесторов, которые приобретают депозитарные расписки или иностранные акции напрямую, существует третий источник доходности: прибыль (или убыток) от изменения валютного курса (англ. 'foreign exchange gains or losses'). Валютные прибыли или убытки возникают из-за изменения обменного курса между валютой инвестора и валютой, в которой выражены иностранные акции.

Например, американские инвесторы, которые покупают ADR (американские депозитарные расписки) японской компании, заработают дополнительную доходность, если иена подорожает относительно доллара США. И наоборот, эти инвесторы получат более низкую полную доходность, если иена обесценится по отношению к доллару США.

Например, если полная доходность для японской компании составляла 10% в Японии, и иена обесценилась на 10% против доллара США, то полная доходность ADR будет (приблизительно) 0%. Если же иена вместо этого подорожает на 10% против доллара США, полная доходность ADR составит (приблизительно) 20%.

Инвесторы, которые принимают в расчет только изменение цены, упускают из вида важный источник доходности: рост по сложной процентной ставке, который является результатом реинвестирования дивидендов.

Реинвестированные дивиденды (англ. 'reinvested dividends') - это денежные дивиденды, которые инвестор получает и использует для покупки дополнительных акций.

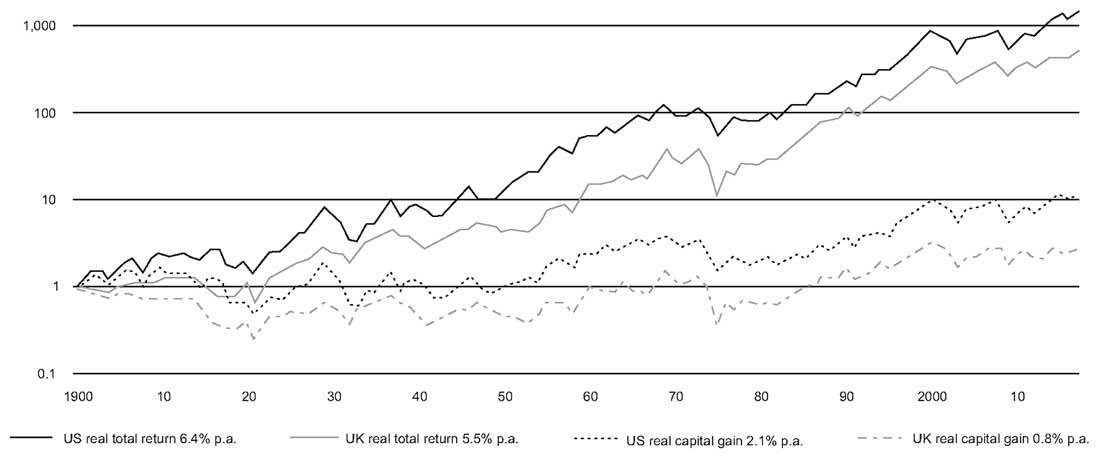

Как показано в Иллюстрации 15, в долгосрочной перспективе эффект роста (сложного процента) реинвестированных дивидендов резко влияет на полную доходность. В период с 1900 по 2016 год $1, вложенный в акции США в 1900 году, вырос бы в реальном выражении до $1,402 за счет реинвестированных дивидендов, но всего лишь до $11.9, если учитывать только изменение цены или прирост капитала.

Это соответствует реальной накопленной доходности 6.4% в год с реинвестированными дивидендами, по сравнению с 2.1% в год без реинвестированных дивидендов. Сопоставимая конечная реальная стоимость облигаций и векселей составила бы $9.8 и $2.60 соответственно.

Эта итоговая реальная стоимость соответствуют ежегодной реальной доходности (начисленной по сложной процентной ставке) 2.0% по облигациям и 0.8% по краткосрочным векселям.

Иллюстрация 15. Влияние реинвестированных дивидендов на накопленную реальную доходность на рынках акций США и Великобритании: 1900-2016.

Источник: Dimson, Marsh, and Staunton (2017).

Риски долевых ценных бумаг.

Риск любой ценной бумаги основан на неопределенности ее будущих денежных потоков. Чем больше неопределенность ее будущих денежных потоков, тем больше риск и более изменчива или волатильна цена ценной бумаги.

Как обсуждалось выше, совокупная доходность долевой ценной бумаги определяется изменением ее цены и дивидендами. Следовательно, риск долевой ценной бумаги можно определить как неопределенность ее ожидаемой (или будущей) совокупной доходности. Риск чаще всего оценивается путем расчета стандартного отклонения ожидаемой полной доходности рассматриваемой ценной бумаги.

Для оценки ожидаемой полной доходности и риска акции могут быть использованы самые различные методы.

Один из методов использует среднюю историческую доходность акций и стандартное отклонение этого доходности в качестве показателей ожидаемой будущей доходности и риска.

Другой метод включает в себя оценку диапазона будущей доходности в течение определенного периода времени, присваивая вероятность этим значениям доходности, а затем рассчитывая ожидаемую доходность и стандартное отклонение доходности на основе этой информации.

Тип долевой ценной бумаги, а также ее характеристики влияют на неопределенность ее будущих денежных потоков и, следовательно, на ее риск. В целом, привилегированные акции менее рискованны, чем обыкновенные акции по трем основным причинам:

- Дивиденды по привилегированным акциям известны и фиксированны, и они составляют большую часть совокупной доходности привилегированных акций. Поэтому есть меньше неопределенности в ее будущих денежных потоках.

- Привилегированные акционеры получают дивиденды и другие распределения прибыли перед обыкновенными акционерами.

- Сумма, которую получат привилегированные акционеры при ликвидации компании, заранее известна и зафиксирована как номинальная стоимость акций. Тем не менее, нет никакой гарантии, что инвесторы получат эту сумму, если компания испытывает финансовые трудности.

Однако с обыкновенными акциями большая часть полной доходности акционеров (или вся их полная доходность для акций без дивидендов) основана на оценке будущей цены, а будущие дивиденды неизвестны.

При ликвидации компании, обыкновенные акционеры получат любую сумму (если таковая будет), которая останется после того, как будут произведены выплаты кредиторам и привилегированным акционерам компании.

Таким образом, поскольку неопределенность, связанная с полной доходностью привилегированных акций, меньше, чем у обыкновенных акций, привилегированные акции имеют более низкий риск и более низкую ожидаемую доходность, чем обыкновенные акции.

Важно отметить, что некоторые привилегированные и обыкновенные акции могут быть более рискованными, чем другие, из-за связанных с ними характеристик.

Например, с точки зрения инвестора, погашаемые по требованию держателя (putable shares) привилегированные или обыкновенные акции менее рискованны, чем их погашаемые по требованию эмитента (callable shares) аналоги, поскольку они дают инвестору возможность продать акции эмитенту по заранее определенной цене.

Эта заранее определенная цена устанавливает минимальную цену, которую получат инвесторы, и снижает неопределенность, связанную с будущим денежным потоком по ценной бумаге. В результате, такие акции с правом погашения держателем обычно выплачивают более низкие дивиденды, чем непогашаемые акции.

Поскольку основным источником полной доходности для привилегированных акций является дивидендный доход, основным риском, влияющим на все привилегированные акции, является неопределенность будущих выплат дивидендов. Независимо от опций привилегированных акций (погашаемые, кумулятивные и т.д.), чем больше неопределенность в способности эмитента выплачивать дивиденды, тем больше риск.

Поскольку способность компании платить дивиденды основана на ее будущих денежных потоках и чистой прибыли, инвесторы пытаются оценить эти суммы, изучая прошлые тенденции или прогнозируя их будущие значения.

Чем больше прибыль и денежные потоки, которые компания имеет или предположительно будет иметь, тем меньше неопределенность и риск, связанные с ее способностью выплачивать дивиденды в будущем.

Погашаемые по требованию эмитента привилегированные акции (callable) являются более рискованными, чем их непогашаемые аналоги (non-callable), потому что эмитент имеет возможность выкупить акции по заранее определенной цене.

Поскольку цена отзыва (погашения) ограничивает потенциальную будущую совокупную прибыль инвесторов, эти акции, как правило, выплачивают более высокие дивиденды, чтобы компенсировать инвесторам риск того, что акции могут быть отозваны будущем.

Аналогичным образом, привилегированные акции с правом погашения держателем (putable) имеют более низкий риск, чем акции без этого права (non-putable).

Кумулятивные привилегированные акции акции (cumulative) имеют более низкий риск, чем некумулятивные аналоги (non-cumulative), поскольку опция кумулятивности дает инвесторам право получать любые невыплаченные дивиденды до того, как будут выплачены какие-либо дивиденды обыкновенным акционерам.