Закат эпохи швейцарского частного банка

Противодействие уклонению от уплаты налогов – главная причина закрытия многих швейцарских банков.

Лоран Гагнебин не соответствует традиционному образу швейцарского частного банкира. Пятнадцать лет назад он работал менеджером в роскошном отеле в Гштааде. Теперь он использует свои гостиничные навыки на посту главы швейцарского частного банка Rothschild.

«У нас был швейцарский клиент, которому срочно нужен был адвокат в Тегеране. Через час мы обратились за помощью к коллеге в Дубае, который смог порекомендовать того, кого он хорошо знал», - вспоминает Гагнебин во время интервью в роскошном офисе банка в пригороде Цюриха, - «Когда ты швейцарский банкир, многие вопросы решаются быстро».

Карьерный сдвиг Гангебина подчеркивает давление, с которым сталкивается швейцарский банковский сектор. Даже десять лет назад клиенты со всего мира стекались в Швейцарию, чтобы сохранить наличность, которую они хотели скрыть от налогоплательщиков.

Эти клиенты не беспокоились о прибыли своих портфелей, и доходность была скромной. «Клиенты говорили, - "называй меня никто"», - вспоминает один банкир.

Тем не менее, благодаря возглавляемому США глобальному ограничению уклонения от уплаты налогов, дни, когда швейцарские банкиры могли процветать, просто помогая богатым клиентам скрыть активы, давно прошли.

Активы под управлением в Швейцарии.

Активы под управлением в Швейцарии.

Вместо этого швейцарские банки сталкиваются с миром, где более жесткие банковские правила, сверхнизкие процентные ставки и низкая волатильность финансового рынка сокращают прибыль.

Самые быстрорастущие группы клиентов обитают далеко от богатой альпийской страны - в Китае и других странах с формирующимся рынком, а автоматизация угрожает уменьшить потребность в человеческом взаимодействии.

В результате отрасль делится на два уровня. Небольшая группа крупнейших банков использовала репутацию Швейцарии для своего сектора обслуживания - например, для поиска адвокатов в сложных регионах и для успешного расширения по всему миру. Тем не менее, существует также длинный список более слабых местных конкурентов, которые сталкиваются с гораздо более неопределенными перспективами.

Для многих из этих институтов жесткая новая среда ставит вопрос о том, обеспечат ли традиционные сильные стороны швейцарского банковского обслуживания конкурентные преимущества - или мы будем свидетелями медленной гибели швейцарского частного банка.

«У них есть будущее, но золотые времена, безусловно, остались позади», - говорит Габор Комароми, старший менеджер компании Corecam, основанной в Цюрихе, которая консультирует богатые семьи по ведению личных финансов.

Патрик Одье, управляющий партнер Lombard Odier, добавляет: «Давление на маржу будет очень быстро выдавливать с рынка менее эффективные и менее конкурентоспособные банки».

Швейцария по-прежнему доминирует в секторе защиты личных накоплений богатейших людей мира, даже если оборот в SFr6.7 трлн. ($ 6.8 трлн.) в активах под управлением в швейцарских банков остается ниже своего пика 2007 года. За последние три года уровень активов под управлением остался неизменным, несмотря на значительные успехи на многих мировых рынках. Страна также является домом для двух крупнейших банков Европы - UBS и Credit Suisse.

Швейцарские банковские счета по-прежнему привлекательны для многих богатых стран мира - многие из тех, кто обвинен в коррупции в Саудовской Аравии, предположительно, имеют активы в альпийской стране.

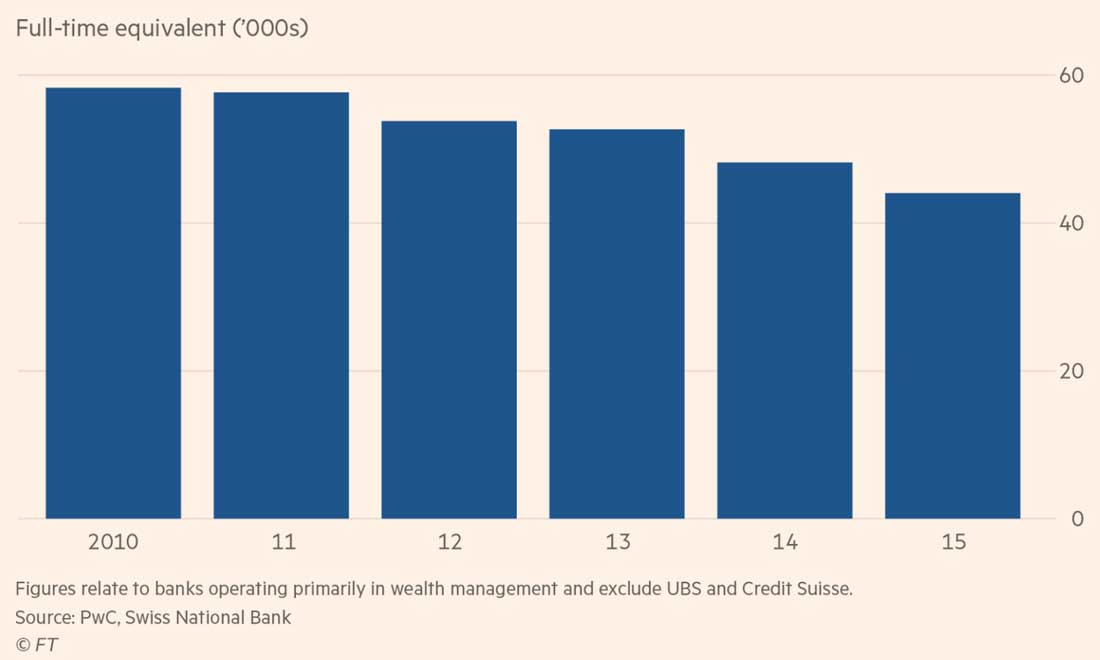

Но у себя на родине индустрия теряет позиции. По данным KPMG, число швейцарских частных банков сократилось со 179 в 2005 году до 112. «Из 60 или 70 плохо работающих банков останется, по крайней мере, половина, а вторая половина исчезнет», - прогнозирует Христиан Хинтерманн, руководитель финансового консалтингового подразделения KPMG в Цюрихе. Валовая прибыль отрасли снизилась на 12% с 2010 года.

В прошлом году численность персонала банков Швейцарии составляла 121 000 человек - это примерно на 15 000 человек меньше, чем десять лет назад. Известные иностранные банки, в том числе Merrill Lynch, Morgan Stanley и Coutts, в последние пять лет сократили швейцарские операции.

«Уникальный торговый пункт Швейцарии размывается», - говорит старший исполнительный директор швейцарского банка, - «Клиенты теперь так же хорошо себя чувствуют в Великобритании или в Нидерландах».

Самой прямой причиной снижения доходов в отрасли стало ограничение уклонения от уплаты налогов. Первый шаг США сделали в 2008 году, начав расследование в отношении банков, которые помогли их гражданам уклониться от Службы внутренних доходов.

Начиная с 2009 года швейцарские банки выплатили штрафы и компенсации в размере более 5 млрд. долларов за их роль в оказании помощи американским клиентам в уклонении от налогов. Они также пострадали от шквала мелких штрафов в других юрисдикциях, что стало причиной повышения финансовой прозрачности во всем мире.

Частные банки набирают обороты в Азиатско-Тихоокеанском регионе.

Частные банки набирают обороты в Азиатско-Тихоокеанском регионе.

Пятьдесят стран по всему миру уже приняли новые правила прозрачности, которые требуют автоматического обмена информацией между банками и налоговыми органами.

Для UBS и Credit Suisse это означает, что в период с 2011 по 2015 год будет выведено около SFb75 млрд. средств частных клиентов. Влияние на прибыльность было очень сильным: «Такое сокращение вкладов обычно сильно сокращает прибыльную маржу», - говорит аналитик Deutsche Bank Киннер Лахани, - «Мы оцениваем сокращение прибыли до налогообложения, по крайней мере, в SFr400-SFr500 млн. для каждой из франшиз».

Даже после такого удара частное банковское дело остается более перспективным, чем другие сферы, для двух крупных швейцарских игроков.

В 2008 году UBS был вынужден получить финансовую помощь из-за краха активов в результате ипотечного кризиса в США. К 2012 году исполнительный директор Сержиу Эрмотти понял, что посткризисное регулирование приведет к разрушению значительной части прибыли его инвестиционного банка, и он резко сократил свои ресурсы.

В течение последних пяти лет инвестиционный банк Credit Suisse находится под пристальным вниманием инвесторов и в настоящее время резко сокращается в соответствии с планом реструктуризации, который проводит исполнительный директор Тиджэйн Тиам.

Когда дело доходит до частного банковского обслуживания, Credit Suisse и UBS имеют преимущество в размере и глобальном охвате. «Помимо тех, кто находится на нишевых рынках, только банки, которые могут масштабировать свои услуги, в конечном итоге будут процветать», - говорит Юрг Зелтнер, руководитель отдела управления капиталом в UBS.

«Мы находимся в ситуации, когда победитель получает все», - добавляет он, - «Швейцарский банкинг - это национальный ингредиент, но это также то, что мы экспортируем по всему миру».

Меньшие, но все же существенные банки, такие как Julius Baer в Цюрихе, третий по величине в экономике в Швейцарии, женевский Pictet и Lombard Odier, также успешно расширили свой бизнес за рубежом. Даже среди этой группы существует ожесточенная конкуренция.

Тем не менее, несмотря на давление, под которым находится отрасль, стратегия большинства швейцарских банков по-прежнему базируется на убежденности в том, что банковская деятельность в этой богатой стране несколько отличается.

Преимущества разнообразны, считают швейцарские частные банкиры. Одним из них является политическая и экономическая стабильность Швейцарии, которая контрастирует с капризными правительствами некоторых из их клиентов.

За прошедшее столетие швейцарский франк последовательно остается одной из самых сильных мировых валют, а швейцарские государственные облигации - остаются наиболее эффективной формой суверенного долга.

Швейцария также пользуется своим нейтралитетом - и, по мнению некоторых, своей позицией вне блока ЕС.

«Многие клиенты хотят хранить часть своего богатства в разных юрисдикциях - вы никогда не знаете, что произойдет в мире», - говорит Георг Шубигер, глава частного банка Vontobel, - «Вы хотите безопасную страну, сильную экономику, отсутствие социальных потрясений, но не связанную при этом с одним из крупных блоков - Европой, Китаем и США».

Другой банкир добавляет: «Есть 80 миллионов немцев. Всегда будет, по меньшей мере, 30 000 человек, которые полагают, что еврозона обречена».

В Швейцарии также имеется множество частных специалистов по вопросам богатства.

«Вы не должны недооценивать экосистему, которую мы здесь имеем», - говорит Гангебин, - «Большой выбор банкиров, хорошо подготовленных консультантов, специалистов по налогам, хороших юристов, хороших экспертов в области IT-систем».

Шубигер добавляет: «Только несколько стран имеют подобную длинную историю работы с несколькими валютами, несколькими юрисдикциями, несколькими языками».

Но хватит ли этих сильных швейцарских преимуществ? Давление на прибыль в последние годы было огромным - гораздо больше, чем в других финансовых центрах. Сочные надбавки, которые можно было получить за проведение денег через швейцарские счета, чтобы избежать налогов, исчезли.

Швейцарская банковская ассоциация может похвастаться тем, что 226 из 261 банков в Швейцарии получили прибыль в прошлом году. Это означает, что 35 банков в итоге потерпели поражение. (Цифры включают все финансовые учреждения, а не только частные банки).

Будущее может быть еще хуже. Самая большая угроза, говорит Лахани, заключается в том, что ставки сборов за обслуживание «не могут не поддаваться гравитации». Последующее охлаждение фондовых рынков и длительный период низких процентных ставок будет способствовать снижению рентабельности для тех, кто дает рекомендации по инвестициям.

Снижение числа сотрудников, работающих в швейцарских частных банках.

Снижение числа сотрудников, работающих в швейцарских частных банках.

Крупные институты США также используют свои инвестиционные банки для расширения бизнеса по управлению активами, расхваливая широкий спектр услуг, которые они могут предоставить сверхбольшим клиентам.

В Европе отказ Швейцарии вступить в ЕС также имеет недостатки для швейцарских банков - они в основном полагаются на дочерние компании в блоке ЕС для обслуживания клиентов на больших рынках, таких как Германия и Франция. Трансграничный бизнес может быть еще сложнее, если выход Великобритании из ЕС будет способствовать более жесткой позиции Брюсселя по доступу третьих стран.

Чтобы выжить, некоторые более мелкие банки сосредоточились на конкретной нишевой группе клиентов. Другие добровольно прекратили свою деятельность. Несколько банков были поглощены. Среди наиболее заметных поглощений - банк BSI, который был приобретен соперником из Цюриха EFG International в прошлом году за SFr971 млн.

BSI, однако, также иллюстрирует опасность быстрого расширения за рубежом. Вскоре после того, как EFG объявила о своей заявке, швейцарский финансовый регулятор Finma объявил, что BSI допустил «серьезное нарушение» правил противодействию отмыванию денег после того, как ввязался в скандал вокруг государственного инвестиционного фонда 1MDB в Малайзии. Finma заявил, что BSI должен быть законно упразднен после интеграции в EFG.

Банкиры Сингапура утверждают, что концепция швейцарских банков потеряла свой блеск.

Банкиры Сингапура утверждают, что концепция швейцарских банков потеряла свой блеск.

Давление на швейцарские группы может увеличиться по мере того, как банковское дело продолжает трансформироваться путем автоматизации, что уменьшает потребность в человеческих отношениях. Но Шубигер из Vontobel утверждает, что основная привлекательность работы со швейцарскими банкирами останется неизменной.

«Легко управлять портфелем облигаций с помощью алгоритма, - говорит он, - но управлять финансами предпринимателей очень сложно».

Действительно, другие швейцарские банкиры утверждают, что в эпоху оцифровки их служебные навыки помогут обеспечить долгосрочное выживание. Например, банк Lombard Odier специализируется в области технологий - четверть его 2300 сотрудников работает в сфере IT. Но Одье считает, что финансовые технологии скорее помогают, чем заменяют советников и консультантов. «Вы управляете устремлениями людей», - говорит он.

Гангебин из Rothschild также согласен с этим утверждением. «Клиент, который является 75-летней вдовой, сильно отличается от 35-летнего предпринимателя. Иногда клиенты не знают о корреляциях или ценностях. Консультант клиента должен быть в состоянии объяснить это».

Бывший менеджер отеля говорит, что швейцарские банки «должны вернуться к тому, что было до того, как Швейцария стала налоговым убежищем. Нам нужно вернуться к основам - сосредоточиться на инвестиционной эффективности, а также на хорошем обслуживании, хорошим консультациям, знании своих клиентов и постоянной заботе о них».