CFA - Среднее арифметическое и меры центральной тенденции

Рассмотрим среднее арифметическое, - одну из наиболее распространенных мер центральной тенденции, используемых для анализа финансовых данных, - в рамках изучения количественных методов по программе CFA.

Меры центральной тенденции.

До сих пор мы обсуждали методы, которые мы можем использовать для организации и представления финансовых данных с целью того, чтобы они были более понятными.

Например, частотное распределение доходности класса активов показывает характер рисков, с которыми инвесторы могут столкнуться в конкретном классе активов. Гистограмма годовой доходности S&P 500 ясно показывает, что большие положительные и отрицательные значения годовой доходности являются обычной ситуацией.

Хотя таблицы частотных распределений и гистограммы предоставляют собой удобный способ обобщить серии наблюдений, эти методы являются лишь первым шагом к описанию финансовых данных.

В этом разделе мы обсудим использование количественных показателей, которые объясняют характеристики данных. Наше внимание сосредоточено на мерах центральной тенденции и других показателях (или параметрах), характеризующих положение данных.

Показатель или мера центральной тенденции (англ. 'measure of central tendency') указывает, насколько центрированы финансовые данные.

Меры центральной тенденции, вероятно, используются более широко, чем любые другие статистические показатели, потому что их легко рассчитать и применить. Меры положения (англ. 'measures of location') включают в себя не только меры центральной тенденции, но и другие показатели, которые иллюстрируют местоположение или распространение данных в рамках распределения.

Далее мы рассмотрим общепринятые меры центральной тенденции - среднее арифметическое, медиану, моду, взвешенное среднее и среднее геометрическое. Мы также объясняем другие полезные меры положения, включая квартили, квинтили, децили и процентили.

Среднее арифметическое.

Финансовые аналитики и портфельные менеджеры часто хотят получить одно число, которое репрезентативно описывает возможный исход инвестиционного решения. Среднее арифметическое - безусловно, наиболее часто используемая мера середины или центра данных.

Определение среднего арифметического.

Среднее арифметическое (англ. 'arithmetic mean') - это сумма наблюдений, деленная на количество наблюдений.

Мы можем вычислить среднее арифметическое как для совокупностей, так и для выборок. Эти показатели известны как среднее по совокупности и выборочное среднее значение соответственно.

Среднее значение для совокупности.

Среднее значение для совокупности (математическое ожидание или среднее по совокупности, от англ. 'population mean') - это среднее арифметическое значение, рассчитанное для совокупности.

Если мы можем адекватно определить совокупность, то мы можем рассчитать среднее значение для совокупности как среднее арифметическое всех наблюдений или значений в совокупности.

Например, аналитики, изучающие годовой рост продаж крупных оптовых клубов в США за 2013 финансовый год, могут определить интересующую совокупность, включив в нее только три компании: BJ's Wholesale Club (частная компания с 2011 г.), Costco Wholesale Corporation. и Sam's Club, входящую в группу Wal-Mart.

Оптовый клуб (англ. 'wholesale club') - это формат магазина, предназначенного в основном для оптовых продаж в торговых точках размером со склад для клиентов, которые платят членские взносы. По состоянию на начало 2010-х годов эти три оптовых клуба доминировали в данном сегменте в Соединенных Штатах.

В качестве другого примера можно привести портфельного менеджера, специализирующегося на индексе Nikkei 225. Интересующая его совокупность включает 225 акций из первой секции Токийской фондовой биржи, которые формируют индекс Nikkei.

Формула среднего значения для совокупности.

Среднее по совокупности, \( \bf \mu\), является средним арифметическим значением совокупности.

Для конечной совокупности используется следующая формула среднего значения:

\(\large{ \mu = {\dsum_{i=1}^{N}X_i \over N} }\) (Формула 2)

где:

- \(N\) - количество наблюдений во всей совокупности, а

- \(X_i\) - \(i\)-е наблюдение.

Среднее по совокупности является примером статистического параметра. Среднее значение для совокупности уникально; то есть, данная совокупность имеет только одно среднее значение.

Чтобы проиллюстрировать расчеты по приведенной формуле, мы можем найти среднее по совокупности для доли прибыли в выручке американских компаний, управляющих крупными оптовыми клубами за 2012 год.

В течение года прибыль в процентах от выручки для оптовых клубов BJ, Costco Wholesale Corporation, и Wal-Mart Stores составляли 0,9%, 1,6% и 3,5% соответственно, согласно списку Fortune 500 за 2012 год. Таким образом, среднее значение по совокупности для прибыли в процентах от выручки составило:

\(\mu\) = (0,9 + 1,6 + 3,5)/3 = 6/3 = 2%

Выборочное среднее значение.

Среднее значение по выборке (выборочное среднее или выборочное среднее значение, от англ. 'sample mean') - это среднее арифметическое значение, вычисленное для выборки.

Очень часто мы не можем наблюдать каждый элемент множества данных; вместо этого мы наблюдаем подмножество или выборку из генеральной совокупности.

Концепция среднего значения может применяться к наблюдениям в выборке с небольшим изменением обозначений.

Формула выборочного среднего значения.

Выборочное среднее, \( \overline{X} \) (читается как «X-bar») - это среднее арифметическое значение по выборке:

\(\large{ \overline{X} = {\dsum_{i=1}^{n}X_i \over n} }\) (Формула 3)

где:

- \(n\) - количество наблюдений в выборке.

Формула 3 предписывает суммировать значения наблюдений \(X_i\) и делить эту сумму на количество наблюдений. Например, если выборка коэффициентов прибыли на акцию (P/E) для шести публичных компаний содержит значения 35, 30, 22, 18, 15 и 12, то среднее значение P/E для выборки будет 132/6 = 22. Среднее значение выборки также называется средним арифметическим (англ. 'arithmetic average').

Как отмечалось ранее, выборочное среднее значение является статистикой (то есть описательной мерой выборки).

Средние значения можно рассчитывать для отдельных статистических единиц или для временного отрезка.

В качестве примера можно привести рентабельность собственного капитала (ROE) за 2013 год для 100 компаний из FTSE Eurotop 100, индексе 100 крупнейших компаний Европы. В этом случае мы рассчитываем среднее значение ROE за 2013 год в среднем по 100 отдельным статистическим единицам (или элементам множества, от англ. 'statistical unit' или просто 'unit').

Когда мы изучаем характеристики некоторых статистических единиц в определенный момент времени (например, ROE для FTSE Eurotop 100), мы изучаем перекрестные данные (англ. 'cross-sectional data'). Среднее этих наблюдений называется перекрестным средним значением (англ. 'cross-sectional mean').

[см. также: CFA - Временные ряды и перекрестные данные]

С другой стороны, если наша выборка состоит из исторической месячной доходности по FTSE Eurotop 100 за последние 5 лет, то мы имеем дело с данными временного ряда (англ. 'time-series data'). Среднее значение этих наблюдений называется средним временного ряда (англ. 'time-series mean').

Мы рассмотрим специализированные статистические методы, связанные с поведением временных рядов в следующих разделах, посвященных анализу временных рядов.

Ниже мы покажем пример определения выборочной средней доходности для 16 европейских фондовых рынков за 2012 г. В этом случае среднее значение является перекрестным, поскольку мы усредняем доходность по отдельным странам.

Пример вычисления перекрестного среднего значения.

Индекс MSCI EAFE (Европа, Австралия и Дальний Восток) - это индекс рыночной капитализации, скорректированный с учетом свободного обращения акций, предназначенный для оценки акций в развитых странах, за исключением США и Канады.

Термин «скорректированный с учетом свободного обращения акций» (англ. 'free float-adjusted') означает, что веса компаний в индексе отражают стоимость акций, фактически доступных для инвестиций.

По состоянию на сентябрь 2013 года EAFE состояла из 22 индексов стран развитых рынков, включая индексы для 16 европейских рынков, 2 австралийских рынков (Австралия и Новая Зеландия), 3 дальневосточных рынков (Гонконг, Япония и Сингапур) и Израиля.

Предположим, что мы заинтересованы в показателях динамики местной валюты на 16 европейских рынках EAFE в 2012 году. Мы хотим найти примерную среднюю общую доходность за 2012 год по этим 16 рынкам.

Ряды ставок доходности, представленные в Таблице 8, приведены в местной валюте (то есть доходность указана для инвесторов, проживающих в стране). Поскольку эта доходность не указывается в валюте каждого отдельного инвестора, она не является доходностью, которую мог бы получить отдельный инвестор. Это, скорее, средняя доходность для местных валют 16 стран.

|

Рынок |

Общая доходность |

|---|---|

|

Австрия |

20.72 |

|

Бельгия |

33.99 |

|

Дания |

28.09 |

|

Финляндия |

8.27 |

|

Франция |

15.90 |

|

Германия |

25.24 |

|

Греция |

-2.35 |

|

Ирландия |

2.24 |

|

Италия |

6.93 |

|

Нидерланды |

15.36 |

|

Норвегия |

6.05 |

|

Португалия |

-2.22 |

|

Испания |

-4.76 |

|

Швеция |

12.66 |

|

Швейцария |

14.83 |

|

Великобритания |

5.93 |

Источник: www.msci.com.

Используя данные Таблицы 8, рассчитайте выборочную среднюю доходность для 16 фондовых рынков за 2012 год.

Решение:

При расчете к ставкам доходности применяется Формула 3:

(20,72 + 33,99 + 28,09 + 8,27 + 15,90 + 25,24 - 2,35 + 2,24 + 6,93 + 15,36 + 6,05 - 2,22 - 4,76 + 12,66 + 14,83 + 5,93) / 16 = 186,88 / 16 = 11,68%

Мы можем убедиться, что на 8 рынках доходность была меньше среднего, а на других 8 - выше среднего. Мы не должны ожидать, что какие-либо фактические наблюдения будут равны среднему значению, потому что выборочные средние значения предоставляют только сводку анализируемых данных.

Кроме того, хотя в этом примере число значений ниже среднего равно количеству значений выше среднего, это не обязательно так на самом деле. Как финансовому аналитику, вам часто нужно будет находить несколько показателей, которые описывают характеристики распределения.

Среднее значение - это, как правило, статистика, которую вы будете использовать как показатель типичного результата для распределения. Затем вы можете использовать среднее значение для сравнения динамики двух разных рынков.

Например, вам может быть интересно сравнить показатели фондового рынка стран Азиатско-Тихоокеанского региона с показателями фондового рынка европейских стран. Вы можете использовать среднюю доходность этих рынков, чтобы сравнить результаты инвестиций.

Свойства среднего арифметического.

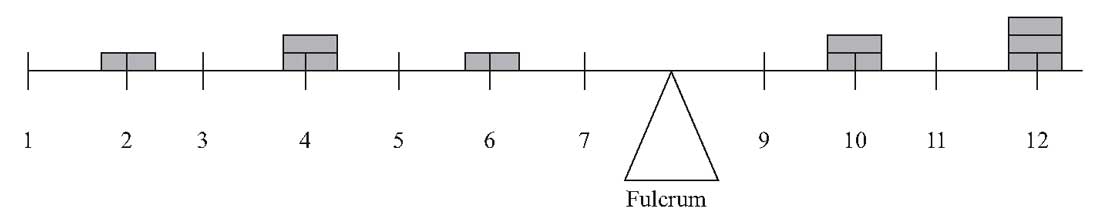

Среднее арифметическое можно сравнить с центром тяжести объекта. Рисунок 5 выражает эту аналогию графически и представляет собой график девять гипотетических наблюдений.

Девять наблюдений: 2, 4, 4, 6, 10, 10, 12, 12 и 12. Среднее арифметическое составляет 72/9 = 8. Наблюдения наносятся на ось как столбцы с различной высотой в зависимости от их частоты (то есть 2 - высота в одну единицу, 4 - высота в две единицы и т. д.).

Когда ось помещается на точку опоры, она сбалансируется только тогда, когда точка опоры совпадает с отметкой на оси, соответствующей среднему арифметическому значению.

Рисунок 5. Аналогия с центром тяжести для среднего арифметического.

Рисунок 5. Аналогия с центром тяжести для среднего арифметического.

Когда точка опоры установлена на отметку 8, ось идеально сбалансирована.

Как финансовые аналитики, мы часто используем среднюю доходность как меру типичного результата для актива. Однако, как и в приведенном выше примере, некоторые результаты оказываются выше среднего, а некоторые - ниже. Мы можем рассчитать расстояние между средним значением и каждым результатом и назвать его отклонением (англ. 'deviation').

Математически всегда верно, что сумма отклонений от среднего равна 0. Мы можем убедиться в этом, взяв среднее арифметическое, приведенное в Формуле 3, и умножив обе части уравнения на \(n\):

\({ n\overline{X} = \dsum_{i=1}^{n}X_i }\)

Таким образом, сумма отклонений от среднего значения может быть рассчитана следующим образом:

\({ \begin{align} & \sum_{i=1}^{n} (X_i - \overline{X}) = \\ & \sum_{i=1}^{n}X_i - \sum_{i=1}^{n} \overline{X} = \\ & \sum_{i=1}^{n}X_i - n\overline{X} = 0 \end{align} }\)

Отклонения от среднего арифметического являются важной информацией, поскольку они указывают на риск. Концепция отклонений от среднего значения формирует основу для более сложных понятий дисперсии, асимметрии и эксцесса, которые мы обсудим в следующих разделах.

Преимущества и недостатки среднего арифметического.

Преимущество среднего арифметического над двумя другими мерами центральной тенденции, - медианой и модой, состоит в том, что среднее использует всю информацию о размере и величине наблюдений. Со средним арифметическим также легко работать математически.

Потенциальный недостаток среднего арифметического - это его чувствительность к экстремальным значениям.

Поскольку для вычисления среднего значения используются все наблюдения, среднее арифметическое может резко увеличиваться или уменьшаться за счет чрезвычайно больших или малых наблюдений, соответственно.

Например, предположим, что мы вычисляем среднее арифметическое следующих семи чисел: 1, 2, 3, 4, 5, 6 и 1000.

Среднее значение равно 1,021 / 7 = 145,86 или приблизительно 146. Поскольку величина среднего, 146, намного больше, чем величина большинства наблюдений (первые 6), мы можем задаться вопросом, насколько хорошо она представляет положение данных в распределении.

На практике, хотя экстремальное значение (или выброс, от англ. 'outlier') в финансовых данных может быть редким значением в совокупности, оно также может отражать ошибку, допущенную при записи значения наблюдения или ошибку при формировании выборки из совокупности.

В частности, в последних двух случаях среднее арифметическое может вводить в заблуждение. Наиболее распространенный подход в таких случаях - использовать медиану вместо или в дополнение к среднему значению.

Медиана будет рассмотрена далее.

Другие подходы к обработке экстремальных значений включают применение вариаций среднего арифметического.

Усеченное среднее значение (от англ. 'trimmed mean' или 'truncated mean') вычисляется путем исключения указанного небольшого процента самых низких и самых высоких значений. Затем вычисляется среднее арифметическое из оставшихся значений.

Например, среднее значение, усеченное на 5%, отбрасывает наименьшие 2,5% и наибольшие 2,5% значений и вычисляет среднее из оставшихся 95% значений.

Усеченное среднее значение часто используется в спортивных соревнованиях, когда самые низкие и самые высокие оценки судей отбрасываются при подсчете оценки участника.