Учет скидок по МСФО

Что означают скидки в бухгалтерском учете по МСФО? Как бухгалтер учитывает скидки с точки зрения продавца и покупателя?

Скидки, вероятно, самый популярный инструмент продаж в бизнесе. Несомненно, многие компании снижают цену на свои продукты или услуги различными способами, например:

- 1+1: Покупаете 1, еще 1 бесплатно (и модификации),

- получаете скидку 10% за покупку более 100 (и модификации),

- подарочные купоны,

- скидки за расчеты (бонус за досрочный платеж или за наличный расчет),

и многие другие варианты.

Что на самом деле означают скидки для бухгалтеров?

В большинстве случаев проблемы.

Причина этого в том, что скидки непосредственно влияют на измерение и оценку различных статей в финансовой отчетности и, возможно, на сам процесс бухгалтерского учета (время, затрачиваемое на бухгатлерские записи).

Рассмотрим, как бухгалтер учитывает скидки, с точки зрения как продавца, так и покупателя.

Также попытаемся объяснить, почему скидки - это не всегда хорошо, и как нужно определять сумму скидки на основе прибыли и выручки. Скидки - это дорогой инструмент продаж, и не каждый бизнес может себе их позволить.

Учет скидок у продавцов.

Когда продавец предоставляет скидку, она напрямую влияет на размер его дохода.

Поэтому логично, что мы должны обратиться за руководством к стандартам IAS 18 «Выручка» или IFRS 15 «Выручка по договорам с покупателями».

В обоих стандартах указывается, что вы должны представить скидку. Просто ознакомьтесь с параграфом IFRS:15.47 и тем, что далее.

Другими словами, скидки уменьшают размер вашей выручки и не являются себестоимостью продаж (т.е. коммерческими расходами).

Например, вы продаете машину за 100 д.е., и предоставляете на нее скидку в размере 3%. Тогда вы учитываете выручку в 97 д.е., но НЕ - выручку в 100 д.е. минус расходы (продажи, маркетинг, что угодно) в 3 д.е.

Это правило кажется очень базовым и простым, но его практическое применение может быть сложным при определенных обстоятельствах.

Приведем два примера.

Пример 1: Скидочные купоны

Представьте, что вы открываете интернет-магазин, торгующий книгами. Чтобы поддержать свои продажи, вы предоставляете скидочный купон на 5 д.е., который ваши клиенты могут использовать при каждой покупке, превышающей 100 д.е.

Как вы должны учитывать скидку по купону?

В этом конкретном примере вы не признаете в своей финансовой отчетности скидку во время выдачи купона.

Почему?

Потому что не произошло необходимое событие.

Помните, что клиент должен совершить покупку на сумму более 100 д.е., и только тогда у вас появится обязательство предоставить скидку в 5 д.е.

Вместо этого вы просто признаете выручку за вычетом 5 д.е. при погашении купона.

Пример 2: Купите 1 и получите 1 бесплатно (или любые другие бесплатные товары)

Вместо предоставления скидочных купонов вы обещаете бесплатно добавить в заказ книгу «Тайская кухня» при каждой покупке «Путеводителя по Таиланду» за 50 д.е.

Вы обычно продаете «Тайскую кухню» за 10 д.е., ее себестоимость в ваших запасах составляет 6 д.е., а стоимость «Путеводителя по Таиланду» составляет 35 д.е.

Как учитывать скидку теперь?

В соответствии с МСФО (IAS) 18 вы просто признаете выручку для обеих книг в размере 50 д.е. и себестоимость продаж в 41 д.е. (35 + 6).

Стоимость бесплатного товара в этом случае не является маркетинговыми или рекламными издержками, поскольку бесплатный товар увеличивает выручку (и не увеличивает расходы).

В соответствии с МСФО (IFRS) 15 процедура учета та же, если обе книги доставляются одновременно.

Тем не менее, если вы отгружаете «Путеводителя по Таиланду» в сентябре и «Тайскую кухню» в октябре из-за низкого запаса, тогда вам нужно будет разделить сумму транзакции в размере 50 д.е. пропорционально отпускным ценам на каждый товар и в соответствии с этим признать выручку.

Более конкретно:

- Общие отпускные цены:

50 д.е. + 10 д.е. = 60 д.е. - Выручка «Путеводителя по Таиланду» составит:

50 д.е. / 60 д.е. \(\times\) 50 д.е. = 42 д.е., которые будут признаны в сентябре. - Выручка, «Тайской кухни» составит:

10 д.е. / 60 д.е. \(\times\) 50 д.е. = 8 д.е., которые будут признаны в октябре.

Аналогичным образом признается и себестоимость продаж.

Учет скидок у покупателей

Когда покупатели получают скидки, это совершенно другая история.

Мы должны руководствоваться МСФО (IAS) 2 «Запасы», МСФО (IAS) 16 «Основные средства» или другими связанными стандартами.

Как в МСФО (IAS) 2, так и в МСФО (IAS) 16 правила предписывают, что мы должны сначала оценить основные средства или запасы по их закупочной стоимости, с учетом скидок.

Однако здесь следует уточнить.

Вы должны изучить причину получения скидки.

Если вы получаете скидку в качестве снижения закупочной цены запасов, то вы должны вычесть ее из своих расходов.

Когда скидки компенсируют некоторые расходы на продажу, эти скидки не вычитаются из закупочной стоимости, а рассматриваются как доход.

Другое соображение связано с расчетными скидками, то есть со скидками, предоставленными за срочную оплату. Они не должны рассматриваться как финансовые доходы, но они, опять же, уменьшают стоимость запасов.

Пример 3: скидки на закупку запасов

Супермаркет хочет приобрести 1 000 шоколадных батончиков. Какова их стоимость, исходя из следующей информации:

- Цена продажи за шт.: 5 д.е.

- Скидка на 1000 шт.: 10%

- Скидка за срочную оплату: 2% при оплате в течение 30 дней

- Компенсация расходов на печать рекламных листовок акции: 1%

Если супермаркет намерен заплатить в течение 30 дней, то он также должен уменьшить стоимость запасов на размер расчетной скидки.

Компенсация расходов на печать листовок явно возмещает некоторые коммерческие расходы, и поэтому ее следует рассматривать как доход, а не как себестоимость запасов.

Затраты на закупку запасов составляют:

5 д.е. \(\times\) 1 000 - 5 д.е. \(\times\) 1 000 \(\times\) (10% + 2%) = 4 400 д.е.

Как насчет товарных запасов, полученных бесплатно?

Это зависит от обстоятельств.

Если государство (включая правительственные учреждения) пожертвовало вам некоторые товарные запасы, тогда вы должны применять стандарт МСФО (IAS) 20 «Учет государственных субсидий и раскрытие информации о государственной помощи».

Если вы получили некоторые товарные запасы бесплатно в качестве «подарка» к вашей покупкой, тогда вы должны применить стандарт IAS 2 - то есть оценить запасы по себестоимости.

Например, вы купили 1 000 шт. по цене 2 д.е. и получили 50 шт. бесплатно, тогда вы учитываете 1 050 единиц на общую сумму 2 000 д.е., т. е. по цене 1,90 д.е.

Некоторые компании учитывают бесплатные товары по справедливой стоимости в активной части баланса, а в пассивной части отражают их в составе прибыли или убытка (как доход).

Однако этот подход не поддерживается МСФО.

В любом случае вы всегда должны разбираться в сущности сделки и принимать соответствующее решение при учете скидки.

Когда вы НЕ должны учитывать скидки на товары или услуги

Давайте еще раз посмотрим на скидки. Скидки представляют собой очень мощный инструмент продаж, но в то же время они похожи на ядерное оружие маркетинга, в равной степени разрушительное как для конкурентов компании, так и для самой компании.

Почему?

Причина в том, что скидки могут снизить восприятие цены продукта навсегда, практически необратимо, или сделать ваш продукт сырьем в понимании потребителя.

Это означает, что клиенты не будут видеть разницы между вашим продуктом и другими продуктами - они просто будут покупать самые дешевые (не обязательно лучшие).

Что делают скидки с вашей прибылью? Вам действительно нужно продавать дешево свои продукты или услуги, чтобы увеличить свою прибыль?

Если вы продаете некоторые материальные продукты, то вам нужно понимать точное финансовое влияние ваших запланированных скидок на продажи и чистую прибыль.

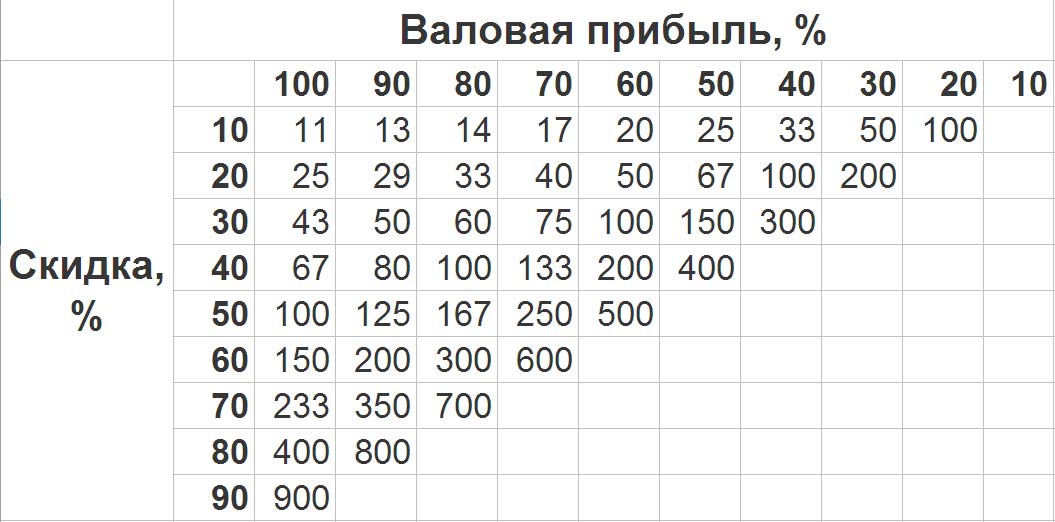

Следующая таблица представляет собой матрицу зависимости валовой прибыли от скидок:

Матрица зависимости валовой прибыли от скидок

Матрица зависимости валовой прибыли от скидок

В этой таблице показано, сколько дополнительных единиц товара вы должны продавать с вашей текущей маржой, если хотите сохранить текущую прибыль.

Например, если вы получаете 80%-ную маржу (по горизонтали) и предоставляете скидку в размере 20% (по вертикали), вам нужно продать на 33% больше единиц товара, чтобы получить тот же финансовый результат, но без скидки.

Рассчитаем некоторые цифры:

Допустим, вы продаете продукт за 100 д.е. с 80-процентной маржой, тогда стоимость продажи составляет 20 д.е. Вы продаете обычно 100 шт., поэтому ваша валовая прибыль составляет:

80 \(\times\) 100 штук = 8 000

Вы хотите дать скидку в 20%.

Если посмотреть на таблицу выше, вам нужно продать на 33% больше единиц, чем раньше, чтобы получить тот же эффект.

Ваша новая дисконтированная цена продажи составляет 80 д.е., поэтому ваша валовая прибыль, обеспечивающая на 33% больше проданных единиц, составляет:

60 д.е. (80-20) \(\times\) 133 ед. = 7 980 (20 д.е. - разница округления).

В этой таблице предполагается, что вы предоставляете скидки для всех проданных вами единиц товара, а не только для некоторых из них (в этом случае вам нужно будет скорректировать расчет).

Каковы выводы?

- Перед рассмотрением скидки вам нужно выяснить свою валовую прибыль.

- Вам нужно знать, сколько дополнительных единиц товара вам необходимо продать после предоставления скидки, чтобы сохранить прибыль.

И можете ли вы это сделать? Будут ли ваши клиенты действительно покупать на 33% больше с 20% скидкой? - Если вы работаете с низким уровнем прибыли, вы не можете позволить себе скидку. Например, если вы работаете с валовой прибылью в 10%, вы не можете дать любую скидку, не повредив свою валовую прибыль. Вы просто не сможете продать достаточно товаров, чтобы покрыть эту скидку.