IFRS 16 для инвесторов (ч.9-10): Влияние стандартов аренды на отрасли и рынки

Разделы IX-X статьи Института CFA о новых стандартах аренды для инвесторов посвящены анализу того, компании каких отраслей подвергнутся наибольшему воздействию новых стандартов, а также восприятию этого воздействия рынками.

IX. Отрасли, подверженные наибольшему влиянию новых стандартов аренды.

Любое существенное изменение в финансовой отчетности вызывает опасения инвесторов всех мастей, и изменение аренды не является исключением.

Независимо от степени влияния на отдельные компании, инвесторам в инструменты с фиксированным доходом и инвесторам в акции придется иметь дело с реакцией рынка на новую информацию о задолженности компаний.

Рынки могут скорректировать цены на ценные бумаги компаний, обремененных операционной арендой, на основе коэффициентов денежных потоков и покрытия процентов, но у них нет возможности последовательно сравнить коэффициенты задолженности по балансу компаний. Из-за этой противоречивой информации, стоимость ценных бумаг не может эффективно отразить мнения об оценке всех участников рынка.

Рейтинговые агентства и инвесторы в инструменты с фиксированным доходом, уже давно скорректировали показатели финансового левериджа, чтобы учесть скрытые рычаги операционной аренды. Эти корректировки могут быть основаны на эвристических методах, например, применении мультипликатора к текущим годовым расходам по аренде, для получения точечных статистических оценок активов и обязательств по операционной аренде.

Они также могут использовать более сложные подходы - например, предположительную оценку приведенной стоимости графика арендных платежей, содержащегося в примечаниях к отчетности.

Хотя теория использования приведенной стоимости состоятельна, это может быть упражнением в искусственной точности: графики платежей в примечаниях к отчетности обычно не предоставляют детальной информации, кроме общей суммы за все года за последние пять лет, поэтому распределить эту суммы на отдельные периоды можно лишь наугад. Дисконтировать такие потоки также можно лишь наугад.

Независимо от того, какой метод участники рынка предпочитают использовать для оценки финансового левериджа, вытекающего из операционной аренды, более важно, что бы они придерживались правильного направления при оценке скрытых рычагов, чем пытались точно определить правильную сумму. Как минимум, новый стандарт обеспечивает последовательную методологию для всех отчитывающихся компаний.

Раскрытие в примечаниях к отчетности суммы текущих расходов по операционной аренде предоставляет инвесторам возможность оценить потенциальный размер активов и обязательств по аренде; простое применение мультипликатора к этой сумме обеспечивает «правильно направленную» оценку, которая, по крайней мере, представляет доказательства того, какие компании испытают большее воздействие нового учета аренды, чем другие.

Инвесторам, которые пытаются определить, какие компании, скорее всего, испытают воздействие от нового стандарта, более важно знать объемы их расходов по операционной аренде, чем значение магического мультипликатора, который обеспечит их точной суммой оценки.

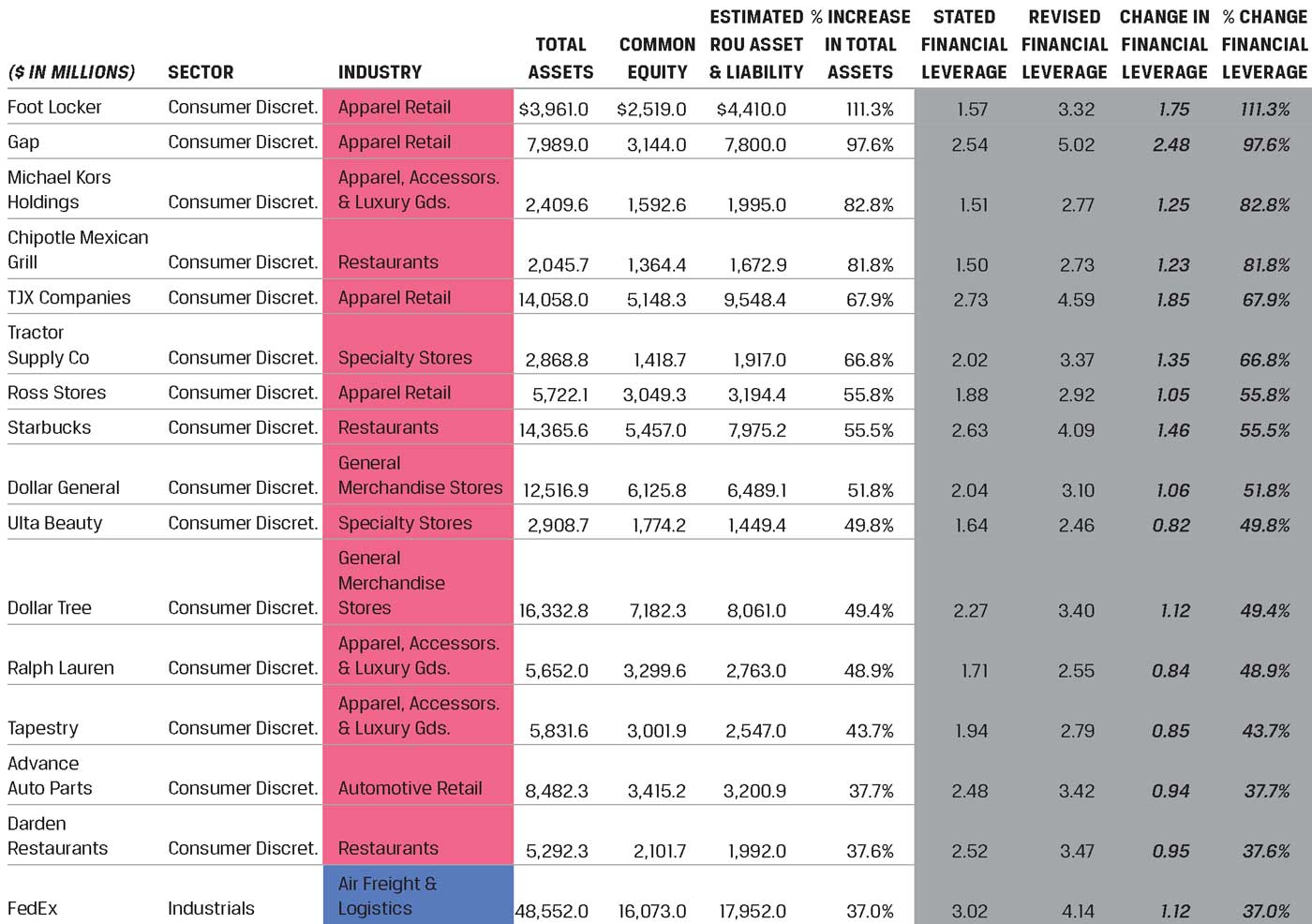

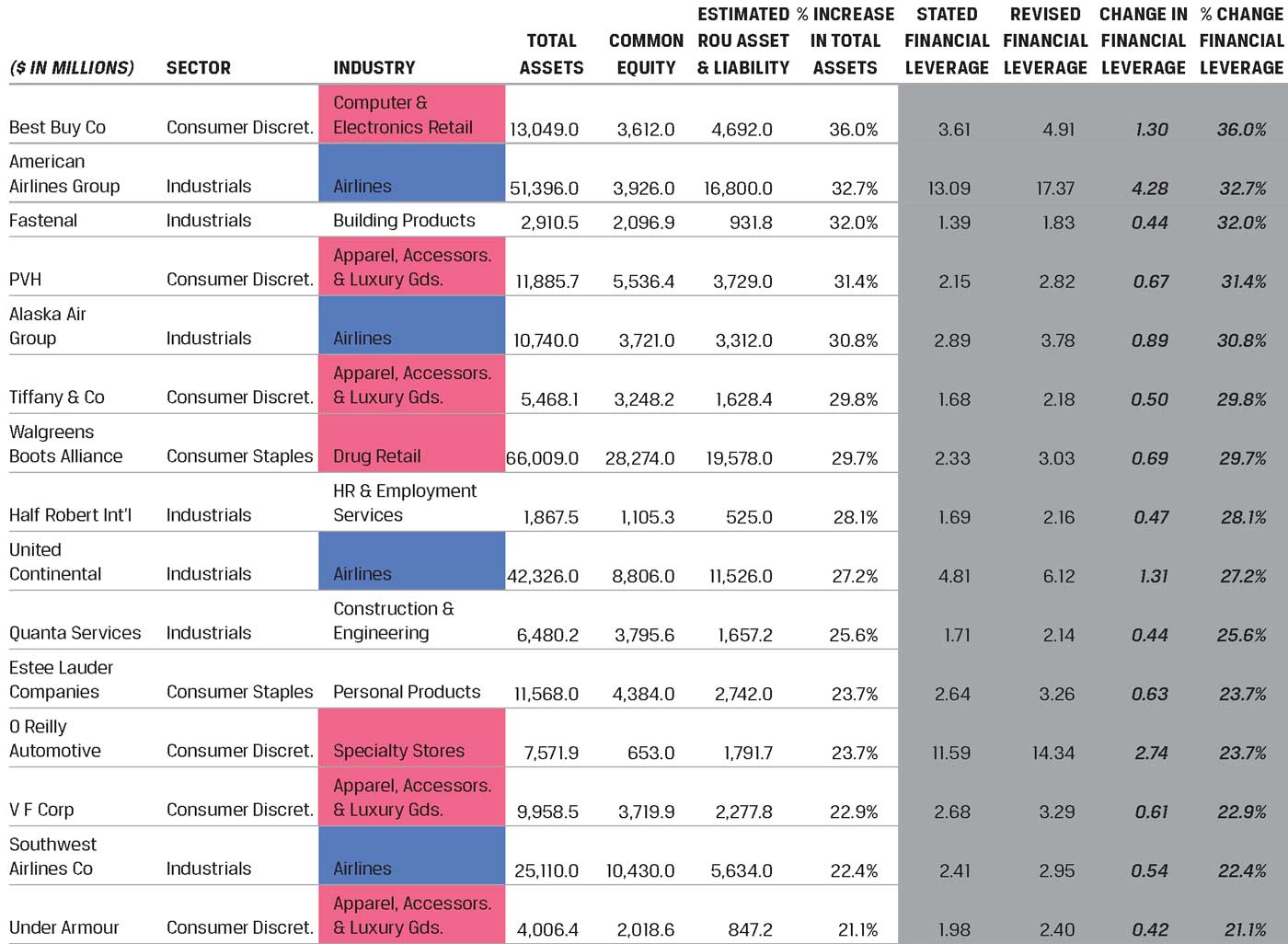

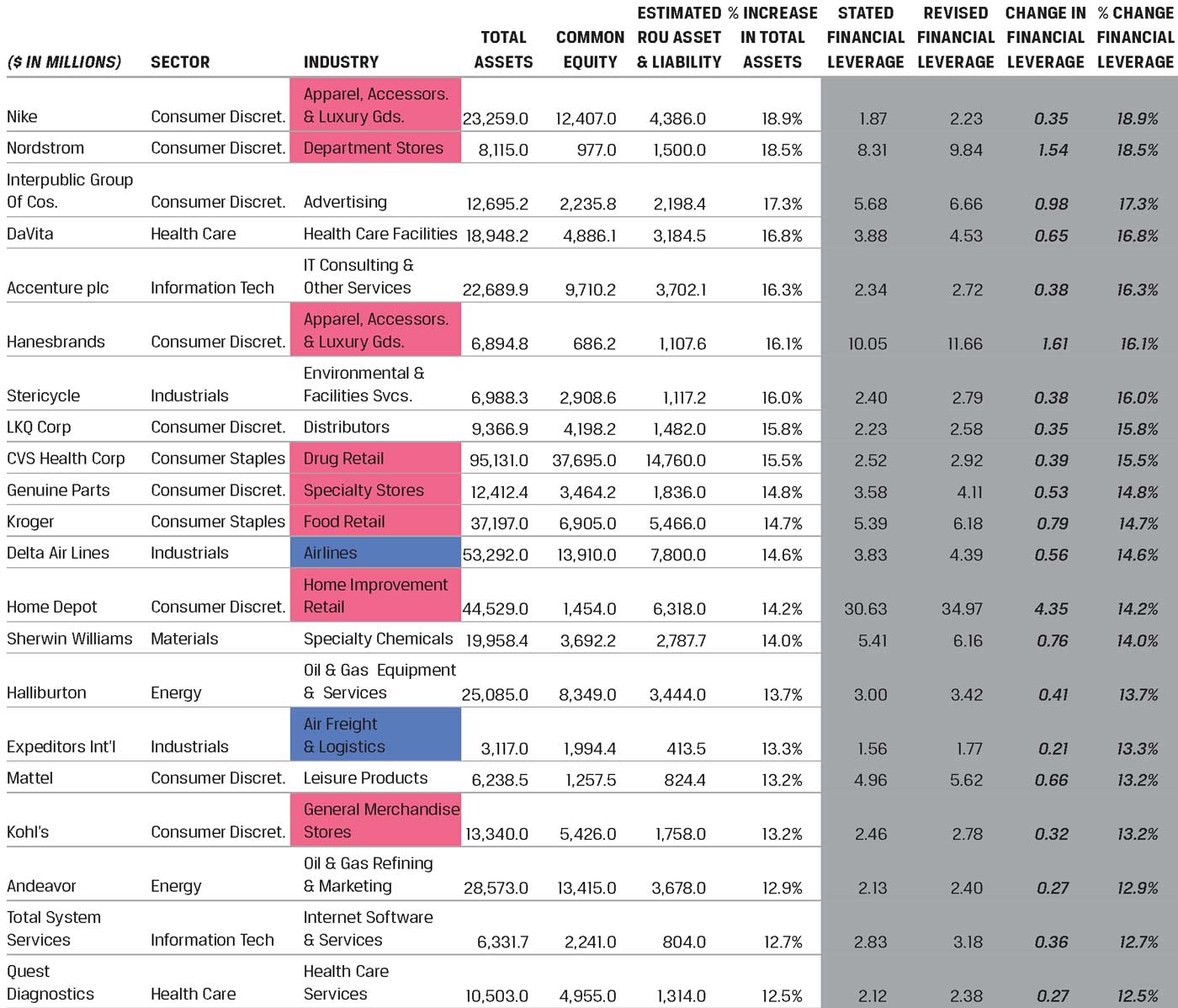

Для 467 компаний S&P 500 (не занимающихся недвижимостью), простой множитель, равный 6, применялся к их расходам по аренде за 2017 год, чтобы сделать приблизительную, но последовательную оценку дополнительных активов в форме права пользования и дополнительных обязательств, который будут признаны на балансе в конце 2017 года, как если бы стандарт аренды ASU 2016-02/ASC Topic 842 действовал в этот период.

Для 68 компаний (14,5% от общего количества исследованных компаний), коэффициент финансового левериджа (общие активы, разделенные на собственный капитал) увеличился более чем на 10% (см. Таблицу 13).

Таблица 13. Влияние изменения стандарта аренды: примерная оценка признаваемых активов и обязательств.

Ритейлеры.

Обратите внимание на 33 компании в таблице, с отраслью (столбец Industry), выделенной красным. Они продают ювелирные изделия, продукты питания, компьютеры, автомобильные товары и т.д., и их объединяет то, что все они являются ритейлерами - предприятиями розничной торговли.

Ритейлеры не получают прибыль от владения недвижимостью - они зарабатывают, продавая товары, и пользуясь при этом недвижимостью.

Арендуя торговые помещения, они могут быстро войти на рынок и выйти из рынка, и разместить свои людские ресурсы там, где они могут принести максимальную отдачу от капитала. По сравнению с владением недвижимостью, операционная аренда позволяют им быть более гибкими.

Очень немногие ритейлеры сейчас продают через отдельные собственные магазины - они, как правило, работают в торговых центрах и, скорее всего, не имеют возможности приобретать торговые точки в собственность (это сфера деятельности риэлтерских фирм).

Всего 7% компаний в выборке являются ритейлерами. Розничная отрасль испытает сильное влияние нового стандарта, отчасти потому, что ритейлеры часто пользуются операционной арендой, и отчасти потому, что таких компаний в этой отрасли много.

Только на одной Нью-Йоркской фондовой бирже котируются акции более 100 ритейлеров, и еще больше зарегистрировано на NASDAQ.

Из-за большого числа ритейлеров и предполагаемого значительного воздействия на них нового стандарта, можно было бы посчитать, что новый учет аренды затрагивает только розничную торговлю.

Но это было бы неправильно.

Транспортные предприятия.

Обратите внимание на 8 фирмы в таблице, с отраслью, выделенной синим цветом. Независимо от того, перевозят ли эти компании грузы или людей, все они занимаются авиаперевозками и пользуются арендой самолетов по договорам операционной аренды.

Как и ритейлеры, они не могут зарабатывать прибыль для своих кредиторов и акционеров без таких активов.

При действовавшем ранее порядке учета операционной аренды, активы никогда не появлялись на балансе, тем самым завышая любой расчет рентабельности активов (ROA).

Очевидно, что изменения в учете аренды сильно затронут авиатранспортные компании, хоть их и не так много в инвестиционном поле, как розничных компаний.

Проблема отсутствия на балансе арендуемых активов уже давно известна инвесторам, которые занимаются отраслью авиаперевозок. Как и для розничной торговли, заметное влияние нового учета аренды на авиатранспортные компании ожидается многими инвесторами.

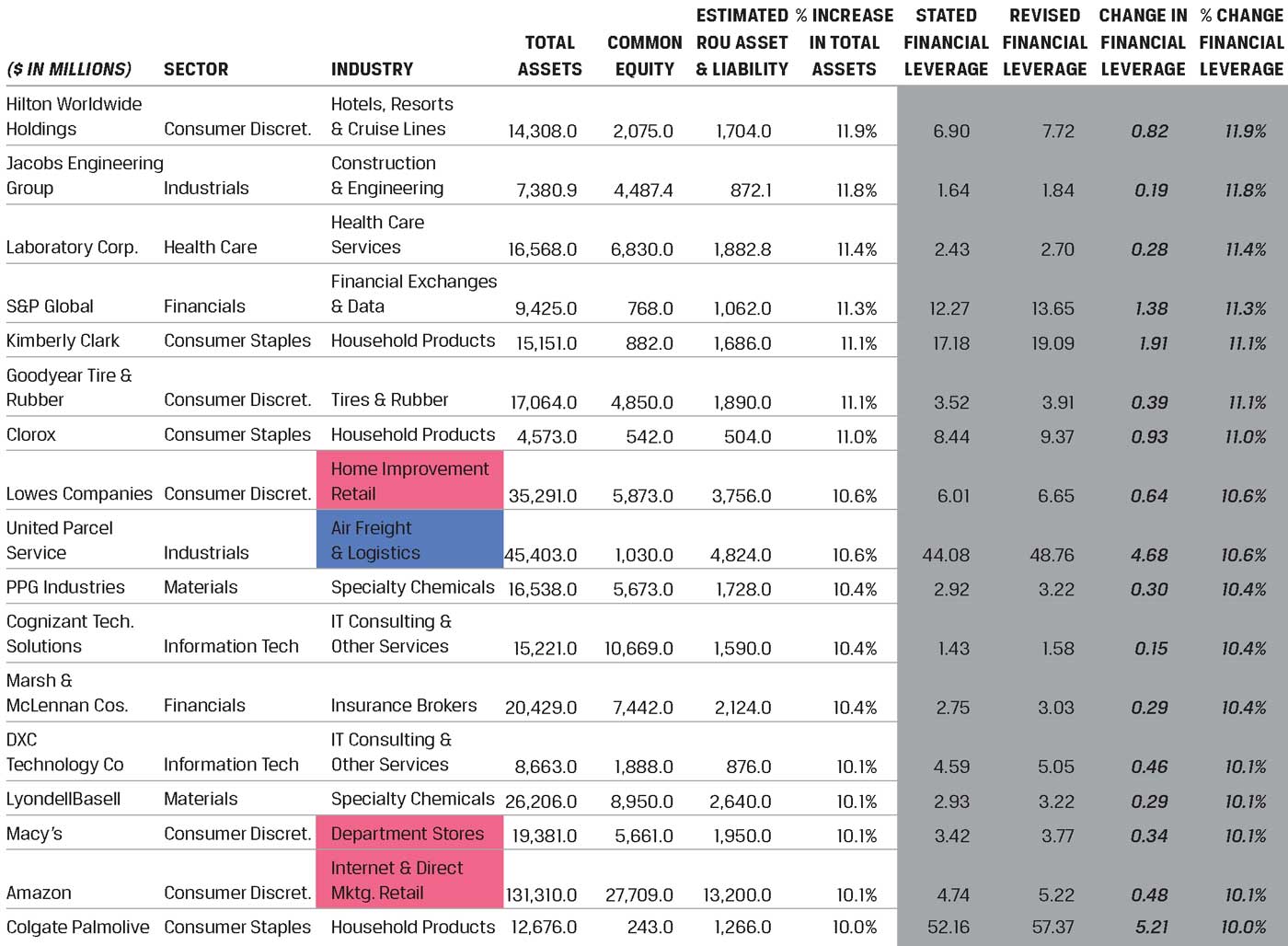

Компании с отрицательным капиталом.

Потенциальный эффект нельзя вычислить для каждой компании, путем сравнения воздействия на финансовый леверидж до и после принятия стандарта, потому что 16 компаний в выборке S&P 500 показали отрицательный собственный капитал.

Это означает, что бессмысленно делать сравнение финансового левериджа, а также какого-либо иного соотношения долга и капитала.

Эти 16 компаний можно проанализировать путем изучения процентного изменения общей суммы активов, вытекающего из капитализации оценочной суммы активов по аренде.

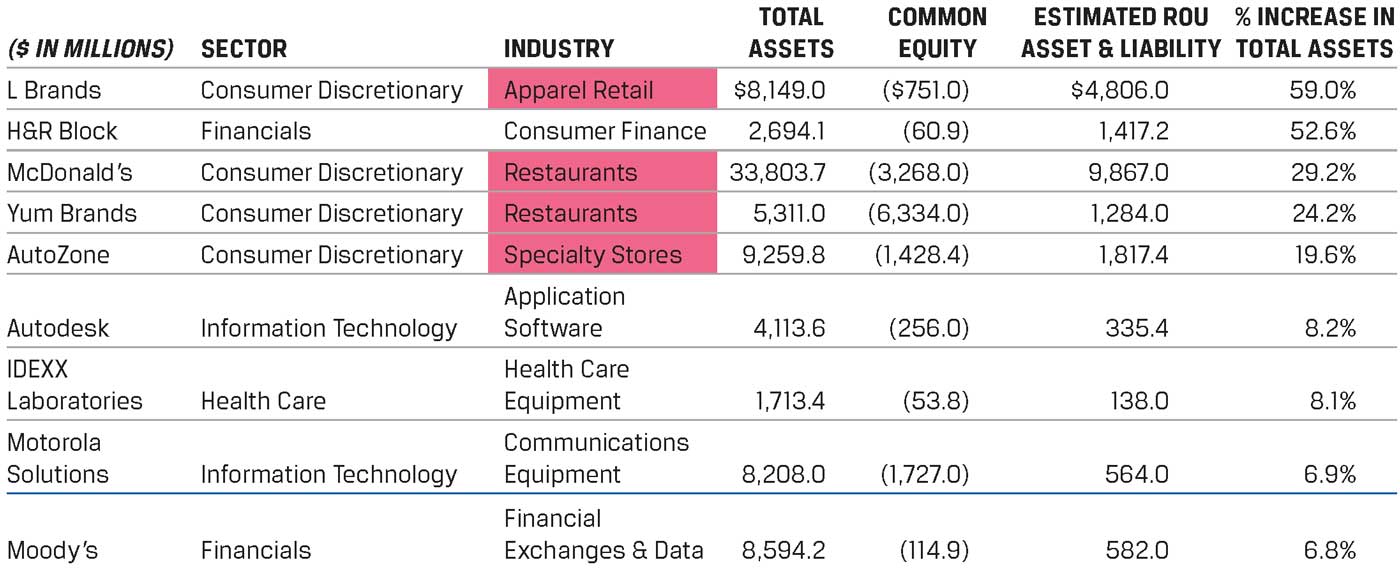

В Таблице 14 показаны 9 компаний с изменением активов более чем на 5%, в порядке убывания изменения общей суммы активов.

Обратите внимание, что 4 компании с наибольшим изменением в совокупных активах, связанным с потенциальной капитализации аренды, выделены красным, что означает, что они являются предприятиями розничной торговли.

Таблица 14. Влияние изменения стандарта аренды: компании с отрицательным собственным капиталом.

В первой пятерке фирм, только H&R Block не является розничной компанией. Или ее все же можно считать таковой?

Не только розничная торговля: другие отрасли также испытают воздействие нового стандарта.

Подумайте о H&R Block, компании финансового сектора более узко, как о компании, занимающейся потребительским кредитованием бизнеса.

Ее активы могут увеличиться более чем на 52%, когда она примет новый стандарт аренды US GAAP, и это увеличение не будет иметь ничего общего с финансовыми инструментами. Сотрудники H&R Block встречаются с клиентами в 10,000 американских отделениях, многие из которых расположены в торговых центрах.

Эти отделения (в настоящее время непризнанные активы) - просто помещения для сотрудников H&R Block, оказывающих услуги, которые будут генерировать прибыль для инвесторов H&R Block.

Несмотря на то, что компанию нельзя рассматривать, как классического ритейлера, H&R Block, имеет такую же, подверженную влиянию нового учета сеть отделений, как и любая компания розничной торговли.

Теперь рассмотрим некоторые из других компаний, представленных в Таблице 13.

- Формально причисленная к сектору материалов, а в более узком смысле к отрасли химикатов, Sherwin-Williams продает свои краски в 4,620 розничных магазинах. Несмотря на то, что она производит физический продукт, она также продает его через физические точки продаж, которые будут отражены на балансе компании в следующем году.

- Robert Half International - это HR-компания из отрасли услуг, которая нанимает людей, чтобы найти работу для других людей. Сотрудники должны где-то работать, и поэтому компания имеет более 700 офисов, - и много расходов по аренде, который будут признаны как активы в форме права пользования, после принятия ASU 2016-02/ASC Topic 842.

- Interpublic Group of Companies - это одна компания из отрасли услуг, которая может показаться на первый взгляд не связанной с большим количеством арендуемой недвижимости, но она снимает в аренду офисы вблизи своих клиентов, а также арендует жилье для своих творческих сотрудников, чтобы они могли организовывать рекламные кампании, которые будут генерировать прибыль.

Ключевое значение для влияния новой аренды по US GAAP или МСФО на компанию - не в названии отрасли, а в той степени, в которой компания арендует активы, которые она использует в основной деятельности вместе с другими активами.

Проведите стресс-тестирование портфелей на подверженность воздействию аренды.

Размах новых требований по US GAAP и МСФО оказаться больше, чем могли ожидать участники рынка. Отраслевая принадлежность и связанные эффекты могут вводить в заблуждение. Поэтому, в первую очередь, рассматривайте подверженность компании аренде.

Не составит большого труда умножить расходы по аренде за последний год на фиксированный мультипликатор, для оценки потенциального разра активов и обязательств, и рассчитать изменение финансового рычага или совокупных активов на основе полученной потенциальной суммы.

X. Каким образом отреагируют рынки?

Понимание воздействия нового учета аренды имеет важное значение, если реакция рынка неизвестна.

Влияние новых стандартов аренды МСФО и US GAAP будет больше, чем участники рынка могли бы подумать. Сложности, вызванные различиями в МСФО и US GAAP, различными методами перехода, увеличением финансового левериджа, и вероятность того, что финансовый леверидж может быть выше или ниже, чем предполагалось ранее инвесторами, - это вопросы, с которыми инвесторам придется разбираться.

Возникает вопрос: «Каким образом отреагируют рынки?»

В первую очередь, подумайте о наиболее очевидном: в основном это затронет розничную торговлю.

Большинство ритейлеров на протяжении ряда лет испытывали большие трудности, столкнувшись с конкуренцией со стороны онлайн-ритейлера Amazon, и только в последнее время некоторые игроки показали, что можно сохранить устойчивость в розничной торговле через традиционные реальные магазины.

Как ни странно, новый стандарт аренды позволит Amazon значительно увеличить показатель финансового рычага, как показано в предыдущих разделах.

- Приведут ли эти изменения к падению акций ритейлеров, из-за повышения финансового левериджа?

- Будут ли компании пытаться успокоить инвесторов путем презентации фиктивного баланса, чтобы нейтрализовать эффекты нового стандарта?

- Увидят ли инвесторы в отчетности больше не-GAAP показателей, направленных на нейтрализацию влияния стандарта?

- Как воспримут инвесторы такие меры со стороны руководства компаний?

- С другой стороны, верят ли участники рынка, что компании были в состоянии поддерживать прибыль и обслуживать задолженность по аренде, прежде чем эта задолженность появилась на балансе?

- В действительности, будут ли инвесторы придавать большое значение новому долгу на балансе, появившемуся только в результате принятия нового стандарта?

В конечном счете, вероятно, большее значение имеет последний вопрос, особенно если инвесторы понимают, что фактические денежные потоки не меняются. Инвесторы уже давно знают о скрытом финансовом рычаге в розничной торговле, и с по крайней мере 1996 года, они могли привыкнуть к мысли, что рано или поздно этот финансовый рычаг станет видимым.

Некоторые ритейлеры могут обнаружить что цены их акции пострадали больше, чем у других компаний, просто потому, что они эффект влияния нового учета оказался больше ожидавшегося; другие, наоборот, могут увидеть эффект ниже ожидавшегося.

Дьявол кроется в деталях, и если детали отчетности не очень хорошо раскрывались ранее, шок может быть вполне закономерен, когда после принятия стандарта у некоторых компании могут оказаться очень существенные изменения финансовых коэффициентов.

Очень важно, чтобы компания делали эти раскрытия информации хорошо, и если они их не сделают, то даже более важно, чтобы инвесторы обратились к руководству за этими раскрытиями.