IFRS 9 - Как оценивать вероятность дефолта (PD)?

Вероятность дефолта (PD) является наиболее важным и сложным в определении компонентом расчета ожидаемого кредитного убытка (ECL) в соответствии с МСФО (IFRS) 9. Рассмотрим методы и особенности оценки вероятности дефолта.

Оценка ожидаемого кредитного убытка (ECL, 'expected credit loss') - это испытание для многих опытных бухгалтеров и финансистов, потому что ECL содержит элемент неопределенности и своего рода угадывание или оценку того, что может произойти в будущем.

В конце концов, именно поэтому его называют «ожидаемым».

См. также другие публикации об ECL:

- IFRS 9 - Методы коэффициента убытков и вероятности дефолта для оценки ожидаемого кредитного убытка (ECL).

- Как рассчитать резерв по сомнительным долгам в соответствии с МСФО (IFRS) 9?

- IFRS 9 - Как рассчитать резерв под кредитные убытки с использованием матрицы резервов?

- IFRS 9 - Ожидаемый кредитный убыток по межфирменным кредитам.

- IFRS 9 - Пример учета ожидаемого кредитного убытка по беспроцентному займу.

Здесь мы более подробно остановимся на «угадывании» кредитного убытка и методах оценки вероятности дефолта (PD, 'probability of default') - возможно, наиболее важного и сложного в определении компонента в расчете ECL.

Шаг 1. Определите, что является дефолтом.

Прежде чем разбираться с вероятностью дефолта, необходимо разобраться в том, что представляет собой сам дефолт, поскольку с этим понятием связано множество недоразумений и заблуждений.

Итак, что такое дефолт?

Удивительная вещь заключается в том, что IFRS 9 вообще не содержит определения дефолта, несмотря на то, что дефолт упоминается почти в каждом параграфе IFRS 9, связанном с ожидаемым кредитным убытком.

Словарь Кембриджа определяет дефолт как:

«неспособность сделать то, что вы юридически обязаны сделать, например, погасить долг».

Это очень широкое определение и оно не говорит вам о том, когда именно происходит дефолт.

К счастью, IFRS 9 дает нам руководство.

Параграф IFRS 9:B5.5.37 просит вас (т.е. отчитывающуюся организацию):

определять дефолт в соответствии с вашей политикой внутреннего управления кредитным риском, разработанной для отдельных групп финансовых инструментов.

Что это означает на практике?

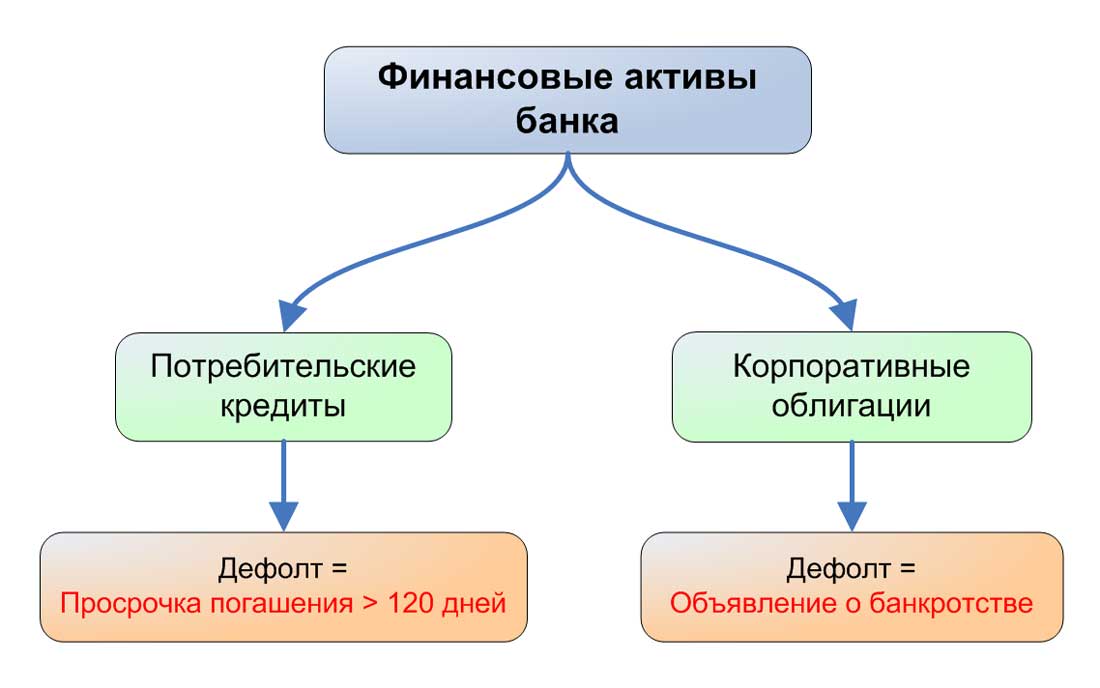

Иллюстрация определения дефолта.

Допустим, что банк предоставляет потребительские кредиты и инвестирует свободные деньги в корпоративные облигации.

Таким образом, Банк имеет два типа финансовых инструментов: потребительские кредиты и корпоративные облигации.

Прошлый опыт этого банка показывает, что:

- Если потребители допускают просрочку погашения кредита более 120 дней, то вероятность того, что они погасят его в дальнейшем, близка к нулю.

- Корпоративные облигации, удерживаемые в инвестиционном портфеле банка, выпускаются корпорациями с высоким кредитным рейтингом, и банк несет убыток по этим облигациям, только если их эмитенты официально объявляют о банкротстве.

Исходя из этого прошлого опыта, банк не ожидает, что эти модели сильно изменятся и, следовательно, он определяет дефолт следующим образом:

- Для потребительских кредитов: дефолт возникает, когда просрочка оплаты по кредиту превышает 120 дней.

- Для удерживаемых корпоративных облигаций: дефолт возникает, когда эмитент (должник) официально объявляет о банкротстве.

Обратите внимание, что в этом примере банк применяет два разных определения дефолта для разных типов активов.

И вы можете придумать свое собственное определение в зависимости от вашей ситуации и прошлого опыта.

Почему так важно это понимать?

Причина, по которой мы делаем это упражнение, заключается в том, что оценка вероятности дефолта будет зависеть от того, что является дефолтом.

Итак, что вы оцениваете?

Вероятность банкротства должника? Или вероятность того, что должник не заплатит вам в течение 120 дней (что не обязательно означает банкротство должника)?

Еще одна особенность определения дефолта связана с «опровержимым допущением» в IFRS 9.

В параграфе IFRS 9:B5.5.37 сказано, что существует опровержимое допущение о том, что дефолт наступает не позже, чем когда финансовый актив просрочен на 90 дней.

Это просто руководство, которое поможет вам, а не строгое правило.

Обратите внимание на слово «опровержимое» - это означает, что если вы можете как-то продемонстрировать, что нормальным и обычным является более длительный период, чем 90 дней, то вы можете просто не использовать это допущение.

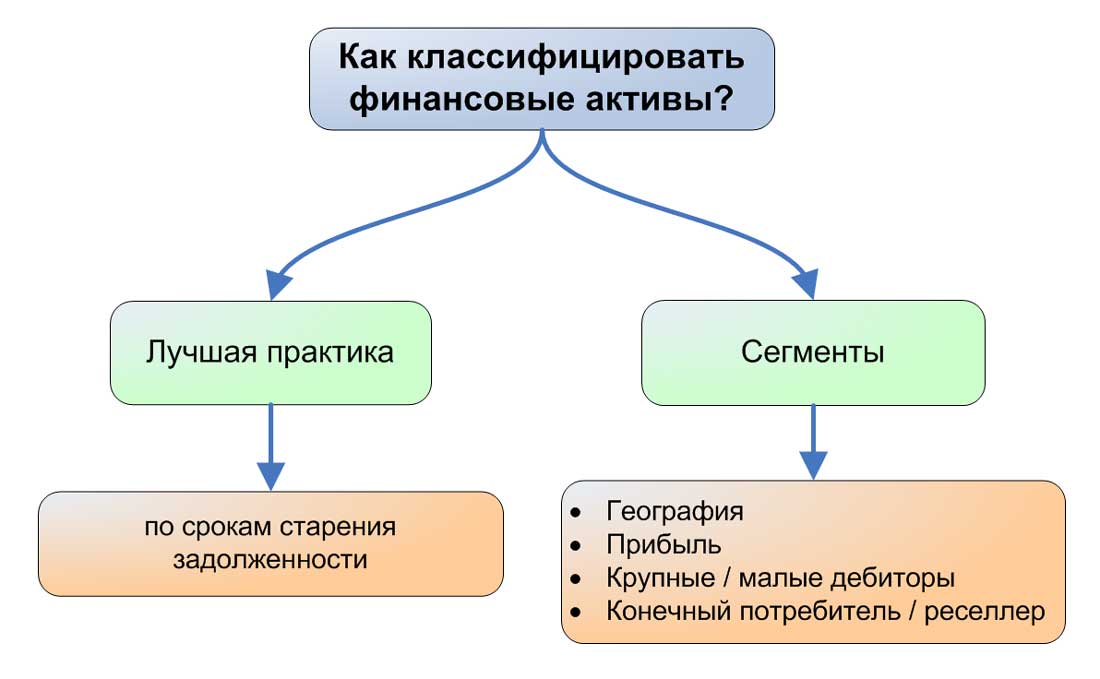

Шаг 2. Классифицируйте свои финансовые активы.

После того, как вы определили, что является дефолтом, вы должны проанализировать ваши финансовые активы, чтобы понять их характер и индивидуальные различия.

Здесь мы сосредоточимся на торговой дебиторской задолженности, но это в равной мере относится к любому другому финансовому активу.

Вы, безусловно, согласитесь, что «свежая» недавно образовавшаяся торговая дебиторская задолженность имеет иной, гораздо более низкий риск дефолта, чем «старая» задолженность, появившаяся более 90 дней назад.

Или, что дебиторская задолженность клиентов из страны A является более рискованной, чем дебиторская задолженность клиентов из страны B, если состояние экономики и покупательская способность граждан страны B лучше, чем у страны A.

Следовательно, вы не можете оценивать ECL по всей торговой дебиторской задолженности, используя общий критерий риска дефолта.

Вместо этого вы должны группировать свою дебиторскую задолженность по определенным категориям или корзинам риска (англ. 'risk buckets'), которые имеют одни и те же характеристики, например:

- Возраст дебиторской задолженности - это обязательно, вы всегда должны делать это для любых подкатегорий финансовых активов;

- Географическое расположение - по странам или регионам, городам или селам и т.п.

- Отрасли - автомобильная, энергетика, путешествия ...

Как классифицировать финансовые активы?

Как вы уже поняли, выбор категорий риска - это ваш выбор. Не переусердствуйте и опирайтесь здравый смысл, когда будете определять эти категории.

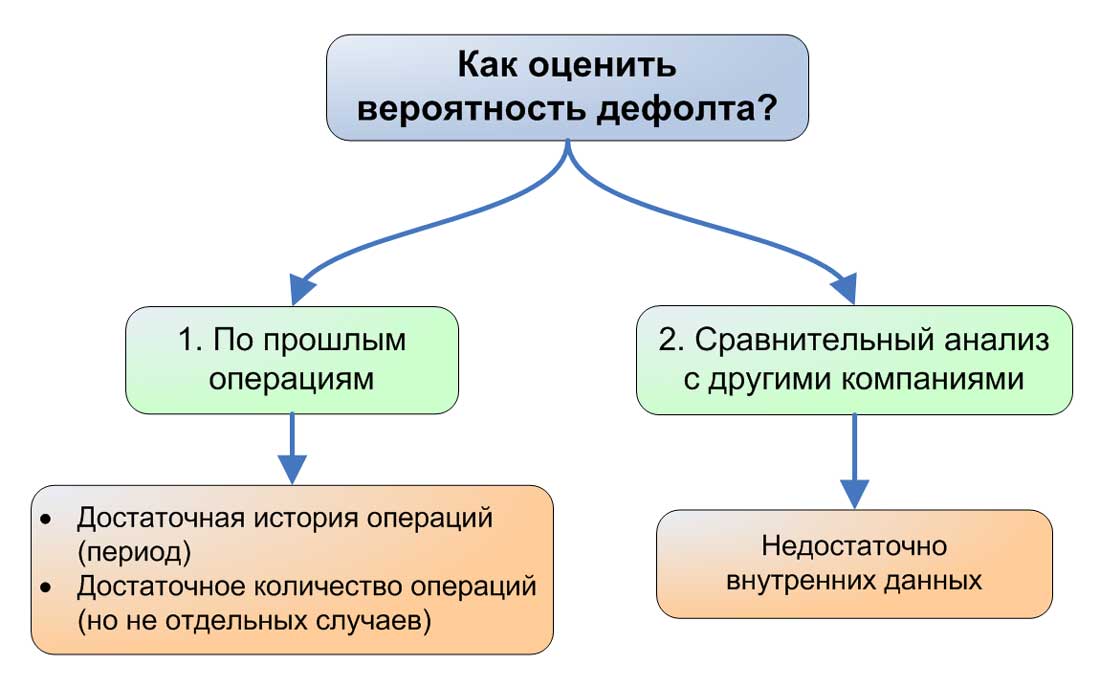

Шаг 3. Оцените вероятность дефолта.

Существует множество методов, поэтому перечислим наиболее популярные:

- На основе прошлых операций;

- Сравнительный анализ с другими компаниями на основе:

- Кредитных рейтингов;

- Кредитных моделей;

- Кредитных дефолтных свопов (CDS).

Как оценить вероятность дефолта?

3.1. Оценка PD на основе прошлых операций.

Этот метод оценивает PD, определяя по истории ваших операций вероятность того, что сумма не будет погашена в определенный срок.

Итак, в целом вы отслеживаете жизненный цикл вашей дебиторской задолженности, от ее появления по погашения, анализируя ее движение между отдельными категориями старения задолженности и рассчитывая средний уровень (коэффициент) дефолта для отдельных групп старения задолженности.

Этот метод отлично подходит, если у вас есть история прошлых операций. Вы должны проанализировать около 60 месяцев портфеля вашей торговой дебиторской задолженности, чтобы получить обоснованные и достаточно надежные результаты.

Тем не менее, вы должны понимать, что в итоге вы получите историческую PD.

Вам все еще нужно скорректировать эту PD, чтобы получить прогнозируемую информацию.

С другой стороны, если вы не ожидаете каких-либо существенных изменений в будущем на основе общих экономических прогнозов, то использование исторической PD может быть обоснованным в некоторых случаях.

3.2. Оценка PD на основе сравнительного анализа.

Если у вас нет истории операций и достаточных данных, то вам может потребоваться сравнить свой портфель с портфелями других компаний, чтобы оценить PD.

Самый простой способ сделать это - использовать какую-нибудь внешнюю модель.

3.2.1. Использование кредитных рейтингов.

Есть три крупных международных рейтинговых агентства: Moody’s Investor Services, S&P Global и Fitch Ratings.

Эти агентства присваивают рейтинги компаниям и странам, а затем публикуют коэффициенты дефолта по рейтинговым категориям. Коэффициенты дефолта позволяют нам соотнести рейтинг с PD.

Помимо этих трех крупных международных агентств, есть также рейтинги национального уровня, применимые в определенной стране, которую вы также можете использовать.

Сложность этого подхода состоит в том, что вам нужно будет разработать методологию работы с этими рейтингами и корректировать рейтинги с учетом вашей специфики.

Однако вы в любом случае можете использовать кредитные рейтинги как ориентир.

3.2.2. Использование кредитных моделей.

Помимо кредитных рейтингов агентств, вы можете найти ряд компаний, которые продают модели оценки кредитного риска.

Вы можете получить доступ к большинству из них через онлайн-подписку на сервис, и полученный результат будет в целом зависеть от конкретной компаний:

- Если вы работаете в публичной компании, вы получите прямую оценку.

- Если вы же вы в частной компании (как и большинство бухгалтеров), то вам нужно будет предоставить информацию о вашей организации, финансовых активах и т.д., и в итоге вы получите индивидуальную оценку.

Самый серьезный барьер для использования сравнительного анализа - это его стоимость, хотя есть компании, специализирующиеся на расчете ECL, которые покупают лицензии на данные у рейтинговых агентств, таких как Moody's, а затем предлагают свои услуги по вполне доступным ценам.

Вот пример одного из таких сервисов:

Компания Maela - это глобальный партнер Moody's Analytics, и ее расчеты ECL включают в себя исходные данные непосредственно от Moody's.

Вы также можете построить кредитную модель самостоятельно, но это весьма сложно, поскольку этот процесс требует серьезных математических и финансовых знаний, а также выбора правильной исходной информации при анализе любых потенциальных эффектов и вашей специфики.

Тем не менее, этот выбор полностью зависит от вас.

3.2.3. Использование кредитных дефолтных свопов.

Если вы работаете в публичной компании, вы можете рассмотреть возможность использования кредитных дефолтных свопов (CDS, 'credit default swaps').

Цена CDS представляет собой объективную оценку риска дефолта и, таким образом, вы можете легко использовать ее.

Каким образом?

Вам нужно сравнить цену CDS актива, который вы оцениваете, с ценами других CDS и определить организацию, которая имеет аналогичную цену и, соответственно, оценку PD.

Существует активный рынок CDS для суверенных облигаций, поэтому вы сможете найти суверенную облигацию с аналогичной ценой CDS.

Этот метод необходимо иметь в виду, потому что он используется для некоторых типов финансовых активов, таких как облигации, но он подходит в гораздо меньшей степени для торговой дебиторской задолженности.

См. также: