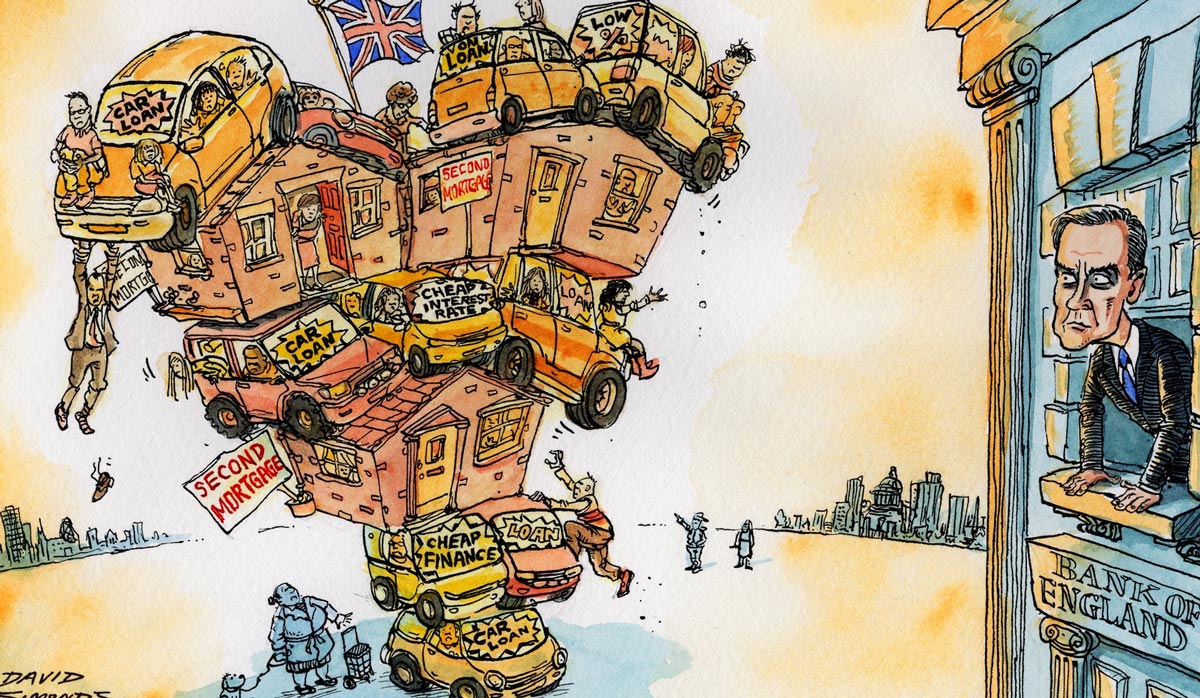

Автомобильные кредиты, низкие ставки, вторая ипотека: все ингредиенты для нового кредитного кризиса

Непрекращающийся рост потребительского заимствования начинает вызывать реальную озабоченность в сфере финансов. И с полным на то основанием.

Кризис кредитования надвигается, и когда это произойдет, Великобритании будет больно. Такие мысли появляются у руководителей высшего звена в индустрии финансовых услуг, которые не считают, что Великобритания сильно изменилась после катастрофы 2008 года и разрушительного краха, который последовал за этим.

Три события лежат в основе этого тревожного анализа: впечатляющий рост продаж вторых ипотечных кредитов, автокредитов и кредитных карт.

Вторая ипотека широко рассматривается как сигнал о том, что потребители, принимающие рискованные уровни задолженности, становятся уязвимыми перед спадом в экономике.

Аналогичная ситуация наблюдалась перед последним банковским кризисом. Десятки тысяч домохозяйств, многие из которых изо всех сил пытались выплачивать ежемесячные платежи по ипотеке, использовали вторую ипотеку для обхода лимитов заимствований, установленных их ипотечным кредитором.

Последние данные по банковскому сектору показывают, что число людей, решивших седлать себя вторым ипотечным кредитом, в марте выросло на 22% - до самого высокого уровня с 2008 года.

Управляющий Банка Англии Марк Карни внимательно следит за ростом потребительского кредитования.

Управляющий Банка Англии Марк Карни внимательно следит за ростом потребительского кредитования.

Кредиты на покупку автомобилей уже находятся на радаре регулирующего органа. Как и в случае со вторыми ипотеками, они считаются обеспеченными кредитами на том основании, что у кредиторов есть право изъятия актива, когда заемщики больше не могут платить ежемесячные взносы.

Но автомобили быстро обесцениваются с момента их покупки, поэтому они находятся на низком уровне в шкале безопасного кредита. В последние годы кредиты превратились в арендные договоры, по которым клиенты обновляют контракты раз в три года, сохраняя их на постоянной основе.

Главный потребительский регулятор индустрии финансовых услуг - Управление по финансовым вопросам (FCA - Financial Conduct Authority) - изучает рынок лизинга автомобилей, на который в настоящее время приходится более 90% продаж автомобилей, чтобы проверить, не продаются ли они бедным домохозяйствам, которые будут уязвимы перед дефолтом.

Банк Англии также в деле. Что еще более важно, он смотрит на общую картину и пытается определить, что произойдёт, если неожиданно вырастет безработица и большое количество домашних хозяйств перестанут платить.

У чиновников в Банке растет список проблем. Мало того, что есть проблема с количеством вторых ипотек и автокредитов: цифры показывают, что потребительские расходы по отношению к необеспеченным кредитам также взлетели в прошлом году. Только в марте сумма долгов британских потребителей по необеспеченным кредитам и картам выросла на 1.9 млрд. фунтов, что является самым высоким показателем за 11 лет.

Известно, что домашние хозяйства увеличили свою зависимость от краткосрочных необеспеченных кредитов, чтобы покупать автомобили и мебель, и создавать новые кухни. Некоторые используют их для поддержания своего образа жизни в условиях "плоской" заработной платы. К сожалению, другая группа использует кредит для оплаты ежемесячной арендной платы.

«Укрытие», благотворительная организация, помогающая бездомным, говорит, что каждый третий квартиросъемщик ( около полумиллиона человек) из-за низких доходов вынужден брать в долг деньги для оплаты аренды. Он сказал, что заимствования часто получают от семьи и друзей, но также и с помощью кредитных карт и кредитов.

Банк предупредил о рисках роста потребительского кредита и попытался смягчить опасения того, что кредитная отрасль выходит из-под контроля.

Поговорите с руководителями сектора финансовых услуг, и вам станет смешно. Регуляторы подвергаются риску из-за необходимости сдерживать поток кредитов. Помему? Потому что кредит поддерживал экономику на четвертой передаче в последние два года. Если нажать на кредитный тормоз, экономика неизбежно замедлится.

Признак слабости регуляторов можно найти в неустанном сдерживании процентных ставок и беспроцентных периодах, которые кредиторы широко используют для завоевания клиентов.

Жестокая конкуренция среди кредиторов - поощряемая во имя эффективности свободного рынка - привела к беспроцентным периодам по кредитным картам, которые длятся более трех лет.

Благотворительная организация StepChange говорит, что 8,8 миллиона человек демонстрируют признаки финансовых затруднений и рискуют подвергнуться серьезным лишениям.

С регуляторами, боящимися «унести чашу с пуншем в середине вечеринки», как сказал бывший губернатор Банка Лорд Кинг, когда изучал последствия кризиса 2008 года, те, кто подвергается риску, должны опасаться нового кредитного кризиса, который вполне реален.

RBS и LLoyds - разные, но всё-таки вместе

Два крупных крупных кредитора Великобритании, как ни пытаются, не могут положить конец финансовому кризису. На прошлой неделе, когда Lloyds Banking Group поздравляла себя с возвращением в частный сектор, её всё ещё преследовали последствия мошенничества, совершенного в отделении Reading HBOS, которое было спасено в 2008 году.

Чтобы усилить давление, Ноэль Эдмондс, телевизионная знаменитость, возглавил кампанию по выплате компенсации жертвам мошенничества, которое имело место в преддверии финансового кризиса.

На этой неделе Royal Bank of Scotland предстоит вернуться в те бедственные дни 2008 года. Судья начнет рассмотрение иска о выплате компенсации инвесторам, которые поддержали инвестиции по спасению RBS в размере £ 12 млрд. в апреле 2008 года. Только Эдинбургскому отделению через шесть месяцев после этого потребовались деньги налогоплательщиков для спасения от банкротства.

В результате иска, опальный бывший босс RBS Фред Гудвин вместе с бывшими коллегами из колледжа, включая сэра Тома Маккиллопа, должен дать показания суду.

Если RBS не сможет заключить соглашение с оставшимися акционерами в последний момент (около 87% из них уже согласились на сделку), в понедельник начнётся процесс. Как выразился нынешний исполнительный директор RBS Росс МакЭван, «организация вернётся в 2008 год».

Как бы то ни было, МакЭван по-прежнему борется с проблемами, которые возникли в течение десятилетия: многомиллиардный штраф от властей США за неправильную продажу ипотечных облигаций и право на распоряжение 300 филиалами, которое ЕС требовал в качестве наказания за спасение банка.

Пока эти вопросы не будут улажены, вероятность того, что правительство продаст свою долю в RBS (которая составляет более 70%), будет постоянным напоминанием о кризисе 2008 года.

Положения двух банков сейчас более тесно связаны, чем когда-либо. Стремясь избавиться от кризиса 2008 года, они отказались от своих международных амбиций и сосредоточились на Великобритании.