Британские банки готовятся раскрыть информацию о клиентах

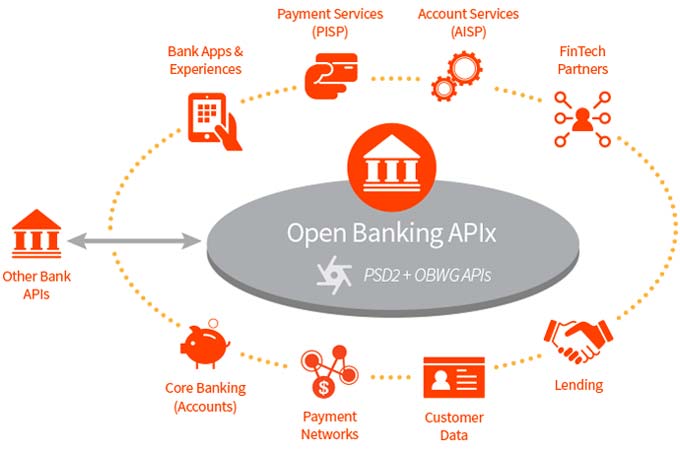

Новое система регулирования Open Banking заставит банки предоставить доступ к банковский информации ритейлерам и компьютерным компаниям.

На протяжении десятилетий для крупнейших банков Великобритании было относительно простой задачей защищать отношения с клиентами.

Несмотря на поддержку со стороны регуляторов и конкурентов, лишь небольшое число людей открывали свои текущие счета в банках, не входящих в большую пятерку.

Но новые правила регулирования, установленные Европой в начале следующего года, грозят ослабить удушение британской банковской олигополии - HSBC, Barclays, Royal Bank of Scotland, Lloyds Banking Group и Santander.

Правила заставят их открыть архивы данных о расходах клиентов (с их согласия), собранные на протяжении многих лет, и в первый раз предоставить их другим компаниям, - от технологических групп до ритейлеров. Филипп Хэммонд, канцлер Великобритании, обнародовал на этой неделе дальнейшие меры в рамках бюджета, направленные на то, чтобы банки делились большей информацией о клиентах.

Идея состоит в том, чтобы позволить компаниям предлагать клиентам превосходные банковские услуги, связанные с их собственным бизнесом, например, таким как интернет-магазины.

Изменения означают, что люди, просматривающие товары в Интернете или через приложение, могут видеть свой банковский баланс на одном экране и покупать товары без необходимости вводить свои платежные реквизиты. Они также могут позволить ритейлерам получить доступ к информации, необходимой для предоставления клиентам мгновенного кредита для финансирования покупки.

Некоторые аналитики говорят, что европейское регулирование, называемое «директивой платежных услуг номер два» (PSD2), может трансформировать сектор розничных банковских услуг. Это заставит крупные банки уступить долю рынка. Великобритания делает еще один шаг вперед, создав собственную версию, под названием Open Banking, - для обеспечения дополнительных гарантий при передачи данных о клиентах.

Имран Гуламхусейнвада, который контролирует внедрение Open Banking в Великобритании, говорит: «Если у нас получится, мы будем первыми мире, кто предоставит клиенту такой контроль над их данными, их конфиденциальностью и их финансами».

Он утверждает, что система «автоматизирует консультирование по инвестициям и бюджетированию. Это значительно упростит принятие решений о кредитовании и сделает кредитование действительно прозрачным. И откроет доступ к кредитам для тем, для кого они сейчас недоступны».

Однако главной проблемой регулирования среди компаний, работающих с потребителями является потенциальная возможность злоупотребления или потери данных клиентов. Клиенты часто не доверяют финтех-стартапам, и опасаются, что компании не предоставят им таких же гарантий, как банки.

Ожидается, что PSD2 позволит использовать метод передачи данных клиентов, называемый «отпечаток экрана» (screen scraping), посредством которого потребители передают свои пароли сторонним компаниям, которые могут регистрироваться и получать доступ к их финансовой информации.

Британская версия PSD2 не потребует от клиентов предоставления информации о регистрации. Вместо этого данные передаются с использованием метода «plug-and-socket», при котором компании напрямую подключаются к банку для доступа к данным. Они могут видеть только конкретную информацию, относящуюся к услуге, которой клиент готов поделиться, например, баланс своего текущего счета.

Чтобы гарантировать, что только жизнеспособные третьи стороны могут получить доступ к данным клиентов через Open Banking, они должны быть одобрены FCA.

Однако исследование Accenture показывает, что две трети потребителей в Великобритании не будут делиться своими личными финансовыми данными со сторонними поставщиками.

«Отпечаток экрана остается довольно грубым способом сбора данных - он часто требует, чтобы вы раскрывали все ваши пароли интернет-банкинга. Таким образом, потребители должны следить за тем, что они используют только авторитетные, доверенные платформы», - говорит Джеймс Дейли с потребительского сайта Fairer Finance.

Хотя он добавляет, что Open Banking обеспечивает «более безопасный способ достижения той же цели», компании, которые получают доступ к данным о клиентах, могут «попытаться использовать этот доступ для продвижения своих собственных продуктов и услуг, а не для обеспечения объективно лучших услуг для потребителей».

Девять крупнейших банков на текущем фондовом рынке Великобритании должны будут соблюдать правила Open Banking в начале следующего года. Первоначально Open Banking будет применяться только к текущим счетам, хотя на этой неделе Хаммонд заявил, что регулирование будет охватывать все типы платежных счетов, начиная с кредитных карт и заканчивая электронными кошельками.

HSBC планирует запустить приложение «агрегатор» (aggregator) в следующем году, которое предназначено для отображения счетов клиентов, в том числе в конкурирующих банках, в одном месте, и предлагает инструменты для категоризации расходов ради достижения целей сбережений.

Кэтрин Макграт, управляющий директор Barclays, говорит: «Это возможность для нас, потому что мы можем поделиться с клиентами нашим лучшим опытом».

Но существует риск для банков, что клиенты уйдут их своих приложений или онлайн-сервисов, ослабив свою связь с банком и препятствуя их перекрестным продажам. Это могло бы оставить банки в качестве статиста за кулисами, сделав их всего лишь инструментом для облегчения движения денег.

Мелкие банки тем временем перешли в наступление, финтех-компании также готовятся снять сливки. Джейн-Энн Гадхия, исполнительный директор Virgin Money, говорит: «Действительно интересно то, что когда я разговариваю с генеральными директорами крупных банков, они ведут себя очень настороженно в отношении Open Banking».

«Это возможность для конкурентов атаковать вашу клиентскую базу».

Банки также оказывают дополнительное давление на набор правил, называемый Общим законом о защите данных (General Data Protection Act), который будет определять то, как организации хранят, обрабатывают и обмениваются личными данными клиентов. Штрафы за наиболее серьезные преступления драконовские - составляют 4% от годового оборота компании.

«Банки потратили более 750 миллионов фунтов на подготовку пересмотренного стандарта PSD2», - говорит Дэвид Паркер, глава британского отделения Accenture. «К маю они должны защитить данные клиентов в соответствии с новым Общим законом о защите данных. Это сложная задача, учитывая, что многие банки по-прежнему работают над усовершенствованием старых технологий».