Золотая лихорадка 2020 года: западные инвесторы сильно увеличили спрос и цену на золото

Благодаря тому, что обеспеченные золотом инвестиционные фонды (ETF) помогли поднять цену на золото до рекордного уровня в 2020 году, индийские и китайские розничные покупатели теперь продают или закладывают свои золотые украшения.

Золотая лихорадка 2020 года: западные инвесторы сильно увеличили спрос и цену на золото

Золотая лихорадка 2020 года: западные инвесторы сильно увеличили спрос и цену на золото

Уоррен Баффет всегда высмеивал людей, вкладывающих деньги в золото, называя его бесполезным металлом, который «выкапывают из земли в Африке или где-то еще» и способом «долго жить в страхе».

Однако в этом году он присоединился к другим инвесторам, включая крупнейший в мире хедж-фонд Bridgewater Associates, которые активно вкладывались в этот актив в ходе последней золотой лихорадки, которая этим летом помогла поднять цены на золото до рекордного уровня.

Во 2-м квартале 2020 года управляющая компания Баффета Berkshire Hathaway купила долю в Barrick Gold, второй по величине золотодобывающей компании в мире, за $565 млн. Акции Barrick, которая ведет добычу в Африке, Латинской Америке и США, с начала апреля к началу октября выросли на 37%.

Также во 2-м квартале Bridgewater также инвестировала в обеспеченные золотом биржевые фонды $316 млн., согласно отчетности компании.

Такой интерес западных инвесторов был вызван ростом цены на золото с минимума в $1,160 летом 2018 года до рекордного максимума в $2,073 за унцию в августе 2020 года, что сделало этот драгоценный металл одним из самых эффективных финансовых активов в мире.

Растущие опасения по поводу экономических последствий коронавируса и отрицательной доходности облигаций привели к тому, что в этом году в обеспеченные золотом ETF было инвестировано более $60 млрд., что на 50% больше, чем во время финансового кризиса в 2009 году.

Пандемия убедила инвесторов в том, что золото должно быть в их портфелях в качестве инструмента хеджирования от «пенящихся» фондовых рынков, минимальных процентных ставок и падения объемов производства.

По словам Дэвида Тейта, исполнительного директора Всемирного совета по золоту (World Gold Council), некоторые крупные инвесторы перевели активы в золото в целях защиты от возможной дефляции, вызванной замедлением экономического роста, поскольку правительства закачивают деньги в экономическую систему своих стран.

После первоначального падения в марте на фоне обвала мировых фондовых рынков, золото к началу августа выросло на %22.

«Это заставило многих людей, которые всегда смотрели на золото как на актив Армагеддона, взглянуть на него более широко», - говорит Тейт.

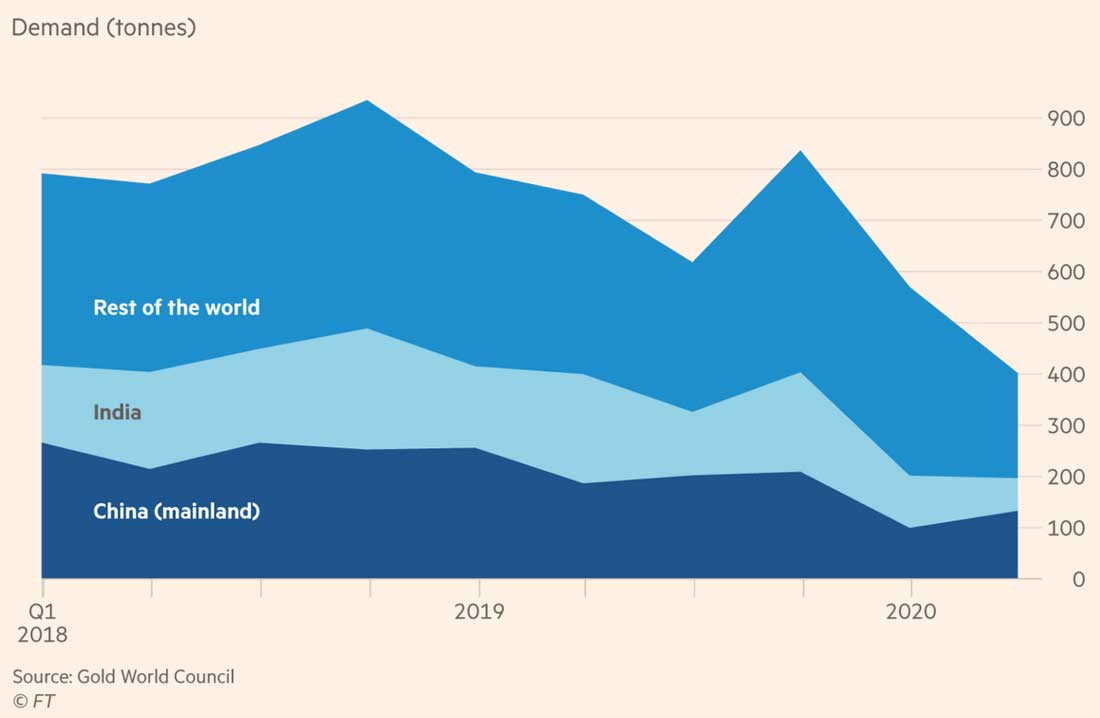

Тем не менее, в традиционных восточных золотых центрах, Индии и Китае, спрос в этом году был в лучшем случае умеренным: покупатели на двух крупнейших потребительских рынках продавали свои золотые запасы или занимали деньги под свои золотые запасы, когда цены достигли рекордных высот в местных валютах.

В Китае золото продается с дисконтом в $53 за унцию по отношению к мировым рынкам из-за слабого внутреннего спроса и ограничений на экспорт металла.

Поскольку розничное потребление является ключевым сигналом о силе сырьевого товара для институциональных инвесторов, это расхождение может угрожать резким изменениям цены на золото в случае ослабления западного спроса, как это произошло после финансового кризиса, когда цены на золото упали с максимума в $1,920 долларов за унцию в сентябре 2011 года до почти $1,200 в 2013 году.

Крупнейший в мире золотой ETF, SPDR Gold Shares, зарегистрировал вывод средств из фонда в сентябре, впервые за 8 месяцев.

Уоррен Баффет присоединился к скупающим золото инвесторам в ходе золотой лихорадки 2020 года.

Уоррен Баффет присоединился к скупающим золото инвесторам в ходе золотой лихорадки 2020 года.

Резкое прекращение роста цен на золота нанесет ущерб некоторым крупнейшим инвесторам мира и уберет одно из немногих ярких пятен на мировых фондовых рынках, помимо акций крупных технологических компаний.

Это также приведет к убыткам для розничных инвесторов, которые сталкиваются с нестабильностью на рынке труда из-за пандемии и сохранением низких процентных ставок по сберегательным счетам.

К началу октября 2020 года цены на золото упали на 9% с максимума августа, а акции золотодобывающих компаний упали на 13%.

«Один из рискованных сценариев здесь предполагает то, что азиатские покупатели определяют пол [минимальный предел] падения рынка, что подрывает доверие розничных инвесторов, купивших обеспеченные золотом ETF», - говорит Адриан Эш, руководитель отдела исследований в BullionVault, онлайн-биржи золота, - «Но где будет этот нижний предел при таком низком спросе в крупных странах-потребителях?»

Падение потребительского спроса на золото.

Popley Eternal, ювелирный мегамагазин в оживленном районе финансовой столицы Индии Мумбаи, который существует уже почти 100 лет, обычно обслуживает множество обычных людей, покупающих золотые ожерелья и серьги в преддверии свадеб и праздников.

Стоимость золотых украшений начинается от 50,000 рупий ($680).

Но количество посетителей не восстановилось до уровня, предшествовавшего пандемии, с тех пор, как магазин снова открылся в июне после снятия строгой изоляции от коронавируса в стране.

Трехмесячный карантин остановил практически всю экономическую деятельность. Владелец магазина, Сурадж Попли, говорит, что компания сократила штат примерно на четверть до 20 человек, при этом продажи настолько низки, что любое золотое украшение, проданное в нынешних условиях, считается «бонусом».

Вместо этого, индийские потребители, пострадавшие от экономических последствий карантина, предпочитают продавать свои фамильные драгоценности или брать под них взаймы, чтобы максимально воспользоваться высокими мировыми ценами на золото.

«Люди приходят в магазин, чтобы продавать золото, когда им нужны деньги», - говорит он, - «Очень немногие люди приходят, чтобы покупать».

На Индию и Китай вместе взятые приходится более половины мировых покупок золота.

Но, по данным Всемирного совета по золоту, в первой половине этого года спрос упал на 56% в Индии и чуть более чем наполовину в Китае, хотя в августе спрос опять в Индии вырос.

В Индии драгоценный металл играет исключительно важную роль в семейных, праздничных и религиозных вопросах. По данным банка UBS, в этой южноазиатской стране находится самый большой запас золота в мире: 25 000 тонн принадлежат домашним хозяйствам и хранятся в храмах.

Даже для инвестиций многие индийцы традиционно предпочитают копить физический металл, а не покупать его в ETF или в виде других биржевых инструментах. Золотые украшения придают статус, их можно завещать детям и закладывать в случае нужды.

«Существует эмоциональная тяга к золоту», - говорит Теренс Люсьен, глава отдела взаимных фондов в PhonePe, стартапе электронных платежей из Бангалора, принадлежащего Walmart, - «Традиционно индийцы покупают его в избытке».

Но спрос на ювелирные изделия упал, в первую очередь из-за резкого введения карантина, который вынудил закрыться розничные магазины, а также из-за сильного удара пандемии по экономике и системе здравоохранения.

На сегодняшний момент в Индии зарегистрировано более 5.8 млн. случаев коронавируса и более 92,000 смертей.

Многие свадьбы были отложены, поскольку в Индии регистрируется более 80,000 новых случаев инфицирования в день, в то время как экономические трудности (ВВП сократился на 24% за 3 месяца до конца июня) снизили стремление к показным тратам.

Шекхар Бхандари, глава отдела драгоценных металлов в Kotak Mahindra Bank, говорит, что он ожидает восстановление спрос, когда пандемия закончится.

«Свадьбы отложили? Ответ - да», - говорит он, - «Уменьшится ли количество браков в долгосрочной перспективе? Нет».

Ценовое давление на золото.

Пандемия, однако, выявила долгосрочное падение спроса на физическое золото в стране с населением 1.4 млрд. человек, растущей финансовой грамотностью и доступом к таким продуктам, как взаимные фонды, которые ранее побудили многих диверсифицировать свои вложения в другие активы, помимо металла.

По данным UBS, потребительский спрос упал с 900 тонн в год в среднем с 2010 по 2015 год до менее 700 тонн в прошлом году.

Несколько правительственных программ последних лет по перенаправлению спроса в более эффективные с финансовой точки зрения активы, такие как облигации, обеспеченные золотом, не смогли остановить спад.

Китай также пострадал от падения покупки ювелирных изделий из-за ограничений, связанных с коронавирусом, и нерешительности в отношении покупки золота по высоким ценам. По данным Всемирного совета по золоту, в первом полугодии спрос в Китае достиг самого низкого уровня с 2007 года и составил 152.2 тонны.

Социальные и экономические потрясения, вызванные пандемией, могут ускорить падение спроса на физическое золото в Индии и Китае, что подорвет жизненно важную потребительскую базу для инвесторов во всем мире.

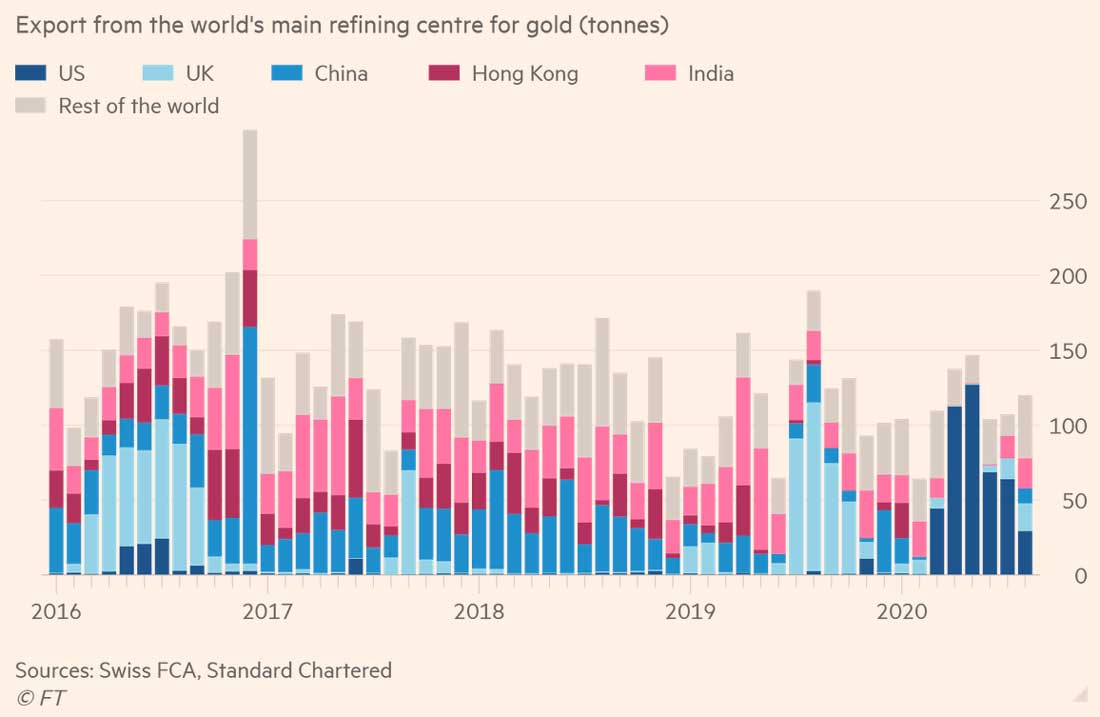

В этом году золотые слитки были отправлены из Азии в хранилища в США и Лондоне через аффинажные [перерабатывающие] заводы в Швейцарии, чтобы поддержать растущий на западе спрос на золотые ETF.

Но если западный спрос замедлится, эти объемы могут начать оказывать понижающее давление на рыночную цену, считает Джереми Ист, бывший банкир Standard Chartered из Гонконга.

«В этом году золото не поступает в Китай и очень мало идет в Индию», - добавляет Ист, - «Это означает, что ребятам из [западных] ETF необходимо продолжать покупать его, [особенно] если в конце года Китай и Индия все еще не восстановят спрос... Это золото должно где-нибудь найти свой дом. Рынку нужно больше денег, чтобы продолжать поглощать это золото».

Преодоление разрыва в спросе на золото.

Технологические компании в Индии стремились преодолеть разрыв между физическим и инвестиционным спросом на золото, предлагая розничным инвесторам «цифровое золото». Разнообразные сервисы позволяют потребителям покупать и хранить металл виртуально до момента доставки монет и слитков, если они хотят изъять его.

В августе Amazon запустила цифровой золотой продукт, присоединившись к таким компаниям, как PhonePe, Google и Paytm при поддержке Alibaba, которые в последние годы выпустили собственные аналогичные продукты.

Варун Шридхар, исполнительный директор Paytm Money, говорит, что эти продукты должны помочь поддержать спрос на физическое золото в Индии, поскольку аппетит к чисто виртуальным инвестициям, таким как ETF, остается ограниченным. Paytm позволяет покупателям начать покупать золото всего за одну рупию.

«Этот желтый металл полон эмоций и чувств», - добавляет он, - «Взаимные фонды не доставляют вам удовольствия носить его на вечеринке. Я верю, что в ближайшие пару десятилетий физическое золото будет по-прежнему играть очень важную роль для индийских потребителей».

Тем не менее, спрос на цифровое золото, хоть и растет, все еще находится в стадии зарождения. Paytm сообщает, что клиенты, «которые рассматривают покупку золота как серьезный вариант сбережений», обычно держат на их платформе активы на сумму от 3,120 ($43 доллара США) до 5,200 рупий.

Попли, ювелир из Мумбаи, ожидает смены поколений в спросе, поскольку молодые потребители вместо этого выбирают бриллианты. Он готовится к тому, что спад спроса на золото сохранится и в следующем году. «Сейчас люди не в настроении покупать много украшений», - говорит он, - Они ожидают того, что произойдет в следующие три-четыре месяца».

В Китае потребители также итересуются новыми способами покупки золота: в августе были запущены два новых золотых ETF. Но китайский рынок золотых ETF составляет всего 3% от размера США, а его активы составляют 4 млрд.

Китайские потребители предпочитают покупать золотые слитки, которые можно хранить дома, а не в ETF, считает Сяо Фу, аналитик Bank of China International.

«Люди в Китае до сих пор предпочитают традиционные каналы покупки золота, такие как ювелирные изделия, слитки или монеты», - говорит она, - «И вы не можете ожидать, что заработаете много денег на золоте [по сравнению с рынком акций Китая], поэтому молодое поколение инвестирует в акции и биткойны».

Тейт говорит, что верит в то, что в Индии и Китае новые финансовые продукты, обеспеченные золотом, в будут расти «экспоненциально» в течение следующих нескольких лет, выравнивая эти рынки с западными рынками. Он добавляет, что это позволит лучше связать азиатские рынки золота с Европой и США.

«К этому моменту все участки мирового рынка золота будут полностью оптимизированы», - говорит Тейт, бывший инвестиционный банкир, - «Как западные, так и восточные институциональные и розничные инвесторы, - все выйдут в онлайн в течение следующих нескольких лет».

На данный момент инвесторы в золото осознают влияние второй волны коронавирусной инфекции в Европе на мировую экономику. Вместо золота часть инвесторов вернулась к относительной безопасности доллара.

По словам Дэвида Говетта, опытного трейдера драгоценных металлов, покупатели золота проявляют признаки усталости. Но в связи с приближающимися президентскими выборами в США и отсутствием видимого конца пандемии, изменение взглядов Баффета на золото может быть неплохой ставкой, считает Говетт.

«Случаи заболевания Covid-19 растут, правительства снова начинают паниковать, экономика сталкивается с угрозой повторого карантина. В общем, это должен быть идеальным шторм для золота», - говорит он, - «В нынешнем мире слишком много неопределенности, чтобы сохранился спрос на золото».