Кредитование Америки: как компании стали зависимыми от кредитов

Несмотря на то, что долг корпоративного сектора США уже достиг $10 трлн., многие предприятия удваивают долговую нагрузку новыми кредитами, чтобы пережить пандемию. Пандемия подчеркнула хрупкость экономики, основанной на корпоративном долге, и многие компании сейчас рискуют выкопать себе еще более глубокую долговую яму.

Кредитование Америки: как компании стали зависимыми от кредитов

Кредитование Америки: как компании стали зависимыми от кредитов

Шел 1973 год, когда закончилась война во Вьетнаме, и нефтяное эмбарго поставило под угрозу сами основы экономики США. Заправочные станции иссякли, а шоссе пустели.

В компании Hertz, занимавшейся прокатом автомобилей и известной тогда своей новаторской компьютеризированной системой бронирования, руководители поняли, что транспортные компании неизбежно окажутся в числе первых пострадавших.

Чем ответила на это Hertz? Погрузилась в долги.

В течение нескольких недель после начала эмбарго Hertz занималась распродажей наиболее неэкономичных автомобилей, составлявших три четверти ее автопарка, и брала большие кредиты, чтобы заменить их более компактными и экономичными автомобилями.

Эта ставка оказалась чрезвычайно успешной.

В следующем году, когда шок цен на нефть опустошил ресурсы конкурентов и спровоцировал всплеск «стагфляции» (т.е. высокую инфляцию в сочетании с медленным стагнирующим ростом), доходы и прибыль Hertz достигли новых рекордов.

Вскоре рекламный отдел компании нанял молодого спортсмена по имени О.Дж. Симпсон и провозгласил компанию «суперзвездой в сфере проката автомобилей».

Однако почти полвека спустя компания Hertz обанкротилась, став жертвой пандемии коронавируса, которая остановила большую часть мировой экономики.

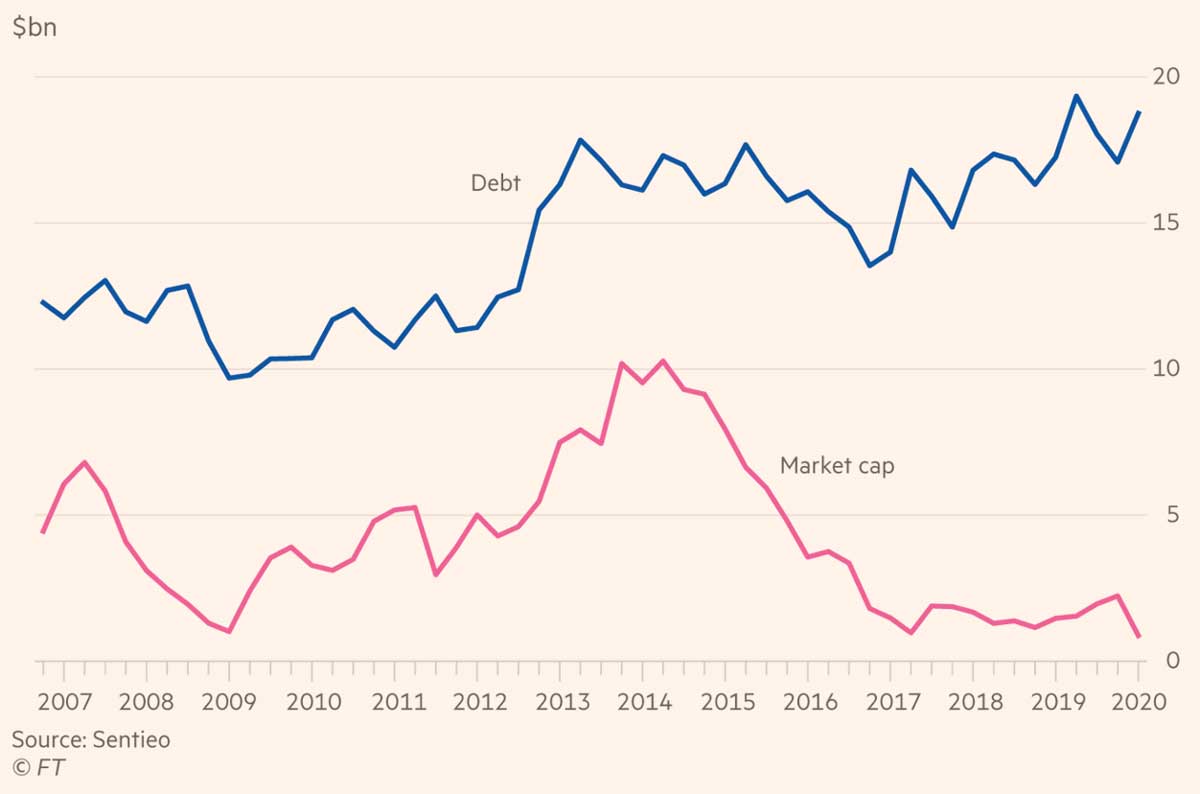

Компания, в которой в 2019 году работало 38,000 человек в примерно 12,000 офисов, не смогла избежать тяжести множества долгов на общую сумму $17 млрд.

Ставка на кредиты, которая обеспечила процветание в 1970-х, привела в итоге к банкротству в 2020-х.

Другие сети проката взяли новые кредиты, чтобы пережить кризис в отрасли туризма и бронирования автомобилей, но кредитоспособность Hertz уже была исчерпана: после 15 лет агрессивного финансового инжиниринга она была должна $12,400 на каждую машину стоимостью $10,000.

Большая часть денег поступала за счет сложных финансовых инструментов, которые позволяли кредиторам потребовать свои деньги обратно, когда компания меньше всего могла себе это позволить.

Крах Hertz привлек внимание к неуклонному наращиванию корпоративного долга в США, где компании теперь должны рекордные $10 трлн., что эквивалентно 49% общего объема производства.

Если добавить к этому кредитование других форм бизнеса, в том числе партнерств и малого бизнеса, то эта и без того огромная цифра увеличивается до $17 трлн.

Еще до пандемии уровень корпоративной долговой нагрузки начал вызывать тревогу.

В конце 2019 года МВФ сделал поразительное предупреждение: в 8 странах, ведомых США, корпоративный долг в размере $19 трлн. (или 40% от общего долга) может оказаться уязвимым в случае «существенного замедления темпов роста» экономики.

И в нынешних условиях такой сценарий выглядит вполне реалистичным.

Поскольку компании подавали заявления о банкротстве самыми быстрыми темпами с 2013 года, американские власти были вынуждены принять исключительные меры для сохранения рабочих мест и предотвращения краха еще большего числа компаний.

В апреле 2020 Федеральная резервная система США пообещала выкупить долги на триллионы долларов, большая часть которых приходилась на корпоративный сектор. Правительство также организовало программу кредитования малого бизнеса на $500 млрд.

Это был второй раз за чуть более чем десятилетний период, когда ФРС мобилизовала всю мощь своего баланса, чтобы положить стабилизировать кредитные рынки.

В отличие от кризиса 2008 года, финансовый сектор не был непосредственной причиной нестабильности: инвесторы могут справедливо утверждать, что они были сбиты с толку событием, которое случается раз в столетие.

Но опасаясь гораздо большего краха, ФРС снова оказалась вынужденной поддерживать широкий спектр долговых инструментов, некоторые из которых имели сомнительное кредитное качество.

На фоне перспективы того, что новое поколение компаний-зомби будет не в состоянии оплачивать выплачивать проценты, пандемия возрождает дебаты о том, имеет ли экономический смысл то, что корпоративный сектор берет на себя такой большой объем долга, и есть ли способ уменьшить его, не вызывая более широкого кризиса.

Финансовый кризис 2008 года вызвал аналогичную дискуссию о чрезмерном финансовом инжиниринге, но в течение десятилетия, прошедшего после этого кризиса, ответом стало дальнейшее увеличение долговой нагрузки, а не ее сокращение.

Долговая нагрузка бизнеса в США резко выросла. Долг нефинансовых предприятий, 1951-2020 (% от ВВП).

Долговая нагрузка бизнеса в США резко выросла. Долг нефинансовых предприятий, 1951-2020 (% от ВВП).

Эта зависимость от долга развивалась более пяти десятилетий. Воодушевленные налоговой выгодой и, возможно, заботясь о своей зарплате, руководители корпораций быстро восприняли эту тенденцию.

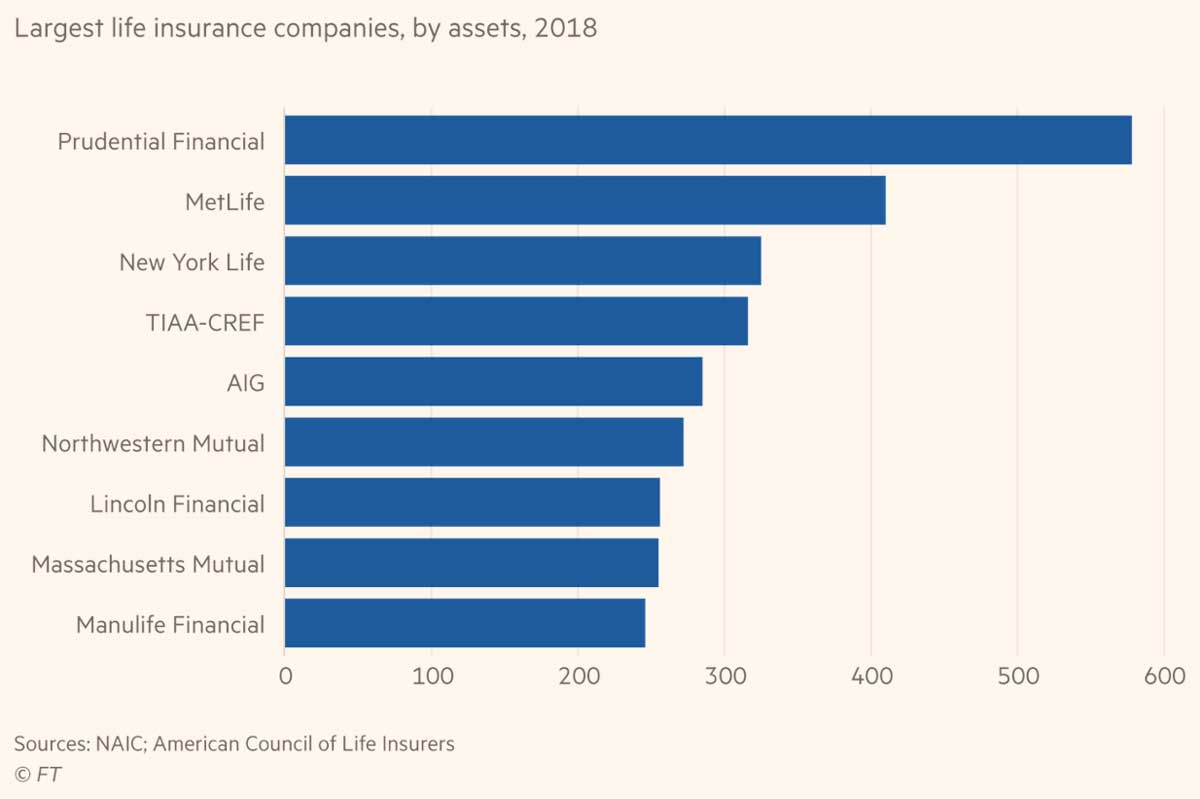

Пенсионные фонды и страховые компании скупали долги в большом количестве, а фонды прямых инвестиций, в том числе Clayton, Dubilier & Rice, которые приобрели Hertz в 2005 году, скупали долги так, как если бы они управляли сборочным конвейером.

Результатом этого стало резкое изменение того, как экономика США направляла сбережения в финансовый капитал, питающий ее рост.

Возможно, это сделало Америку более конкурентоспособной, поскольку публичные компании уменьшились или сконцентрировались на сегментах рынка, в то время как фонды прямых инвестиций усовершенствовали искусство сокращения избыточной заработной платы в компаниях, а также капитала с балансов компаний.

Однако критики считают, что огромное внимание к финансовой инженерии в последние десятилетия также способствовало низкой производительности экономики США.

Пандемия подчеркнула хрупкость экономики, основанной на корпоративном долге, во время кризиса.

Многие компании сейчас рискуют выкопать себе еще более глубокую яму: новые кредиты могут помочь им пережить худшие периоды локдауна, но это означает, что затем они вступят в потенциально более слабую фазу экономического роста с еще более высокими долгами.

«Это губительно для хорошо функционирующего рынка», - говорит Марк Занди, главный экономист аналитического подразделения Moody’s, - «Это начнет подрывать производственные мощности вашей экономики. Бизнес-модели изменились, но компании все еще выживают и получают кредиты, и [они] не собираются приспосабливаться. Вы создаете долгосрочные проблемы».

Разработка новой финансовой реальности.

Широкое использование заемных средств в Америке было не более чем идеей, пока один молодой продавец облигаций не переосмыслил функцию кредитных рынков и не запустил долговую машину, которая изменила правила ведения бизнеса.

Озарение Майкла Милкена заключалось в том, что кредитование рискованных компаний под высокие процентные ставки может быть более прибыльным делом, чем получение надежной, но скудной прибыли от кредитования лидеров отраслей.

К концу 1970-х он перешел от торговли облигациями с высокми дисконтом компаний, которые испытывали трудности, к изобретению долгового финансирования в форме корпоративного венчурного капитала.

Эта форма финансирования означала возможность выпуска долговых обязательств для компаний, перспективы которых были настолько неопределенными, что их облигации изначально оценивались как мусорные.

И по сей день многие из тех, кто работал с Милкеном в Drexel Burnham Lambert, считают себя финансовыми революционерами, чьи инновации оживили исчезающие отрасли и финансировали рост кабельного телевидения, реконструкцию Лас-Вегаса и многое другое.

Бывший член Совета директоров Drexel Крис Андерсен однажды описал дискуссию ветеранов рынка облигаций, касавшуюся влияния банковских инноваций.

Кто-то «призвал проголосовать, кто оказал на мир наибольшее положительное влияние, Майкл Милкен или Мать Тереза», - вспоминал он, - «Милкен безоговорочно победил».

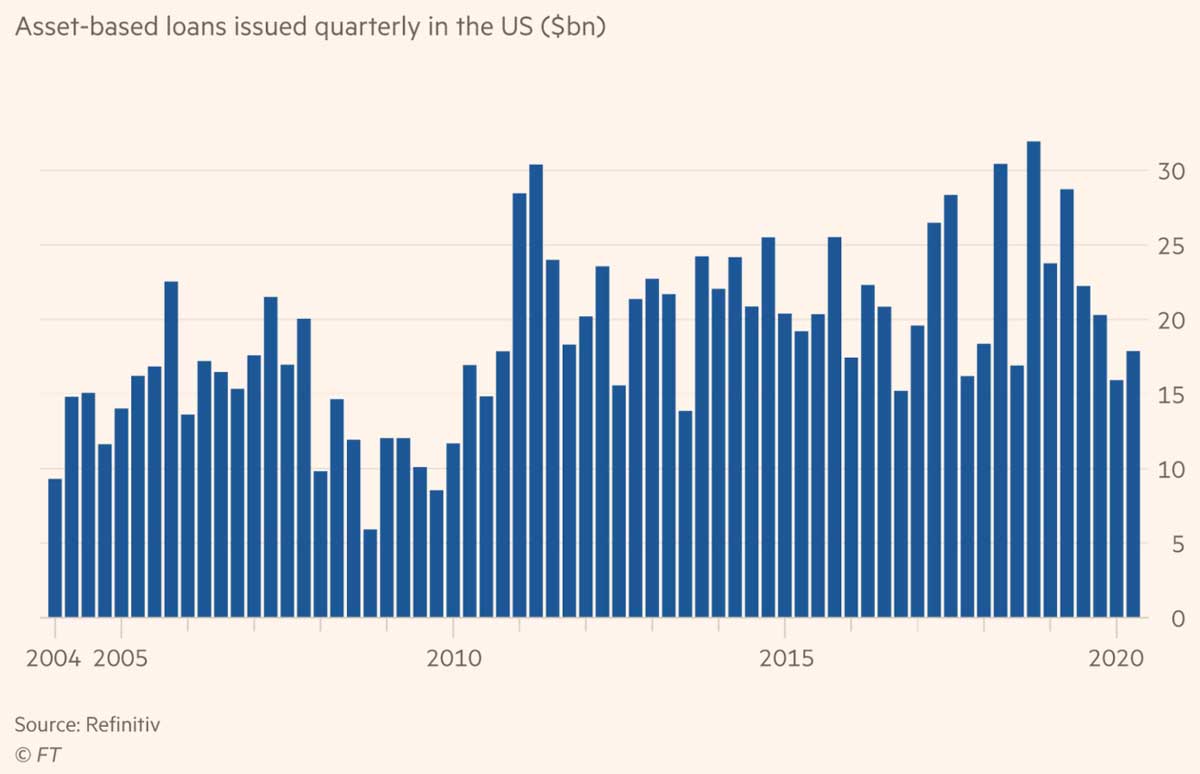

Увлечение долгами распространилось далеко за пределы мусорных облигаций, выпуск которых к концу 1980-х годов достиг уровня $25 млрд. в год по сравнению с $1 млрд. в начале десятилетия. Также вырос долг промышленных конгломератов, энергетических и коммунальных предприятий и другие крупных стратегических компаний.

Даже гораздо более мелкие компании участвовали в этом процессе, привлекая долги, которые часто переупаковывались в производные ценные бумаги (деривативы), которыми можно было торговать на рынках. Страховые компании и пенсионные фонды, многие из которых ограничены нормативными требованиями избегать инвестирования в акции, выстроились в очередь, чтобы скупить эти доходные финансовые инструменты.

Компании столкнулись с рядом стимулов, которые подтолкнули их к увеличению долга.

«Финансирование в форме акционерного капитала подвергается двойному налогообложению: вы платите налоги на корпорации, а затем акционеры платят налог на дивиденды», - говорит Маркус Бруннермайер, профессор экономики Принстонского университета, - «Но если вы платите проценты [по долговому финансированию], эти расходы не облагаются налогом. Налоговая система создает огромное искажение, и экономисты десятилетиями утверждали, что это неразумно».

Акционеры приветствовали дополнительные заимствования.

Некоторых из них убедило исследование профессора Гарварда Майкла Дженсена, который утверждал, что долговое финансирование поддерживает честность руководителей, заставляя их выплачивать ежеквартальные выплаты вместо того, чтобы растрачивать денежный поток компании на сомнительные инициативы роста или личные выгоды.

Но у руководителей компаний также были и финансовые стимулы, чтобы способствовать росту заемного капитала.

Стоимость опционов на акции и аналогичных программ вознаграждения «возрастает, если рискованный проект окупается, но не может упасть ниже нуля, если что-то пойдет не так», - объясняет Алекс Эдманс, профессор Лондонской школы бизнеса, в правительственного исследовании вознаграждения руководителей, - «Это значит, что генеральный директор непременно сделает на это ставку».

Уолл-стрит превратила бремя корпоративного долга Америки в свой самый привлекательный финансовый продукт. И это имело серьезные последствия для управления компаниями.

Любимое упражнение Уолл-стрит.

Выкуп на сумму $15 млрд., который в 2015 году перевел Hertz из категории публичных компаний в частную собственность фондов прямых инвестиций во главе с Clayton, Dubilier & Rice, стал второй по величине сделкой в истории.

Эта сделка также оказалась одной из самых коротких. Всего 9 месяцев спустя Hertz вернулась на фондовый рынок. Но даже тот короткий период, пока компания находилась в частной собственности, существенно изменил бухгалтерский баланс Hertz.

До выкупа в 2005 году процентные выплаты компании поглощали около 1/5 части ее операционной прибыли.

В результате перехода в частную собственность Hertz увеличила свой долг на $4 млрд., агентство Moody’s снизило кредитный рейтинг компании до мусорного, а средняя процентная ставка кредитования компании повысилась.

После этого проценты стали поглощать почти 3/4 операционной прибыли компании.

Чтобы привлечь дополнительные $4 млрд. долга, потребовалось немного изобретательности Уолл-стрит.

Чтобы сделать Hertz более привлекательной для инвесторов, ищущих «безопасные» активы, большая часть долга приняла форму «ценных бумаг, обеспеченных активами» - структуры обязательств, которая направлена на ограничение денежных потоков в интересах кредиторов и на упрощение взыскания обеспечения при банкротстве.

Долг был структурирован, и наиболее привилегированные кредиторы должны были возместить убытки деньгами, если Hertz окажется банкротом. Долги в миллиарды долларов имели наивысший тройной А рейтинг (AAA), даже после того, как кредитный рейтинг самой Hertz был понижен.

Это упражнение в области финансовой инженерии было триумфом.

Когда Hertz вернулась на фондовый рынок в ноябре 2006 года, ее капитал стоил около $4 млрд., что было примерно вдвое больше, чем за нее заплатили инвестиционные фонды годом ранее.

Когда CD&R продала свои последние акции в 2013 году, она объявила о своих достижениях в управлении Hertz, которые, по ее словам, включали повышение операционной эффективности, изменение способов покупки и продажи автомобилей компанией и создание гибкой структуры капитала, которая выдерживала большую рецессию.

Но наиболее важным наследием было огромное бремя долгов, и долгое время после того, как фонды прямых инвестиции покинули компанию, менеджмент Hertz продолжал наращивать долг.

К декабрю 2019 года заемные средства составили $17 млрд. при общей стоимости компании в $19 млрд., т.е. собственный капитал составлял лишь незначительную долю компании.

Если экономика столкнется с серьезными трудностями, то Hertz обанкротилась бы в числе первых, что в итоге и произошло.

Временная отсрочка банкротства.

С января по конец июня 2020 года более 3,000 американских компаний объявили о банкротстве.

Для десятков тысяч других, которые балансируют на грани банкротства, главный экономист Moody’s Занди предрекает то, что он называет «выбором Хобсона: выплатить долг вовремя или [сохранить] инвестиции и рабочие места».

Таким образом, судьба миллионов рабочих мест и будущая экономическая производительность Америки зависят от того, смогут ли предприятия с чрезмерной задолженностью выйти из опасной зоны, прежде чем они будут вынуждены бороться за собственное выживание.

«Мы отложили эту проблему, увеличив долг», - говорит Мохамед Эль-Эриан, который 7 лет был исполнительным директором Pimco, в тот период, когда она была крупнейшим в мире фондом облигаций.

С тех пор, как в марте 2020 года ФРС объявила о своей программе выкупа облигаций, «мы стали свидетелями всплеска корпоративного долга вместе со взрывом активности в финансовой инженерии. Влияние этого шага огромно, поскольку ФРС - некоммерческая структура, она не чувствительна к ценам, и у нее есть бесконечный печатный станок».

Однако мало кто верит, что отсрочка может длиться вечно. Если компании, испытывающие трудности, снова не продемонстрируют рост выручки, многие из них столкнутся с жестким выбором между упорядоченной реструктуризацией и дефолтом.

Для тех, кто выбирает первый вариант, одним из возможных источников помощи являются фонды прямых инвестиций, даже несмотря на ту роль, которую многие из них сыграли в чрезмерном росте корпоративной долговой нагрузки.

«У них намного больше операционных возможностей, чем 12 лет назад», - говорит профессор Чикагского университета Стивен Каплан, - «Если есть компания, обладающая постоянной стоимостью и нуждающаяся в реструктуризации долга... то есть миллиарды и миллиарды долларов, которые они готовы вложить, чтобы помочь в этом процессе».

Власти фактически делают ставку на то, что оживление экономики позволит многим компаниям вырасти из своих новых долгов.

«Субсидируя долговые рынки, мы смогли избежать превращения проблемы ликвидности в проблему платежеспособности», - говорит Эль-Эриан, - «Это именно то, что вам скажут руководители центральных банков: мы продолжим политику финансирования за счет более высокого долга - и мы надеемся, что более высокий долг будет обеспечен возобновлением роста».

Это хрупкая надежда, но она, по крайней мере, частично подтверждается ходом кризиса. Через несколько дней после чрезвычайного вмешательства ФРС в марте 2020 года сеть проката автомобилей Avis поймала спасательный круг, выпустив мусорные облигации на $500 млн., которые могли бы помочь ей пережить пандемию.

Однако для Hertz спасения не было.

В то время как выручка в туристическом секторе испарилась, компания столкнулась с большими проблемами, поскольку цены на подержанные автомобили упали, это снизило стоимость активов компании и позволило кредиторам потребовать возврат средств, которые они ссудили для финансирования автопарка.

Почти 50 лет назад Hertz умело обратила экономический шок в свою пользу. Но на этот раз, всего через несколько недель после первого локдауна (22 мая 2020 года), крупнейшая в мире компания по прокату автомобилей объявила о банкротстве.