Наступил ли поворотный момент для процентных ставок?

Многие из основных центральных банков решили сохранить ставки стабильными, но до сих пор лишь немногие чиновники заявили, что инфляция побеждена.

Управляющие центральных банков Еврозоны наслаждались танцами на ночной вечеринке после встречи в Афинах и единодушно согласились прекратить повышение процентных ставок впервые за 15 месяцев.

Даже самые ястребиные члены Совета управляющих ЕЦБ согласились с решением отказаться от очередного увеличения затрат на заимствование после резкого снижения инфляции в отдельной валютной зоне.

«Это была самая спокойная дискуссия из тех, что мы провели за многие месяцы», - вспоминает Яннис Стурнарас, глава греческого центрального банка, который проводил собрание на прошлой неделе, - «Очевидно, что мы уже сильно ужесточили денежно-кредитную политику».

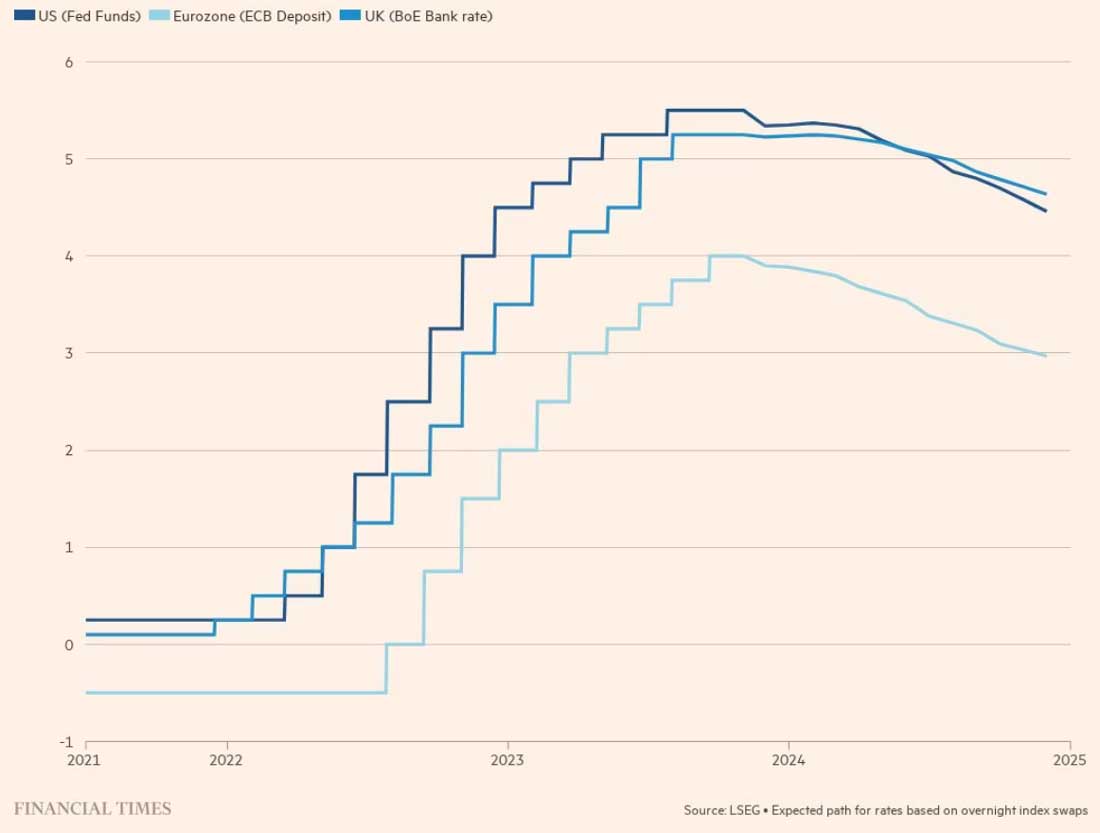

ЕЦБ был не одинок в решении заморозить процентные ставки. ФРС США, Банк Канады и Банк Англии - все они в последнее время не меняли политику, как и центральные банки многих стран, от Чешской Республики до Новой Зеландии. Центральные банки на некоторых развивающихся рынках, включая Бразилию и Польшу, даже уменьшили ставки.

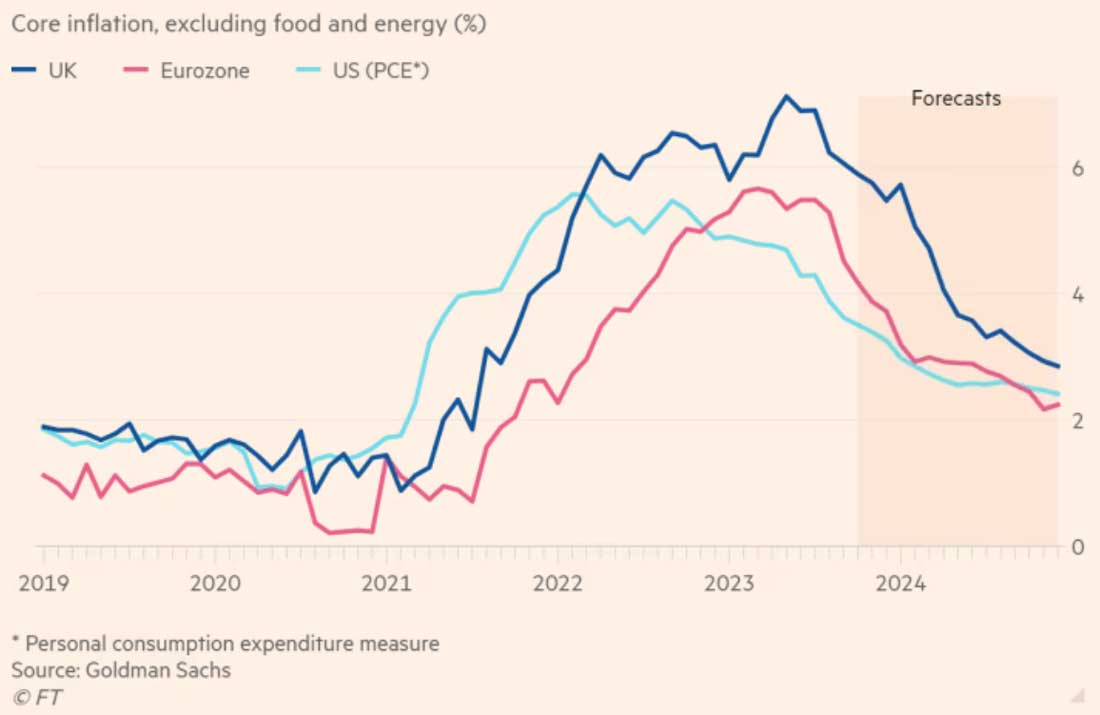

Остановка цикла повышения ставок вызвала шквал оптимизма среди инвесторов на рынке облигаций, в отношении того, что ведущие страны близки к победе над инфляционным подъемом, последовавшим за более чем двукратным ростом потребительских цен, по сравнению с пиковыми уровнями в США и еврозоне. Джари Стех, главный экономист Goldman Sachs в Европе, говорит, что «распространяется мнение о том, что проблема с инфляцией сейчас находится под контролем - и это закономерно».

Тем не менее, у глав ключевых центральных банков нет праздничного настроения, если не считать вечеринку в Афинах. В последние дни президент ЕЦБ Кристин Лагард, Джей Пауэлл и Эндрю Бэйли из Банка Англии продолжали настаивать на дальнейшем повышении ставок, несмотря на признаки роста инфляции потребительских цен.

Возвращение высокой инфляции в 2021 году.

Это частично отражает желание действовать против инвесторов, которые в противном случае могли бы снизить доходность и ослабить финансовые условия, подрывая кампанию по усмирению роста цен. Это также отражает подлинную неопределенность в том, наступил ли окончательный поворотный момент, особенно учитывая прошлые неудачи центральных банков в прогнозировании и опасения, что нестабильная геополитическая среда может привести к новым ценовым шокам.

Экономист Джозеф Ганьон, бывший старший сотрудник ФРС, говорит, что центральные банки сейчас находятся в «точке перегиба» и что это точка минимальной, а не максимальной уверенности в перспективе.

«Когда вы определенно знаете, что находитесь ниже кривой, и вам лучше быстро повышать ставки, чтобы наверстать упущенное, у вас есть больше уверенности в том, что вы поступаете правильно», - говорит он, - «Но потом, когда вы приближаетесь к области неопределенности, вы менее уверены в следующем шаге. Именно в этой ситуации сейчас оказались ключевые центральные банки».

Играйте со ставками осторожно.

Это предостережение обретает смысл в свете того, как главы центральные банков сильно просчитались с инфляцией два года назад. Быстрый спад потребительских расходов после ковидных локдаунов в сочетании с последствиями продолжительных сбоев в цепочках поставок, массовым финансовым стимулированием США и взлетом цен на энергоносители из-за конфликта на Украине, привели к сильнейшему усилению инфляции за последние десятилетия в крупнейших экономиках мира.

Это была вспышка инфляции, которую центральные банки не спешили признавать, пока не поняли, что есть риск инфляционных ожиданий выше их заветной 2-процентной цели.

Два года назад чиновники ФРС, ЕЦБ, Банка Англии и других центральных банках начали безумную череду повышения ставок, что привело затраты на заимствование в Европе и США к самым высоким уровням, существовавшим до финансового кризиса.

В США такое жестокое длительное повышение ставок помогло обуздать инфляцию потребительских цен до 3,7%, что намного ниже пика, который близок к 10%. Тем не менее, ФРС по-прежнему имеет дело с закипающей экономикой, которая зарегистрировала годовой рост инфляции на 4,9% в последнем квартале.

Несмотря на более высокие цены и сокращение сбережений населения, потребительские расходы еще не замедлились. Это в значительной степени связано с надежным рынком труда, хотя последний отчет о занятости оказался слабее, чем ожидалось.

Выступая на пресс-конференции после объявления решения ФРС отказаться от повышения ставок, Пауэлл был непреклонен в том, что он допускает дальнейшее ужесточение монетарной политики. «В настоящее время мы не уверены, что достигли такой позиции», - сказал он в ответ на вопрос о том, являются ли ставки достаточно ограничительными.

Тем не менее, Пауэлл не упомянул о том, что ужесточение неизбежно. Это побудило инвесторов делать свои собственные выводы, поскольку они переходят к спекуляциям о том, как скоро может произойти снижение ставок.

Пауэлл настаивал на том, что ФРС даже не представляла идею о том, когда снижать ставки. Но увеличение долгосрочных ставок за последние недели, обусловленное такими факторами, как огромные правительственные заимствования, помогло значительно ужесточить финансовые условия, поддерживая вероятность того, что ФРС не изменит политику.

Председатель ФРС признал, что это может устранить необходимость в дополнительных шагах по ограничению экономического спроса, хотя многое будет зависеть от того, насколько постоянными окажутся движения рынка.

Находясь под сильной критикой из-за того, что он слишком медленно отреагировал на крупнейший в истории всплеск инфляции в прошлом году, ЕЦБ, также как и ФРС, крайне неохотно заявляет о том, что праздновать победу над инфляцией преждевременно. «Последнее, что хочет сделать ЕЦБ, - это совершить ту же ошибку, недооценив инфляцию во второй раз за два года», - говорит Фредерик Дукрозет, глава отдела макроэкономических исследований в Pictet Wealth Management.

Но в случае европейских ставок, опасения даже сильнее, чем в США. Экономика еврозоны сократилась на 0,1% в третьем квартале, в то время как инфляция в еврозоне также упала ниже 3% впервые за более чем два года.

Член правления ЕЦБ Изабель Шнабель недавно предупредила, что «последняя миля» процесса избавления от инфляции «будет более неопределенной, медленной и более упорной» и находится под угрозой дестабилизированных шоков, таких как израильский конфликт. «Мы не можем исключать дальнейшее повышение ставок», - сказала она.

Замедление ведущих экономик.

Тем не менее, дискуссии теперь сосредоточены не на том, следует ли ожидать дальнейшего роста ставок, а скорее на том, как скоро произойдет первое сокращение ставок ЕЦБ. Экономисты ожидают, что специалисты ЕЦБ будут ждать четких доказательств того, что инфляция находится под контролем, прежде чем снижать ставки.

Это может зависеть от того, приведут ли коллективные соглашения о заработной плате с профсоюзами к смягчению роста заработной платы следующей весной. Это жизненно важный фактор для снижения базовой инфляции за вычетом продуктов питания и энергии ниже текущего уровня в 4,3%.

Яннис Стурнарас, глава греческого центрального банка, считает, что если ключевая инфляция еврозоны устойчиво опустится ниже 3%, сокращение ставок можно ожидать «к середине следующего года».

Перед Банком Англии стоит более сложная дилемма. Банк понизил свои ожидания, как в отношении производства, так и предложения в Великобритании в своих ноябрьских прогнозах. Он удерживает ставки на уровне 5,25%, предупреждая, что давление выплат остается более устойчивым, чем ожидалось, и что безработица, возможно, продолжит рост дольше, чем ожидалось, оказывая влияние на цены.

Его перспективы были мрачными - с плоским ростом в сочетании с инфляцией выше целевого показателя до конца 2025 года. Бейли заявил, что его комитет по ставкам оставляет за собой право снова поднять процентные ставки, если это будет необходимо. Но многие инвесторы считают еще одно увеличение ставок крайне маловероятным, учитывая слабость экономики и признаки охлаждения рынка труда.

Тиффани Уилдинг, управляющий директор Pimco, говорит, что, несмотря на то, что главные инфляционные тенденции в Европе находятся в одном или двух кварталах позади США, экономика теперь движется в правильном направлении по обе стороны Атлантики.

Но она добавляет, что это не обязательно означает, что худшее позади, отчасти потому, что еще действуют основные причины снижения инфляции - «связанные с пандемией эффекты», например сбои в цепочках поставках.

Учитывая нестабильную геополитическую ситуацию, которая угрожает новыми проблемами в поставках, и перспективу фрагментирования цепочек поставок на фоне растущей напряженности в торговле, утверждения о том, что инфляция была окончательно подавлена, могут выглядеть как выдача желаемого за действительное.

«Я не думаю, что какой-либо центральный банк готов объявить, что миссия выполнена», - говорит Сет Карпентер, который ранее работал в казначейском департаменте и ФРС, - «Думаю, что последние два с половиной года показали, насколько трудным может быть прогнозирование, и я считаю, что руководители центральных банков смирились с тем, что есть вещи, которые трудно знать заранее наверняка».