Смогут ли осторожные японские вкладчики вызвать взлет фондового рынка?

Японские домохозяйства хранят значительную часть своих сбережений в наличных и депозитах, но новая инвестиционная программа может облегчить их кошельки.

В Японии живет примерно 325,000 замужних женщин с фамилией Ватанабе. В стране также живет примерно столько же женщин с фамилией Ито, значительно больше – с фамилией Сузуки и почти вдвое больше - Сато.

Но по какой-то причине за несколько десятилетий г-жа Ватанабе стала символом всех японских домохозяйств - мифическим матриархом, принимающим ключевые решения и обладающим полным контролем над семейными кошельками.

За прошедшие годы, начиная с японского экономического бума в 1970-х и 1980-х годах, финансовая мощь г-жи Ватанабе была предметом пристального внимания для всех, от руководителей местных банков и розничных ювелирных магазинов, до торговцев облигациями на Уолл-стрит.

И сегодня, больше, чем когда-либо, все хотят знать следующий шаг г-жи Ватанабе.

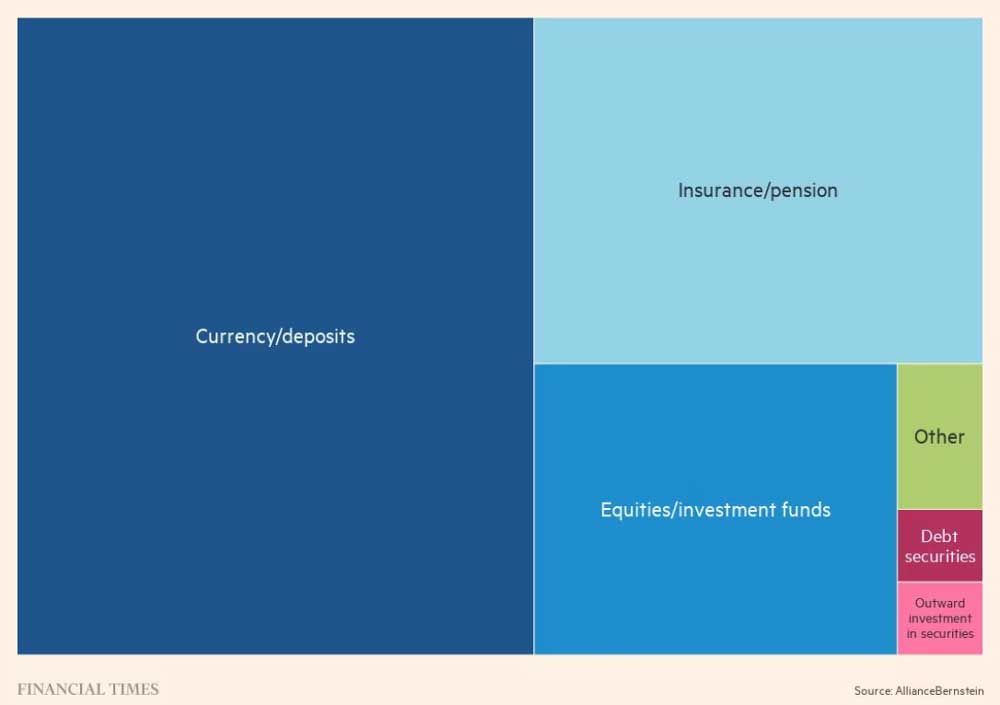

Даже после 30 трудных лет, последовавших за сдувшимся экономическим пузырем, японские домохозяйства владеют ¥2,1 квадриллиона ($14,7 трлн.) финансовых активов, из которых более половины ($7,7 трлн.) хранятся наличными и в депозитах. В отличие от этого, домохозяйства США и Великобритании имеют соответственно 13% и 31% сбережений в депозитах.

На национальном уровне, денежные сбережения домохозяйств Японии эквивалентны объединенному ежегодному ВВП Германии и Индии. С корпоративной точки зрения, г-жа Ватанабе могла бы купить компании Apple, Microsoft и Saudi Aramco за те средства, что она хранит в банке (при этом зарабатывая на них почти нулевой процент).

Когда цены в Японии стагнировали или падали, что наблюдалось в течение большей части последних 25 лет, стремление г-жи Ватанабе удерживать большинство сбережений в наличных было разумным, особенно после появления государственных банковских депозитов в 1995 году.

Этот долгий эксперимент центрального банка со сверхнизкими процентными ставками, который начался в конце 1990-х годов, означал, что депозиты не приносили вкладчикам никакой прибыли, но при этом сбережения не уничтожались инфляцией, пока японские компании сдерживались от повышения цен.

Но теперь, когда за последние пару лет все больше и больше японских компаний теряют рейтинги и повышают цены, для г-жи Ватанабе наступил ключевой момент.

«Если Ватанабе начнет терять стоимость своих сбережений, ей придется делать то, что делает остальной мир - вкладываться в реальные активы, такие как акции или недвижимость», - говорит Питер Таскер, токийский аналитик из Arcus Research.

После многих лет неудачных усилий по переходу домохозяйств к инвестициям, правительство Японии занялось беспрецедентным стимулированием. С января 2024 года значительно расширенная версия инвестиционного сберегательного счета Nippon, или NISA, предложит вкладчикам пожизненное освобождение от налога на инвестиции в акции для частных лиц.

Правительство также подняло лимит как на годовые взносы с ¥1,2 млн. до ¥3,6 млн., так и на совокупные взносы с ¥6 млн. до ¥18 млн.

Если эта уловка сработает, то она позволит преодолеть отвращение к акциям, которое возникло после обрушения рынка акций в 1980-х годах. Японские домохозяйства держат всего 24% (17% напрямую и 7% через пенсии) своих активов в акциях - это намного ниже, чем 54% в Великобритании и 75% в США.

В ближайшие недели и месяцы это станет одним из самых больших вопросов, когда-либо интересовавших токийский фондовый рынок, его компании и г-жу Ватанабе.

Собираются ли вкладчики стать серьезными розничными инвесторами на внутреннем японском фондовом рынке, которого они давно избегают, считая его подобием казино?

По словам аналитиков из AllianceBernstein, даже относительно умеренный положительный ответ и всего лишь 2-процентное перераспределение активов может привести к притоку $150 млрд. в акции.

Если это произойдет, то станет движущей силой рынка. Приток менее половины этой суммы от иностранных инвесторов вызвал рост индекса Topix более чем на 25% в этом году.

«Я не знаю, являюсь ли представителем средней японской семьи, но я не думаю, что наши сбережения так велики, как вы думаете», - говорит пенсионерка Чико Таутерка (урожденная Ватанабе), живущая в префектуре Канагава.

«Из разговоров с друзьями я могу сказать, что мы все думаем об одних вещах, когда речь идет о росте цен и как с ним справиться. Я определенно боюсь потерять деньги на акциях, но я думаю, что самое большое наше беспокойство - это сохранить достаточно денег, если мы проживем еще 20 лет».

В середине декабря в японских поездах появилась необычная реклама. Она умоляет людей покупать новые акции, выпущенные компанией Denso, крупнейшим производителем автомобильных запчастей.

Реклама рассказывает о двух банкирах, которые продают г-же Ватанабе новые акции, выпущенные по программе NISA.

Но будет ли работать такой маркетинг?

Пока так далеко заходит лишь воображаемая Ватанабе. Многие из привычек и решений, в целом приписываемых «г-же Ватанабе», являются привычками меньшинства домохозяйств. Японцы, которые выросли в «потерянные десятилетия» 1990-х и 2000-х годов, с меньшей вероятностью будут жениться или заводить детей, чем их родители в том же возрасте, и у них нет достаточно денег, чтобы делать сбережения.

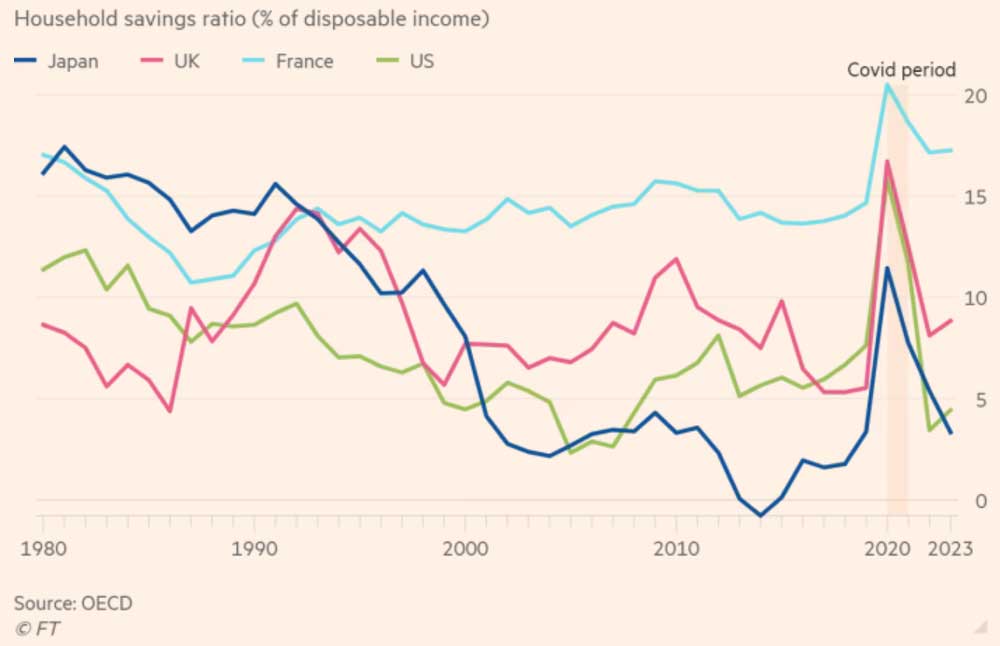

Знаменитая гора денег в $7.7 трлн. принадлежит в основном людям среднего и пожилого возраста. Уровень сбережений домохозяйств в Японии снизился с 17% располагаемого дохода в начале 1980-х годов до 3% к началу 2000-х годов.

«Условно высокий уровень сбережений японских домохозяйств давно в прошлом», - говорит Ричард Кац, автор книги «Соревнование за экономическое будущее Японии» (The Contest for Japan’s Economic Future), - «Вместо этого люди поддерживают высокий уровень потребления, тратя все большую часть своего стагнационного дохода».

Тем не менее, г-жа Ватанабе по-прежнему играет важную роль, по мнению экономистов. Особенно сейчас, когда нация решает, поверить ли в то, что после многих лет пустых заверений со стороны политических лидеров, наконец, пришло время отбросить дефляционное мышление, которое долгое время определяло принятие решений.

Есть веские основания поверить, что сейчас, наконец, пришло время для этого. Даже если инфляция в дальнейшем будет ниже текущего уровня, она более 18 месяцев была выше целевой ставки Банка Японии в 2%, и эта историческая аномалия начинает оказывать эффект.

Многие экономисты говорят о «смене режима». Нормализация все еще беспроцентной денежно-кредитной политики Японии выглядит возможной впервые за многие годы. Японский фондовый рынок сильно вырос к 2023 году, причем большая часть этого роста обусловлена мнением, что сама Токийская фондовая биржа подталкивает компании к тому, чтобы стать более привлекательными для инвестиций.

«Коллективное неприятие японских акций после трех десятилетий их неэффективности не исчезнет в одночасье. Но если инфляция сохранится, то японским домохозяйствам на каком-то этапе необходимо будет вложиться в активы, которые могут принести доходность, превышающую инфляцию», - говорит Брюс Кирк, специалист по японскому фондовому рынку из Goldman Sachs.

Возможно, оживление торговли будет способствовать историческим изменениям в инвестиционном поведении.

В этом году под натиском маркетинга люди открыли более 2,5 млн. новых счетов в трех крупнейших онлайн-брокерских компаниях страны, по-видимому, в ожидании новой программы NISA.

Тот факт, что в течение 2023 года компания Berkshire Hathaway, которую возглавляет легендарный инвестор Уоррен Баффетт, увеличила свои инвестиции в акции пяти японских компаний, стало для многих важным сигналом для доверия.

В августе 2022 года крупнейшая в Японии брокерская компания Nomura выпустила примечательную газетную рекламу, которая не только заявляла, что инфляция теперь стала частью нормальной жизни в Японии, но и включала утверждение о том, что «не реагировать на изменения, наконец, стало риском».

Такие действия брокерских компаний свидетельствуют о рыночных искажениях, вызванных длительным презрением японцев к внутренним акциям. Пожилые сотрудники токийского отделения одной из крупнейших инвестиционных фирм Японии сообщили Financial Times, что они общались с 30-летними коллегами, которые никогда не продавали японских акций.

Но есть и реальный энтузиазм. Юсуке Нишикава, управляющий директор по разработке инвестиционных продуктов в токийской фирме Nomura, говорит, что за 20 лет работы в компании этот год был самым оживленным.

Долгое время японские акции было очень трудно продать.

«Но теперь есть много положительных вещей, таких как реформа со стороны Токийской фондовой биржи и рост заработной платы, которые окажут влияние в будущем. Прошло много времени с тех пор, как мы могли рекомендовать японские акции так же, как сегодня», - говорит Нишикава.

Текущая обстановка отражается на полках японских книжных магазинов. Они забиты материалами по финансовой грамотности. Названия книг варьируются от соблазнения («Как достичь привилегированной жизни!») и предупреждений («Вы готовы к тому, что произойдет?») до подробных описаний, как извлечь максимальную выгоду из инвестиционной программы NISA.

И в этой последней группе большая часть содержания книг пытается показать, что акции имеют тенденцию процветать в инфляционных условиях, и, как таковые являются относительно безопасными.

Но скептицизм все также силен.

В 1970-х годах японцы владели 40% японского фондового рынка. После того, как акции достигли пика, а затем потерпели крах в конце 1980-х и начале 1990-х годов, этот показатель начал снижаться до нынешнего уровня всего в 17,6%.

В 2014 году Япония представила ограниченную версию NISA, смоделированную по программе индивидуальных сберегательных счетов Великобритании. С тех пор было открыто более 20 млн. счетов, при этом в них было вложено около ¥34 трлн.

Но, как отмечает аналитик из AllianceBernstein, программа по-прежнему недостаточно используется, и только 17% от общей численности населения имеет инвестиционные счета по этой программе.

Новая инвестиционная программа NISA утраивает верхний предел годовых инвестиций до ¥3,6 млн.

Если правительство преуспевает в своей цели открытия 34 млн. новых счетов через пять лет, общий поток вложений в акции может насчитывать сотни миллиардов долларов.

Многие брокерские компании делают ставку на то, что большая часть продаж будет сосредоточена на индексных и пассивных фондах. Некоторые, однако, называют конкретные акции и темы, которые могут заинтересовать г-жу Ватанабе.

По словам Масатоши Кикучи, главного стратега по акциям в Mizuho Securities, публичные компании могут предлагать «программы пособий для акционеров» - пищевые продукты, предоплаченные карты и другие льготы.

По мнению Кикучи, одна из ключевых причин, по которой акции сети супермаркетов Aeon торгуются с мультипликатором форвардной цены 100x по сравнению с мультипликатором 20x его конкурента Seven & i Holdings, вызвана тем, что Aeon распространяет льготные скидочные карты среди акционеров.

Точно так же акционеры Oriental Land получают однодневный бесплатный абонемент в токийский Диснейленд.

«Хотя не многие крупные компании применяют льготные программы для акционеров... существуют глубоко укоренившиеся ожидания, что частные инвесторы выберут акции с льготными пособиями для акционеров для своих счетов NISA», - говорит Кикучи.

Стефани Дрюс, президент Nikko Asset Management, говорит, что самая трудная задача будет заключаться в том, чтобы преодолеть разрыв между теми, у кого есть инвестиционный опыт, и теми, у кого его нет вообще.

По ее словам, в настоящее время только около 20% японцев можно считать инвесторами. «Между тем, у NISA есть потенциал стать основным катализатором для мотивации оставшихся 80% начать инвестировать».

Однако, Дрюс отмечает, что различия в поколениях окажут влияние. Многие молодые домохозяйства учатся инвестировать через социальные сети.

Одним из ключевых лидеров мнений является 32-летний ютьюбер Хасен Кунияма, который ведет инвестиционное шоу Money Skillset, способное привлечь более миллиона просмотров за эпизод.

На этом шоу Кунияма обсуждает ряд вопросов, связанных с NISA и другими инвестиционными стратегиями вместе с комиком Ринтаро, который, по сути, играет роль г-жи Ватанабе, изображая новичка, задающего вопросы.

Уровень интереса к шоу, особенно среди молодых японцев, вышел за пределы того, что ожидал Кунияма. Как и витающее ощущение разрыва в богатстве поколений и ожидание того, что инвестиции могут обеспечить некоторый способ вернуть все вспять.

Японцы в возрасте до 40 лет смотрят на старшие поколения и видят, что те получили большую финансовую выгоду от экономического пузыря, говорит Кунияма. Молодые люди хотят усердно работать, стать членами общества и помочь Японии процветать, но многие также считают, что экономика для них закрыта.

«Я думаю, именно поэтому многие из них смотрят это шоу», - говорит он.

По мнению Куниямы и других специалистов, несмотря на весь ажиотаж вокруг программы NISA есть важные причины, по которым реальность может отставать от ожиданий, то есть продажи будут напоминать скорее слабый огонь, чем большой взрыв.

«Есть глубокий скептицизм в отношении экономики», - говорит Стефан Ангрик, старший экономист Moody’s Analytics, - «Упадок был частью жизни, которой люди жили в течение длительного времени. Будь то разговоры о слабой иене, сокращении населения или о Китае, обгоняющем Японию, тема экономического упадка остается актуальной».

По словам брокеров, к японским акциям есть особое недоверие. Большинство японцев работают в японских компаниях, и всеобщее мнение заключается в том, что компании не работают в первую очередь в интересах акционеров. Они не обязательно рассматриваются как привлекательное место, чтобы вложить деньги.

Руководитель одного из крупнейших онлайн-брокеров Японии описывает недавнюю серию лекций в сельской Японии, которая позволила местным жителям задать любые вопросы о программе NISA.

«Во время лекции один человек встал и эффектно спросил нас, считаем ли мы его дураком», - рассказывает исполнительный директор, - «он пояснил, что Уоррен Баффет покупал японские акции только для того, чтобы заработать, продавая их обратно розничным японским инвесторам. Скептицизм сильно укоренился».

Одна из возможностей состоит в том, что японцы будут использовать расширенную программу NISA и ее пожизненное освобождение от налога не для покупки японских акций, а для покупки инвестиционных продуктов в других валютах, в частности, из индекса S&P 500.

«Индекс Nikkei 225 немного вырос, поэтому некоторые люди стали лучше его воспринимать», - говорит Кунияма. Но он отмечает непропорциональную привлекательность S&P 500, - «Я думаю, что молодые люди в свои двадцать и тридцать лет просто не имеют больших ожиданий в отношении будущего Японии».

Пол Шард, автор книги «Сила денег» (The Power of Money), говорит, что японский фондовый рынок, по сути, ответит на два вопроса в ближайшие месяцы.

- Во-первых, ощущение мягкой дефляции все еще встроено в сознание людей. Изменение этого, даже после месяцев инфляции, может быть очень сложным процессом, по его словам.

- Во-вторых, вопрос о том, будет ли г-жа Ватанабе покупать японские акции, связан с целым ворохом проблем. Среднее японское домохозяйство не особенно вовлечено, поскольку у него нет особых причин этим интересоваться.

«Они живут в среде, где, по-видимому, всем управляют элиты - наказывают домохозяйства за то, что те не увеличивают свои инфляционные ожидания, а также наказывают компании за то, что те не привлекают инвестиции или не поднимают заработную плату», - говорит Шард.

«Сейчас японским домохозяйствам говорят повысить их инфляционные ожидания, и домохозяйство думает так: «Меня убеждали в обратном в течение 25 лет, и теперь я слабо верю новым инструкциям».

«Таким образом, с помощью NISA вы можете привести лошадь на водопой, но не можете заставить ее напиться», - добавляет он, - «Многие люди спросят: в чем здесь выгода?»